A equipe global de Wealth Management do Morgan Stanley divulgou seu relatório semanal sobre as perspectivas macroeconômicas em todo o mundo, destacando a minuta do Federal Reserve e o indicativo do final do ciclo de aperto monetário neste ano, o que levará a uma “curva de rendimento mais alongada” nos Treasuries, ou seja, com maior spread entre o juro de curto prazo e o juro de longo prazo.

Para a equipe, assim como cada rodada do QE (Quantitative Easing) gerava pressão altista no yield dos títulos públicos, o QT (Quantitative Tightening) age de forma contrária, ou seja, o final do ciclo de aperto monetário possivelmente levará a maiores juros na parte longa da curva de Treasuries.

Morgan Stanley altera viés e está mais pessimista com mercado brasileiro

Em contrapartida, a cautela permanece, visto que o alongamento da curva de juros tende, em linhas gerais, a representar maior força da economia. “Não acreditamos que o final do processo de aperto monetário manterá as taxas mais baixas em um período mais longo ou que dará força ao mercado acionário”, declaram os analistas, ressaltando anteriormente a correlação existente entre QE/QT, Treasuries e ações, e agora apontando que, “neste ciclo, uma melhora na economia não promoverá valorização em cada ação”, levando o Morgan Stanley a preferir “ações no processo de stock picking ao invés das value”.

“Além disso, estamos no final do ciclo econômico”, afirma a equipe de análise, ao destacar que a desaceleração corrente, ao invés da “mini-recessão global de 2015 focada em setores como petrolífero e intensivos em capital”, possui seu epicentro em setores altamente correlacionados com o comércio internacional, como bens de consumo, tecnologia e automobilístico. “Também destacamos que o modelo de probabilidade de 12 meses do Federal Reserve of New York para recessão está em seu patamar mais alto desde março de 2009”.

Múltiplos de emergentes ainda mais baixos

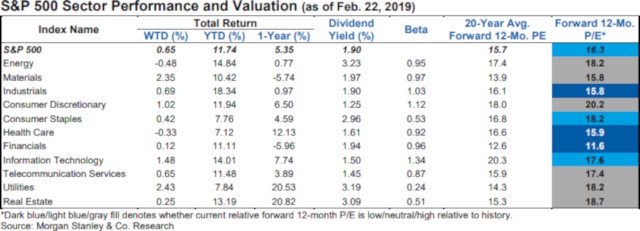

Na renda variável, destaque para os mercados emergentes, com P/L (Preço/Lucro) inferior aos mercados desenvolvidos, na relação de 12 vezes – aumento frente a relação de 11,7 vezes na última semana. Em comparação, os P/L dos índices S&P 500 e MSCI AC World estão atualmente na casa de 16,3 vezes e 14,6 vezes, respectivamente, alterações frente às relações de 16,5 vezes e 14,5 vezes, na mesma ordem, listadas na semana passada.

Em relação aos setores do S&P 500, os múltiplos mais atrativos são os do setor financeiro, com P/L de 11,6 vezes para 12 meses, ante relação de 11,3 vezes na semana anterior. Por sua vez, o setor com o múltiplo mais esticado é o de “Consumer Discretionary”, na casa de 20,2 vezes – ante 19,6 vezes na projeção anterior.

Brasil com mais liquidez

Em relação as variáveis macroeconômicas e o momentum das mesmas, o Morgan Stanley lista recomendações para o País. Em relação a última semana, o comitê de investimentos enxerga tendência de melhora na liquidez do mercado como um todo, com projeção de ascendência. A equipe de análise destacou que confiança e o risco estão “mais bearish” – não alterando o viés em relação à última semana.

O banco manteve a visão de que a “estabilidade política dá suporte à recuperação”, está “neutro” frente ao crescimento econômico do País, recomenda “alocação de risco negativa” em posicionamento no juro básico e permanece com viés positivo para a inflação. Frente ao valuation, o Morgan Stanley acredita que ativos de risco estão altamente avaliados, com as expectativas de lucros “anêmica”.