CEO do Itaú Unibanco espera "dividendo adicional relevante" no início do ano que vem

- A expectativa de aperto agressivo do Fed para conter a disparada da inflação faz com que muitos se preocupem com uma possível recessão nos EUA.

- Três empresas podem proteger sua carteira, graças aos seus fortes fundamentos, valuations atraentes e boa distribuição de dividendos.

- Merck, Northrop Grumman e NRG Energy devem estar no seu radar.

- Se você deseja ter ferramentas, dados e conteúdos para tomar as melhores decisões de investimento, experimente o InvestingPro+.

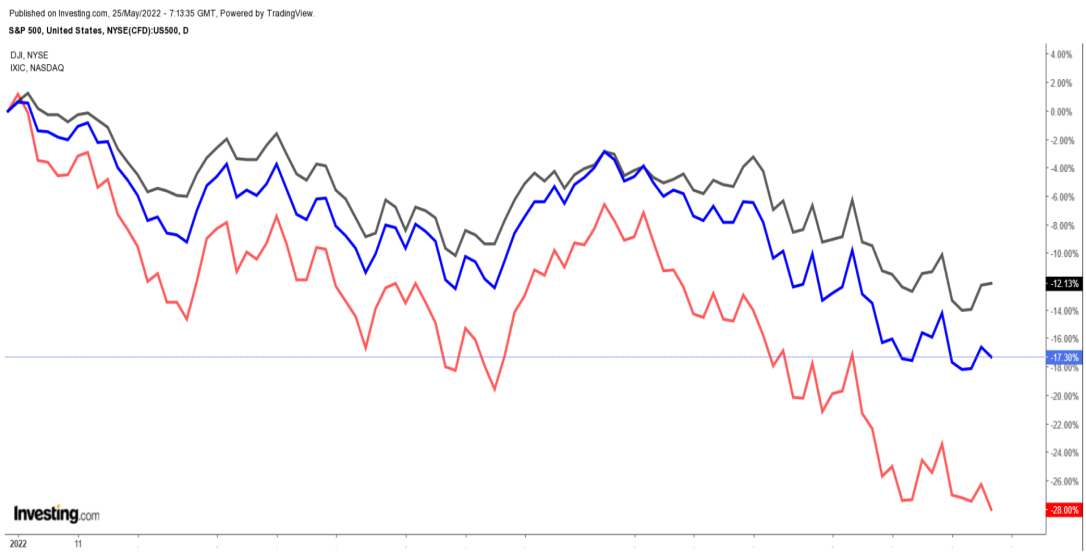

As ações em Wall Street tiveram um dos seus piores inícios de ano da história, elevando as preocupações dos investidores com os planos do Federal Reserve de aumentar as taxas de juros, em sua batalha contra a inflação persistentemente alta.

O índice Dow Jones Industrial acumula queda de 12,1% no ano, enquanto o S&P 500 e o Nasdaq Composite, repleto de ações de tecnologia, recuam 17% e 27,8%, respectivamente.

A expectativa do mercado é que o Fed eleve os juros várias vezes até o fim do ano, colocando a taxa básica em uma faixa entre 2,75% e 3,0% no fim de 2022.

Além da alta dos juros, o banco central começará a reduzir seu balanço de US$ 9 trilhões em junho, aumentando o aperto monetário, em um cenário muito mais volátil neste momento do que na última vez em que enxugou seu portfólio de títulos.

Enquanto a montanha-russa em Wall Street continua com força total, as três ações abaixo estão bem posicionadas para resistir melhor à atual turbulência de mercado, enquanto os investidores correm para se proteger contra a perspectiva de uma economia mais fraca.

1. Merck

- Desempenho no acumulado do ano: +23,5%

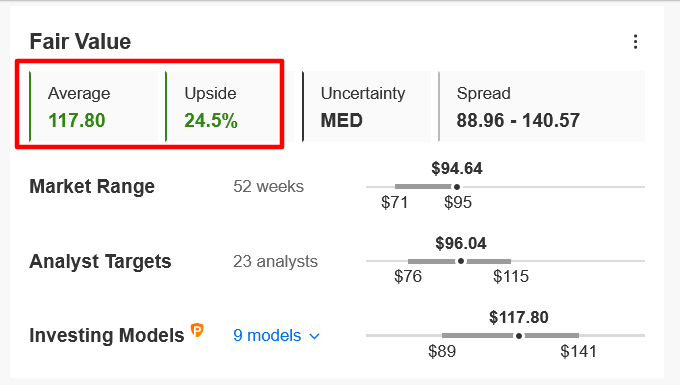

- Potencial de alta para o Valor Justo do Pro+: +24,5%

- Índice P/L: 17,2

- Retorno do dividendo (Yield): 3,53%

- Capitalização de Mercado US$ 239,3 bilhões

A Merck & Company (NYSE:MRK) (SA:MRCK34) é uma gigante farmacêutica multinacional, envolvida no desenvolvimento e na produção de uma grande variedade de medicamentos, vacinas, terapias biológicas e produtos de saúde animal.

A empresa sediada em Rahway, Nova Jersey, atualmente detém seis medicamentos de grande sucesso, que geram, cada um, uma receita de mais de US$ 1 bilhão para a companhia, como a imunoterapia contra o câncer, uma medicação antidiabetes e vacinas contra o HPV e varicela.

Com um índice preço/lucro de 17,2 e um dividendo anualizado de US$ 2,76 por ação, que gera um rendimento relativamente elevado de 3,53%, a Merck parece ser uma boa opção para investidores que buscam se proteger do aumento da volatilidade nos próximos meses.

As mega-ações pagadoras de dividendos tendem a performar melhor em um ambiente turbulento, já que os players buscam empresas de caráter defensivo e com valuations mais realistas, em vez de ações de tecnologia de alto crescimento, mas que não apresentam lucro.

A MRK fechou o pregão de terça-feira cotada a US$ 94,64, um pouco abaixo da máxima histórica de US$ 94,92 tocada na segunda-feira. Nos níveis atuais, a empresa farmacêutica tem uma capitalização de mercado de US$ 239,3 bilhões.

No acumulado do ano, as ações da Merck já se valorizaram 23,5%, facilmente superando os retornos comparáveis do mercado mais amplo, bem como outros nomes do setor de saúde, tais como Johnson & Johnson (NYSE:JNJ), Pfizer (NYSE:PFE), Eli Lilly (NYSE:LLY), AbbVie (NYSE:ABBV), e AstraZeneca (NASDAQ:AZN).

A um preço abaixo de US$ 100, a MRK está extremamente descontada, de acordo com os modelos quantitativos do InvestingPro, que indicam um potencial de alta de 24,5% nas ações da Merck em relação aos níveis atuais nos próximos 12 meses, até um valor justo de US$ 117,80.

Fonte: InvestingPro+

2. Northrop Grumman

- Desempenho no acumulado do ano: +21,7%

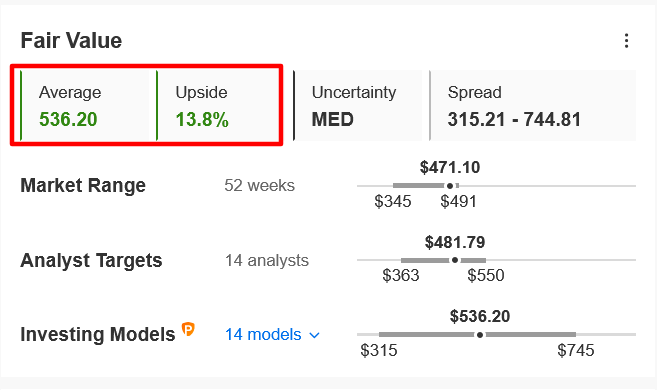

- Potencial de alta para o Valor Justo do Pro+: +13,8%

- Índice P/L: 13,0

- Retorno do dividendo (Yield): 1,47%

- Capitalização de Mercado US$ 73,2 bilhões

Como uma das maiores fabricantes de armamentos e fornecedoras de tecnologia militar do mundo, a Northrop Grumman (NYSE:NOC) (SA:NOCG34), sediada em West Falls Church, Virgínia, também é uma fabricante líder de drones altamente sofisticados, mais conhecida por sua linha de bombardeiros B-2.

As ações da Northrop se destacam como uma escolha sólida para proteger a carteira contra a incerteza maior do mercado, enquanto os investidores recorrem a setores industriais defensivos. A empresa de armas está bem posicionada para se beneficiar do crescimento dos orçamentos militares dos governos ao redor do mundo, em meio ao atual ambiente geopolítico.

As ações da NOC acumulam alta de 21,7% no ano e encerraram o pregão de ontem cotadas a US$ 471,10, bem perto da máxima histórica de US$ 490,82 tocada em 7 de março. No atual patamar, a companhia de tecnologia de defesa e aeroespacial tem uma capitalização de mercado de US$ 73,2 bilhões.

Com um índice P/L de 13,0, a Northrop é negociada com extremo desconto em relação a outras grandes empresas do setor de defesa, como Raytheon Technologies (NYSE:RTX), Lockheed Martin (NYSE:LMT) e General Dynamics (NYSE:GD), cujas métricas são de 33,2, 19,5 e 18,8, respectivamente.

Além disso, os esforços contínuos da Northrop para retornar mais caixa aos acionistas na forma de dividendos mais altos e recompras de ações fazem com que ela possa melhorar seu desempenho nos próximos meses.

A fabricante de armamentos recentemente elevou seus dividendos em 10%, para US$ 1,73 por ação, seu 19º aumento anual consecutivo. Isso representa um dividendo anualizado de US$ 6,92 e um retorno de cerca de 1,47%.

Não é de surpreender que a NOC pode registrar um movimento de alta de cerca de 14% nos próximos 12 meses, de acordo com o modelo do Investing Pro+, fazendo-a se aproximar do seu valor justo médio de US$ 536,20.

.

Fonte: InvestingPro+

3. NRG Energy

- Desempenho no acumulado do ano: +6,3%

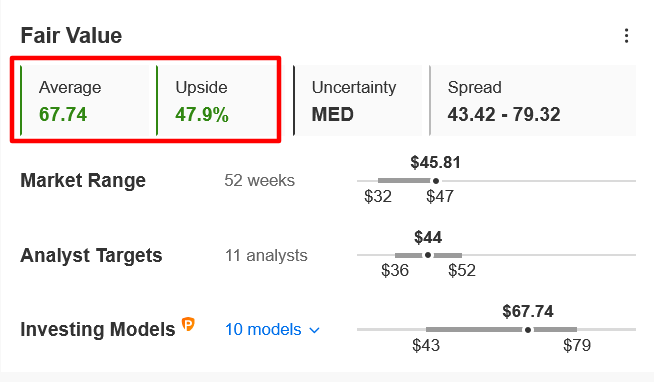

- Potencial de alta para o Valor Justo do Pro+: +47,9%

- Índice P/L: 2,8

- Retorno do dividendo (Yield): 3,77%

- Capitalização de Mercado US$ 10,9 bilhões

A NRG Energy (NYSE:NRG) (SA:N1RG34) é uma das maiores empresas do setor elétrico dos EUA, com sede em Houston, Texas. Sua atividade principal abrange produção, venda e distribuição de eletricidade e produtos relacionados a aproximadamente 6 milhões de clientes residenciais, comerciais, industriais e atacadistas em 10 estados nas regiões Nordeste e Meio-Oeste dos EUA.

A NRG também é uma sólida empresa para se ter na carteira diante dos temores da inflação e de uma alta agressiva nos juros no país, o que vem provocando preocupações de recessão nos próximos meses.

As ações de empresas defensivas, cujos produtos e serviços são essenciais para o dia a dia das pessoas, como prestadoras de serviços de utilidade pública, tendem a performar melhor em ambientes de menor crescimento econômico e inflação em alta.

O valuation ultrabaixo da NRG, assim como seus esforços atuais de retornar mais caixa aos investidores, fazem com que seja uma opção ainda mais atraente nas atuais condições de mercado.

Com um índice P/L razoável de apenas 2,8, a NRG está significativamente mais barata do que alguns concorrentes notáveis, como NextEra Energy (NYSE:NEE), Sempra Energy (NYSE:SRE) e PG&E (NYSE:PCG).

A empresa de energia integrada também é uma boa pagadora de dividendos, oferecendo atualmente um provento anualizado de US$ 1,40 por ação, o que corresponde a um rendimento de 3,77%.

As ações da NRG acumulam alta de 6,3% até agora em 2022, fechando ontem a US$ 45,81, o que lhe concede um valor de mercado de quase US$ 11 bilhões. A ação subiu para US$ 46,86 no fim da semana passada, nível que não era visto desde outubro de 2007.

Apesar do seu excelente desempenho neste ano, a NRG está bastante subvalorizada no momento, de acordo com os modelos do InvestingPro e pode registrar uma alta de cerca de 48% nos próximos 12 meses até seu valor justo médio de US$ 67,74.

Fonte: InvestingPro+

***

Está mais difícil do que nunca tomar as decisões certas no atual mercado. Pense nos desafios:

- Inflação

- Turbulência geopolítica

- Tecnologias disruptivas

- Aumento de juros

Para enfrentá-los, você precisa de ferramentas eficientes para organizar os dados e ter clareza do que tudo isso significa. É necessário tirar a emoção dos investimentos e focar nos fundamentos.

Para isso, existe o InvestingPro+, com todos os dados e ferramentas profissionais que você precisa para tomar as melhores decisões de investimento. Saiba mais »