Calendário Econômico: Fiscal, contas externas do Brasil, inflação nos EUA e Nvidia

-

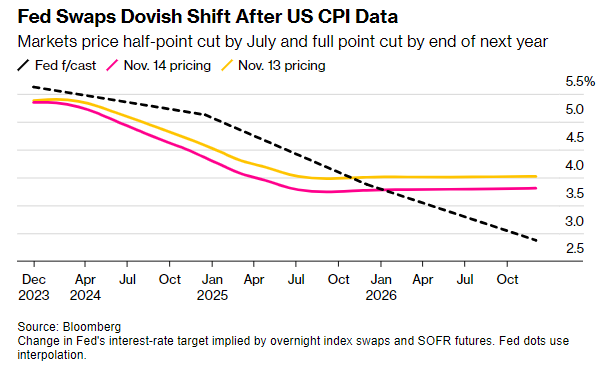

Os índices S&P 500 e Nasdaq registraram alta nesta semana, diante da possibilidade de que o Federal Reserve (Fed) encerre o ciclo de aperto monetário e sinalize uma mudança de postura no próximo ano.

-

Fatores positivos, como a recuperação da média móvel de 200 dias e as tendências sazonais favoráveis, também contribuíram para o otimismo do mercado.

-

Os resultados corporativos e os dados históricos sugerem que a tendência de alta de longo prazo do mercado de ações está preservada e que um final de ano forte está à vista.

Os mercados reagiram bem à desaceleração da inflação. O S&P 500 teve um desempenho semanal robusto, superando um ganho de 2% até agora, enquanto o Nasdaq acompanhou de perto.

BLACK FRIDAY Antecipada: Tenha mais desconto no plano bianual com cupom “investirmelhor”

Isso se deve em parte à expectativa de que o Fed finalize os aumentos das taxas de juros e possa adotar uma postura mais flexível no próximo ano.

Fonte: Bloomberg

Fonte: Bloomberg

A atual desaceleração da inflação reforçou a crença de que o Fed chegou ao fim do ciclo de alta dos juros. Os swaps da Fed estão indicando uma probabilidade zero de outro aumento, com o mercado agora prevendo um corte de 50 pontos-base na taxa até julho de 2024.

Além da perspectiva macroeconômica positiva, vamos analisar três motivos adicionais pelos quais podemos estar presenciando apenas o começo de um rali mais amplo e duradouro.

1. Média Móvel de 200 Dias é um Ponto de Acumulação para os compradores

Apesar de a última semana ter interrompido a sequência de altas diárias consecutivas do S&P 500 (8 sessões, a mais longa desde 2023), o índice voltou a subir nos dias seguintes. Enquanto o Nasdaq se afastou das máximas anuais alcançadas em julho, a Microsoft (NASDAQ:MSFT) bateu novos recordes.

A média móvel de 200 dias é um indicador de tendência de longo prazo que muitas vezes é subestimado. Historicamente, uma tendência fraca que rompe a média móvel leva a novas mínimas. No entanto, o que passa despercebido é que ela serve como um ponto de acumulação onde os investidores iniciam estratégias de recompra, levando à recuperação subsequente.

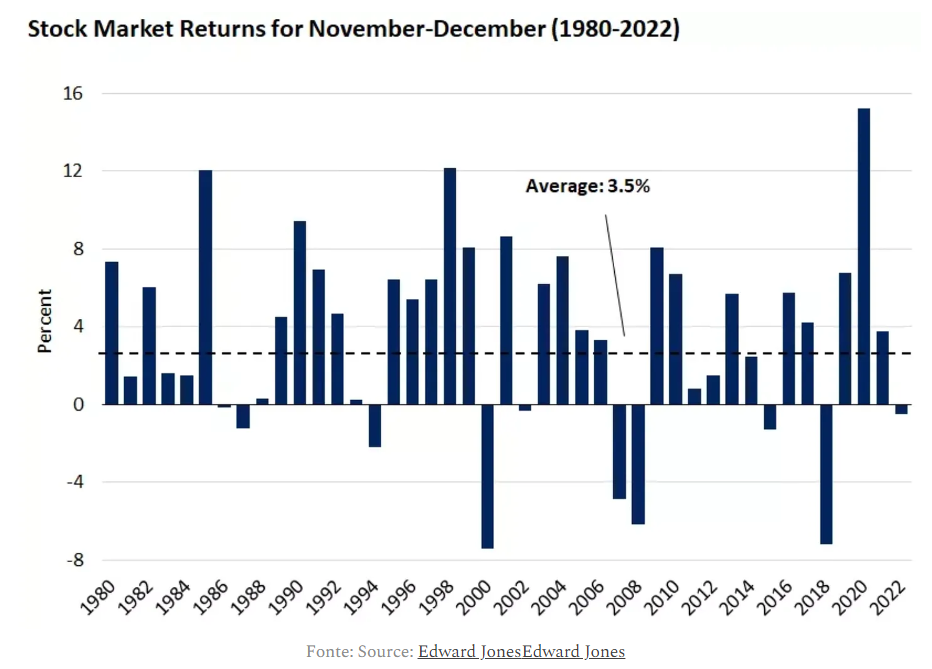

Estamos em um momento histórico, pois a média móvel de 200 dias foi recuperada com força. Além disso, o cenário atual é favorável do ponto de vista sazonal, com estatísticas apontando uma perspectiva positiva para o mercado a partir deste ponto.

Fonte: Edward Jones

Fonte: Edward Jones

Se olharmos para o gráfico, desde 1980 os retornos de novembro e dezembro foram positivos 80% das vezes, com retornos médios de +3,5%. Apenas 8 dos últimos 42 anos tiveram retornos negativos. Estatisticamente, há uma probabilidade muito alta de que o mercado continue a subir, e o S&P 500 recupere suas máximas anuais entre agora e o final do ano.

2. Sentimento dos Investidores Mudou Radicalmente

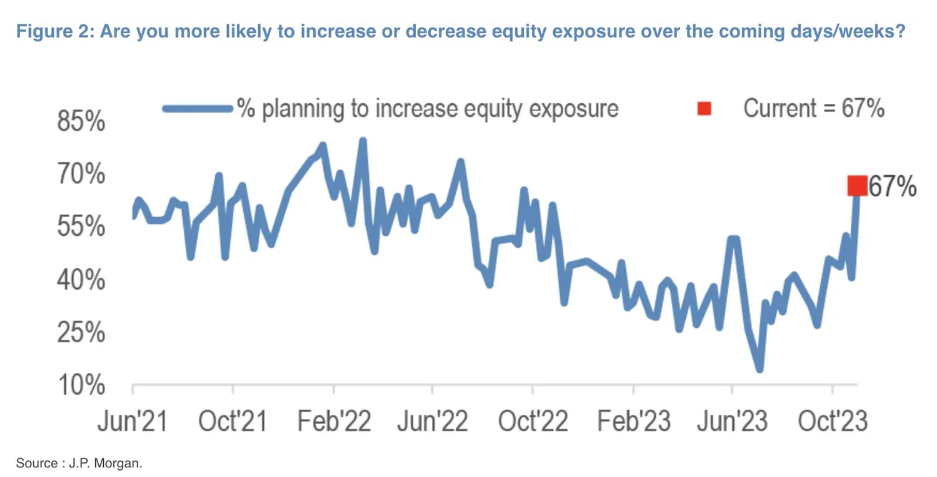

Segundo a pesquisa AAII, que oferece informações sobre as opiniões dos investidores individuais e suas expectativas para a alta dos preços das ações nos próximos seis meses, a pesquisa passou do nível mais pessimista do ano para bem abaixo da média em uma semana. Além disso, o sentimento otimista está 43,8% acima da média histórica de 37,5% pela quarta vez em 14 semanas.

Fonte: JPMorgan

Fonte: JPMorgan

Uma pesquisa realizada pelo banco JP Morgan (NYSE:JPM) mostrou que 67% dos clientes pretendem aumentar sua exposição a ações nas próximas semanas, o maior percentual em mais de um ano.

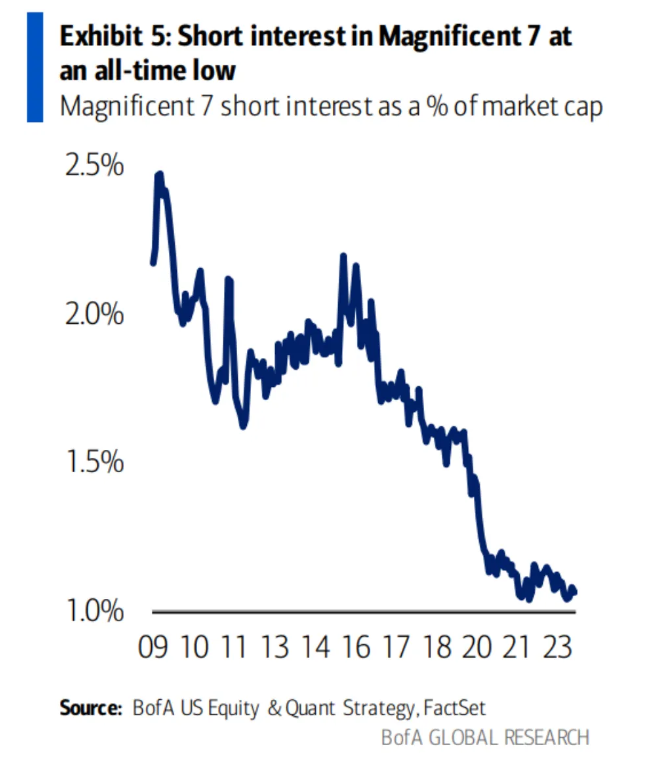

3. Magnificent 7 afugenta vendedores a descoberto

O gráfico abaixo, elaborado pelo Bank of America (NYSE:BAC), indica que os investidores abandonaram as operações de venda a descoberto das ações do Magnificent 7, o grupo de empresas que lidera a alta do mercado.

Fonte: BoFA US Equity, FactSet

Fonte: BoFA US Equity, FactSet

Apesar da imprevisibilidade das pesquisas e dos sentimentos, um indicador mais confiável é o lucro, o verdadeiro motor do desempenho das ações. Os lucros têm superado consistentemente as expectativas em 5,7%, bem acima da média pré-Covid de 3,7%.

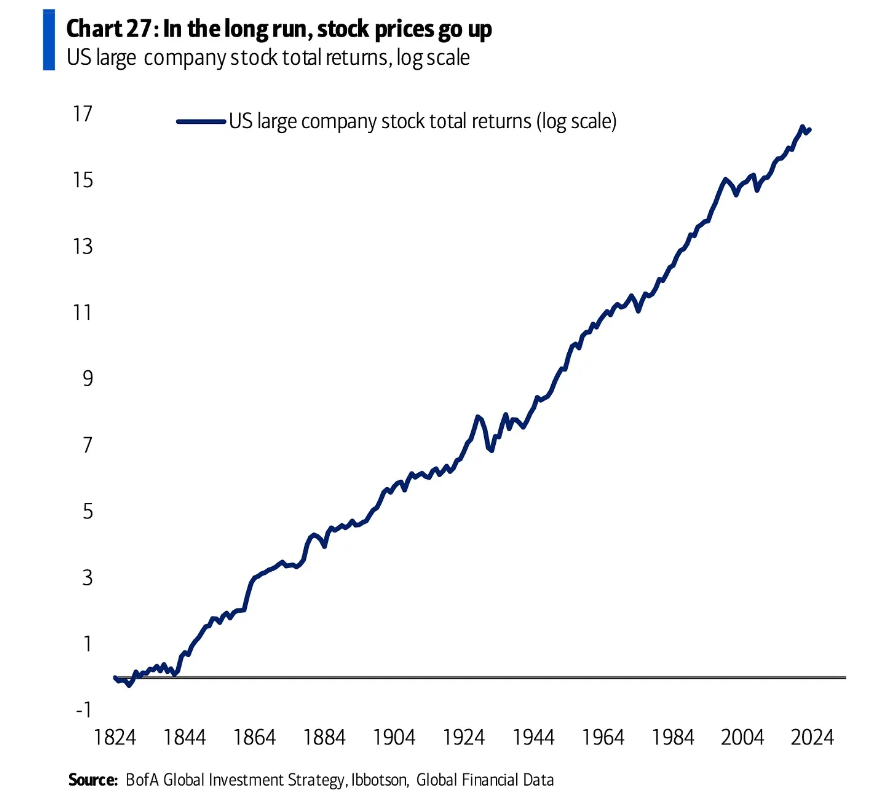

É importante reconhecer que há anos de baixa e anos de alta no mercado de ações. No curto prazo, os preços das ações oscilam, como uma montanha-russa. No entanto, a longo prazo, os preços das ações seguem uma trajetória ascendente.

Um gráfico elucidativo do BofA reforça essa visão. Ele mostra que desde 1824, se alguém tivesse investido US$ 1 em ações de grandes empresas dos EUA, esse dólar teria se transformado em impressionantes US$ 16 milhões até 2023, com dividendos reinvestidos.

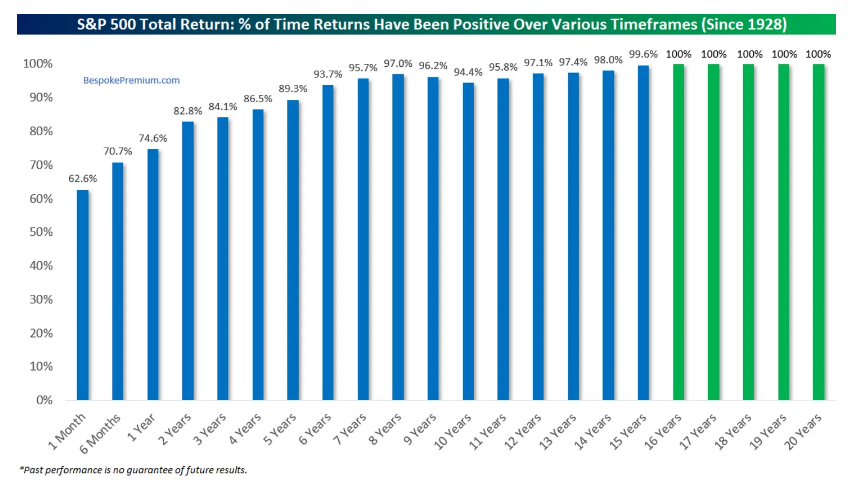

Mas como isso é possível? Quanto mais curto o período de investimento, menor a chance de um retorno positivo. O curto prazo tem duas variáveis chamadas volatilidade e risco. Por isso, quando ampliamos esse período, a chance de um retorno positivo aumenta. Veja o gráfico abaixo.

Mas como isso é possível? Quanto mais curto o período de investimento, menor a chance de um retorno positivo. O curto prazo tem duas variáveis chamadas volatilidade e risco. Por isso, quando ampliamos esse período, a chance de um retorno positivo aumenta. Veja o gráfico abaixo.

Desde 1928, o S&P 500 tem gerado consistentemente retornos positivos, alcançando uma taxa de sucesso de 100% para investimentos com duração de 16 anos ou mais.

Desde 1928, o S&P 500 tem gerado consistentemente retornos positivos, alcançando uma taxa de sucesso de 100% para investimentos com duração de 16 anos ou mais.

A tendência de liquidar posições por medo persiste, mas o mercado de ações continua sua tendência de alta. Esses dados históricos destacam o valor de investir a longo prazo.

E até agora, a tendência de alta de longo prazo permanece intacta.

E até agora, a tendência de alta de longo prazo permanece intacta.

***

Comprar ou vender? A resposta está no InvestingPro, que está com mais de 50% de desconto!

Aproveite a Black Friday para saber antes o que pode movimentar os mercados, através de dados, notícias e análises exclusivas do InvestinPro. Assine agora mesmo a plataforma com um desconto imperdível de até 55%.

Aviso: este artigo tem fins meramente informativos e não representa qualquer oferta ou recomendação de investimento.