EUA e Brasil dizem que mantiveram conversas comerciais positivas e almejam reunião entre Trump e Lula

O mercado se animou bastante nos últimos dias. O motivo é simples: estão finalmente começando a achar que a Selic pode cair.

Não por pressão, não de forma indevida ou inapropriada, mas por uma junção satisfatória de fundamentos mais benignos para a inflação.

Para explicar rapidamente, a taxa Selic é o instrumento de política monetária.

O Banco Central sobe a Selic quando a sua projeção de inflação está acima da meta. Com isso ele desaquece a economia, tornando os empréstimos e financiamentos mais caros e reduzindo o consumo. Por outro lado, quando a inflação está abaixo da meta, o BC reduz a taxa Selic para estimular a economia.

Esses ciclos de quedas e altas da Selic se repetem ao longo do tempo e influenciam diretamente nos preços dos ativos de risco.

Quando as taxas sobem, o preço das ações e imóveis cai, causando prejuízo para os investidores. Quando as taxas caem, o efeito é o inverso, e os investidores ficam animados, como ficaram nesta semana.

Por que a Selic de fato pode cair?

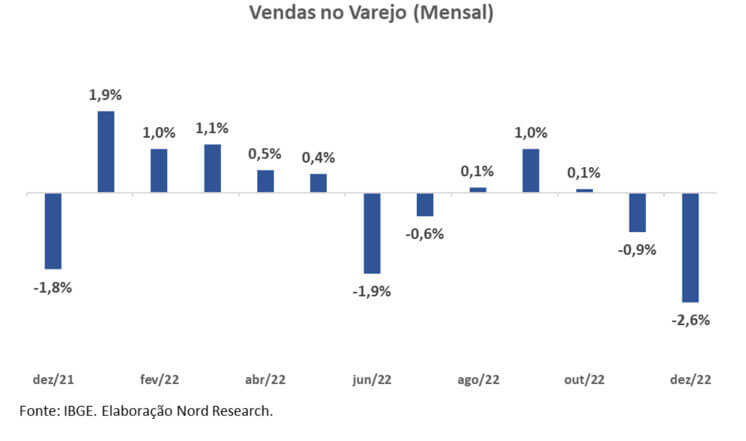

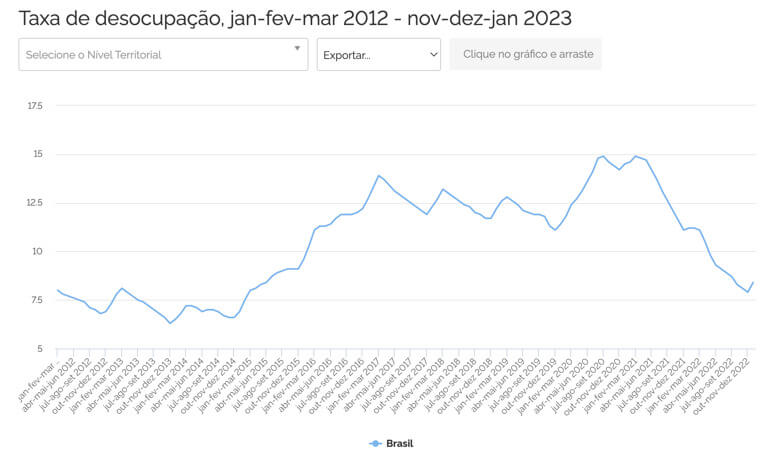

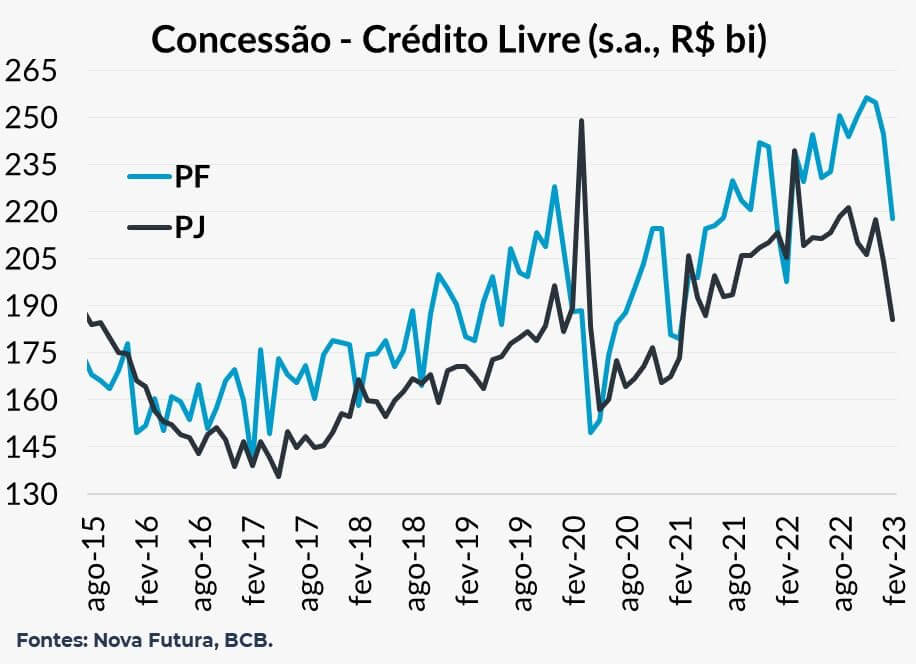

Os últimos dados de atividade têm mostrado uma queda relevante, desde as vendas no varejo até o aumento de desemprego e a forte redução no crédito.

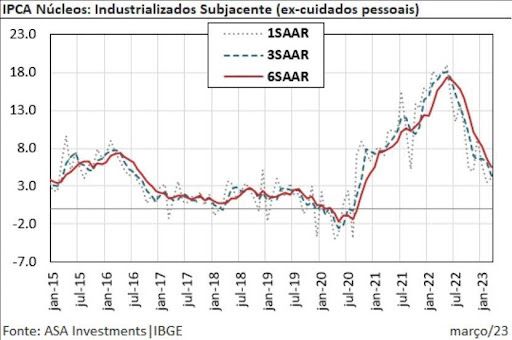

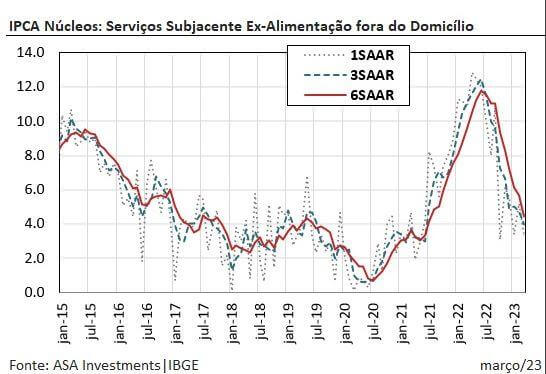

Essa queda na atividade já está gerando efeitos nos indicadores de inflação. Os últimos dados do IPCA-15 e IPCA mostraram números melhores do que o esperado e especialmente núcleos de inflação em queda.

Os núcleos de inflação são medidas que excluem itens voláteis e menos sensíveis à atividade e à política monetária.

Esses indicadores estão mostrando uma redução relevante para a inflação em torno de 3%, que é a nossa meta atual.

Ou seja, se juntarmos a atividade mais fraca com a desinflação, vemos que está abrindo um espaço real para um ciclo de queda na Selic, de volta para o juro neutro.

Juro neutro?

O juro neutro é a taxa de juros que não acelera nem desacelera a inflação.

Mas qual seria esse juro neutro? Em outras palavras, até onde a Selic pode cair?

O juro neutro não é uma taxa conhecida. Você só sabe qual é na prática, quando o atinge e tem a estabilidade da inflação.

Muitos economistas estimam o juro neutro por meio de filtros que suavizam as oscilações passadas da Selic, mas a verdade é que estimar juro neutro é uma arte.

Mesmo assim, eu me arriscaria a dizer que ele está entre 8 a 10%.

Ou seja, estamos falando de queda de 400 a 600 pontos base em relação à taxa atual, o que é bem relevante.

A oportunidade

Como eu já falei para você no meu artigo da semana passada, o cenário atual é uma grande oportunidade.

Ações de empresas que geram crescimento foram dizimadas na Bolsa por conta do ciclo de alta da Selic.

Para você ter uma ideia de impacto, o nosso analista Rafael Ragazi fez as seguintes simulações:

- Preço-alvo das ações de Lojas Renner (BVMF:LREN3) por valuation: R$ 20,82

- Preço-alvo das Lojas Renner se crescimento na perpetuidade passar de 5% para 7%: R$ 23,37

- Preço-alvo das Lojas Renner se taxa de desconto passar de 17% para 15%: R$ 25,36

Perceba que a valorização da ação é muito mais sensível a uma redução da taxa de desconto do que ao crescimento das receitas.

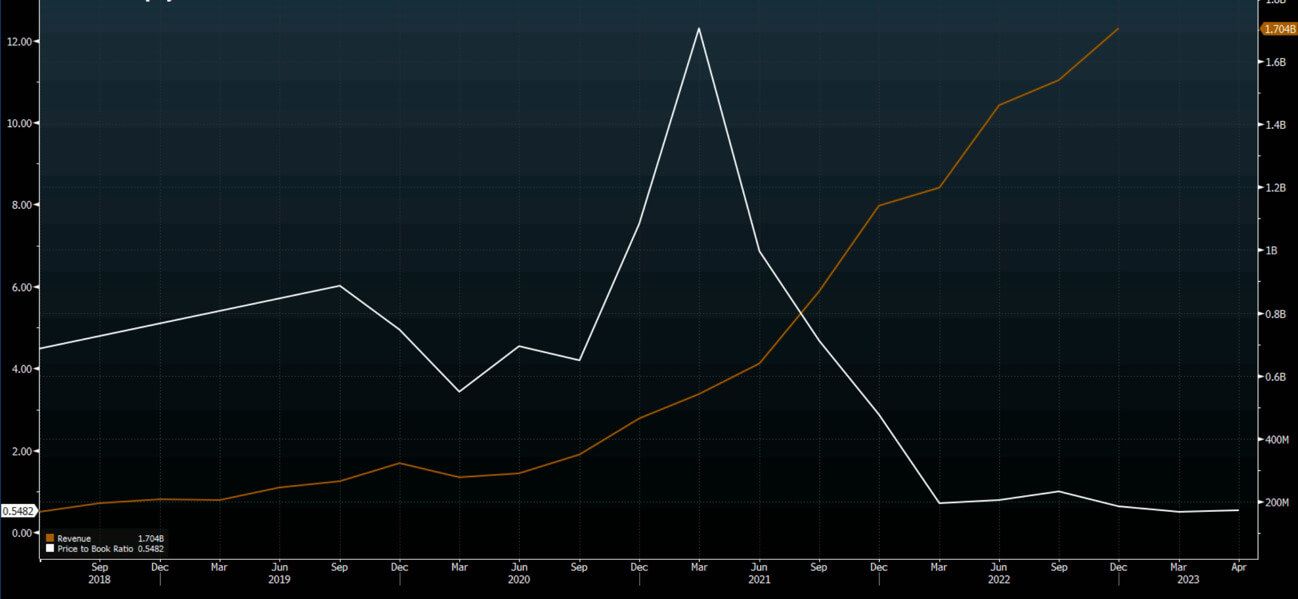

Vou mostrar outro exemplo de empresa que está sendo negociada a múltiplos bem mais baixos do que estava vendo negociada no passado, na época em que os juros estavam bem mais baixos.

No gráfico acima, podemos ver que a linha branca (preço de mercado sobre valor contábil) está em 0,5, enquanto já foi 12. Além disso, também vemos o crescimento das receitas (na linha laranja).

Ou seja, apesar do crescimento das receitas, estamos vendo queda dos múltiplos a patamares bem baixos em relação ao passado. Isso é exatamente o efeito da alta dos juros no preço dessas ações.

No entanto, se é verdade que teremos um ciclo de queda da Selic, começando em algum momento deste ano, podemos ver um retorno desses múltiplos. Não a níveis máximos anteriores, mas, pelo menos, uma volta à média.

Isso pode significar retornos de mais de 50% no valor das ações!

Nada mal, não é mesmo?