Esta small cap decolou +30% no mês e a disparada pode estar apenas começando

Em 2002, a moeda única, o euro, entrou oficialmente em circulação e foi mais um passo para a integração europeia. O pressuposto era que o euro deveria principalmente sincronizar os ciclos de negócios, intensificar as trocas econômicas e, consequentemente, o crescimento do PIB.

Após 20 anos, pode-se concluir que a maioria dessas suposições não se provou na prática. O primeiro grande teste da área do euro foi a crise financeira de 2008, que se transformou em uma crise da dívida soberana. A resposta à crise foi um afrouxamento significativo da política monetária na forma da introdução do programa QE (quantitative easing, que significa enxurrada de dinheiro do mercado pelo Banco Central) e uma redução dinâmica das taxas de juros, que permaneceram no nível zero por 6 anos. O tempo da política monetária dovish (pomba em inglês par designar "política frouxa") está chegando ao fim e, no entanto, os aumentos das taxas podem ser outro teste para a durabilidade da área do euro em sua forma atual.

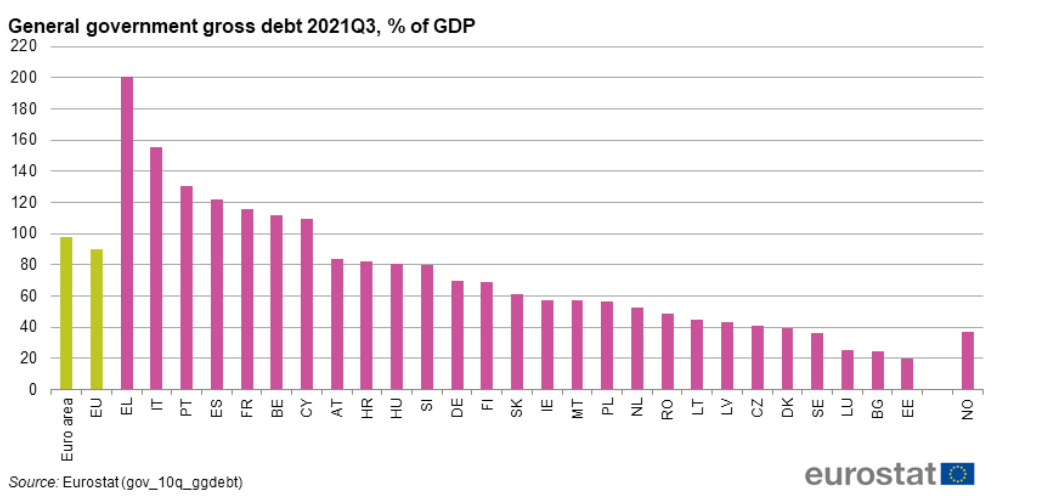

O problema da dívida dos países do sul ainda está presente

De acordo com os dados de 2021, a dívida na área do euro oscila em torno de 100% do PIB. Uma dinâmica particularmente alta surgiu com a pandemia de Covid-19, que resultou em um significativo afrouxamento fiscal, que visava mitigar os efeitos dos bloqueios e restrições introduzidos. Parece que os critérios de Maastricht, que deveriam ser uma barreira à adesão à zona euro, foram definitivamente esquecidos na zona monetária. Recorde-se que as condições básicas são uma relação dívida/PIB não superior a 60% e o déficit público máximo de 3% ao ano. Olhando para os países da área do euro mais endividados, pode se concluir que estes critérios deixaram de ser aplicáveis.

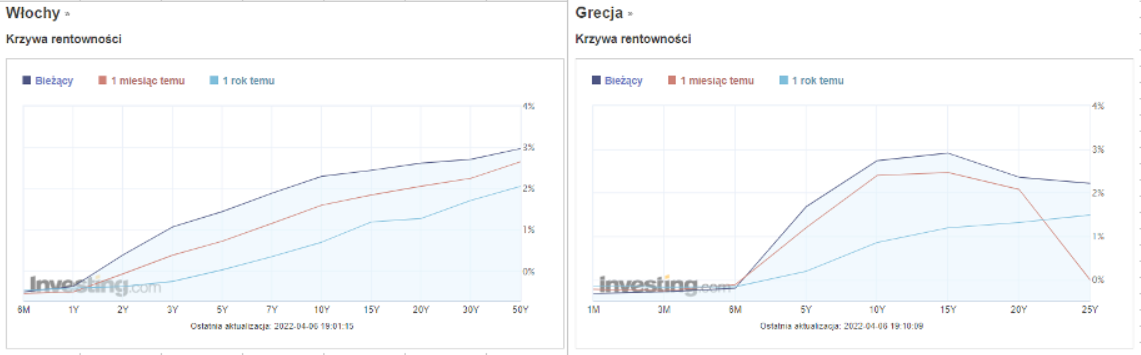

Claro que as maiores preocupações dizem respeito à Grécia e à Itália, com destaque para este último país devido ao fato de ser a terceira maior economia da Europa, e a saída deste país da zona euro poderia prejudicar o sentido da sua continuação. No momento, a curva de juros dos títulos italianos não indica nada perturbador, mas lembremos que o Banco Central Europeu (BCE) ainda não só não aumentou as taxas de juros, como nem anunciou o início do ciclo. Juntamente com o inevitável aperto da política monetária, devemos testemunhar uma situação semelhante à observada atualmente nos EUA, ou seja, a inversão da curva de juros. Curiosamente, esse problema já está se tornando visível na Grécia.

Neste ponto, surge um problema fundamental para a área do euro: uma única taxa de juros não se encaixa em áreas econômicas tão diversas. Portanto, é quase certo que as diferenças entre países individuais voltarão com taxas mais altas.

Quando o BCE começará a apertar a política monetária?

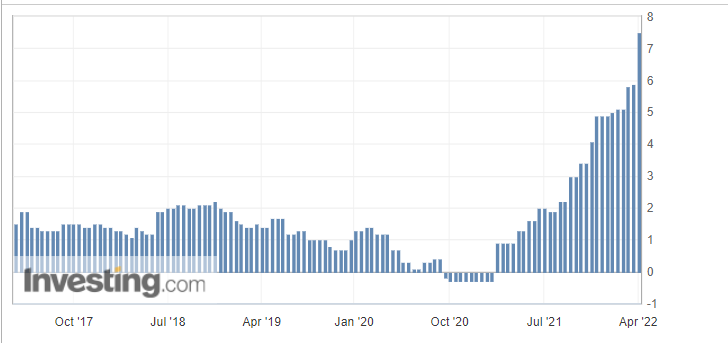

No momento, a data mais provável para o início do aperto monetário é o segundo semestre deste ano, mas movimentos anteriores não podem ser descartados. Tudo isso devido à inflação consistentemente alta e sustentada, que vem batendo novos recordes desde o início do ano, e os resultados superam regularmente o consenso de mercado.

Figura 3. Inflação na área do euro

O primeiro passo natural deve ser o encerramento do programa APP (sigla em inglês para Programa de Compra de Ativos), cujo valor atualmente é de 40 bilhões por mês e deve ser reduzido para 20 bilhões até junho. Portanto, há margem para acelerar o aperto. Portanto, a próxima reunião do BCE promete ser extremamente emocionante.

Euro (EUR/USD) com perspectiva de continuação da tendência de queda

O principal par de moedas EUR/USD continua sua tendência de queda. No momento, o lado da oferta está mais uma vez testando o nível de suporte localizado na área de preço de 1,0880, que provavelmente será quebrado.

Quebrar as novas mínimas significa que os ursos terão como atacar as últimas mínimas de 2020, que estão na área de preço de 1,0650. No caso de seu teste, é improvável que seja quebrado sem qualquer reação de preço.