Caos nas bolsas! Veja como proteger seu portfólio agora!

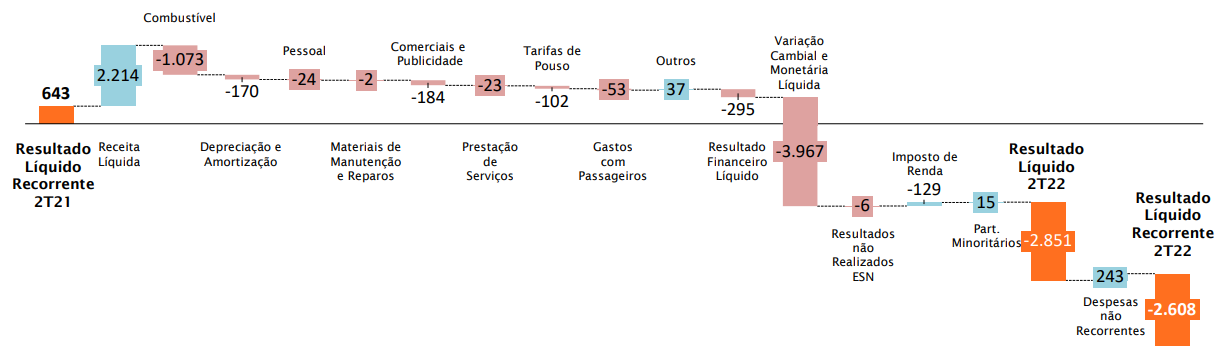

A Gol (BVMF:GOLL4) precisará fazer muitas escalas antes de alçar voo rumo à recuperação. A companhia aérea registrou, no segundo trimestre de 2022, um prejuízo líquido de -2,85 bilhões de reais, revertendo lucro líquido de 642,9 milhões de reais apurado um ano antes.

Mesmo sendo beneficiada pela retomada da demanda doméstica e internacional e ter mais do que triplicado a receita no período, nada foi suficiente para impedir uma reversão do lucro.

Fatores que impactaram na piora do prejuízo

Os fatores que contribuíram para as quedas expressivas nos resultados da Gol foram: (i) a alta global no preço dos combustíveis (no caso da aviação, é utilizado o querosene) e (ii) a variação cambial negativa em quase -4 bilhões de reais no trimestre.

Após anunciar o prejuízo bilionário, a Gol anunciou que pretende reduzir a oferta de voos e manter as tarifas altas até o final do ano para tentar conter as quedas em seus resultados — postergando, assim, uma retomada integral de suas operações para 2023.

LEIA MAIS: Com prejuízo bilionário, Gol vai cortar voos; preço das passagens deve subir

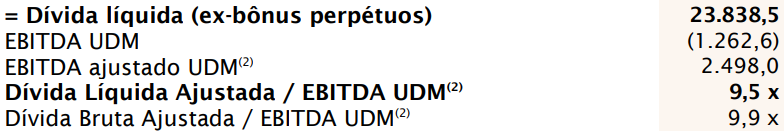

Além dos problemas relacionados ao preço do combustível e à variação cambial, a Gol também registrou aumento de +51 por cento em seu endividamento líquido, atingindo 23,8 bilhões de reais e com uma alavancagem (Dívida Líquida/Ebitda) elevada de 9,5x.

Desafios para retomada das aéreas

A história mostra que os problemas enfrentados pelas companhias aéreas não são recentes e não são decorrentes somente da crise sanitária [que começou no primeiro trimestre de 2020].

Além da concorrência interna e externa, grande parte dos custos dessas empresas são dolarizados e, em cenários de alta nos preços de combustíveis, o lucro se torna cada vez mais difícil de ser alcançado.

Na nossa visão, para o setor aéreo brasileiro superar os desafios de curto prazo e se manter sustentável no longo prazo, empresas como a Gol e a Azul (BVMF:AZUL4) devem sempre focar em uma gestão eficiente em relação ao seu endividamento/alavancagem, sua posição de caixa e sua política de proteção cambial.

Conseguindo atravessar essas dificuldades e podendo se beneficiar de um melhor cenário macro futuramente, quem sabe, assim, os investidores voltem a olhar com mais atenção para essas companhias.

Vale a pena comprar ações da Gol agora?

Com uma desvalorização de -70 por cento desde as máximas de 2021, não temos recomendação no momento para o investimento.

A falta de visibilidade em GOLL4 para os próximos anos e o endividamento crescente não entregam a confiança necessária para tornar-se sócio da companhia.

Outro fator que traz grandes preocupações é o histórico do setor aéreo no Brasil, que expõe a dificuldade que as companhias aéreas têm de serem rentáveis e de conseguirem controlar as suas dívidas ao longo dos anos. Dois exemplos (de muitos): Varig e Avianca Brasil.

A primeira, fundada em 1927, por muitos anos foi a maior do setor no Brasil e começou a registrar prejuízos na década de 90. Com a entrada de outras companhias aéreas estrangeiras no país, o surgimento da própria Gol e o crescimento da TAM no mercado doméstico, a Varig entrou em recuperação judicial em 2005 e teve falência decretada em 2010.

Já a segunda, que chegou a ter mais de 10 por cento de participação no mercado aéreo brasileiro, acumulou dívidas bilionárias e deixou de pagar os contratos de arrendamento das aeronaves de sua frota. Com isso, a Avianca Brasil deixou de operar ainda em 2019 e decretou falência em 2020. Um ano depois, porém, a sua holding (a colombiana Avianca) anunciou a saída da recuperação judicial após longo acordo com seus credores.

Recentemente, a Gol se uniu à Avianca Colômbia para criar o Grupo Abra, visando retomar o desenvolvimento e crescimento de ambas as empresas por meio de uma gestão mais organizada e eficiente. O novo negócio buscará fazer do grupo o maior de transportes da América Latina.

Além disso, a própria Gol já havia recebido um aporte da American Airlines (NASDAQ:AAL) (BVMF:AALL34) (passou a deter 5 por cento de participação na empresa) no início do ano para acelerar uma possível recuperação no futuro.

Por fim, ainda vemos o setor aéreo fora do favor de muitos investidores. Preferimos exposição em outras empresas, com melhores perspectivas, e não embarcar nesses voos.