Última chance de assinar o InvestingPro por menos de R$ 2 por dia

Quem acompanha o noticiário do mercado deve estar acostumado com chamadas do tipo “Ibovespa sobe puxado por NY” ou “Exterior pesa sobre a bolsa brasileira e IBOV cai”. Sempre fiquei curioso para saber como os profissionais de redação chegam a tais conclusões, afinal, se eles sabem a causa do movimento da bolsa, seria relativamente fácil prever os próximos movimentos e ganhar muito dinheiro.

A confusão aqui está nos conceitos de causalidade e correlação. A causalidade é objetiva e independente de outros fatores, é inerrante: a causa da solidificação da água pura em pressão atmosférica é a temperatura atingir 0°C. Ponto. Por outro lado, a correlação é a influência de determinado fator para a ocorrência de um fenômeno, mas sem a obrigatoriedade de causa e efeito: pessoas com comorbidades eram mais suscetíveis ao agravamento da COVID 19, porém algumas pessoas com comorbidades se recuperaram da doença sem dificuldades.

No mercado, podemos afirmar com tranquilidade que não existe causalidade, apenas correlação. Ela pode ser fraca ou forte e isso pode ser mensurado. O índice de correlação mede o quanto duas séries numéricas são parecidas entre si. A correlação tende a 1 quando as séries estão na mesma direção e tende a -1 quando estão em direções opostas. Se a correlação do IBOV com o S&P500 é positiva, ele tende a subir quando o S&P500 sobe e tende a cair quando ele cai. Se a correlação é negativa, quando um sobe o outro cai. Se ela é próxima de zero, os ativos não apresentam nenhuma correlação.

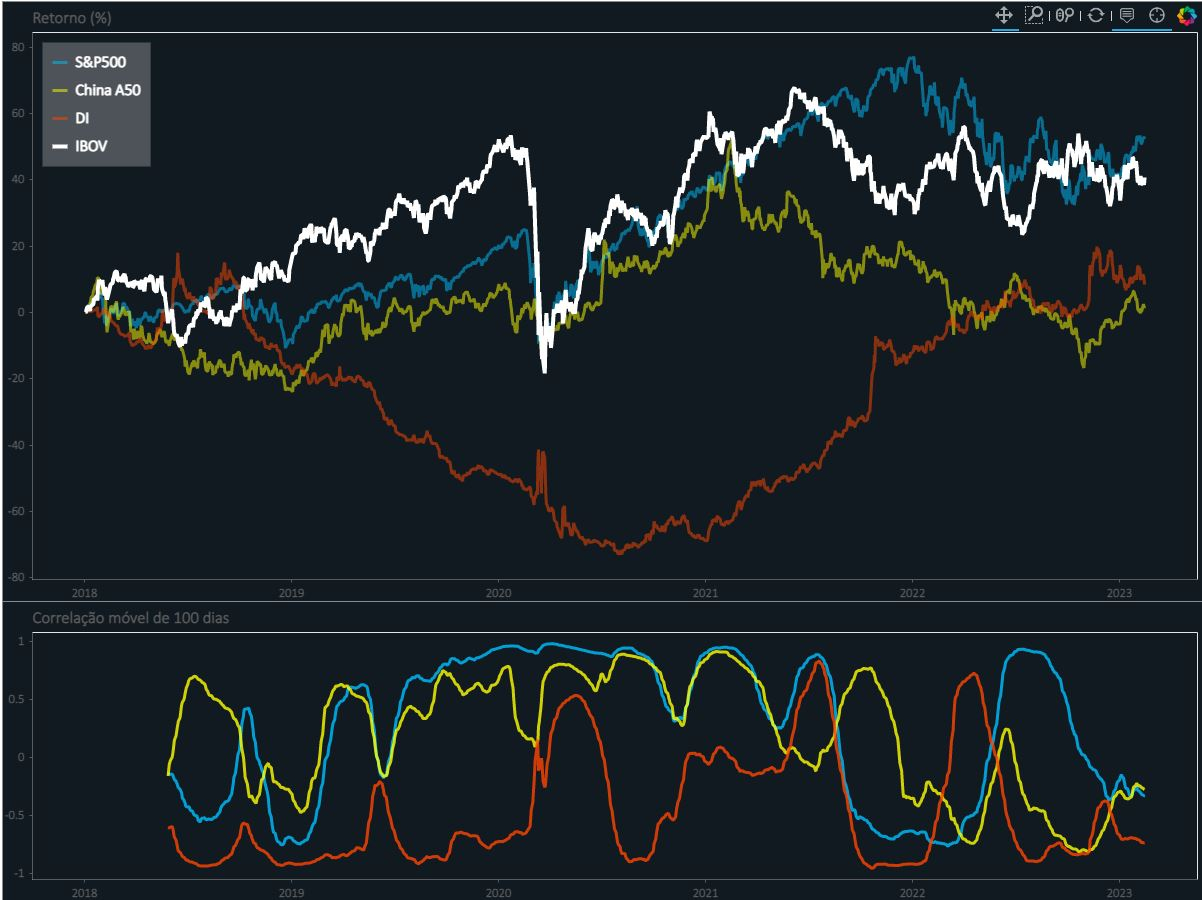

No centro das discussões fundamentalistas estão o desempenho das economias chinesa e americana e, claro, as turbulências políticas e fiscais do Brasil. Quais desses fatores estão mais impactando o desempenho da bolsa brasileira? Trago no gráfico um histórico desde 2018 dos retornos do IBOV comparados com o S&P500, o China A50 e o DI futuro. Escolhi os contratos de juros futuros no Brasil para representar a influência da conjuntura local, uma vez que as expectativas sobre a economia local acabam desaguando nas curvas de juros. Abaixo estão os índices de correlação de cada um desses índices com o IBOV em janelas de 100 dias, ou seja, a correlação na data mostrada corresponde ao cálculo do índice nos 100 pregões prévios.

Perceba como de 2019 até meados de 2021 a correlação do IBOV é positiva tanto com a bolsa chinesa como com a americana. Foi um forte período de alta para todos, exceto no impacto pontual da pandemia. Na maior parte do tempo a correlação da bolsa com os juros é negativa, como é de se esperar, juros para cima – bolsa para baixo (ou de lado).

É no pós pandemia que a coisa fica bagunçada, mas podemos notar que, majoritariamente, nesse período a bolsa americana tem correlação positiva com o Brasil e a chinesa, negativa ou próximo de neutra.

O cenário está mudando? Dê um zoom.

Fala-se da reabertura da economia chinesa e de como a demanda por mais comodities pode ajudar a economia brasileira, além de outros fatores que levam investidores a procurar países emergentes como o Brasil. Podemos resumir essas duas teses da seguinte maneira:

Tese 1 – China está reabrindo a economia > Demanda por mais comodities > Bolsa brasileira altamente influenciada pelo preço das comodities > IBOV tende a subir com China A50

Tese 2 – Possível recessão em EUA e Europa leva investidores para países emergentes > Brasil é estável o bastante para valer o risco > Dinheiro estrangeiro entra para o Brasil > IBOV sobe, real valoriza

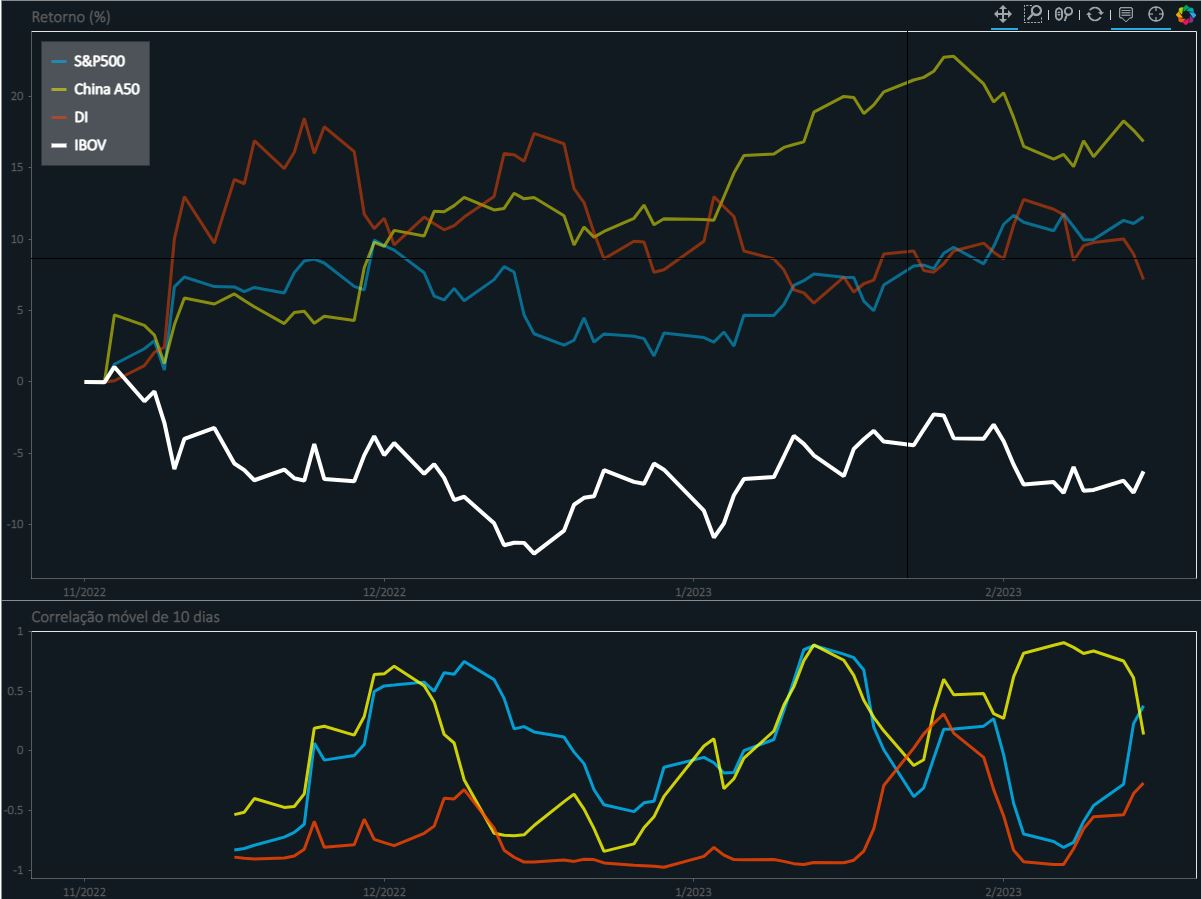

Não faço juízo de valor sobre essas teses, nem tenho competência para isso. Apenas avalio os números. A seguir apresento os mesmos gráficos, porém agora apenas a partir do segundo turno das eleições e com a correlação móvel de 10 dias ao invés de 100.

Podemos notar que nesse período a influência da China é igual ou maior que a americana, tendo correlação positiva boa parte do tempo e, assim, corroborando os argumentos da Tese 1.

O fato de vermos uma correlação inversa entre IBOV e S&P nos últimos dias corrobora com os argumentos da Tese 2. O detalhe é que a Tese 2 passa pela premissa de que o “Brasil é estável o bastante para valer o risco” e a correlação inversa do IBOV com a expectativa de juros mostra o quanto os investidores estão atentos a isso. Perceba a linha laranja “colada” no -1 na maior parte do tempo.

Como estamos olhando o passado, esses números não dizem muito sobre o que está por vir, mas mostram que as teses apresentadas (ou variantes delas) estão na mira dos investidores. Isso pode nos ajudar a ajustar nossa conduta conforme os cenários traçados nas teses se confirmem ou se dissolvam.

Fica evidente também, olhando para a correlação juros x bolsa, o quanto o cenário local pode ser decisivo para que o Brasil aproveite uma oportunidade dada pela conjuntura mundial.

Bons negócios!