Bitcoin cede à pressão e devolve ganhos enquanto mercado cripto trava

O “efeito riqueza” é o fenômeno pelo qual o aumento dos preços dos ativos financeiros estimula o consumo e o investimento, gerando um ciclo virtuoso de crescimento econômico. Mas o que isso tem a ver com uma comédia sobre um falso gladiador que tenta salvar o imperador romano de um golpe? A resposta é: mais do que você imagina.

CYBER MONDAY Prorrogada: Tenha mais desconto no plano bianual com cupom “investirmelhor”

A peça “Algo engraçado aconteceu a caminho do Coliseu”, de Craig Sodaro, conta a história de Simplcuss, um camponês suíço que sonha em ser um humorista. Em sua viagem a Roma, ele se envolve em uma série de confusões e descobre uma conspiração para assassinar o imperador e sua filha. Sem revelar o desfecho, a trama tem muitos paralelos com o cenário atual do mercado.

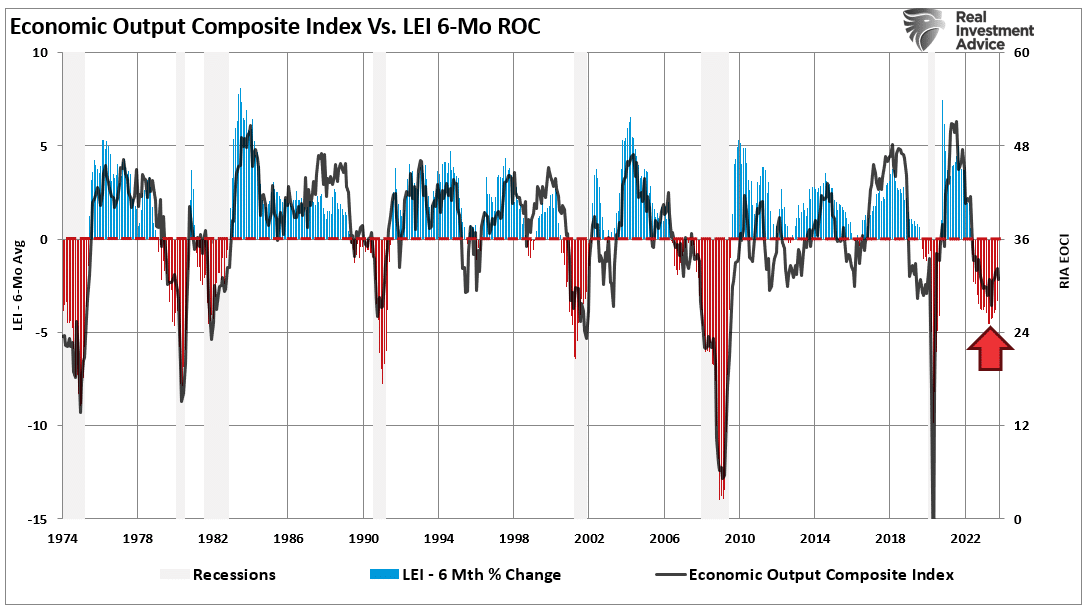

Nos últimos tempos, muitos analistas têm alertado para o risco de uma “Recessionus Terribulus”, como mostrado em este artigo. Os indicadores de recessão são numerosos, seja pelo Índice Econômico Líder (LEI) ou pelas medidas do Instituto de Gestão de Fornecimento (ISM).

O Índice Composto Econômico, que reúne 100 pontos de dados econômicos duros e suaves, evidencia os ciclos econômicos. Eu comparei o índice composto com a taxa de variação de 6 meses do índice LEI, que tem uma forte correlação com as fases de expansão e contração econômicas.

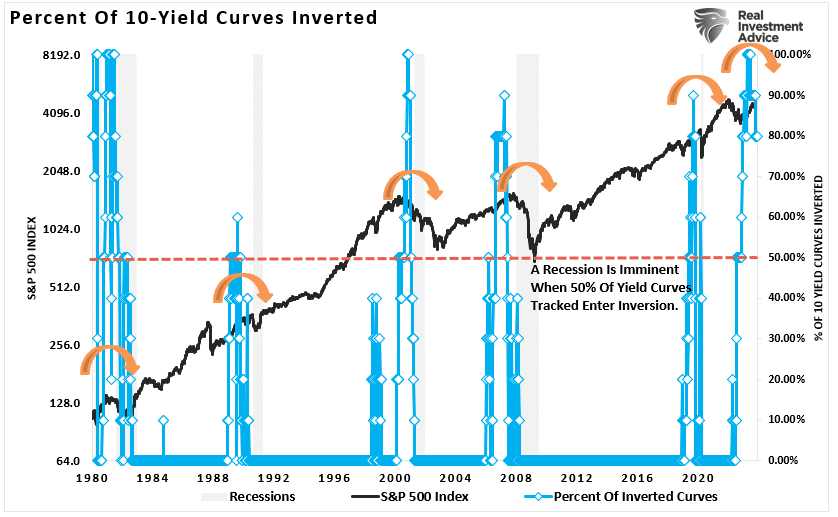

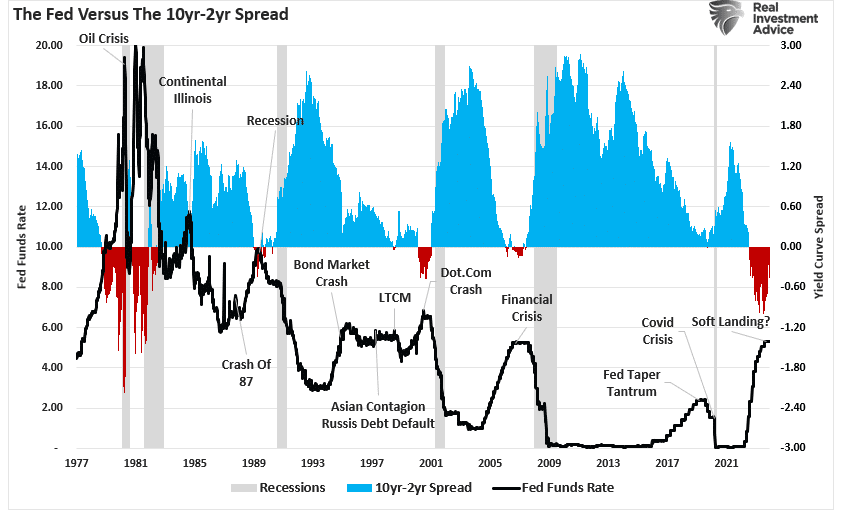

Além disso, 80% dos spreads de juros de 10 anos que monitoramos estão negativos. Isso significa que o mercado de títulos espera um enfraquecimento da economia, uma queda nos lucros, uma alta nas avaliações e uma escassez de estímulos monetários. Historicamente, uma recessão ocorreu quando 50% ou mais das curvas de rendimento que acompanhamos se inverteram. Sem exceção.

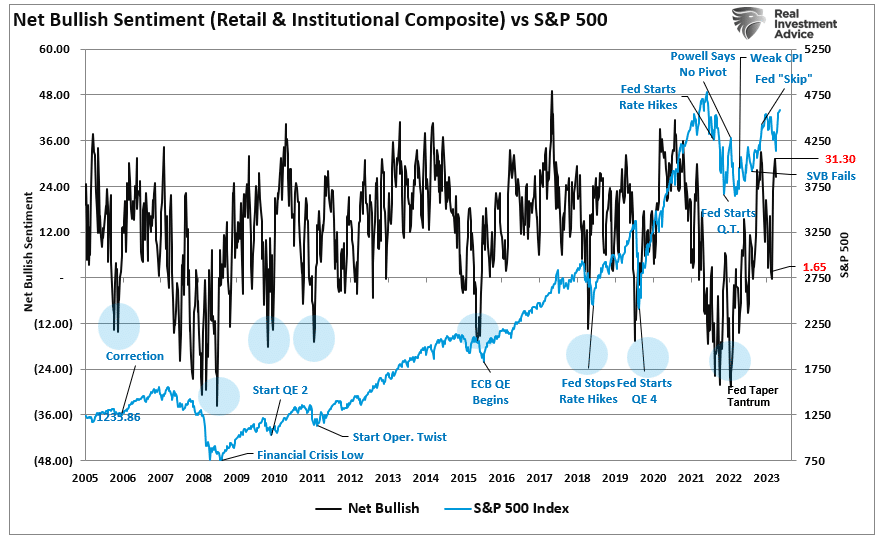

Além disso, 80% dos spreads de juros de 10 anos que monitoramos estão negativos. Isso significa que o mercado de títulos espera um enfraquecimento da economia, uma queda nos lucros, uma alta nas avaliações e uma escassez de estímulos monetários. Historicamente, uma recessão ocorreu quando 50% ou mais das curvas de rendimento que acompanhamos se inverteram. Sem exceção. No entanto, apesar dos indicadores apontarem para riscos recessivos, os mercados financeiros subiram cerca de 20% até agora. Mais importante, o sentimento dos investidores, que era muito pessimista no ano passado, tornou-se agressivamente otimista.

No entanto, apesar dos indicadores apontarem para riscos recessivos, os mercados financeiros subiram cerca de 20% até agora. Mais importante, o sentimento dos investidores, que era muito pessimista no ano passado, tornou-se agressivamente otimista.

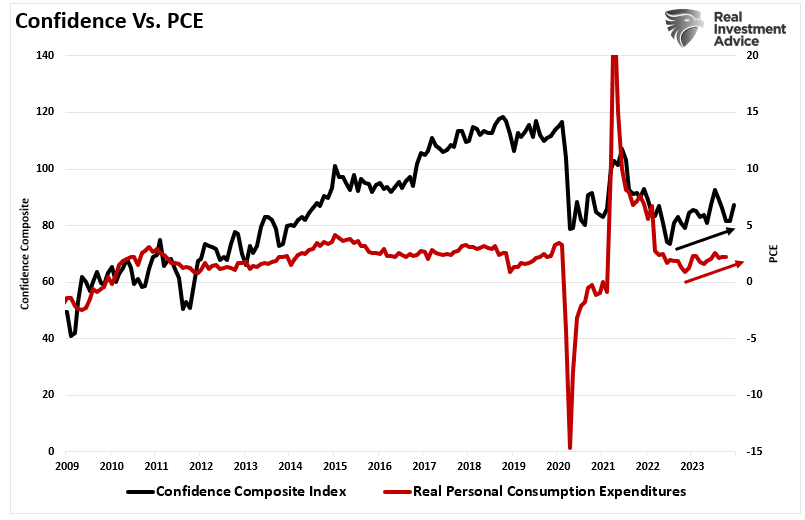

E não são apenas os investidores que estão mais confiantes. O índice de sentimento do consumidor também está em alta.

E não são apenas os investidores que estão mais confiantes. O índice de sentimento do consumidor também está em alta.

Sentimento do consumidor

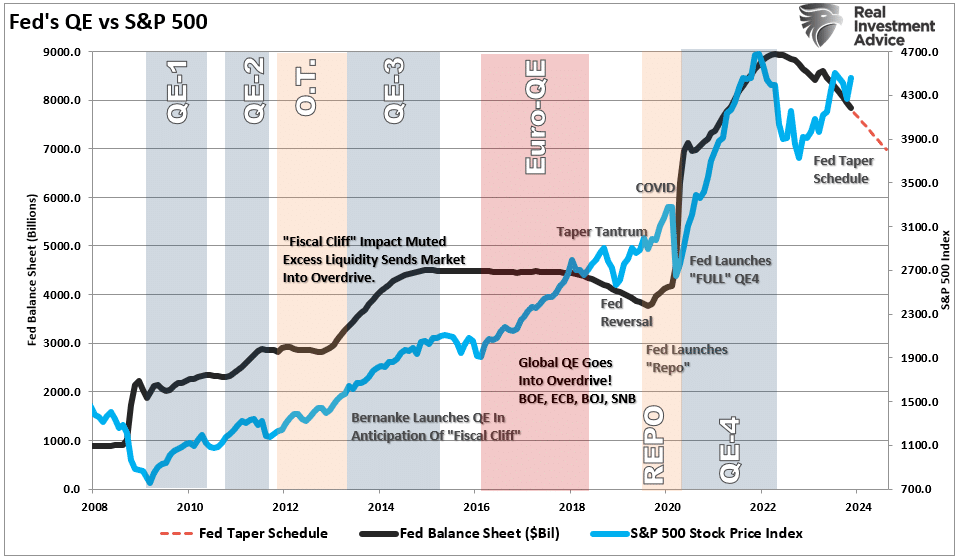

Como já mencionado, na última década, o Federal Reserve induziu uma “resposta pavloviana” dos investidores às mudanças reais e esperadas na política monetária. Ou seja:

“Para que o condicionamento funcione, o ‘estímulo neutro’, quando introduzido, deve ser seguido pelo ‘estímulo potente’ para que o ‘emparelhamento’ seja concluído. Para os investidores, a cada rodada de ‘Alívio Quantitativo’ que foi introduzida, o ‘estímulo neutro’, o mercado de ações subiu, o ‘estímulo potente’.”

Embora o Fed esteja atualmente apertando a política monetária, os investidores estão “antecipando” uma mudança para uma política mais frouxa nos próximos meses.

Como observado nesse artigo, há uma correlação entre as mudanças no sentimento dos investidores e os preços dos ativos financeiros e o sentimento dos consumidores.

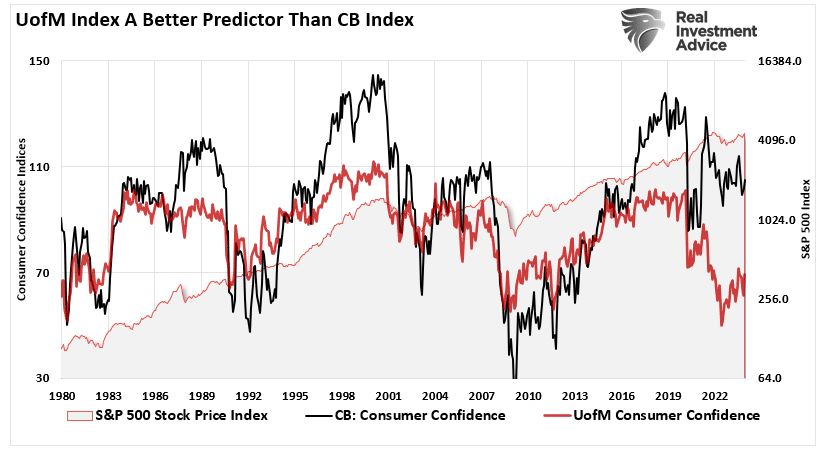

Os economistas e os analistas de mercado usam dois índices principais de sentimento do consumidor. O primeiro é fornecido pela Universidade de Michigan. O segundo é da Conference Board.

Embora os dois índices financeiros se movam em paralelo ao longo do tempo, ocorrem divergências significativas. Para mitigar essas discrepâncias, um índice composto de sentimento foi desenvolvido, combinando ambas as medidas.

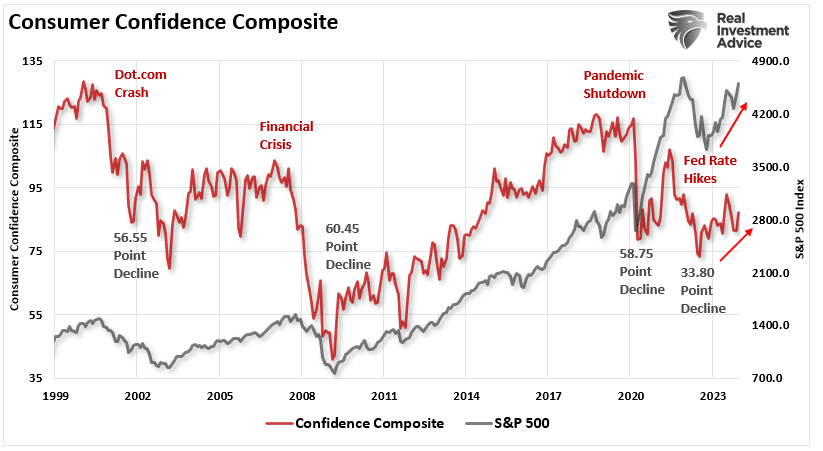

Embora os dois índices financeiros se movam em paralelo ao longo do tempo, ocorrem divergências significativas. Para mitigar essas discrepâncias, um índice composto de sentimento foi desenvolvido, combinando ambas as medidas. A análise do índice composto revela uma correlação entre os declínios no índice composto de sentimento e os declínios nos mercados financeiros, e vice-versa. Isso é compreensível, considerando que as variações na riqueza financeira impactam a psicologia do consumidor.

A análise do índice composto revela uma correlação entre os declínios no índice composto de sentimento e os declínios nos mercados financeiros, e vice-versa. Isso é compreensível, considerando que as variações na riqueza financeira impactam a psicologia do consumidor.

Quando a riqueza diminui, os gastos do consumidor retraem, resultando em uma desaceleração do crescimento econômico e dos lucros. Portanto, é lógico que ocorram declínios nos mercados financeiros. Quando a riqueza financeira aumenta, os consumidores se “sentem mais ricos” e estão mais propensos a gastar.

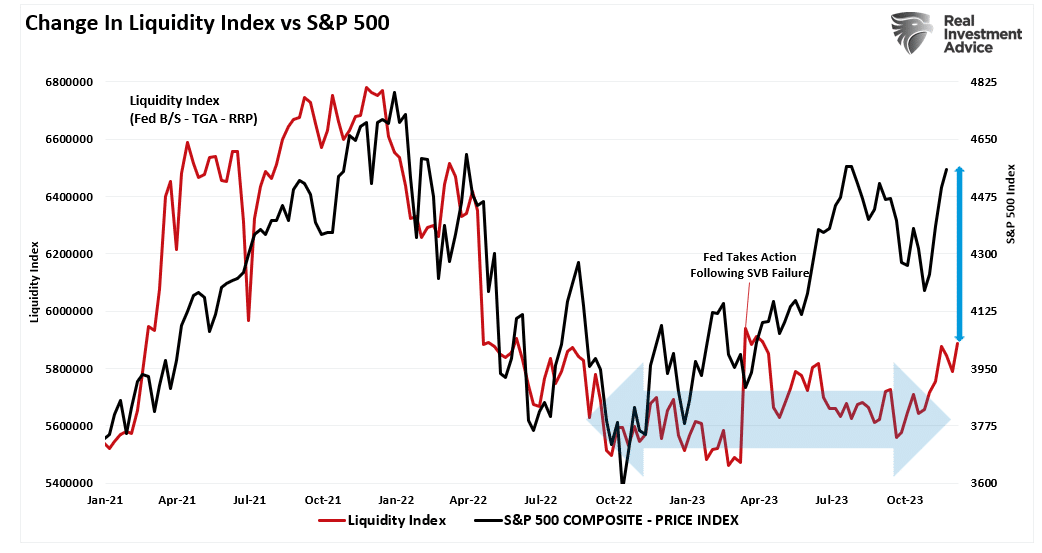

Desde as mínimas de outubro passado, os preços dos ativos tiveram um aumento acentuado à medida que a liquidez aumentou. Como discutido no artigo vinculado, essa conexão entre o Federal Reserve (Fed) e os investidores está consolidada. O resultado desse aumento no “efeito riqueza” tem sido uma melhoria contínua na confiança do consumidor, que sustenta o crescimento econômico

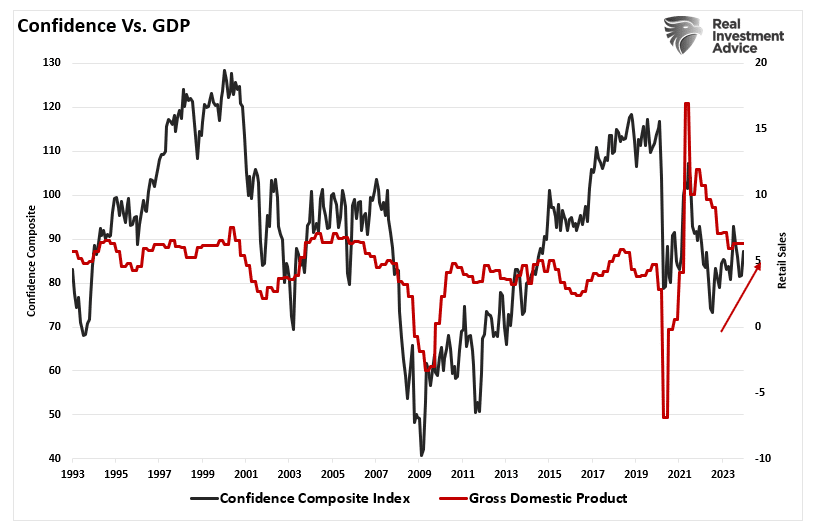

O resultado desse aumento no “efeito riqueza” tem sido uma melhoria contínua na confiança do consumidor, que sustenta o crescimento econômico Notavelmente, quase 70% do cálculo do PIB é composto por despesas de consumo pessoal (PCE), e o aumento do “efeito riqueza” confundiu aqueles que esperavam uma recessão no curto prazo, já que os gastos permanecem robustos.

Notavelmente, quase 70% do cálculo do PIB é composto por despesas de consumo pessoal (PCE), e o aumento do “efeito riqueza” confundiu aqueles que esperavam uma recessão no curto prazo, já que os gastos permanecem robustos. A questão é se o aumento do “efeito riqueza”, impulsionando a confiança do consumidor, será suficiente para criar o evasivo “pouso suave” na economia.

A questão é se o aumento do “efeito riqueza”, impulsionando a confiança do consumidor, será suficiente para criar o evasivo “pouso suave” na economia.

O Evasivo “Pouso Suave”

Recentemente, a previsão mais comum é a certeza de uma recessão em 2024. No entanto, ao mesmo tempo, um número crescente de analistas e economistas de Wall Street sugere apenas uma desaceleração econômica ou uma recessão leve no pior dos casos.

A esperança é uma repetição de 1995. Este é o cenário evasivo do “pouso suave”, onde o Fed aumenta as taxas de juros e esfria o crescimento econômico e a inflação, mas evita uma recessão. Notavelmente, enquanto o Fed aumentou as taxas e a economia evitou uma recessão, isso não foi sem consequências. Esse processo causou um crash no mercado de títulos, um calote da dívida e a falência da Long-Term Capital Management.

Notavelmente, enquanto o Fed aumentou as taxas e a economia evitou uma recessão, isso não foi sem consequências. Esse processo causou um crash no mercado de títulos, um calote da dívida e a falência da Long-Term Capital Management.

No entanto, vale a pena notar que durante toda essa fase, a curva de rendimento NÃO inverteu até 1998. Após essa inversão, a economia entrou em recessão em 2000, e um crash no mercado de ações começou.

Hoje, a curva de rendimento está a mais invertida desde 1980, e as esperanças são altas de que a inflação esfriará e uma recessão será evitada. Enquanto isso parece impossível em muitas frentes, devemos permanecer cientes de dois fatores cruciais.

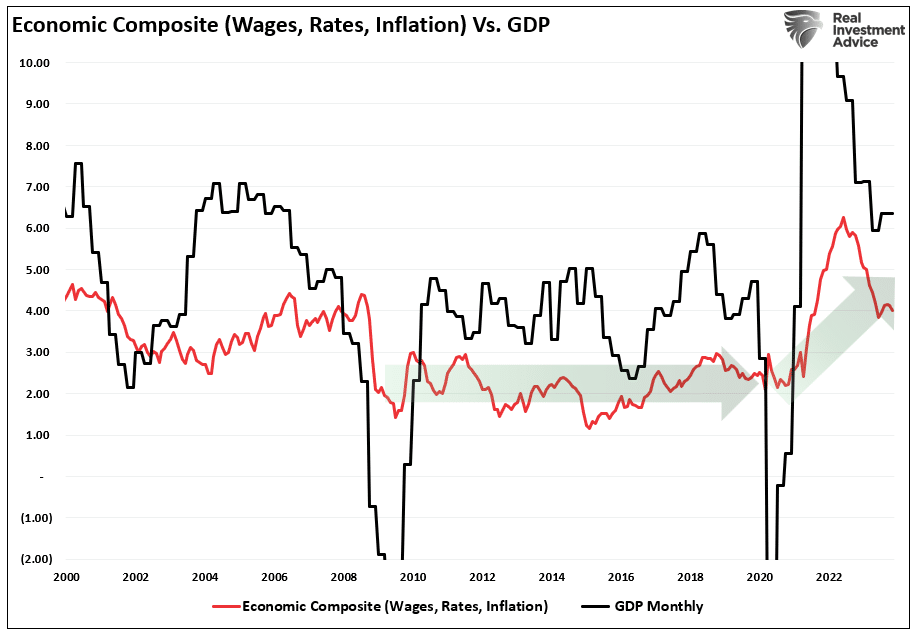

Primeiro, a queda da inflação, das taxas de juros e do crescimento salarial apoiam a economia. O índice composto de salários, inflação e taxas de juros permanece bem elevado acima da tendência pós-Crise Financeira.

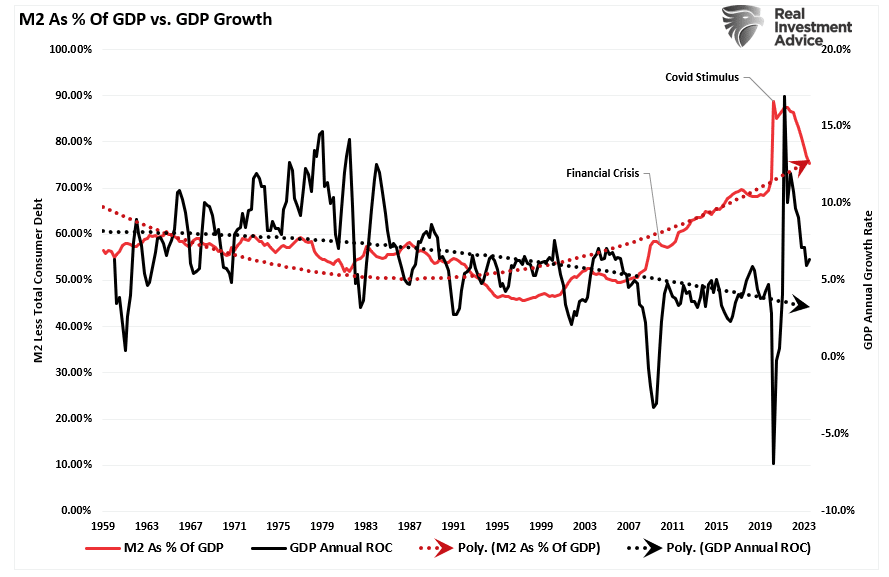

Embora esteja revertendo, o que corresponde a taxas de crescimento econômico mais fracas, não está em níveis sugestivos de uma recessão econômica. Em segundo lugar, o impulso monetário e fiscal de 2020 e 2021 permanece no sistema. Como o composto econômico, o M2 está diminuindo como porcentagem do PIB, mas permanece bem elevado acima de qualquer coisa previamente testemunhada desde 1960.

Em segundo lugar, o impulso monetário e fiscal de 2020 e 2021 permanece no sistema. Como o composto econômico, o M2 está diminuindo como porcentagem do PIB, mas permanece bem elevado acima de qualquer coisa previamente testemunhada desde 1960.

Este suporte monetário e taxas de juros e inflação mais baixas provavelmente manterão o motor de crescimento econômico funcionando até 2024.

Conclusão

Embora o cenário atual apresente diversos argumentos pessimistas, é crucial para os investidores lembrar-se de que os mercados são, por natureza, proativos e antecipatórios. As preocupações com uma recessão aprofundada, impulsionadas pelos aumentos significativos das taxas de juros pelo Federal Reserve, pelos padrões rigorosos de empréstimos bancários e pela persistência de uma inflação elevada, são, sem dúvida, preocupações pertinentes.

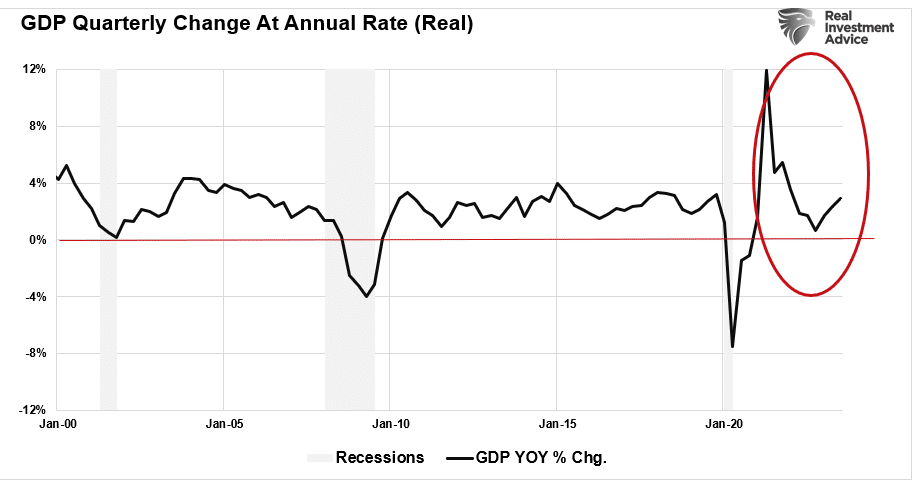

Contudo, não se pode ignorar que a elevada liquidez monetária e o reforço na confiança dos consumidores, impulsionados pelo crescente "efeito riqueza", podem atuar como um baluarte, evitando que o crescimento econômico entre em uma fase recessiva. Outro aspecto a ser considerado é a marcante contração econômica vivenciada nos últimos dois anos. Se a economia continuasse a crescer a um ritmo de 2%, como antes, a entrada em recessão seria inevitável. Entretanto, a contração ocorreu em um contexto de crescimento econômico anualizado acelerado, quase 12%, impulsionado por uma injeção de liquidez de US$ 5 trilhões.

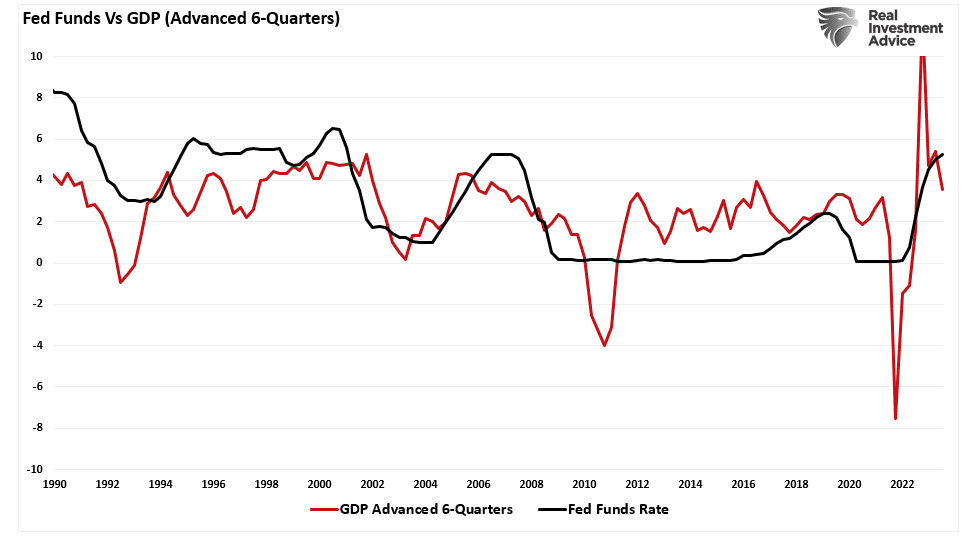

Esta contração anulou completamente o crescimento anterior. Para contextualizar, a magnitude da queda econômica durante o período de fechamento devido à pandemia foi similar. A diferença é que, nesse caso, a economia começou a declinar partindo de uma taxa anualizada de pouco mais de 2%. Assim, em uma análise normalizada, a contração recente tem um impacto comparável à recessão de 2020 e é quase o dobro da intensidade da "Crise Financeira". Considerando que as ações do Federal Reserve em elevar as taxas de juros geralmente precedem mudanças no crescimento econômico em cerca de seis trimestres, e tendo em vista o último aumento de taxa no segundo trimestre deste ano, pode-se esperar uma desaceleração econômica adicional no ano que vem. No entanto, isso não configura necessariamente a garantia de uma recessão em 2024.

Considerando que as ações do Federal Reserve em elevar as taxas de juros geralmente precedem mudanças no crescimento econômico em cerca de seis trimestres, e tendo em vista o último aumento de taxa no segundo trimestre deste ano, pode-se esperar uma desaceleração econômica adicional no ano que vem. No entanto, isso não configura necessariamente a garantia de uma recessão em 2024. Diante de tal incerteza, permanece essencial avaliar a possibilidade de que as previsões mais otimistas dos economistas de Wall Street se concretizem. Uma recessão é uma eventualidade certa em algum momento. No entanto, apostar em sua ocorrência já no próximo ano pode acarretar resultados desfavoráveis para seu portfólio de investimentos.

Diante de tal incerteza, permanece essencial avaliar a possibilidade de que as previsões mais otimistas dos economistas de Wall Street se concretizem. Uma recessão é uma eventualidade certa em algum momento. No entanto, apostar em sua ocorrência já no próximo ano pode acarretar resultados desfavoráveis para seu portfólio de investimentos.