Netflix culpa Brasil por resultado abaixo do esperado no 3º tri

Publicado originalmente em inglês em 30/06/2021

Faltando apenas algumas horas para o fim das negociações de junho, a lista das commodities com melhor desempenho neste trimestre é praticamente definitiva, mas atenção: algumas delas não estão no rol das matérias-primas mais conhecidas.

Quem entregou os melhores resultados entre as commodities neste trimestre foi o gás natural. O combustível que gera energia, refrigeração e calor em cerca de 40% do território norte-americano registra alta de 42% no período de março a junho. Esse desempenho ficou um pouco abaixo do registrado no terceiro trimestre de 2020 de 44%.

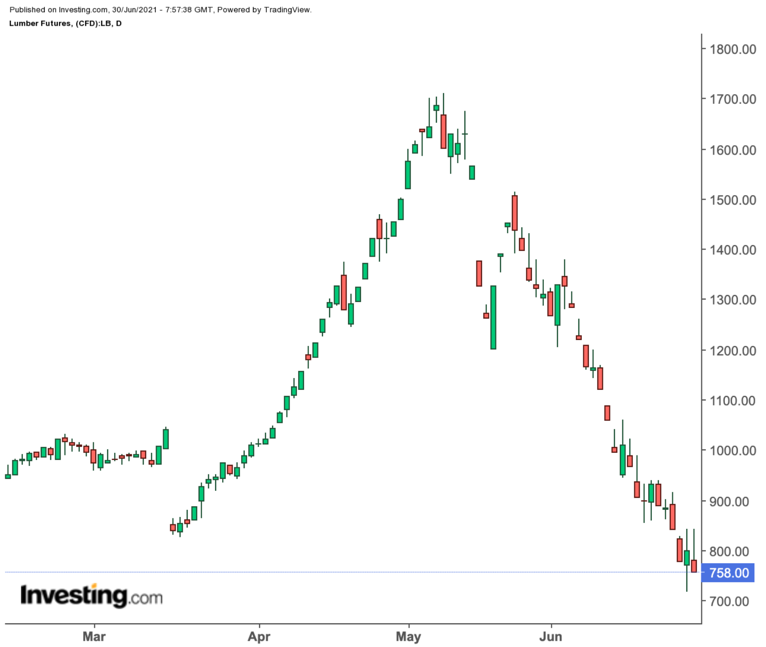

No fundo da listra trimestral está a madeira serrada, com queda de 25% no período de março a junho. Somente neste mês, a madeira se desvalorizou 40%.

Além do gás natural, várias matérias-primas estão nas máximas históricas, como milho, trigo, soja e petróleo.

O índice de commodities TR/CC CRB Excess Return registra alta de 14% no trimestre e de quase 3% em junho.

De fato, este ano tem sido espetacular para as commodities no mercado internacional. Os preços das matérias-primas ficaram deprimidos por meses por causa das medidas de distanciamento social durante a pandemia, mas passaram a se recuperar forte após as campanhas de vacinação ao redor do mundo, impulsionando a demanda. A quebra de cadeias de fornecimento e outros gargalos logísticos estão aumentando a pressão altista nos preços.

Esse boom lembra aquele registrado no último superciclo das commodities, que começou em torno de 2000 e durou até 2014, quando a China não parava de consumir a maior parte das matérias-primas produzidas e exportadas pelo resto do mundo. Atualmente, os chineses novamente estão comprando aos montes praticamente tudo, de petróleo a metais e grãos.

Voltando ao gás natural, o fato de ele ter tido melhor desempenho que o petróleo neste trimestre surpreendeu a muitos.

O clima é algo tão dinâmico que tentar prever o número correto de graus-dia de resfriamento no verão e as queimas resultantes de gás por serviços públicos, inclusive seu saldo de armazenamento, envolve habilidades tanto de arte quanto de ciência.

O gás natural é geralmente conhecido por sua volatilidade, ou seja, níveis extremos de altas e baixas em períodos curtos. De US$13 por mmBtu em 2008 ele chegou a ser negociado abaixo de US$1,50 há apenas um ano.

Uma trajetória vertical constante não é exatamente a natureza inerente dessa matéria-prima, conhecida como “cavalo selvagem” entre as commodities energéticas.

Dessa forma, apesar de ter encerrado o primeiro trimestre com uma desvalorização de 6% em março, o gás natural superou todas as expectativas nos últimos três meses.

Ele subiu 12% em abril, por causa de geadas tardias e outros eventos de frio intenso, e se valorizou 4% em maio, além de impressionantes 22% em junho, com a chegada precoce do calor de verão nos Estados Unidos.

Gás natural ganhou “vida própria”

Como afirma a consultoria Gelber & Associates, a corrida de alta no gás “acabou ganhando vida própria".

De acordo com a empresa de risco de mercado de gás, sediada em Houston:

“O contrato futuro com vencimento mais próximo rompeu a resistência perto de US$ 3,631 mmBtu, referente às máximas do inverno passado, com poucos obstáculos até US$4".

“O rali atual continua sendo impulsionado por aspectos técnicos, com os traders dispostos a superar os últimos picos de US$ 3,84/mmBtu, registrados em dezembro de 2016 e 2018. O contrato futuro vigente está a US$3,71, depois de alcançar a máxima de US$3,81 no início desta manhã.”

Só o rali deste mês permitirá que produtores tenham tempo de acomodar os atuais níveis de demanda e realizar bons lucros no curto prazo, observou a consultoria. E concluiu dizendo:

“Quanto maior for a alta dos preços nesta mais recente disparada, mais veemente será a reação dos produtores, diminuindo as chances de o mercado registrar déficit de oferta e preços elevados no inverno”.

No mercado petrolífero, o barril de WTI valorizou-se 23% no trimestre, após uma alta de quase 11% em junho.

No ano, o petróleo americano sobe incríveis 51% (apenas 1% atrás do suíno magro, que saltou 52% no mesmo período, graças ao grande volume de exportações para a China, cuja vara de porcos foi extremamente impactada pela Febre Suína Africana. Outra commodity que registrou ganhos acima de 50% foi o estanho, que disparou por causa da escassez de material para soldagem e recipientes/folhas metálicas para alimentos.

O petróleo britânico Brent subiu 17% no trimestre, após se valorizar 8% em junho.

Madeira serrada caiu na mesma velocidade com que subiu

A madeira serrada já devolveu praticamente toda a sua valorização de 95% do início do ano, após as construtoras americanas simplesmente sufocarem seu rali diminuindo a atividade.

Desde que atingiu a máxima histórica de 927.000 unidades em outubro de 2020, o ritmo anual de vendas de novas residências nos Estados Unidos caiu cerca de 20%.

Razão: menos imóveis residenciais estavam sendo lançados no mercado a cada mês, apesar da forte demanda.

Parte disso tem a ver com o preço, que vinha quebrando recordes mês a mês. A Associação de Banqueiros Hipotecários estimou que o tamanho médio dos empréstimos para novas aplicações residenciais subiu em abril, para US$377.434, de US$384.000 em maio.

A outra razão é a deliberada desaceleração na atividade pelas construtoras, impossibilitadas de absorver a disparada dos preços da madeira serrada, que superaram US$1711 por 1000 pés-tábuas no pico do seu rali há seis semanas, uma alta de 95% desde 31 de dezembro e de 417% em relação ao mesmo período do ano passado.

Até despencar em meados de maio, a madeira serrada já havia aumentando em US$35.872 o preço de uma nova casa unifamiliar e em US$12.966 o valor de mercado de uma nova casa multifamiliar nos Estados Unidos, segundo a Associação Nacional de Construtores Residenciais.

Há cerca de três anos, a madeira serrada atingia a mínima de US$ 300-500 por 1000 pés-tábuas. Então, o governo Trump aplicou uma tarifa de 24% sobre a madeira de coníferas importadas do Canadá, maior produtor da commodity na América do Norte. Isso fez com que os preços superassem US$600 pela primeira vez em meados de 2018.

A tempestade perfeita veio em julho de 2020, quando os gargalos de oferta por causa da pandemia afetaram os prazos de entrega para uma commodity já limitada. A madeira serrada superou US$1000 pela primeira vez em setembro e continuou registrando máximas de quatro dígitos até o início de maio.

No fechamento de terça-feira, os mesmo 1.000 pés-tábua de madeira serrada estavam a US$770, uma queda de US$103, ou 12%, em relação à sua cotação no início de 2021.

Aviso de isenção: Barani Krishnan utiliza diversas visões além da sua para oferecer aos leitores uma variedade de análises sobre os mercados. A bem da neutralidade, ele apresenta visões e variáveis de mercado contrárias. O analista não possui posições nos ativos e commodities sobre os quais escreve.