Petróleo sobe após Trump dizer que Índia deixará de comprar petróleo russo

Comprar ações é fácil; a parte difícil é saber quando vender. Li recentemente um excelente artigo de Michael Batnick sobre suas provações e tribulações em possuir uma ação. A saber:

“Agora vamos falar sobre uma empresa com a qual me importei o suficiente para comprar e com a qual perdi dinheiro. Como você chama uma ação que caiu 58% e depois caiu 27% em um dia? Zillow (NASDAQ:Z).”

O principal inquilino do investimento é que, se você colocar o capital em “risco” em uma “transação especulativa”, esteja preparado para perder. Todos nós já estivemos lá.

No entanto, onde discordo parcialmente da análise de Michael é isso:

“'Compre na baixa, venda na alta' é uma das peças mais inúteis da 'sabedoria' financeira. Na maioria das vezes, quando você compra na baixa, acaba vendendo mais baixa. Jon Boorman me ensinou isso há muito tempo, mas às vezes você precisa reaprender o que já sabe. Jon escreveu : 'Se você quer possuir as ações mais fortes, compre as ações mais fortes. Compre algo que já está fazendo o que você quer. Subindo."'

Como a maior parte da “sabedoria financeira” que sobreviveu ao longo dos tempos, ela se perde em jovens investidores que nunca viveram um mercado em baixa real. Mais importante ainda, há uma grande diferença entre investir “momentum” e “fundamental” .

Não há longo prazo

Há uma distinção que devo fazer aqui. A citação de Michael de Jon Boorman fala sobre investimento “momentum” , ou melhor, negociação de curto prazo. Aqui está sua citação precisa.

“Comprar uma ação em x + 1 pode ser uma negociação de menor risco do que comprá-la hoje em x. Esqueça comprar na baixa, vender na alta. Quando algo está caindo, é mais provável que continue caindo do que reverta, e vice-versa. Chama-se impulso e, juntamente com o valor, é uma das anomalias mais empiricamente comprovadas da teoria acadêmica que os ganhadores do Prêmio Nobel gostariam que desaparecesse. Nota para si mesmo: Procure comprar ações de valor que mostrem um impulso ascendente. “

Isso é precisamente correto. No curto prazo, “valor” tem pouca relevância para quais posições você deve comprar ou vender. É apenas o momento, a direção do preço, que importa. Conforme discutido em “Pegando moedas de um centavo”, ninguém é um investidor de longo prazo.

Gerenciar dinheiro, seja “profissionalmente” ou “individualmente”, é um jogo complicado a longo prazo. No curto prazo, particularmente em meio a uma mania especulativa , parece extremamente fácil. No entanto, como é o caso de todo mercado em alta, um mercado em forte avanço encobre os muitos erros de investimento que os investidores cometem. É o mercado em baixa que os revela nos resultados mais brutais e implacáveis.

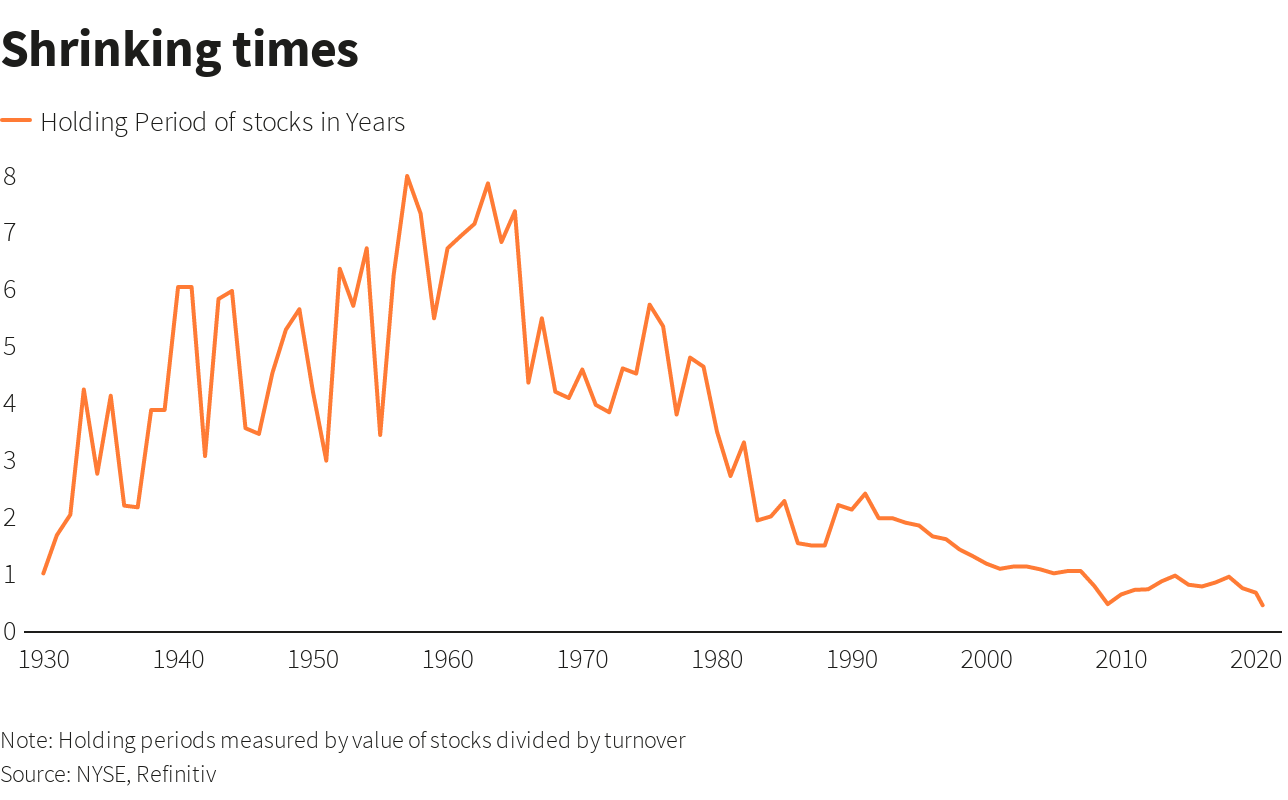

Há uma clara vantagem em fornecer gerenciamento de risco para carteiras ao longo do tempo. O problema é que a maioria das pessoas não consegue administrar seu próprio dinheiro por causa do “curto prazo”.(As shown by shrinking holding periods)”

Comprar ações é fácil, especialmente em um mercado em alta

Durante um mercado em alta, que é o único mercado que muitos investidores já navegaram, comprar ações é fácil. Como observado acima, um mercado em alta com forte tendência encobre os erros de investimento na compra de empresas de baixa qualidade. Um ótimo exemplo é uma empresa com vendas de 3,9 bilhões e US$ 0 de receita, negociando a 288x os lucros finais.

Sim, isso é Zillow, e esses números estão após um declínio de quase 70% em relação ao pico.

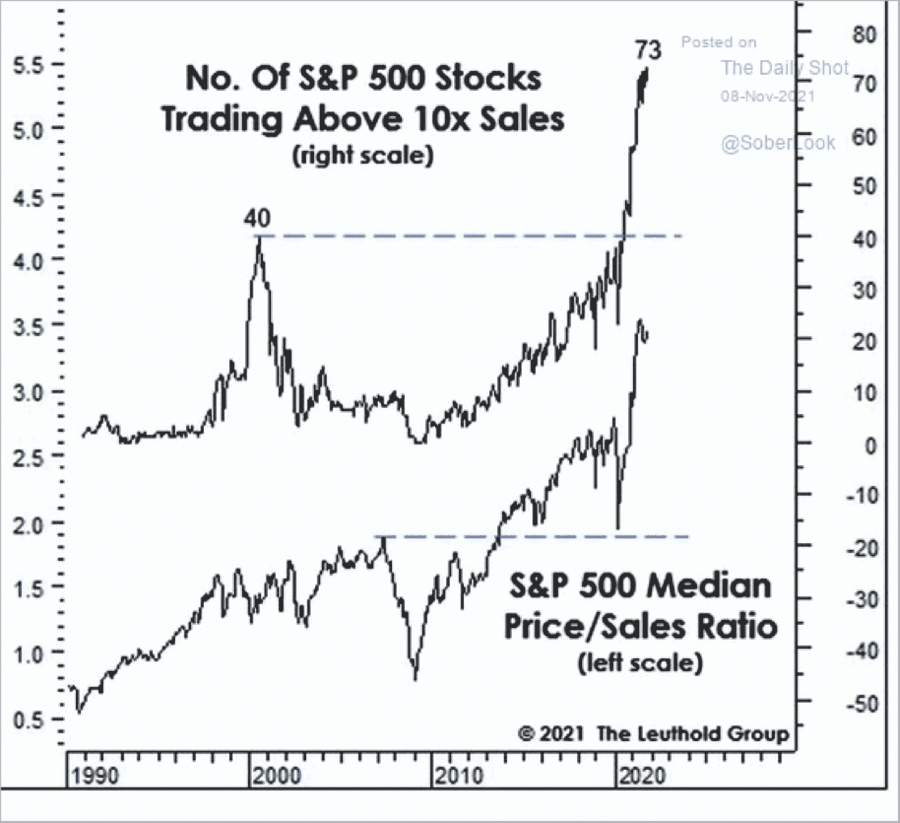

Mas não é apenas Zilliow. De acordo com o Leuthold Group, 73 empresas do S&P 500 estão atualmente negociando a 10x as vendas com uma relação preço-venda mediana para todo o índice acima de 3x.

“Com receitas de 10 vezes, para dar a você um retorno de 10 anos, tenho que pagar 100% das receitas por 10 anos seguidos em dividendos. Isso pressupõe que eu possa conseguir isso pelos meus acionistas. Também pressupõe que eu tenha custo zero dos produtos vendidos, o que é muito difícil para uma empresa de computadores.

Isso pressupõe zero despesas, o que é difícil com 39.000 funcionários. Isso pressupõe que eu não pago impostos, o que é muito difícil. E isso espera que você não pague impostos sobre seus dividendos, o que é meio ilegal. E isso supõe que com zero P&D nos próximos 10 anos, eu possa manter a taxa de execução de receita atual.

Você percebe como essas suposições subjacentes são ridículas? Você não precisa de nenhuma transparência. Você não precisa de notas de rodapé.

O que você estava pensando?” – Scott McNealy, então CEO da Sun Microsystems, 2000.

Comprar ações é fácil em um mercado que só parece subir. No entanto, a falta de “ experiência” dos investidores não fornece base para uma “disciplina de venda” quando as coisas dão errado.

Ter uma Disciplina de Venda é Difícil

“Se você vai comprar uma ação em queda, você deve ter um horizonte de tempo longo. Não espere que uma ação dê uma reviravolta só porque você a comprou. A outra coisa que você deve ter, e isso é fundamental, é o gerenciamento de risco, porque comprar ações em queda é um empreendimento arriscado. Isso pode vir de duas formas. Ou tenha algum tipo de nível em que você diga que estou fora, ou coloque uma posição pequena o suficiente para que, se você estiver realmente errado, como eu estava, não doerá muito. ” – M. Batnick

Vender ações é o desafio mais difícil para qualquer investidor. Essa única decisão torna-se atormentada por uma série de vieses emocionais.

- E se eu estiver errado e a ação continuar subindo?

- Se eu vender agora, estou bloqueando minha perda.

- Se eu vender a posição, o que farei com o dinheiro?

- Eu li um artigo ou ouvi alguém que disse que a empresa ainda é boa para que ela volte a funcionar.

- Vou vendê-lo quando voltar ao mesmo.

- Se eu dobrar e a ação subir, eu posso sair.

Tudo isso são racionalizações para evitar uma coisa – a admissão de que você tomou uma decisão errada. É puramente um viés emocional com o qual todos os investidores devem lidar.

Como Howard Marks disse uma vez:

“Se eu lhe perguntar qual é o risco de investir, você responderia o risco de perder dinheiro. Mas, na verdade, existem dois riscos em investir: um é perder dinheiro e o outro é perder uma oportunidade. Você pode eliminar qualquer um, mas não pode eliminar os dois ao mesmo tempo. Então a questão é como você vai se posicionar contra esses dois riscos: direto no meio, mais agressivo ou mais defensivo.

Eu penso nisso como um filme de comédia onde um cara está considerando alguma atividade. Em seu ombro direito está sentado um anjo em uma túnica branca. Ele diz: 'Não, não faça isso! Não é prudente, não é uma boa ideia, não é adequado e você terá problemas'.

No outro ombro está o diabo em uma túnica vermelha com seu forcado. Ele sussurra: 'Faça isso, você vai ficar rico'. No final, o diabo geralmente vence.

Cautela, maturidade e fazer a coisa certa são ideias antiquadas. E quando eles lutam contra o desejo de ficar rico, exceto em tempos de pânico, o desejo de ficar rico geralmente vence. É por isso que bolhas são criadas e fraudes como Bernie Madoff ganham dinheiro.

Como evitar ser aprisionado pelo diabo?

Estou neste negócio há mais de quarenta e cinco anos, então tenho muita experiência. Além disso, não sou uma pessoa muito emotiva. Na verdade, quase todos os grandes investidores que conheço não têm emoções. Se você estiver emotivo, comprará no topo quando todos estiverem eufóricos e os preços estiverem altos. Além disso, você venderá no fundo quando todos estiverem deprimidos e os preços estiverem baixos. Você será como todo mundo e sempre fará a coisa errada nos extremos.

Portanto, a falta de emoção é um dos critérios mais importantes para ser um investidor de sucesso. E se você não pode ficar sem emoção, não deve investir seu próprio dinheiro, ponto final. A maioria dos grandes investidores pratica algo chamado contrarianismo. Consiste em fazer a coisa certa nos extremos que é o contrário do que todo mundo está fazendo. Portanto, o não-emocionalismo é um dos requisitos básicos para o contrarianismo.”

É por isso que ser sem emoção é difícil de fazer quando se trata de seu dinheiro .

Emoções de “ganância” e “medo” fazem com que os indivíduos assumam muita exposição ou se preocupem que o risco seja muito alto. Em última análise, argumentos baseados em emoções são inerentemente errados e levam os indivíduos a decisões que prejudicam sua saúde financeira.

7 regras para gerenciar riscos ao comprar ações ou vendê-las

Aqui estão as regras para gerenciar riscos – elas não são únicas ou novas. Eles são testados pelo tempo e aprovados por investidores bem-sucedidos. Se você as seguir, terá sucesso – se não, não terá.

1. Venda a descoberto dos perdedores : deixe os vencedores correrem

Parece uma coisa simples de fazer, mas o investidor médio vende seus vencedores e mantém seus perdedores.

2. Compre ações baratas e venda caras

Você pechincha, negocia e faz compras extensivamente para as melhores ofertas de carros e televisores de tela plana. No entanto, você pagará qualquer preço por uma ação porque alguém na TV lhe disse para fazer isso. Insista em fazer investimentos quando conseguir um “bom negócio”. Se não é – não é. Portanto, não tente inventar uma desculpa para justificar o pagamento excessivo de um investimento. A longo prazo, pagar em excesso terminará em miséria.

3. Desta vez nunca é diferente

Nossa composição psicológica quer que sempre esperemos o melhor. No entanto, desta vez nunca é diferente do passado. A história pode não se repetir exatamente, mas muitas vezes rima excepcionalmente bem.

4. Seja paciente

Tal como acontece com o item número 2, nunca há pressa para investir, e não há nada de errado em ficar com dinheiro até que um bom negócio, uma verdadeira pechincha, apareça. Ser paciente não é apenas uma virtude; é uma excelente maneira de manter-se longe de problemas.

5. Desligue a televisão

Qualquer bom investimento NUNCA é ditado pelos movimentos do dia a dia do mercado, que nada mais são do que ruídos. Suponha que você fez sua lição de casa, fez um bom investimento a um preço razoável e confirmou que sua análise está correta. Nesse caso, as ações de mercado do dia-a-dia terão pouca ou nenhuma influência no sucesso de longo prazo do seu investimento. A única coisa que você consegue assistindo à televisão é aumentar sua pressão arterial.

6. O risco não é igual ao seu retorno

Assumir RISCO em um investimento ou estratégia não é equivalente a quanto dinheiro você ganhará. Ele só equivale à perda permanente de capital incorrida quando você está errado. Invista de forma conservadora e aumente seu dinheiro ao longo do tempo com o MENOR risco possível.

7. Vá contra o rebanho

O populoso geralmente está “correto” no meio de um movimento mais alto nos mercados. No entanto, eles raramente estão corretos nos principais pontos de virada. Quando todos concordam com a direção do mercado devido a um determinado conjunto de razões, geralmente algo mais acontece. No entanto, isso também cede aos pontos 2) e 4); para comprar algo barato ou vender algo pelo melhor preço, geralmente você compra quando todo mundo está vendendo e vende quando todo mundo está comprando.

Estas são as regras. Eles são simples e impossíveis de seguir para a maioria. No entanto, se você puder incorporá-los, terá sucesso em seus objetivos de investimento a longo prazo. Você provavelmente NÃO irá superar os mercados na subida, mas não perderá tanto na descida. Isso é importante porque é muito mais fácil substituir uma oportunidade perdida no investimento. É impossível substituir o “tempo” perdido.

Como investidor, seu trabalho é se afastar de suas “emoções” e olhar objetivamente para o mercado. Atualmente, é dominado por “ganância” ou “medo?” Seus retornos de longo prazo dependerão significativamente de como você responde a essa pergunta e gerencia o risco inerente.

“The investor’s chief problem – and even his worst enemy – is likely to be himself.” – Benjamin Graham