Rotação do ouro para o Bitcoin reacende otimismo no mercado cripto

A ata recém-divulgada da reunião de junho do Banco Central Europeu (BCE) mostra que a maioria dos membros demonstrou preocupação com uma possível inflação abaixo da meta, ênfase em “maioria”, já que nem todos compartilharam da mesma visão.

O documento confirma a mensagem transmitida pela presidente Christine Lagarde durante a coletiva de imprensa: os riscos negativos para o crescimento e as revisões para baixo nas projeções de inflação do próprio BCE foram os principais fatores que justificaram a nova redução nas taxas de juros.

A ata também evidencia dois debates centrais: o primeiro, sobre se a política monetária atual ainda é neutra ou já se encontra em território expansionista, apesar de declarações anteriores da presidente Lagarde questionarem essa distinção; o segundo, sobre a necessidade ou não de reagir a uma inflação persistentemente abaixo da meta, uma discussão que não ocorreria caso o BCE adotasse uma meta de nível de preços em vez de uma meta de inflação.

Principais trechos da ata

Inflação abaixo da meta – parte 1: “Os membros discutiram até que ponto a projeção de uma inflação temporariamente abaixo da meta deveria ser motivo de preocupação. Foram levantadas preocupações de que, após as revisões para baixo das estimativas anuais de inflação para 2025 e 2026, a inflação projetada ficaria abaixo da meta por 18 meses, o que poderia caracterizar uma tendência de médio prazo.”

Inflação abaixo da meta – parte 2: “O risco de que a inflação permaneça abaixo da meta de forma prolongada foi considerado limitado, exceto em caso de uma deterioração acentuada nas condições do mercado de trabalho.”

Política neutra ou acomodatícia: “Argumentou-se que, após sete cortes consecutivos nas taxas, os juros agora estariam firmemente em território neutro, podendo já estar em nível acomodatício. Essa interpretação também seria corroborada pelo crescimento do crédito e pelos resultados da pesquisa de empréstimos bancários.”

Nem todos concordaram com o corte – parte 1: “Quase todos os membros apoiaram a proposta de Philip Lane de reduzir em 25 pontos-base as três principais taxas de juros do BCE.”

Nem todos concordaram com o corte – parte 2: “Ao mesmo tempo, alguns membros defenderam a manutenção das taxas nos níveis atuais. Avaliaram que o recuo da inflação no curto prazo deveria ser desconsiderado, pois seria causado por fatores voláteis, como a queda nos preços de energia e o fortalecimento do câmbio, ambos passíveis de reversão.”

Mercados ainda influenciam o BCE: “Nesse contexto, foi relembrado que as projeções da equipe do BCE foram elaboradas com base na curva de juros de mercado, que já incorporava um corte de 25 pontos-base em junho e, no total, cerca de 50 pontos até o fim de 2025.”

Nova redução de juros pode ocorrer em setembro

No relatório de política monetária publicado no início da semana, o BCE destacou a importância da análise de cenários, abordagem bastante apropriada diante do atual contexto de elevada incerteza política e econômica. Nesse ambiente, o banco parece inclinado a fazer uma pausa no ciclo de cortes iniciado anteriormente. Como disse Lagarde na coletiva de junho, “o BCE está em um bom lugar” neste momento.

Esse “bom lugar”, porém, tornou-se menos confortável recentemente com o fortalecimento contínuo do euro. A valorização da moeda não apenas atua como um encargo adicional sobre as tensões comerciais já existentes, como também aumenta o risco de a inflação recuar ainda mais. Diante disso, cresce a probabilidade de que o BCE seja forçado a sair dessa posição e retomar os cortes.

Com o câmbio no centro das atenções, a questão para o BCE parece não ser mais “se”, mas sim “quando” e “quanto” cortar novamente. Caso as tensões comerciais voltem a se intensificar, comprometendo o crescimento da zona do euro, os cortes poderão ocorrer de forma mais rápida e intensa. Por outro lado, se o cenário externo evoluir sem choques adicionais, e a inflação mantiver sua trajetória desinflacionária, os estímulos fiscais eventualmente trariam de volta o crescimento e a inflação, limitando o BCE a um último corte, possivelmente em setembro de 2025.

Em resumo, a ata desta quinta-feira indica um acirramento do debate interno sobre os próximos passos da política monetária. O fortalecimento do euro pode servir como argumento adicional para a continuidade dos cortes, enquanto cresce o interesse pela discussão sobre permitir uma inflação abaixo da meta como forma de compensar excessos passados.

***

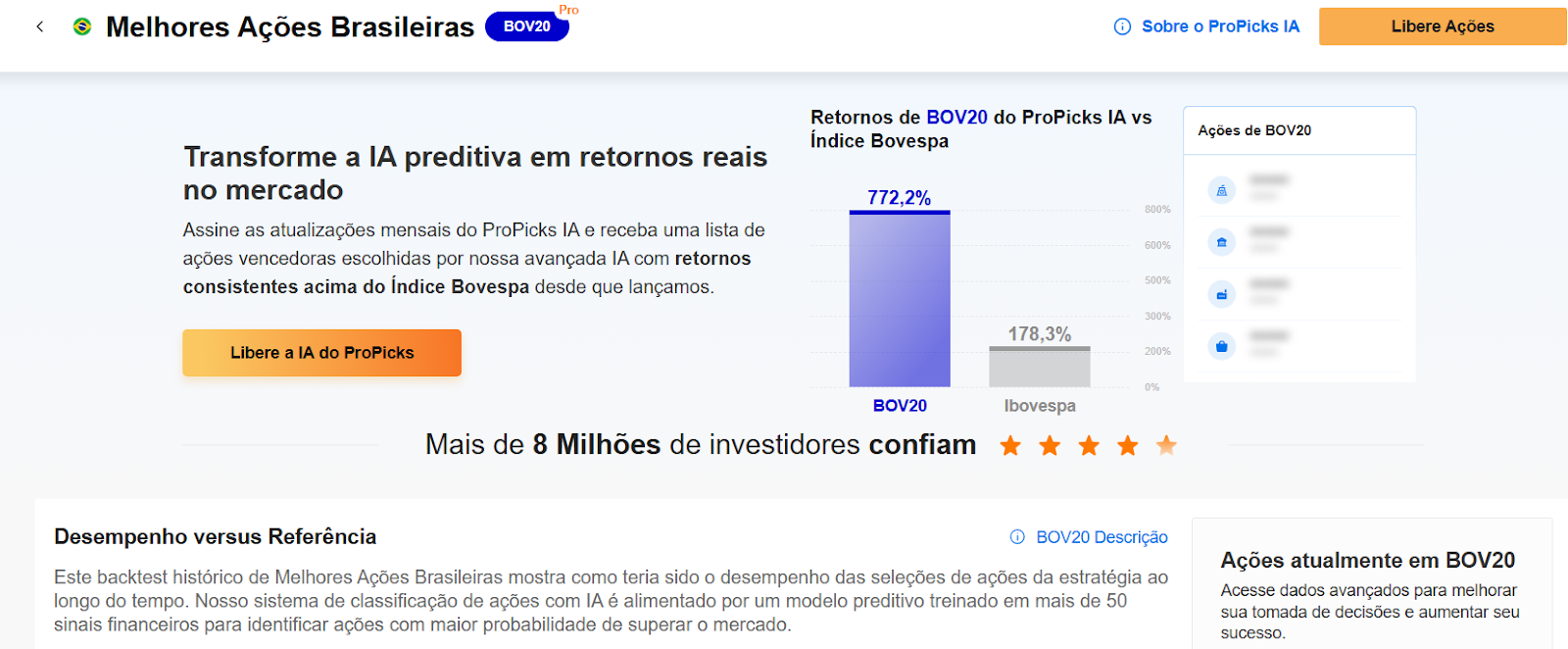

PARE DE INVESTIR NO ESCURO! No InvestingPro, você tem acesso a ferramentas treinadas de IA em 25 anos de métricas financeiras para escolher as melhores ações e ainda tem acesso a:

- Preço-justo: saiba se uma ação está cara ou barata com base em seus fundamentos.

- ProTips: dicas rápidas e diretas para descomplicar informações financeiras.

- ProPicks: estratégias que usam IA para selecionar ações explosivas.

- WarrenAI: consultor pessoal de IA treinado com dados do Investing.com para tirar suas dúvidas sobre investimentos.

- Filtro avançado: encontre as melhores ações com base em centenas de métricas.

- Ideias: descubra como os maiores gestores do mundo estão posicionados e copie suas estratégias.

- Dados de nível institucional: monte suas próprias estratégias com ações de todo o mundo.

- ProNews: acesse notícias com insights dos melhores analistas de Wall Street.

- Navegação turbo: as páginas do Investing.com carregam mais rápido, sem anúncios.

AVISO: Este conteúdo tem caráter exclusivamente informativo. Não constitui oferta, recomendação ou solicitação para compra de ativos. Lembramos que todos os investimentos envolvem riscos relevantes e devem ser avaliados sob múltiplas perspectivas. O InvestingPro não oferece consultoria de investimentos. As decisões e riscos assumidos são de inteira responsabilidade do investidor.