Miami lidera lista de risco de bolha imobiliária enquanto mercado mostra rachaduras

Esta é a época do ano em que a maioria de profissionais de investimentos fazem previsões sobre o que acontecerá em 2022. No entanto, o que eu prefiro oferecer é o que "mais" provavelmente acontecerá nos próximos 10, 20 ou 50 anos.

A resposta curta e rápida ao que acontecerá no mercado de amanhã é a que foi dada por J.P. Morgan quando perguntado o que o mercado faria a seguir. "Flutuará", respondeu.

Curta, com certeza. Mas há muito de verdade nela, e os primórdios do que hoje chamamos de Teoria Moderna do Portfolio (TMP) em sua resposta incisiva. O portfólio moderno tem muitas recomendações a respeito.

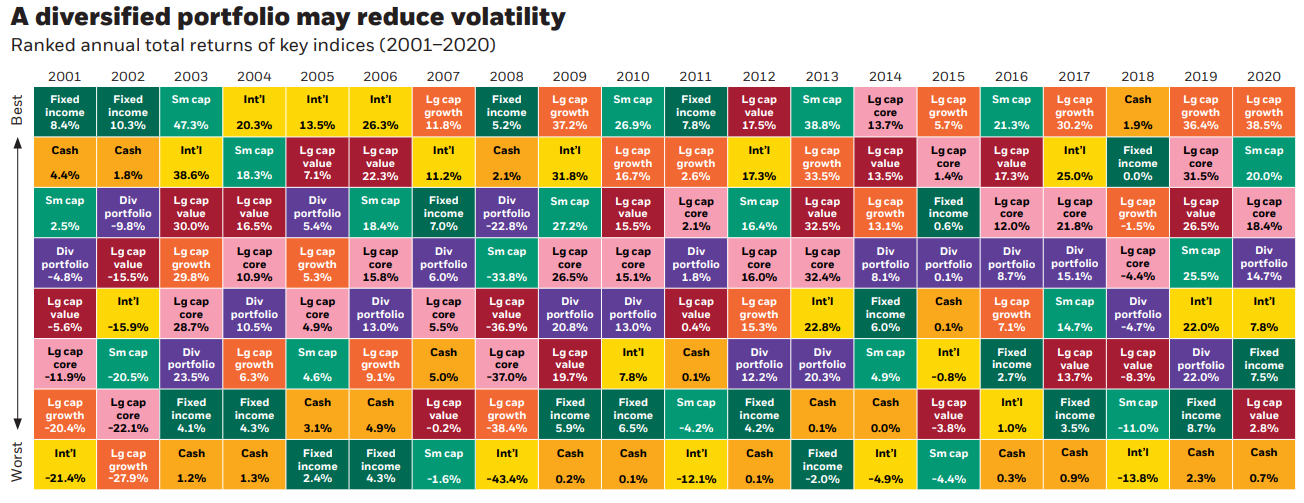

A ideia básica é sólida: A TMP é uma forma de otimizar seus retornos com base no seu nível aceitável de risco de mercado. Você consegue isso por meio da diversificação entre várias classes de ativos. Aqui está uma matriz do que têm sido as classes de ativos com melhor e pior desempenho todos os anos, de 2000 até o fim de 2020:

Durante os dias de festa do dot-com de 2000, você teria escolhido investir em renda fixa pelos próximos 2 anos? Você teria pensado para relocar parte do seu portfolio para recursos internacionais pelos 3 anos seguintes?

Desde 2012, os large caps têm predominado. Há 6 a 9 anos, elas têm sido o grande foco de atividade. Isto continuará?

Antes de responder, lembre-se, os psicólogos comportamentais de finanças nos alertam sobre a pressa cognitiva para os eventos recentes sobre a primazia. (Recente, claro, significa o que aconteceu mais recentemente, e primazia representa o que o quadro maior possa mostrar.)

Eu estudo os mercados há muitas décadas. Presto muita atenção (ao que, ao longo dos anos, reduzi para) em pouco mais de uma dúzia de fontes e indicadores chave. No entanto, ainda não tenho uma bola de cristal. É por isso que me mantenho diversificado entre classes de ativos.

Observe novamente a tabela acima. Em anos "ruins" para se investir, nem mesmo os maiores especialistas tiveram um bom rendimento. Por outro lado, em anos em que os maiores especialistas tiveram ganhos de dois dígitos, mesmo aqueles nas quatro ou cinco categorias abaixo também tiveram boa performance.

Uma lição que tiro disso é que podemos estar errados na nossa melhor suposição de classe de ativo e ainda alcançarmos um bom desempenho desde que evitemos o pior dos piores. Confio no fato de que, embora empresas diferentes, indústrias diferentes, setores diferentes e até classes de ativos diferentes possam mudar de popularidade ao longo do tempo, a natureza humana não muda.

A diversificação funciona; a consistência vence

As pessoas tendem a ficar mais assustadas quanto melhor ficam as coisas no mercado. É por isso que alguns dos meus clientes que, à luz do fraco desempenho no terceiro trimestre de 2021 em dezembro, me dizem que gostariam de liquidar tudo.

Recordo-lhes que o dinheiro não é uma resposta especialmente brilhante. Só uma vez nos últimos 20 anos as coisas estavam tão instáveis ao ponto de o dinheiro alcançar um desempenho decente. E a renda fixa, na forma de títulos, também apresentam baixos desempenhos consistentes. Se ainda estiverem preocupados, eu tendo a dirigi-los para a abordagem do Dividendo de Qualidade. O "portfólio Div" no gráfico acima pode nunca apresentar o melhor desempenho, mas nunca esteve entre os piores.

A diversificação funciona. Sim, às vezes você não vai conseguir superar o mercado, sendo que "mercado" quer dizer ficar abaixo de maioria dos investidores nas large caps representadas pelo S&P 500, mas o objetivo do investidor inteligente não é ter algo para se gabar na festa de Natal deste ano. O objetivo é nos protegermos nos ambientes mais fracos do mercado e participar com força nos melhores ambientes. As pessoas que vivem para dizer: "vou superar o S&P este ano!", de repente, somem no ano seguinte, ou no próximo, e no próximo, e no...

A diversificação funciona. A consistência vence.

Sei que a maioria de leitores leem artigos para conseguir ideias únicas de investimento. "Que ação devo comprar para obter ganhos máximos? Que empresa terá desempenho superior no próximo ano? Qual é a ideia nº 1 deste analista para 2022?" Isso é colocar a carroça na frente dos bois.

Depois que você decidir sua tolerância ao risco, você pode construir com facilidade sua própria matriz daquilo no qual você irá investir. Isto vai poupar inúmeras horas de leitura! Se você não se sentir à vontade para comprar, SPACs, para quê ler sobre elas? Uma boa escrita às vezes arrasta nossas convicções. Você é deixado então com uma ação chamada Remorso (ticker: OHOH).

Deixo vocês sem recomendações de ações ou fundos para terminar este ano. Na verdade, não importa qual é "Minha escolha nº 1 para 2022".

O que importa é que você tem a oportunidade de se tornar um investidor mais calmo e organizado que seleciona antecipadamente as classes de ativos com as quais está disposto a trabalhar. Você pode então escolher os fundos, ETFs ou OMFs (Fundo Mútuo Original), ou ações que melhor se adaptam aos seus critérios.

Você certamente vai dormir melhor se você fizer isso - e eu imagino que você terá um desempenho no mínimo tão bom, provavelmente melhor, se fizer isso. No mais, ofereço algo melhor do que uma ação em particular para se comprar. Eu ofereço este mantra:

A diversificação funciona. A consistência vence.