Selecionada por nossa IA preditiva, esta elétrica já dispara +15% em 2 meses

As altas dos rendimentos dos títulos de dívida americanos vinha sendo um dos principais assuntos no noticiário macroeconômico nas últimas semanas, dado que as taxas de 10 anos alcançaram o maior patamar dos últimos 16 anos.

Essas altas estavam ancoradas principalmente nos resilientes dados de atividade econômica e mercado de trabalho dos EUA e na inflação mais “persistente” – que não vem desacelerando desde junho – o que implicava em uma expectativa de que o Fed iria manter as taxas de juros altas por mais tempo.

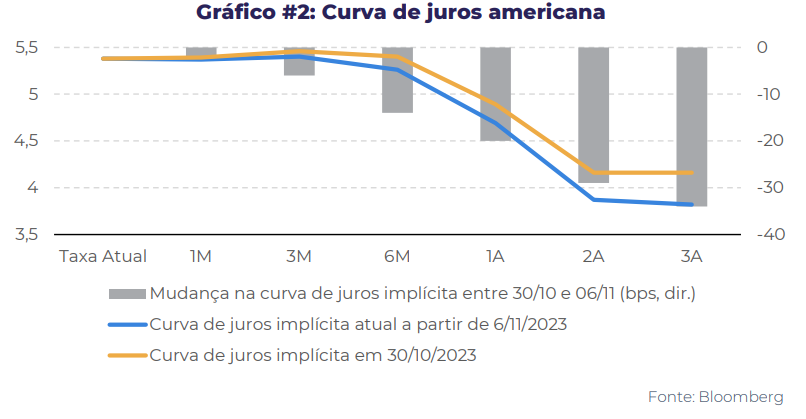

Contudo, a última semana trouxe diversos elementos apontando na direção contrária, causando uma significativa queda dos yields dos títulos americanos. Seria esse o fim da narrativa das “taxas altas por mais tempo”?

Surpreendentemente, Powell e FOMC adotaram discursos dovish

Na útima quarta-feira, o Fed decidiu manter a Fed Funds Rate (taxa de juros de curto prazo) no intervalo de 5,25%-5,5% ao ano pela segunda reunião seguida. Essa decisão já era amplamente esperada pelo mercado, então as comunicações pós decisão seriam o foco dos agentes econômicos. Na visão da maioria dos analistas, tanto o presidente do Fed, Jerome Powell, quanto a declaração pós-decisão do FOMC (Federal Open Market Committee, o “COPOM” americano) soaram dovish em geral.

A declaração do comitê deu a entender sutilmente que o mesmo não levou muito em conta os fortes dados do terceiro trimestre ou o relatório de empregos de setembro, enquanto Powell sinalizou que o gráfico de pontos de setembro pode já estar desatualizado, o que significa que talvez não sejam necessárias novas elevações das taxas. A declaração do FOMC reconheceu a recente força da atividade econômica, mas observou que isso ocorreu no terceiro trimestre. A citação é retrospectiva e não implica qualquer crença de que a força continuará.

As menções ao mercado de trabalho também soaram ligeiramente dovish (postura mais favorável a menores taxas de juros). Em vez de destacar os ganhos explosivos da folha de pagamento não agrícola de setembro, o comitê optou por enfatizar que os ganhos de emprego "se moderaram desde o início do ano". Powell tentou dar um tom hawkish (postura favorável a taxas de juros mais altas) na coletiva de imprensa após a reunião, mas acabou sendo interpretado como dovish pelo mercado. Do lado hawkish, Powell disse que o FOMC "ainda não está confiante" de que as taxas sejam suficientemente restritivas para controlar a inflação.

Entretanto, no restante da coletiva de imprensa, ele refutou várias vezes a ideia de que dados fortes significam a necessidade de mais aumentos nas taxas. Em especial, apesar do Índice de Custo do Emprego (ECI) surpreendentemente forte e de outras surpresas em relação à inflação, ele disse que o gráfico de pontos de setembro - que indicava a necessidade de mais um aumento este ano - pode já estar obsoleto devido ao aperto das condições financeiras.

|

|

|

|

Reversão da tendência no mercado de trabalho

O relatório de empregos de outubro foi uniformemente desanimador para quem procura emprego, mas encorajador para o Federal Reserve, que busca levar a inflação à sua meta de 2%.

O maior sinal do relatório foi o aumento da taxa de desemprego - que supera a desaceleração significativa das folhas de pagamento não agrícolas e as grandes revisões negativas.

O número de folhas de pagamento não agrícolas aumentou em 150 mil em outubro (em comparação com um ganho revisado para baixo de 297 mil em setembro) abaixo da estimativa de consenso de 180 mil. A revisão líquida de dois meses foi de -101 mil. A taxa de desemprego U-3 subiu para 3,9% (em comparação com os 3,8% anteriores).

Os trabalhadores saíram da força de trabalho em outubro - ela diminuiu em 201 mil, enquanto o número de trabalhadores desempregados aumentou em 146 mil.

|

|

A média móvel de três meses da taxa de desemprego U-3 aumentou 0,42 p.p. acima de sua mínima do ano passado. Esse valor bate com todas as 11 recessões desde 1950 em uma média de três meses a partir de seu início, com uma taxa de falso positivo de apenas 1%.

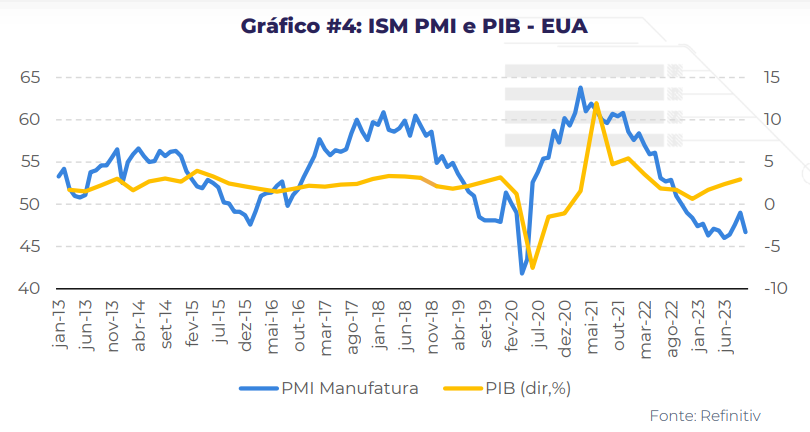

Para acionar a Regra de Sahm - que propõe uma mudança um pouco maior de 0,50 p.p. como limite para a recessão e, historicamente, não apresenta falsos positivos - a taxa de desemprego precisa subir acima de 4,0%. Adicionalmente, o PMI industrial do ISM surpreendeu com uma queda para 46,7 em outubro.

Os componentes de emprego e novos pedidos também registraram contração. Os entrevistados observaram uma economia em desaceleração, sendo que alguns já a veem "claramente em uma recessão leve", criando uma "necessidade urgente de reduzir o quadro de pessoal".

Conclusão

Tanto a comunicação do Fed quanto os dados de emprego e atividade econômica divulgados na semana passada apontam para um adiantamento do ciclo de corte de taxas de juros frente às expectativas das semanas anteriores, levando à uma queda relevante dos rendimentos dos títulos de dívida americanos.

Contudo, para que esse ciclo de queda se estenda, é essencial acompanhar quão efetivo será o impacto da desaceleração econômica sobre a inflação, dado que questões de oferta (como aumento dos preços do petróleo, por exemplo) podem reduzir o impacto da redução da demanda.

Questões ligadas ao déficit fiscal e endividamento americano bem como uma elevação da aversão a risco global por conta dos conflitos no Oriente Médio também pode levar a uma reversão da tendência de queda dos yields iniciada na semana passada.

Mantida a tendência de queda dos yields, forma-se um cenário um pouco mais interessante para commodities que não tenham um componente de demanda cíclica (atrelada ao crescimento econômico) tão acentuado. Moedas emergentes com juros reais atrativos e que não sejam muito dependes do crescimento econômico americano para equilibrar sua balança comercial também podem se favorecer nesse cenário.

|

|

|

|