Bitcoin retoma ímpeto em forte reação de sobrevenda e otimismo institucional

- Resultados do 3T22 fiscal serão divulgados na quinta-feira, 17 de março, após o fechamento do mercado;

- Expectativa de receita: US$23,4 bilhões;

- Expectativa de lucro por ação: US$4,68.

Quando a gigante mundial do setor de fretes e logística FedEx (NYSE:FDX) (SA:FDXB34) divulgar seus resultados trimestrais amanhã, os investidores ficarão de olho na sua capacidade de proteger suas margens diante da escassez de mão de obra e elevação de custos.

A atual trajetória descendente da ação indica que o mercado não está particularmente otimista com essas perspectivas. Desde que tocou a máxima de 52 semanas no fim de maio de 2021, a empresa sediada em Memphis, Tennessee, já se desvalorizou 30,3%. Seus papéis fecharam o pregão de terça-feira cotados a US$216,23.

Durante esse período, sua concorrente United Parcel Service (NYSE:UPS) (SA:UPSS34) praticamente não se mexeu, principalmente devido à sindicalização dos seus colaboradores, com salários acima da média garantidos até 2023.

Nesse ínterim, a FedEx enfrentou dificuldades para atender sua crescente demanda de trabalhadores, gerando falta de colaboradores na maioria dos seus centros de distribuição. Esse cenário forçou a companhia a mudar a rota das remessas em diversos locais, aumentando os custos e o tempo de entrega.

De acordo com seu último balanço, as margens operacionais ajustadas caíram 7,1% durante o segundo trimestre, uma queda de 7,4% em relação ao ano anterior, quando a FedEx incorreu em custos extras de US$470 milhões frente ao ano anterior.

Pelo lado positivo, a FedEx disse aos investidores em dezembro que esses custos diminuiriam “em certo grau” no 3º tri, em comparação com o ano anterior, e depois cairiam “significativamente” no 4º tri, que se encerra em 31 de maio.

Essas projeções, no entanto, podem precisar de um reajuste quando a companhia divulgar seu balanço amanhã, em vista da atual disparada dos preços de energia e crise geopolítica no Leste Europeu, o que pode aumentar ainda mais as pressões de custos para as multinacionais.

Outro desafio para a FedEx e outras gigantes do setor de remessas é repassar os custos para os consumidores, no momento em que a economia entra em um caminho difícil, com chances de recessão.

FedEx sob pressão

Em vista das incertezas envolvendo a FedEx, muitos analistas emitiram notas de cautela antes do balanço da companhia. A Bernstein disse que sua execução está aquém do esperado, dizendo em nota:

“Raramente vimos tanta negatividade com esse nome e, embora as condições de mercado possam ter atingido o pico, a execução deixa muito a desejar”.

O UBS, que reiterou sua recomendação de compra na FedEx, disse que vislumbra resultados mistos. A nota disse o seguinte:

“Tendências contrárias no 3º tri devem evitar que a FDX registre um forte trimestre. A FDX registrou fatores positivos e negativos no trimestre, e esperamos um LPA misto quando a empresa divulgar seus resultados na quinta-feira, 17 de março”.

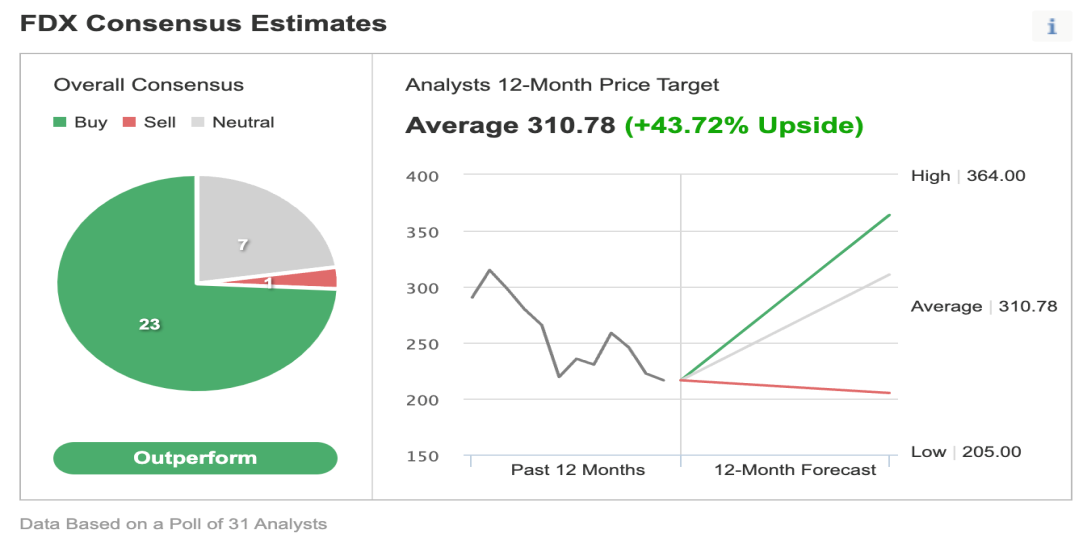

Mesmo assim, o sentimento para o longo prazo continua otimista, dada a expansão contínua das compras online. Dos 31 analistas que cobrem a FedEx, 23 classificam o papel como acima da média, segundo o Investing.com.

Fonte: Investing.com

A estimativa consensual de preços entre os analistas pesquisados era de US$310,78, o que representa um potencial de alta de 43,72%, considerando o preço de fechamento de terça-feira.

Conclusão

A FedEx enfrenta escaladas temporárias de custos em meio à escassez de mão de obra e demanda crescente do comércio eletrônico. No entanto, tendências macro favorecem os negócios da companhia no longo prazo. Em vista desse ambiente, sugerimos que os investidores de longo prazo avaliem uma compra do papel após o arrefecimento do atual ciclo de baixa.