Petróleo dispara após sanções dos EUA contra gigantes petrolíferas russas

A Alphabet (NASDAQ:GOOGL) Inc., amplamente reconhecida como a empresa controladora do Google, apresentou seus resultados financeiros do quarto trimestre e do ano fiscal de 2023 no último dia 30. Vamos analisar esses resultados com um foco no desempenho anual consolidado, a fim de identificar possíveis tendências de crescimento de longo prazo para a empresa.

No final de nossa análise vamos aplicar alguns métodos quantitativos e descobrirmos se, de acordo com nossas métricas de valuation a ação ainda tem espaço para compra. Lembrando que, nossa perspectiva aqui é a análise voltada para o “value investing”, focando na identificação de padrões não-cíclicos. O objetivo é identificar oportunidades de investimento com base em fundamentos sólidos e avaliações que reflitam o valor intrínseco a longo prazo da companhia.

Expectativas

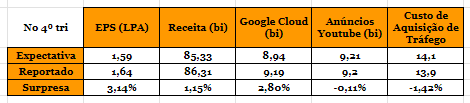

Antes de tudo, vamos dar uma olhada nas expectativas sobre os itens mais importantes do resultado reportado pela Alphabet. Dessa forma, nós vamos ter uma ideia de como os resultados reportados impactaram na cotação da empresa e de que forma as narrativas do mercado moldaram as expectativas no cômputo das métricas de avaliação do ativo. No quadro a seguir, compilei algumas das previsões de Wall Street e o resultado reportado de fato pela Alphabet no quarto trimestre de 2023:

Conforme observado no quadro anterior, tanto a Receita quanto o Lucro por Ação (LPA) da Alphabet mais uma vez superaram as expectativas do mercado. Desde o resultado relativamente ruim do quarto trimestre de 2022, o mercado estava adotando uma postura cautelosa, mas os resultados recentes indicam um desempenho acima do previsto. Isso pode soar como um sinal de “subvalorização” da ação na ótica dos analistas.

Considerando a abordagem convencional para avaliar empresas, que sugere que o valor de uma empresa está relacionado ao total de fluxo de caixa livre que ela gera no presente e no futuro, proveniente de suas operações, investimentos e financiamentos, é importante notar que quando uma empresa consistentemente supera as expectativas de desempenho e rentabilidade, elementos que anteriormente não eram devidamente quantificados pelos modelos quantitativos começam a ganhar relevância de acordo com a visão dos participantes do mercado.

É importante levarmos em consideração que, de acordo com avaliação das perspectivas de determinadas empresas, os participantes do mercado ponderam de forma subjetiva, de acordo com as suas interpretações, cada componente do resultado e como cada “núcleo” de uma operação performa no decorrer do período analisado.

Assim, ao analisarmos a reação do mercado aos resultados do quarto trimestre da Alphabet, é perceptível uma certa "descontentamento" direcionado a setores específicos de suas operações, apesar dos resultados subjacentes apresentarem aumento progressivo das margens, crescimento tanto na receita quanto no lucro líquido. A queda na receita de publicidade com o Youtube e as dificuldades de capilarização na Geração Alpha (2010-), são os principais componentes dessa desconfiança com uma possível perpetuação do crescimento acelerado da Alphabet.

O Google Cloud, que registrou um prejuízo de $186 milhões no ano anterior em 2022, surpreende ao superar as expectativas do mercado, mesmo em meio à intensa competição por participação de mercado com gigantes como Amazon (NASDAQ:AMZN) e Microsoft (NASDAQ:MSFT).

Com o objetivo de melhorar suas margens e reduzir os gastos com VGA, a Alphabet planeja implementar novos cortes em sua força de trabalho. Além disso, a empresa viu resultados positivos em suas outras apostas, incluindo o segmento de carros autônomos Waymo e a unidade de ciências biológicas Verily. Essas divisões registraram uma receita de US$657 milhões, um aumento significativo em relação aos US$226 milhões do ano anterior. Além disso, o prejuízo dessas áreas diminuiu para US$ 863 milhões, comparado a US$1,24 bilhões no período anterior.

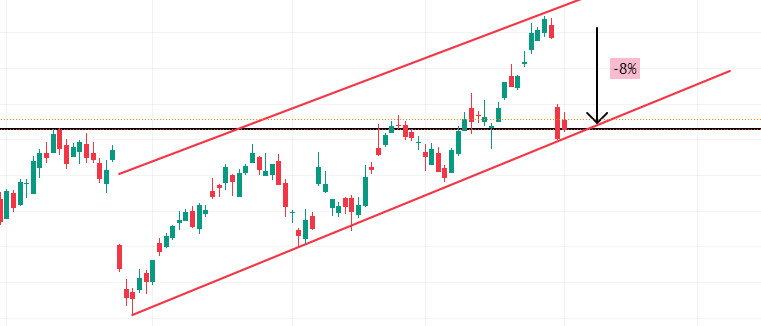

Após a divulgação dos resultados, as ações da Alphabet caíram cerca de 8%, mas já estão se estabilizando no patamar de $141,00. Vamos dissecar o seu Income Statement (DRE) e analisar as margens atuais e histórias de suas operações. Ao final utilizarei métricas quantitativas de valuation a fim estabelecermos um preço-justo para as ações da Alphabet com base nas suas estimativas de crescimento e múltiplos.

Receita

A análise da Demonstração do Resultado do Exercício (DRE) começa com a Receita Total. No entanto, apenas esse valor não nos permite concluir se uma empresa é rentável em suas operações, já que a Receita Bruta será reduzida por todas as despesas e custos associados. Porém, a partir da Receita Bruta nós podemos tirar algumas conclusões, principalmente no que diz respeito à posição de uma empresa no mercado, sua resiliência econômica perante condições exógenas (macroeconômicas) e o seu potencial de lucratividade.

Quando analisamos empresas com vantagens competitivas duráveis, buscamos constância nas Receitas. Dessa forma podemos inferir que essa empresa possui alguma vantagem comparativa intrínseca que permite sua demanda permanecer constante em um recorte longo de tempo, se destacando de empresas cíclicas ou que dependem de gastos constantes com VGA para manter um fluxo de receita frutuoso.

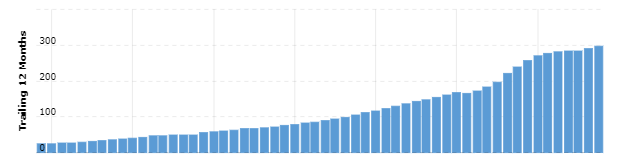

Dito isso, vamos dar uma olhada na evolução da Receita Total da Alphabet:

Podemos observar que, mais do que se manterem estáveis, as receitas da Alphabet estão em expansão ano após ano. Isso indica um crescimento contínuo e sustentável, sugerindo a eficácia das estratégias da empresa, a aceitação de seus produtos ou serviços no mercado e possivelmente a existência de vantagens competitivas que impulsionam esse desempenho positivo.

Vamos comparar o CAGR da Receita Total da Alphabet com seus pares? Utilizaremos aqui as receitas anuais reportadas nos últimos anos:

-

Alphabet (GOOGL) CAGR: 20,48%;

-

Meta (META) CAGR: 28,47%;

-

Amazon (AMZN) CAGR: 30,75%;

-

Microsoft (MSFT) CAGR: 15,07%;

-

NVIDIA (NVDA) CAGR: 24,33%;

-

Apple (NASDAQ:AAPL) CAGR: 22,64%;

-

Taiwan Semiconductor Manufacturing (TSM) CAGR: 27,54%;

-

Broadcom (AVGO) CAGR: 31,39%

-

Baidu (NASDAQ:BIDU) CAGR: 38,97%

Dessa forma, concluímos que o CAGR médio das Receitas Totais no setor de tecnologia é de aproximadamente 26,62%. Entretanto, isso não implica necessariamente que o crescimento das receitas da Alphabet seja inferior à média do setor de tecnologia.

É importante ressaltar que o modelo utilizado possui suas limitações. A maioria dos dados imputados remonta ao início da década passada, quando a Google já era uma empresa consolidada e, portanto, não é comum constatarmos crescimentos explosivos de três dígitos ou mais na receita ano a ano.

Vamos considerar empresas como a Alphabet, Meta, Microsoft e Amazon, simplificando nossa análise para obter múltiplos que são mais comparáveis. Dessa forma, a média do CAGR da Receita nos últimos quinze anos é de 23,69%. Vale ressaltar que o crescimento da receita não necessariamente se traduz em lucratividade direta, mas indica demanda e potencial de lucro líquido.

É crucial entender que a transformação da receita em lucro depende da eficiente gestão de custos e despesas pela empresa. Uma empresa pode registrar uma receita superior em comparação com seus concorrentes, mas isso pode ser devido à venda com margens mais estreitas ou a gastos significativos para conquistar uma presença mais ampla no mercado. Esses sinais podem indicar que a empresa está temporariamente munida de uma vantagem comparativa, e todos esses aspectos se refletirão primeiramente nas margens e depois no Lucro Líquido.

Custo dos Produtos Vendidos (CPV ou COGS)

O Custo dos Produtos Vendidos ou ‘Cost of Goods Sold’ representa o custo de compra dos bens ou o custo da matéria-prima e da mão de obra que a empresa emprega na fabricação dos produtos ou na realização dos serviços que vende. O CPV é essencial para determinar o Lucro Bruto e, consequentemente, a Margem Bruta, que falaremos mais adiante.

Embora a análise isolada do Custo dos Produtos Vendidos (CPV) possa oferecer insights limitados, seu valor aumenta quando contextualizado com outras métricas financeiras. Quando estamos fazendo ‘stock picking’ de empresas com vantagens competitivas duradouras buscamos identificar padrões onde o crescimento do CPV seja menor do que o das receitas ao longo do tempo, o que poderia indicar uma eficiência operacional.

O CPV da Alphabet aumentou de $59.55 bilhões no primeiro ano para $133 bilhões no último ano. Utilizando a fórmula de CAGR, calculamos uma Taxa de Crescimento Anual Composta de aproximadamente 20,17% ao longo desse período. Quando comparamos com o CAGR da Receita nos últimos cinco anos (20,44%) Isso sugere que, apesar do aumento nos custos associados à produção, a Alphabet tem sido eficiente em gerenciar seus custos, mantendo uma relação equilibrada entre o crescimento dos custos e o crescimento das receitas.

Lucro Bruto e Margem de Lucro Bruto

O Lucro Bruto nada mais é do que o resultado da subtração do Custo dos Produtos Vendidos (CPV) da Receita. Assim, podemos avaliar a quantia de recursos disponíveis provenientes das operações, uma vez que foram descontados os custos associados à mão de obra direta e matéria-prima. Ocorre que, devido às diferentes naturezas e escalas das operações de cada empresa, depender unicamente do Lucro Bruto como fator de comparação pode resultar em inconsistências significativas. Em casos nos quais comparamos o desempenho de empresas no mesmo setor, optamos pelo uso da Margem Bruta.

A Margem Bruta representa a proporção percentual entre o Lucro Bruto e a Receita. Nesse contexto, as cifras absolutas da Receita e do Custo dos Produtos Vendidos (CPV) tornam-se secundárias, sendo a ênfase voltada para a relação existente entre essas duas contas.

No nosso ‘stock picking’, buscamos empresas que mantenham margens consistentemente superiores às suas concorrentes. Desta forma, uma empresa com margens amplas usufrui de duas vantagens:

Primeiramente, as empresas que detêm uma vantagem competitiva duradoura têm a capacidade de precificar seus produtos ou serviços sem a necessidade de se preocupar constantemente com as estratégias de precificação de seus concorrentes. Elas estão tão bem posicionadas que são capazes de estabelecer seus preços bem acima de seus custos.

A segunda vantagem reside na eficiência produtiva. Empresas que implementam meios mais eficientes, tecnológicos e disruptivos em seus processos de produção desfrutam da vantagem de utilizar menos recursos para criar os mesmos produtos (ou até melhores!).

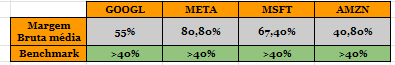

A Margem Bruta da Alphabet se mantém constante em 53-55%. Esse é um patamar impressionante, ainda mais se botarmos em perspectiva que o ‘benchmark’ buffettiano para encontrar ações com vantagens competitivas duráveis era de 40%.

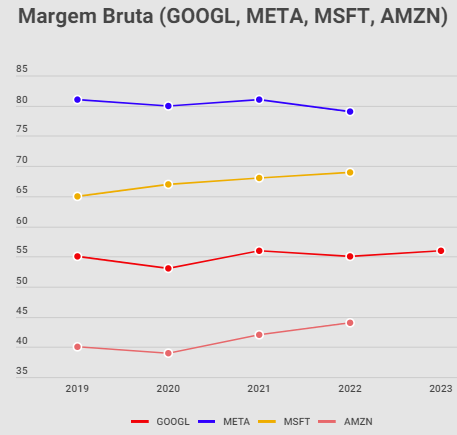

Vamos utilizar, para a nossa análise a Margem Bruta média da Alphabet, Meta, Microsoft e Amazon dos últimos cinco anos, compararmos essas margens com um benchmark buffettiano e depois compararmos entre elas próprias em um gráfico:

Todas as empresas mantêm Margens Brutas excepcionais. Algumas, como a Alphabet e a Amazon, como possuem custos fixos mais elevados, porém intrínsecos aos seus próprios modelos de negócio. Quando compararmos o VGA/Lucro Bruto, teremos uma ideia de como funciona a distribuição da Meta e da Microsoft, por exemplo.

Lembra quando calculamos o CAGR da Receita e o crescimento do COGS? Pois é, ele se manifesta como taxa de crescimento constante da Margem Bruta aqui. Como o crescimento da Receita supera o crescimento do COGS, podemos ver uma ligeira melhoria na condição da Margem Bruta. Isso significa que as empresas estão constantemente aprimorando a sua eficiência produtiva.

VGA: Despesas de Vendas, Gerais e Administrativas

As Despesas de Vendas, Gerais e Administrativas (VGA), ou Sales, General & Administrative (SG&A) compreendem todas as despesas associadas às operações de vendas e à administração geral de uma empresa. Aqui estão incluídos os salários da gerência, gastos com publicidade, comissões e etc.

Na nossa avaliação, buscamos empresas com despesas de Vendas, Gerais e Administrativas (VGA) relativamente baixas, e, quando não tão baixas, que demonstrem adaptabilidade. Dessa forma, em períodos de receita mais modesta ou desafiadora, essas empresas têm a flexibilidade de ajustar suas despesas operacionais para preservar a rentabilidade e manter uma base financeira sólida.

Ao contrário do Custo dos Produtos Vendidos (COGS), que geralmente mantém uma relação constante com a Receita (dentro de uma certa faixa conhecida como "banda de eficiência operacional"), as despesas com Vendas, Gerais e Administrativas (VGA) não seguem uma relação predefinida com a Receita. Dessa maneira, diversas empresas, independentemente de sua receita, acabam gastando quantias substanciais em despesas de Vendas, Gerais e Administrativas (VGA) para conquistar market-share de maneira não praxeológica.

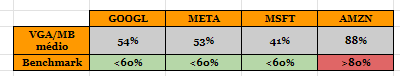

Quando uma empresa busca vantagens competitivas momentâneas por meio de gastos excessivos em VGA, isso tende a impactar negativamente a sua Margem Líquida, um aspecto que examinaremos mais detalhadamente posteriormente. Por ora, vale a pena analisar a relação entre VGA e Margem Bruta para compreender a porcentagem da margem bruta que é alocada para essas despesas:

A Amazon gasta cerca de 88% do seu Lucro Bruto, em média em despesas VGA, esse é um número impressionante. Sobre aquilo que falávamos anteriormente, que empresas com despesas ‘estratosféricas’ de VGA acabavam perdendo abrindo mão dos seus lucros em determinado ano para manter o seu market-share, esse foi o caso da Amazon em 2022, quando reportou um prejuízo de mais de $2 bilhões.

A Alphabet tomou medidas significativas para otimizar suas despesas de VGA, reduzindo aproximadamente 6% da força de trabalho nessa área no último ano. Além disso, a empresa tem como objetivo continuar implementando cortes adicionais, visando estabilizar as despesas de VGA em níveis inferiores a 50% nos próximos trimestres.

P&D - Pesquisa e Desenvolvimento

Embora muitos investidores em valor costumam encarar com ceticismo a escolha de ações com que invistam muito em P&D, expressando a máxima "A vantagem competitiva de hoje pode se tornar a obsolescência de amanhã", é inegável que no setor tecnológico é essencial não escapar dos gastos em Pesquisa e Desenvolvimento (P&D). Isso é intrinsecamente impossível, uma vez que a tecnologia está em constante evolução.

Sim, empresas como a Coca-Cola, por exemplo, não necessitam de grandes investimentos em Pesquisa e Desenvolvimento (P&D), uma vez que seus produtos já têm uma demanda consolidada.

Essa estabilidade na procura permite que a empresa direcione seus recursos para outras áreas, como marketing e eficiência operacional. Em setores com produtos estabelecidos e demanda constante, a estratégia pode se concentrar mais em otimização e gestão eficaz, mas essa não é a realidade do setor de tecnologia.

A Alphabet gasta em média 25% do seu Lucro Bruto com P&D, já a Meta, Microsoft e Amazon gastam respectivamente 32%, 20% e 30%.

Lucro Líquido: o que estamos procurando

No Lucro Líquido, buscamos duas características principais:

1) Se o Lucro Líquido é constante, ou seja, se ele é resiliente às flutuações econômicas ou se reage sensivelmente a elas;

2) Se a tendência de longo prazo do Lucro Líquido é alta.

Dessa forma, buscamos ações que demonstrem estabilidade financeira ao longo do tempo, resistindo a volatilidades econômicas, e que também apresentem uma trajetória ascendente em seus lucros ao longo dos anos. Esses são indicadores de solidez e crescimento sustentável, fundamentais para a seleção de investimentos a longo prazo.

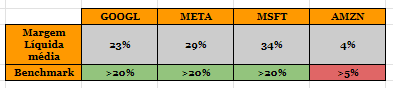

Depois disso, vamos utilizar como benchmark o "número-mágico" de 20%; dessa forma, estabeleceremos um critério para a rentabilidade do negócio.

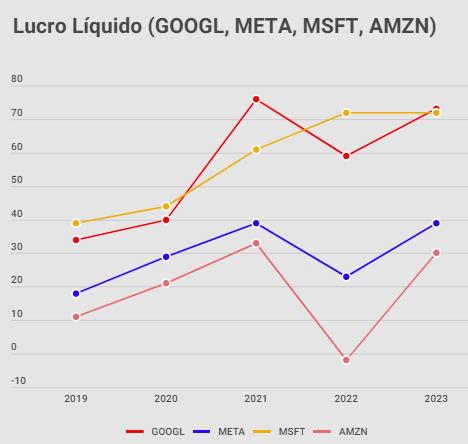

Vamos analisar a constância do Lucro Líquido das quatro empresas:

Os resultados foram consistentes em sua maioria? Sim, quase todos apresentaram estabilidade, com exceção da Amazon, que reportou um prejuízo líquido em 2022, e a Meta, que teve uma queda de 50% no Lucro Líquido em 2022 quando comparado com 2021. No entanto, é importante ressaltar que mesmo com essas variações, a performance dessas empresas, quando comparada com outros setores da economia, permanece bastante resiliente e constante.

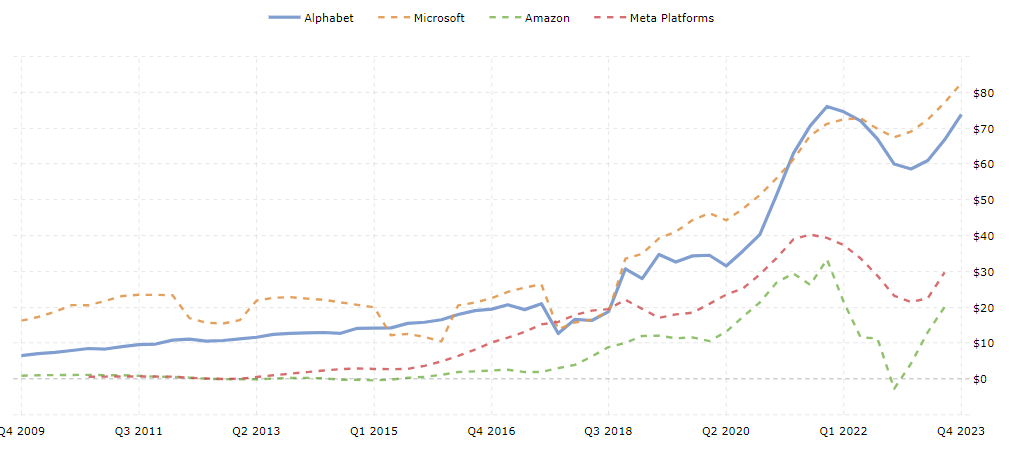

Só vamos confirmar a nossa assunção com um gráfico com o horizonte de tempo maior:

Agora, vamos responder a outra pergunta: Qual é a tendência de longo prazo do Lucro Líquido? De 2009 até 2017, podemos observar que o gráfico era basicamente estável ("flat"). No entanto, a partir de 2018, especialmente para a Alphabet e Microsoft, a tendência é de alta. Essa mudança sugere que ambas as empresas possuem vantagens competitivas duradouras, e o mercado global é suficientemente amplo para permitir que ambas cresçam de forma sustentável.

Agora, vamos analisar a Margem Líquida média (para captar tendências de longo prazo), utilizando como benchmark o nosso "magic multiplier" de 20%:

Valuation

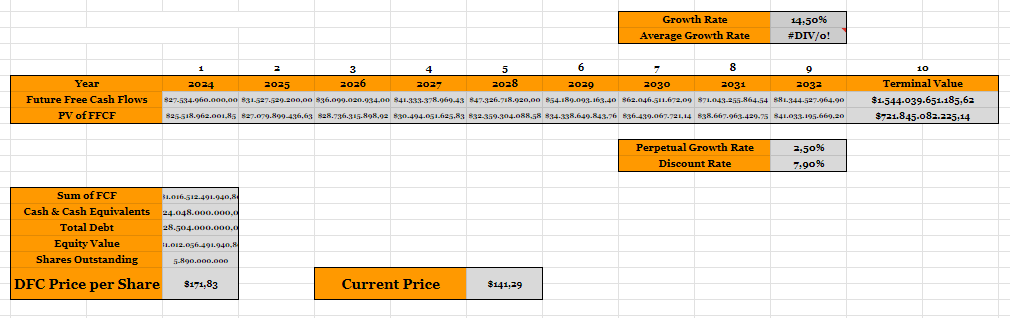

Vamos juntos tentar encontrar o preço-justo da Alphabet (GOOGL) de acordo com o método de DCF. Lembrando sempre que as métricas de valuation exigem que tomemos algumas assunções para a determinação de cenários especulativos, que não necessariamente se manifestarão.

Para a taxa de desconto, utilizaremos o Custo de Capital Próprio (Cost of Equity) da GOOGL, calculado usando a fórmula Taxa Livre de Risco + Beta x ERP, que está em 7.9%. O Beta, indicando a volatilidade da ação em relação ao mercado, é 0.88, enquanto a Taxa Livre de Risco atual, baseada nos rendimentos de títulos do governo, é 3.88%, e o ERP, medindo o retorno adicional sobre a taxa livre de risco exigido pelos investidores, é 4.57%.

Nossa premissa inicial, respaldada pelas expectativas de mercado, é que a taxa de crescimento (g) nos próximos anos será em torno de 14,5%.

Nosso modelo de Fluxo de Caixa Descontado (DCF) resultou em um valor justo de $171,83 por ação. Isso indica um potencial de valorização (upside) de aproximadamente 21,8% em relação ao preço atual de $141,05.

Portanto, na minha opinião, a Alphabet (GOOGL) destaca-se como uma das poucas empresas de tecnologia que ainda oferecem uma oportunidade atrativa de compra. Apresenta fundamentos sólidos, margens consistentes e um crescimento atrativo, considerando seu porte.

Disclaimer: Esta análise tem apenas fins informativos e educacionais, não constituindo uma recomendação de compra ou venda de ativos financeiros. As métricas de valoração utilizadas são baseadas em cenários hipotéticos, os quais podem não se concretizar devido à natureza dinâmica do mercado. Recomendamos que os investidores conduzam suas próprias pesquisas e consultem profissionais financeiros antes de tomar decisões de investimento.