Escolhido relator, Paulinho descarta anistia "ampla, geral e irrestrita" e promete buscar meio termo

Fundada em 15 de agosto de 1967, na cidade de Santo Cristo, Estado do Rio Grande do Sul, pelos sócios Sr. Tilli Alceu Scholze, Sr. Walter Edmundo Gallas e pela Sra. Senna Klein Hartmann. Em seus primeiros anos, a Lojas Lojas Quero-Quero (BVMF:LJQQ3) que inicialmente tinha como foco implementos agrícolas e produtos veterinários, ampliou seu portfólio de produtos com ferragens, ferramentas e materiais de construção, que futuramente passariam a ser o foco principal.

A partir de um movimento iniciado no final da década de 70 com a introdução de eletrodomésticos, nos anos 80 a Companhia passou a oferecer uma solução integrada às suas comunidades com a inclusão de móveis ao seu portfólio de produtos, dando início ao formato atual de atuação. As atividades de varejo de material de construção, móveis e eletrodomésticos foram acrescentadas ao objeto social em 30 de janeiro de 1981.

Nesta mesma década 20 novas filiais foram inauguradas, consolidando a sua expansão na região noroeste do Rio Grande do Sul. A subsidiária Quero-Quero VerdeCard Instituição de Pagamento S.A. foi fundada em 02 de janeiro de 1997 e obteve autorização para funcionar como instituição de pagamento nas modalidades credenciador e emissor de instrumento de pagamento pós-pago, em 16 de março de 2021.A primeira década do século XXI foi de mudanças e evolução contínuas para a companhia.

Além de continuar a trajetória de expansão orgânica, em 31 de agosto de 2007 foi adquirida a empresa Lojas Fischer Ltda., uma rede que detinha 32 lojas. Em 05 de setembro de 2008, fundos de private equity geridos por gestoras afiliadas à Advent adquiriram a maioria das ações do seu capital social e, portanto, o seu controle.

Com a mudança de controle, a gestão foi reestruturada de forma a introduzir a participação de conselheiros independentes no Conselho de Administração e Comitê de Auditoria, profissionalização da administração, assim como a implementação de técnicas de gestão e governança seguindo as orientações da gestora.

Já nos primeiros anos da década de 2010, iniciou as suas operações no Estado do Paraná, passando a atuar em toda a região Sul do Brasil, e inaugurou a sua 200ª loja, seguindo um programa de expansão orgânica. No início de 2019, a companhia inaugurou sua loja de número 300 em Lages, no Estado de Santa Catarina.

Em abril do mesmo ano, lançou seu negócio de e-commerce, disponível para todas as cidades em que a Companhia está presente. Ainda no exercício social de 2019, foram inauguradas 50 novas lojas, totalizando 346 lojas em operação. Em 2020, a companhia realizou a sua oferta pública inicial de ações (IPO) no mês de agosto, passando a ser listada no segmento do Novo Mercado da B3 (BVMF:B3SA3), oportunidade que marcou a saída completa da gestora de private equity Advent do quadro de acionistas.

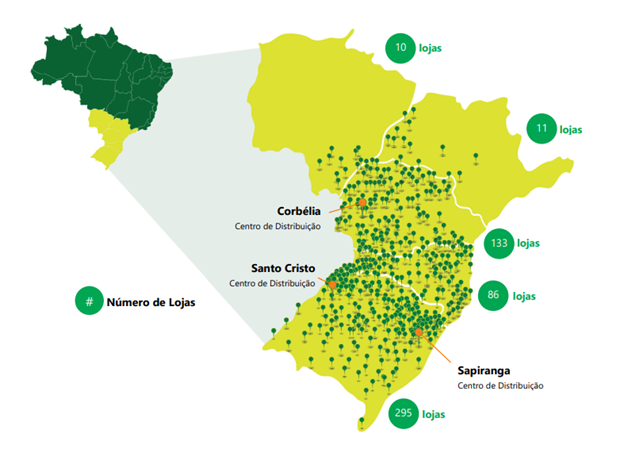

Em 2021, a companhia investiu em dois novos Centro de Distribuição. No 1º trimestre de 2021, foi inaugurado o novo CD de Sapiranga no Rio Grande do Sul, que substituiu uma operação existente na mesma cidade, enquanto, no 2º trimestre, foi inaugurado o primeiro centro de distribuição fora do estado do Rio Grande do Sul, na cidade de Corbélia no Paraná. Em 31 de dezembro de 2022, contávamos com mais de 8 mil colaboradores, 3 centros de distribuição e 529 lojas situadas nos estados do Rio Grande do Sul, Santa Catarina, Paraná, Mato Grosso do Sul e São Paulo.

ENTENDENDO O MODELO DA COMPANHIA

Muitos devem pensar que a companhia atual somente com varejo, mas tem outros segmentos dentro dela que são bastante importantes para ela atuar. Eles são:

- Varejo: É a principal atividade da companhia e consiste na comercialização de materiais de construção, eletrodomésticos, móveis, decoração, organização e produtos de estilo de vida. Ela atende tanto via lojas físicas, como, e-commerce e loja infinita (figital, implementado em outubro de 2021). Além disso, ela vende desde revestimentos, a material bruto e equipamentos. Vende também produtos da chamada “linha branca”, como fogões, refrigeradores, máquinas de lavar e outros eletrodomésticos. Por fim, ela comercializa móveis também, para áreas como quartos, salas, escritórios etc.

- Serviços financeiros: A companhia oferece prestação de serviços financeiros e de seguros aos seus clientes, por meio de parcerias com instituições financeiras e seguradoras, tais como crédito direto ao consumidor, empréstimo pessoal, e corretagem de seguros.

- Cartão de crédito: A companhia oferece cartões de crédito por veio da VerdeCard. Esse cartão permite ao cliente acessar os produtos financeiros oferecidos pelas instituições parceiras da empresa. Vale ressaltar que, ela usa capital próprio da Verde para o financiamento das operações realizadas com o cartão de crédito VerdeCard sem incidência de juros, e é remunerada com a tarifa de anuidade dos cartões, pela taxa de desconto recebida pelo credenciador (advinda das transações de pagamento efetuadas por meio do cartão de crédito VerdeCard em estabelecimentos credenciados), taxa de intercâmbio (recebida pela Verde, por ser a emissora do cartão) e taxa de serviço (recebida pela Verde, por ser instituidor do arranjo de pagamento).

Agora que eu expliquei de forma geral os segmentos que ela atua. Vale (BVMF:VALE3) adentrar um pouco melhor na parte de serviços financeiros e cartão de crédito. Isso porque, o varejo é onde ela recebe cerca de 70% da receita total dela (principalmente a parte de material de construção, que foi responsável por 76% do ticket do varejo), porém, a parte de serviços financeiros e cartão são a base para tudo continuar “girando” para a companhia.

Vamos entender melhor então. Com serviços financeiros, a companhia ganha dinheiro através crédito direto ao consumidor (CDC), da concessão de empréstimo pessoal, do parcelamento da fatura e do saldo total dos cartões VerdeCard, do crédito rotativo, da renegociação de débitos, e da antecipação de recebíveis para os estabelecimentos comerciais credenciados que aceitam o cartão VerdeCard.

Todos esses serviços/produtos só conseguem ser sustentados para ela oferecer através das parcerias com sociedade de crédito e financiamento que ela tem e do FIDC VerdeCard. Este último, te um papel muito importante e foi uma sacada bem interessante da companhia para diminuir o risco de crédito dela. Veja bem, um FIDC (Fundo de Investimentos em Direitos Creditórios), nada mais é que um veículo que permite investir na conversão de dívidas de diversos tipos, como aluguéis, cartões e outros.

Esses títulos são repassados aos investidores, que investem o seu dinheiro em troca de uma cota (uma fração da participação no fundo) e espera uma rentabilidade de volta.A carteira do FIDC VerdeCard é formada por direitos creditórios originados pelas seguintes empresas: (i) Verde – Administradora de Cartões de Crédito (já mencionada antes); (ii) Via Certa Financiadora – Crédito, Financiamento e Investimentos; e (iii) Senff – Crédito, Financiamento e Investimentos.

A primeira é associada aos recebíveis originados em compras sem juros, enquanto as outras duas atuam no contexto das compras com juros. Essas compras acontecem por meio do cartão de crédito Verde nas Lojas Quero-Quero (BVMF:LJQQ3) e em outros estabelecimentos parceiros.Só para vocês terem ideia.

Em março de 2018, o FIDC VerdeCard tinha um patrimônio líquido de R$366,3 milhões e estava para captar mais R$100 milhões numa nova emissão de cotas. Hoje, o fundo já conta com mais de R$1,2 bilhão de patrimônio líquido, com uma rentabilidade de dar inveja.

Vale olhar a rentabilidade da cota subordinada (que é da empresa), é realmente algo incrível para eles. Lembrando que a companhia só pode liquidar as cotas subordinadas depois de quitar todas as cotas sêniores (essas têm preferência no recebimento). O fundo também tem duração de 10 anos, podendo ser estendido se os cotistas assim preferirem e tiver sido aprovado em assembleia.

Certo, acho que todo mundo entendeu sobre o FIDC já. Mas como ele de fato ajuda a companhia? Acho que a palavra correta seria flexibilidade. O FIDC tem rendido muito bem para a companhia, porém, ele serve de garantia também, o que permite a companhia ter mais acesso para oferecer os serviços financeiros dela. Como é possível ver na imagem abaixo:

Fonte: ITR 2023 Lojas Quero Quero

Outro ponto, é que ele reduz o risco de crédito para a companhia. Dado que agora os investidores estão aceitando esse risco em troca de uma rentabilidade no futuro. Ou seja, turma, o FIDC dá suporte a carteira de crédito da companhia, o que é bom para eles. Ela transfere o risco! E tem mais, não conta na dívida líquida da empresa.

Entra na parte de passivo circulante e não circulante dentro da estrutura do balanço patrimonial, assim como entra no ativo não circulante também, mas não faz peso na dívida líquida dela. Por fim, encerrando o assunto do FIDC, por enquanto. Vale comentar sobre o cartão de crédito dela, que faz o papel importante dentro do modelo de negócio dela.

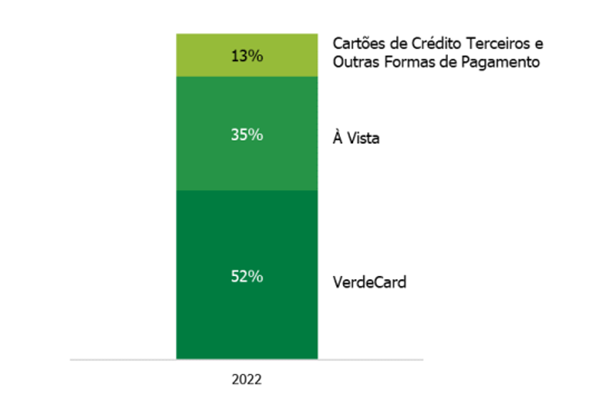

De fato, o cartão da companhia mostra muita forço de uso, dado que em 2022, 52% das vendas foram realizadas através do cartão VerdeCard; 35% das vendas foram à vista; e 13% das vendas foram através de outras formas de pagamentos, incluindo cartões de crédito de terceiros. Sendo que 54% dos pagamentos, utilizando o VerdeCard, aconteceram fora das lojas da companhia. Ou seja, existe recorrência além das lojas dela. Devido as parcerias que ela fez, que permite que o cartão seja usado em outros estabelecimentos com a bandeira Elo.

Com mais de 3,6 milhões de cartões VerdeCard emitidos, mais de 11,0 milhões de compras foram efetuadas nos estabelecimentos credenciados em 2022. Sendo que os consumidores gastaram mais em supermercados, varejos e postos de combustíveis. Hoje o VerdeCard já conta com aplicativo para smartphones, já existe o Quero-Quero PAG, que além de gestão do cartão de crédito, possibilita o acesso a uma conta digital integrada com PIX e oferece possibilidade de saques em lojas da rede também. Não sei se perceberam, mas tá tudo bem-casado como se fosse uma mini “fintech”.

PERSPECTIVAS DO SETOR

companhia tem um foco diferente de muitas empresas que geralmente estão na bolsa. Ela não quer competir nos grandes centros e capitais, ela quer ser forte no interior e criar um laço de relacionamento forte com sua base de clientes. Sendo assim, o foco de atuação é em pequenas e médias cidades, cuja população não ultrapassa 300 mil habitantes, as quais representaram, no ano de 2020, aproximadamente 51,2% do PIB brasileiro, segundo dados divulgados pelo IBGE, bem como parcela equiparável estimada do consumo total de material de construção, eletrodomésticos e móveis no Brasil no referido período.

Porém, o mercado de varejo de materiais de construção no Brasil tem elevada relação com o crescimento da economia e renda disponível dos consumidores. No caso das Lojas Quero-Quero, eu acho que é mais específico ainda. Como eles estão nos interiores do Rio Grande do Sul, Paraná, Mato Grosso do Sul etc., envolve muito o ciclo Agro também. Então tem essa soma de crescimento econômico, mais renda disponível dos consumidores, mais um ciclo favorável Agro.

Segundo dados do IBGE – PMC, desde 2017 o mercado de materiais de construção vem voltando a crescer. Por exemplo, no final de 2018, o crescimento do varejo de materiais de construção foi de 6,5%. Já no final de 2019, o crescimento foi de 7,9% em comparação a 2018. Quando chegamos em 2021, o crescimento foi de 27,7% vs 2020. Apenas em 2022, que o crescimento foi de 2,4% vs 2021, devido a um cenário macroeconômico mais adverso.

Agora entrando em outro ponto, o mercado de atuação ainda é altamente fragmentado, concentrado em pequenos lojistas, o que permite consolidações futuras. Sem contar que nessas pequenas cidades de interior, os varejistas menores não têm a mesma escala, mesma tecnologia e nem mesmo acesso ao crédito e a serviços financeiros para competir com a Lojas Quero-Quero.

A companhia compartilha um gráfico bastante visual, onde ela mostra que em cidades com 300mil habitantes para baixo, ela tem uma relevância bem maior frente as suas concorrentes. Veja o gráfico abaixo:

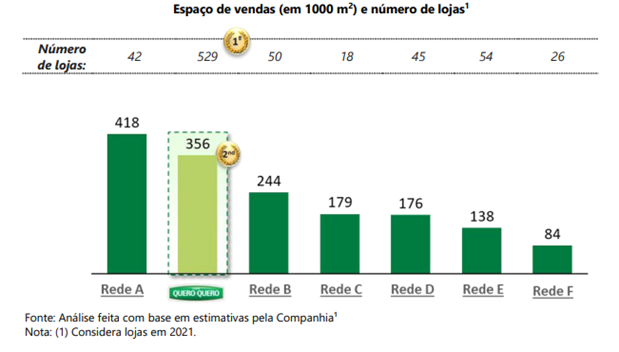

Complementando o comentário em relação as regiões de atuação dela. a Loja Quero-Quero é a maior em termos de lojas e a segunda maior em termos de espaço de vendas.

Nos últimos cinco anos, a empresa manteve uma trajetória de crescimento, mesmo durante uma das maiores recessões recentes da economia brasileira e promoveu a abertura de um total de 16 lojas em 2017, 35 lojas em 2018, 50 lojas em 2019, 50 lojas em 2020, tendo fechado 1 loja nesse período, 70 lojas em 2021 e 64 lojas em 2022.Em outras palavras, ela praticamente dobrou o número de lojas desde o IPO.

Além disso, reformaram/converteram 147 lojas para novos formatos no período entre 2019 e 2022, totalizando 406 lojas com intervenções substanciais neste período. Lembrando que o payback dessas lojas acontecem num prazo médio de 28 meses.

Desta maneira, todo o capital investido, tanto em ativos e custos para abertura de uma nova loja, quanto capital de giro, foi pago, em média, com o fluxo de caixa operacional gerado pela própria loja em um prazo médio inferior a três anos (dessa forma, a companhia consegue abrir lojas sem a necessidade de aumentar o seu endividamento líquido).

FATORES DE RISCOS

- A companhia pode enfrentar dificuldades em inaugurar e/ou operar novas lojas o que poderá afetar de maneira adversa o resultado dela: A companhia está desde o IPO abrindo lojas de forma agressiva. Qualquer erro nessas aberturas, na expansão das fases (I, II, III) ou na gestão das regiões dessas novas aberturas podem acarretar perdas significantes para a companhia.

- A companhia pode enfrentar uma concorrência maior nas regiões onde ela já tem lojas operando: A companhia hoje atua em áreas de pequenas e médias cidades, fazendo um trabalho bem próximo e voltado para o relacionamento. Porém, novos concorrentes podem aparecer onde já possuem lojas, podendo causar uma redução nas vendas líquidas das lojas preexistentes nesses mercados em função do deslocamento de vendas e da concorrência entre tais lojas.

- Caso haja interrupção ou alteração na operação normal dos seus centros de distribuição, por qualquer motivo, resultados da companhia podem ser materialmente afetados: Atualmente a companhia opera com 3 centros de distribuição. 2 centros ficam no Rio Grande do Sul e o terceiro fica localiza no estado do Paraná. Se a operação normal de um desses centros de distribuição for interrompida total ou parcialmente por qualquer motivo, a companhia poderá sofrer um efeito negativo material na sua situação financeira e resultado operacional, tendo em vista que ela possui o programa “Palavra Quero-Quero” que garante aos clientes a possibilidade de reembolso em caso de atrasos.

- Uma falha na avaliação dos riscos associados a fraudes de cartões de crédito poderá vir a prejudicar a sua reputação e a sua marca, afetando adversamente o negócio e os resultados das suas operações: A companhia assume o risco por operações fraudulentas via cartão de crédito, visto que aceitam o pagamento por meio de cartão de crédito sem a aposição da assinatura do titular, sendo que eles não mantem um seguro contra este tipo de risco. Até o final de 2021, cerca de 52% das receitas vinham do seu cartão VerdeCard.

- Alguns produtos são adquiridos de poucos fornecedores e, caso ocorram alterações nessa cadeia de fornecimento, as atividades e negócios da companhia podem ser afetados adversamente: Alguns produtos comercializados pela empresa são adquiridos de poucos fornecedores, portanto, estão expostos ao risco de aumento de seus custos, por exemplo no caso de os fornecedores alterarem a sua atual política de comercialização e de interrupções na cadeia de fornecimento. Até 31 de dezembro de 2022, os dez maiores fornecedores representaram 47,7% do valor de suas compras.

BREVE HISTÓRICO DE RESULTADOS

No exercício social encerrado em 31 de dezembro de 2022, as atividades de negócio de varejo representaram 75% da receita bruta, líquida de devoluções e abatimentos da Companhia, enquanto os serviços financeiros e cartão de crédito representaram 23% e 3%, respectivamente, da receita bruta, líquida de devoluções e abatimentos.

Quanto aos serviços financeiros e de cartão de crédito, a companhia oferece aos seus clientes soluções adicionais como seguros atrelados ao varejo, crédito aos consumidores, empréstimos pessoais e crédito rotativo, por meio do VerdeCard, cartão de crédito de bandeira própria da Companhia, ou por meio do cartão de crédito VerdeCard emitido com a bandeira Elo.

Em 31 de dezembro de 2022, tinham mais de 3,6 milhões de cartões VerdeCard emitidos e 760 mil cartões ativos, que são aceitos em diversos estabelecimentos além das Lojas Quero-Quero, tais como supermercados, postos de combustíveis, farmácias e lojas. Além disso, é aceito em outros estabelecimentos, através de parcerias com Vero, Cielo (BVMF:CIEL3) e Stone (NASDAQ:STNE) ou os cartões VerdeCard com bandeira Elo que são aceitos nas redes credenciadas pela Elo.

De fato, o cartão da companhia mostra muita forço de uso, dado que em 2022, 52% das vendas foram realizadas através do cartão VerdeCard; 35% das vendas foram à vista; e 13% das vendas foram através de outras formas de pagamentos, incluindo cartões de crédito de terceiros.

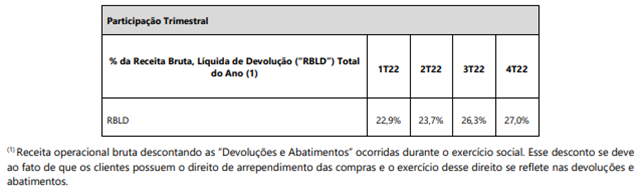

Vale comentar também, que a companhia possui uma sazonalidade. Sendo que, no segundo semestre, suas vendas tendem a se intensificar mais. Segundo a companhia, no segundo semestre tende a concentrar maior peso devido ao mês de aniversário da companhia, em agosto, em que tradicionalmente são realizadas promoções especiais e intensificação do investimento em marketing, e das compras de final de ano, como as ocorridas para o Natal no quarto trimestre.

Além disso, devido à diminuição das chuvas após o término do inverno, a construção civil se intensifica no Sul do Brasil, fato que favorece a venda de material de construção nos últimos meses do ano. Isso fica um pouco mais claro na tabela que a empresa divulga das participações a cada trimestre da receita bruta:

Também acho válido explicar antes de continuar dialogando sobre os resultados, é que a companhia não possui insumos ou matérias primas, ela não é uma fabricante. Ela já compra pronto os produtos e já disponibiliza para a venda.

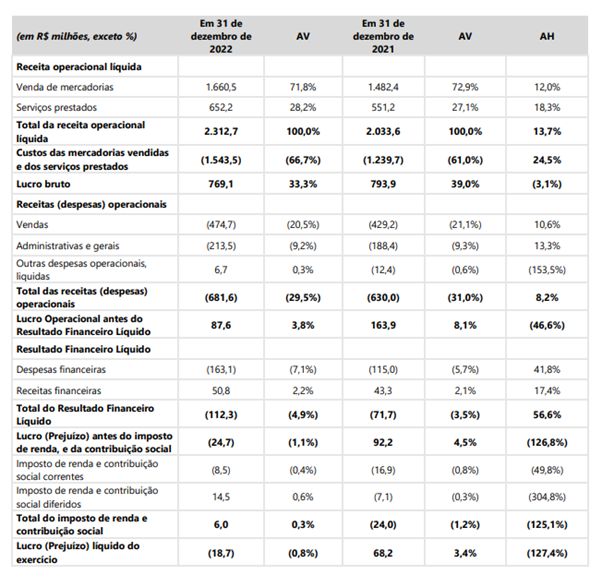

Em 2022, eles tinham mais de 750 fornecedores de mercadoria para suas lojas físicas. Agora, voltando para os resultados. Ela continuou crescendo a receita líquida em 2022, um crescimento de quase 14% frente a 2021. Sendo que em 2021, a receita já tinha crescido também 24,2% vs 2020.

Logo, mesmo em um ano mais desafiador e com muitas aberturas de lojas, a companhia continuou crescendo sua receita. Tanto nas vendas de mercadorias, quanto a parte de serviços prestados, que envolve a parte dos serviços financeiros e do cartão de créditos. Como é possível ver na tabela acima, as vendas de mercadorias representaram cerca de 72% da receita total líquida, enquanto, serviços prestados representaram 28%.

Prosseguindo, o CPV/CSV acabou por pesar em cima do Lucro Bruto da companhia. Isso fica bem explicado, dado que ela vendeu mais, então você tem um aumento dos custos de venda também. Porém, teve também o fato do cenário macroeconômico no Brasil estar mais desafiador, com uma inflação mais alta no período de 2022 e com uma taxa SELIC também mais alta. Isso acabou por pressionar o custo das mercadorias vendidas e dos serviços prestados, que encerrou 2022 com R$1,5 bilhão, um aumento de 24,5%.

Como esse aumento foi maior que a receita líquida, obviamente acabou por reduzir um pouco a margem bruta da companhia e fez com que ela entregasse um Lucro Bruto 3% menor do que quando comparado com 2021. Passando para o SG&A (despesas gerais e administrativas), pareceu controlado. Aumento de 8,2% frente ao ano de 2021. Por incrível que pareça, este aumento não veio totalmente por conta de mais aberturas de lojas.

As despesas administrativas se deram devido ao repasse de inflação para a remuneração dos funcionários e nos investimentos nos projetos Figital e na malha logística. Já nas despesas com vendas, houve um aumento nas despesas devido ao incremento da base de lojas e das iniciativas de renegociação de preços com fornecedores para evitar o repasse integral da inflação nos reajustes contratuais. Mas turma, passando dessa parte, o que culminou na piora do bottom line, foi o fato do resultado financeiro ter sido pior no ano de 2022.

Afinal de contas, a companhia não tem um nível de endividamento fora do saudável, mas está pagando mais juros. O resultado financeiro em 2022 totalizou R$112,3 milhões, alta de 56,6% frente ao ano de 2021. E como eu comentei, esse aumento se deu devido a uma taxa de juro maior e o aumento dos juros sobre o passivo de arrendamento em decorrência das aberturas de lojas. Isso acabou por colocar a companhia em um prejuízo líquido de R$18,7 milhões, ante um lucro líquido (Ex-SOP e ex-IFRS16) de R$86,3 milhões em 2021.

Sendo que, ela tinha entregue em 2020, um lucro líquido de 74,6 (Ex-SOP e ex-IFRS16). E até antes, em 2019 também dando lucro. Ou seja, a companhia estava dando lucro, mas teve um ano ruim, devido a um momento ruim no ambiente Brasil para ela. E para entender melhor, basta olhar um pouco mais a fundo.

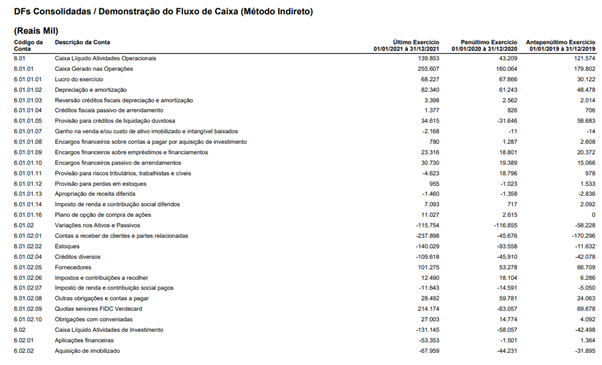

Olhando o Fluxo de Caixa Operacional (FCO), na tabela abaixo, fica claro que ela gerou FCO positivo desde 2019, basta olhar no Caixa Líquido Atividades Operacionais. Por que olhar o FCO com mais carinho que o Lucro Líquido? Porque, ele traz informações valiosas, indicando quanto as atividades operacionais da empresa (vendas de mercadorias, recebimentos de contas a receber de vendas e pagamentos à fornecedores, de salários, tributos etc.) geraram ou consumiram de caixa.

Veja a imagem abaixo:

É possível perceber que na linha 6.01.01 Caixa Gerado nas Operações, é onde concentra o grosso gerado, fruto do negócio dela. Quando retiramos a linha 6.01.02 Variação nos Ativos e Passivos, chegamos no Caixa Líquido Atividades Operacionais.

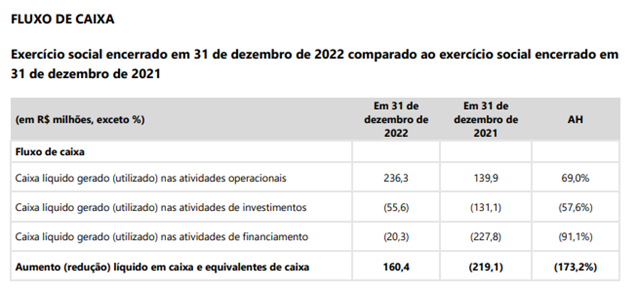

Notem que ela gerou mais em 2021 do que em 2020 e do que em 2019. Mas e 2022? Ela também gerou e foi além, conseguiu gerar uma variação de caixa positiva (ou seja, a soma do FCO + FCI + FCF positiva). Um feito interessante, dado que dois dessa conta são redutores (FCI e o FCF).

Observem nesta outra imagem agora:

Ela gerou caixa operacional em 2022 e como foi muito menor o caixa das atividades de investimentos e de financiamento, ela conseguiu uma variação de caixa positiva. Não só isso, como em todos os anos, gerou Fluxo de Caixa Livre (free cash flow).

Em outras palavras, tudo que ela gerou operacionalmente foi o suficiente para cobrir os investimentos e ainda sobrou (que pode ser usado para pagar dividendos, por exemplo). Passando para a dívida líquida da companhia, também se encontra muito saudável. O limite do covenant é 2x a dívida líquida/ebitda, ela estava ainda abaixo de 1x, mesmo com o aumento em relação a 2021.

Fora, que o índice de liquidez corrente está em 1,9, o que é muito bom. Basta pensar que para cada R$1, ela tem R$1,9 para arcar com suas obrigações de curto prazo (ou seja, tem folga).

Sendo assim, acho que para um ano mais desafiador, não foi lá esse fim de mundo. Olhando para 2023 e entrando rapidamente nos dois primeiros trimestres da companhia. Ela ainda continua em um cenário mais desafiador.

Convenhamos que não mudou muito em relação ao ano passado no ambiente do país. Juro continua muito alto, o que tem machucado o bottom line dela ainda e o setor de construção continua ainda devagar, dado que a renda das pessoas e a disponibilidade de crédito por conta do juro alto, continuam a impactar as companhias deste segmento.

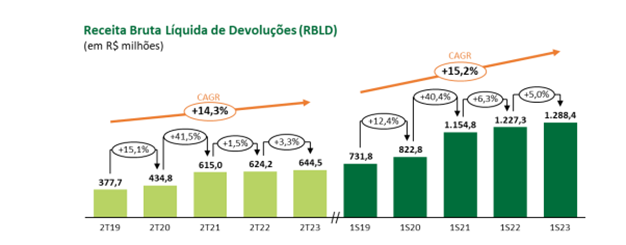

Mas pelo menos, ela fechou o 1S23 com alta de 5% na receita bruta, conseguiu manter o Lucro Bruto, com eleve alta de 1,5% vs 1S22 e praticamente mantendo margem bruta também. É interessante de se ver, que a Receita Bruta teve um crescimento bom, cerca de 15,2% a cada primeiro semestre desde 2019.

É uma empresa de ciclo pessoal.

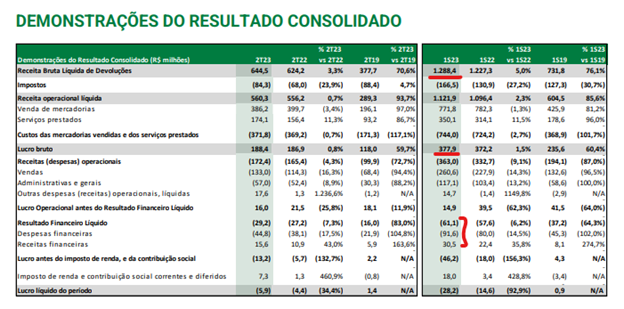

De 2017 até 2021, foram anos bons. Depois veio pandemia e muita coisa mudou no ambiente do país e no cenário global. Não obstante, o Lucro Líquido continuou ainda impactado pelo Resultado Financeiro e um SG&A um pouco maior no 1S23. Vou deixar a tabela abaixo para vocês olharem melhor:

Cabe ressaltar que, ela encerrou o 2T23 com 6 novas aberturas e dois fechamentos (as duas localizadas em Santa Catarina). Mas ainda assim, houve um crescimento de 9,3% na base de lojas frente ao 2T22. Lembrando também que das 539 lojas, 270 possuem mais de 5 anos de operação. Ainda tem 50% da base de lojas para atingir a sua maturação final, que está entre a 6-7 anos, segundo o CFO da companhia.

VALUATION E CONCLUSÃO

Antes de comentar o que eu estou vendo de múltiplos forward 24, vale passar um resumo do que foi comentado e o do que eu realmente acho da empresa. Eu concordo que pelo fato dela não estar dando lucro e o momento mais desafiador, trouxe um efeito negativo em cima dos preços da companhia. No momento em que escrevo, ela já conta com uma queda de 66% desde o IPO.

Sendo, dois anos seguidos de queda. Acho que muita gente preferiu não olhar mais para ela ou não querer entender melhor o case dela. Faz parte. Paciência. Mas ela tem um modelo de negócio bem interessante. Foco em pequenas e médias cidades, sem querer o atrito com grandes nomes, modelo baseado em uma cultura forte (pelo que vi) e em relacionamento. Este tipo de modelo, tende a fidelizar mais o cliente e a trazer mais recorrência para ela e para a marca dela.

Soma-se a isso, o fato dela ter o FIDC e as parcerias com instituições financeiras. Esse plano trouxe para ela muita flexibilidade, acesso a mais crédito e permite ela alavancar a parte de serviços financeiros. Estes serviços, que também vão servir para ela fidelizar ainda mais o cliente, oferecendo hoje pagamentos via app, saques em loja, descontos em supermercados e outros estabelecimentos. Ela está de certa forma, “bancarizando” essas pessoas que vivem nestas cidades mais do interior, podendo no futuro, oferecer até outros produtos para rentabilizar a base. Pense nisso.

Além disso, desde o IPO, ela basicamente dobrou o número de lojas. Suas lojas estão passando por transformações também (fase I, II e III), oferecendo mais produtos e mais tecnologias. Forçando assim, o cliente a ir até a loja para utilizar essas tecnologias e ter uma experiência melhor. Não acho que vale a pena contar neste momento com o dinheiro dentro do FIDC, mas um dia ela pode vir a sacar e só para vocês terem ideia.

No momento em que escrevo este artigo, tem cerca de R$300 milhões na cota subordinada dela, que até ano que vem já vai ter dobrado para quase R$700 milhões, um montante que seria cerca de 80% do seu valor de mercado.

Acho que o foco é na execução, que a alta administração já provou que sabe e na melhora do cenário do país. A redução de juro e volta do ciclo Agro, tendem a favorecer muito ela. Sem contar que agora no segundo semestre, um momento muito mais favorável para a companhia, pode ser que comecemos a ver melhoras no resultado.

De qualquer maneira, com a companhia negociando 5,8x EV/EBITDA para 2024 com um ROIC de 14%, acho que vale dar uma olhada com mais carinho. E lembrem-se turma, essa é apenas a minha opinião e o texto tem o intuito de apenas informar sobre a companhia. Espero que tenha ajudado.