2 ações disparam +59%, 4 sobem +25% em agosto; como este modelo de IA identifica?

Olá, pessoal! Hoje divido com vocês os melhores e piores papéis da bolsa em 2021 de acordo com os alfas gerados por cada um deles. Mas, você sabe o que é alfa? E o beta da ação, você sabe o que ele representa? Venha comigo, então, que explicarei tudo!

ENTENDENDO O ALFA E O BETA DE UMA AÇÃO

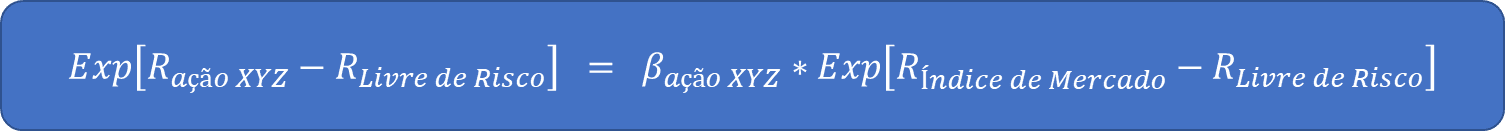

De acordo com o modelo CAPM (Capital Asset Pricing Model), o beta de uma ação representa o seu risco sistemático e é, ainda segundo o CAPM, precisamente esse tipo de risco que dá origem ao prêmio de risco para o investidor ao comprar aquele papel. Por prêmio de risco, entende-se o retorno em excesso ao retorno livre de risco, ou seja, a parte do retorno originado no risco assumido. Note que parte do risco de uma ação é diversificável (risco não sistemático) e não geraria nenhum retorno adicional ao investidor. O modelo assume proporcionalidade entre a expectativa do prêmio de risco de cada ação e o prêmio de risco do mercado, conforme equação que segue:

Na equação acima, Exp significa a expectativa e R é o retorno do ativo em questão. Dentro de cada expectativa, temos o prêmio de risco, na ordem, da ação XYZ e do mercado de ações como um todo. Uma ação com beta igual a um significa dizer que ela possui a mesma expectativa de rentabilidade que o mercado e, portanto, o mesmo risco sistemático. Betas acima de um representam empresas com maior risco sistemático.

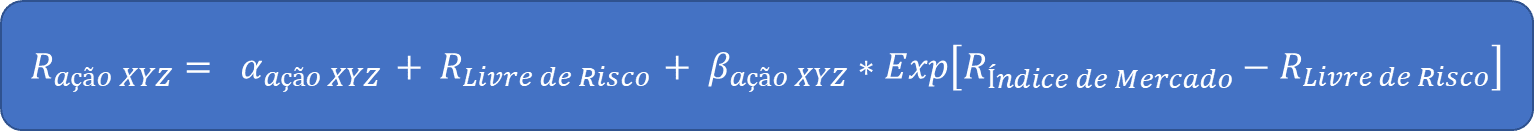

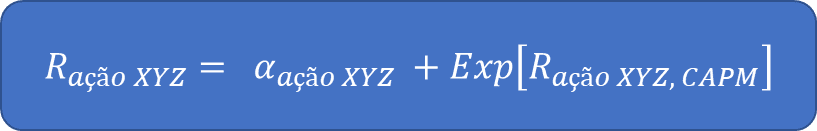

Na prática, para se estimar o beta de uma ação, rodamos uma regressão linear com base nos dados passados. Em expectativa, o coeficiente linear (ou intercepto) dessa regressão será nulo, mas na prática dá origem ao alfa como o retorno obtido acima da expectativa dada pelo CAPM, conforme equação abaixo:

No contexto de fundos de investimento, o alfa é geralmente atribuído à capacidade do gestor: quando dizemos que um gestor foi capaz de gerar alfa, estamos dizendo que ele performou acima do esperado dado o risco que ele correu com sua estratégia. Por esse motivo, o alfa é uma medida de retorno histórico ajustado a risco, pois se trata do retorno obtido além do risco assumido. Alfas positivos referem-se a performances acima do esperado, enquanto alfas negativos são más notícias. No contexto de ações, podemos interpretar um alfa positivo como um retorno entregue ao investidor acima do esperado pelo risco assumido.

Claro que isso tudo está dentro do contexto do modelo CAPM, que é um modelo monofatorial por considerar que todo o prêmio de risco vem única e exclusivamente do mercado. Há diversos modelos multifatoriais que consideram prêmios de risco oriundos de outras fontes de risco específicas, além do mercado como um todo. Nesse caso, a equação original torna-se uma regressão múltipla e falamos de múltiplos betas: um para cada fator de risco. A interpretação do alfa permanece rigorosamente a mesma. Dessa forma, os alfas apresentados a seguir podem, na verdade, ser oriundos de outros fatores de risco não contemplados pelo CAPM. Uma análise baseada em um modelo multifatorial fica para uma outra coluna.

PAPÉIS QUE MAIS GERARAM (OU DESTRUÍRAM) ALFA EM 2021

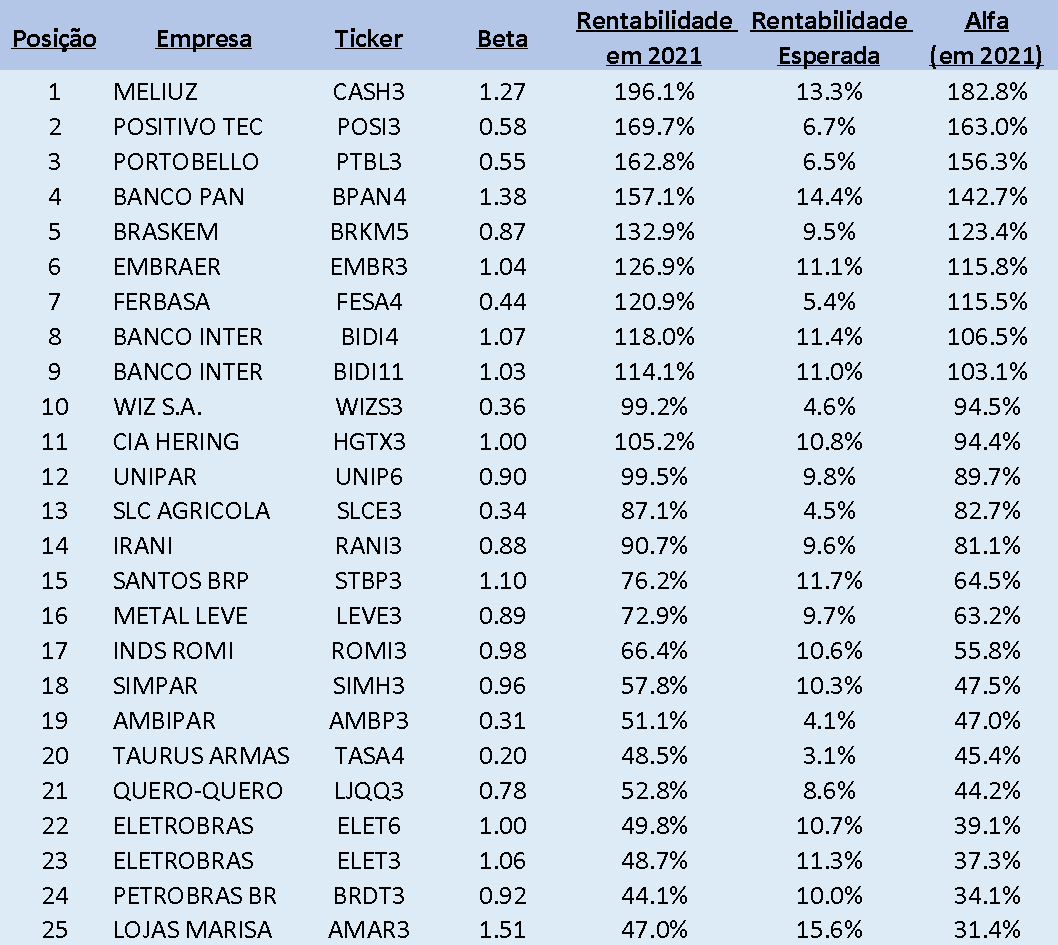

Nessa análise, considerei 178 papéis constituintes do IBrA (Índice Brasil Amplo, da B3), tendo excluído apenas o papel do Assaí (SA:ASAI3) por não conter histórico em todo ano. Como índice de mercado, usei o próprio IBrA e como taxa livre de risco, o CDI. É importante notar que utilizo retornos totais, ou seja, que incorporam eventuais dividendos, JCP, splits, bonificações, aumentos de capital etc. Com isso, algumas das rentabilidades apresentadas a seguir não serão exatamente iguais à variação da cotação do papel em 2021. Todos os dados foram gentilmente cedidos pela Quantum Finance, que apoia as minhas pesquisas. Para aqueles que quiserem a planilha com a análise completa, basta me seguir no Instagram (@carlosheitorcampani), avisando que deseja ter acesso à planilha completa.

A tabela abaixo apresenta os 25 papéis que mais geraram alfa neste ano. Minha análise foi até a última terça-feira, dia 22. Na primeiríssima posição, aparece a ação da Méliuz (SA:CASH3) com um alfa gerado de exuberantes 182,8%. Sua rentabilidade esperada, de 13,3%, é calculada pelo CAPM. A soma da rentabilidade esperada com a rentabilidade adicional (alfa) resulta na rentabilidade total do papel em 2021.

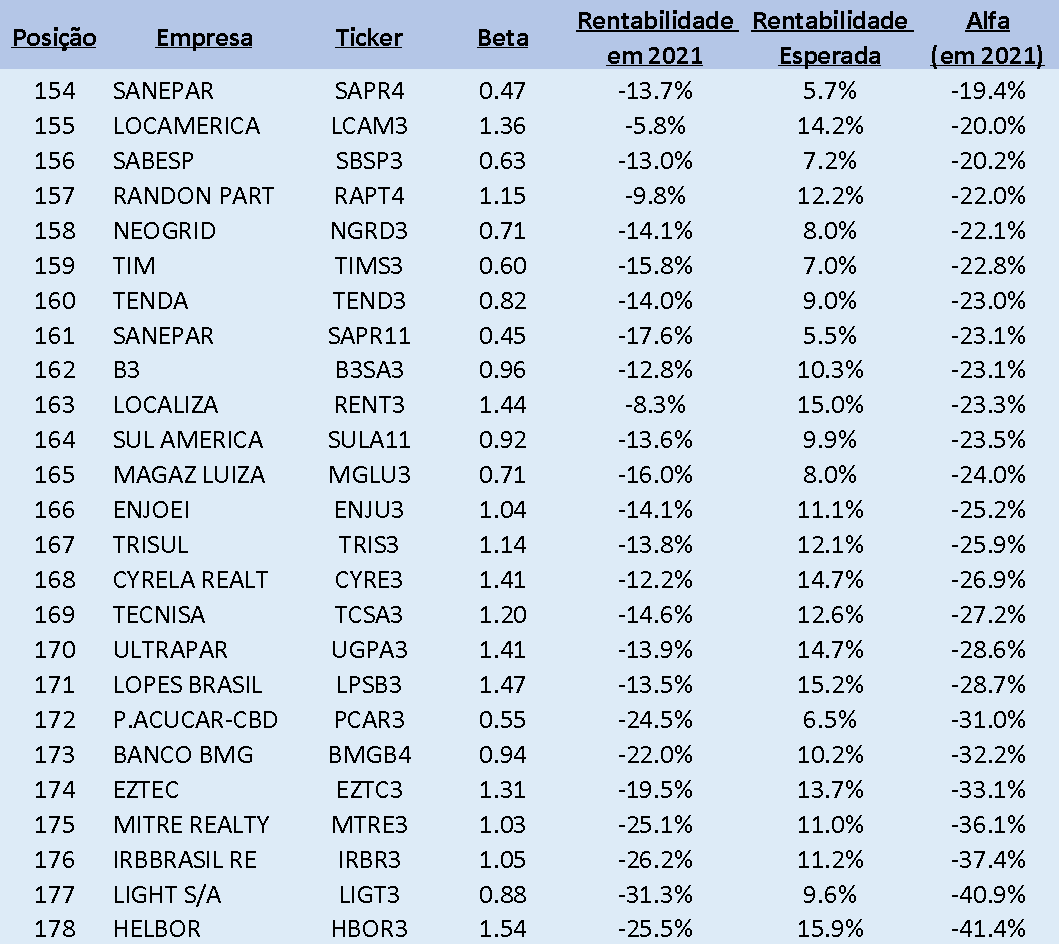

Dos 178 papéis analisados, 83 apresentaram alfas positivos enquanto 95 estão com alfas negativos. Um alfa negativo significa que o papel vem entregando menos que dele se espera ao contabilizar o seu risco sistemático. Apresento abaixo a tabela com os 25 piores alfas até então em 2021.

Pessoal, espero que tenham gostado. A ideia foi não apenas mostrar os melhores e piores papéis, mas principalmente compartilhar com vocês o que o mercado chama de alfa e beta ao analisar investimentos. É sempre muito importante ressaltar que as listas acima não representam, de nenhuma forma, sugestões de investimento. Entendo que uma decisão de investimento precisa vir sempre acompanhada de uma análise ampla e contextualizada, cuja decisão dependerá fundamentalmente dos objetivos e perfil do investidor.

Um forte e respeitoso abraço a todos vocês. E peço que comentem abaixo, pois isso é muito importante para mim!

* Carlos Heitor Campani é PhD em Finanças, Professor Pesquisador do Coppead/UFRJ e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.