Bancos brasileiros foram questionados por Tesouro dos EUA sobre ações envolvendo Lei Magnitsky, diz fonte

- Depois de perder mais de um terço do seu valor, Meta é uma pechincha na opinião de alguns investidores

- Valuation atual da Meta a coloca no grupo de ações de valor pela primeira vez.

- Reversão da ação, entretanto, pode ter vida curta.

Depois de uma forte liquidação neste ano, as ações da Meta Platforms (NASDAQ:FB) (SA:FBOK34), empresa controladora do Facebook, começaram a mostrar sinais de vida. O papel subiu mais de 12% nos últimos 30 dias, superando o desempenho de outras gigantes do grupo FAANG, como Apple (NASDAQ:AAPL) (SA:AAPL34), Amazon (NASDAQ:AMZN) (SA:AMZO34) e Netflix (NASDAQ:NFLX) (SA:NFLX34).

As ações da Meta fecharam o pregão de quarta-feira a US$223,30.

A reviravolta ocorre após uma queda que apagou cerca de US$ 500 bilhões no valor de mercado da Meta desde o pico da ação em setembro do ano passado. O principal catalisador para a venda foi um balanço decepcionante em fevereiro, no qual a empresa informou que sua base de usuários parou de crescer no 4º tri de 2021.

Essa queda acentuada, no entanto, tornou o valuation da Meta mais barato do que o de muitas ações de valor, considerando o preço em relação aos lucros. A empresa sediada em Menlo Park, Califórnia, agora é negociada a 18 vezes suas estimativas de resultados. Para fins de comparação, o valuation médio do índice Nasdaq 100 é de cerca de 26. Isso nunca aconteceu antes na história da Meta como empresa de capital aberto.

Sinal de compra?

Para muitos analistas, a atual configuração é um sinal para aproveitar os preços baixos e inserir os papéis da Meta na carteira. A gigante dos serviços de comunicação – que não só é dona do Facebook, maior plataforma de mídia social do mundo, como também do Instagram e do WhatsApp, entre outras plataformas – produz lucros enormes há muitos anos e deve continuar a fazê-lo por operar os sites de mídia social mais populares do mundo.

Em nota nesta semana, Lloyd Walmsley, analista do UBS, elevou o preço-alvo da Meta para US$300 por ação de US$280, citando melhora no engajamento dos usuários no Instagram Reels. O novo preço-alvo está cerca de 34% acima do patamar onde as ações da empresa estavam sendo negociadas na quarta-feira.

Sua nota disse o seguinte:

“Acreditamos que as mudanças no feed de notícias do Instagram e a melhora de conteúdo/algoritmo do Reels podem aumentar o engajamento e a monetização no final de 2022 e em 2023. Embora o ‘timing’ não seja claro, acreditamos que um aumento da monetização do Reels possa melhorar os comparativos e a segmentação/ medição, gerando múltiplos de volta à média de 3 anos com um prêmio de ~ 9% em relação ao S&P 500.”

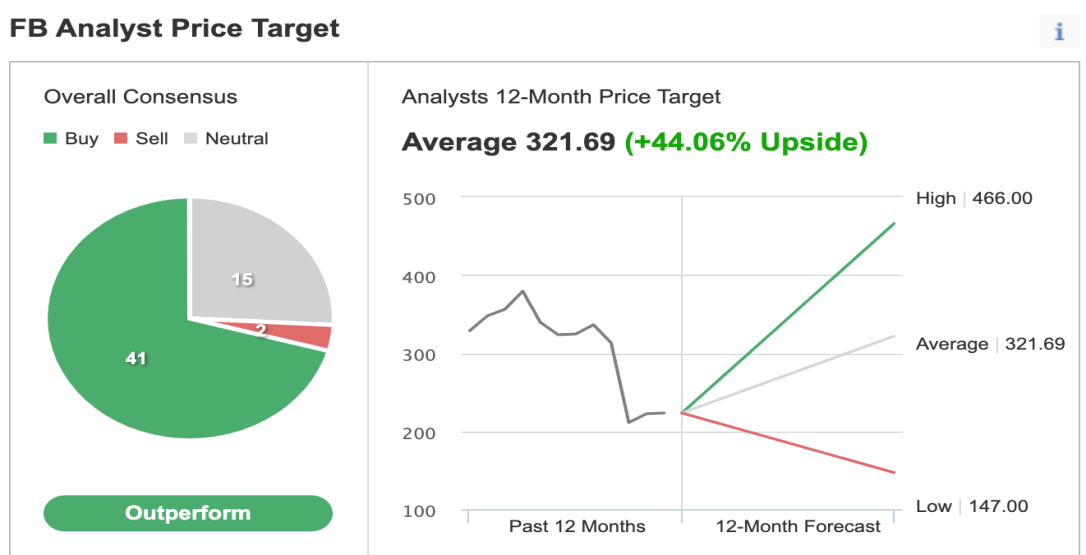

A perspectiva positiva de Walmsley também aparece na pesquisa do Investing.com com analistas de mercado. A maioria deles recomenda compra na Meta, com um preço-alvo consensual que implica um potencial de alta de 44%.

Fonte: Investing.com

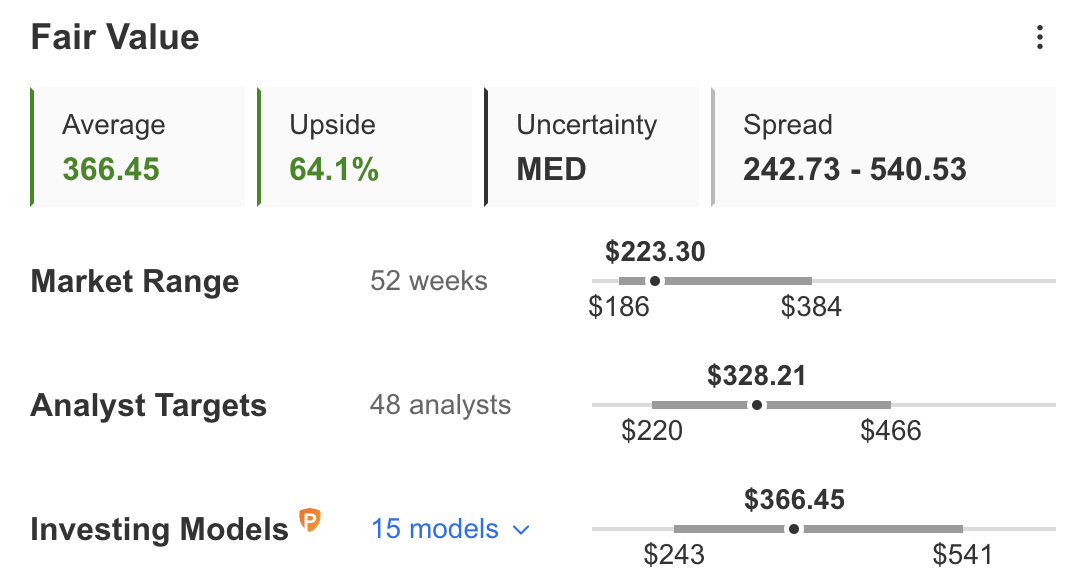

Além disso, segundo vários modelos financeiros, como os que avaliam as companhias com base em múltiplos de P/L e P/V ou valores terminais, o valor justo médio da ação da Meta no InvestingPro é de US$366,45, indicando um potencial de alta de mais de 60%.

Fonte: InvestingPro

Apesar dessas previsões otimistas, alertamos os investidores que o CEO Mark Zuckerberg e sua equipe têm um caminho difícil a percorrer para colocar a empresa de volta em uma trajetória de crescimento.

O obstáculo mais significativo para a companhia são os maiores desafios para seus negócios centrais, como o aumento da competição, um ambiente regulatório hostil e relutância dos anunciantes de gastar muito dinheiro, quando a economia parece estar entrando em uma fase difícil.

É preciso ressaltar a falta de clareza em relação à mudança da empresa para o metaverso promovida por Zuckerberg. Ainda não sabemos quanto tempo vai levar para que essa iniciativa de grande porte gere resultados. O Reality Labs da Meta, que está dando forma às ambições da companhia no metaverso, teve um prejuízo de US$10,2 bilhões em 2021. Esses desafios podem continuar mantendo as ações da Meta deprimidas no curto prazo.

Mesmo assim, Zuckerberg tem um excelente histórico de superar expectativas e produzir retornos robustos para seus investidores. A Meta, em nossa visão, é uma boa opção para investidores de longo prazo que acreditam no novo direcionamento da companhia, que pode gerar bons resultados no longo prazo.