Ação escolhida por IA avança neste mês na B3, na contramão da baixa do Ibovespa

A oferta inicial de ações da WeWork era a mais esperada de 2019, e a expectativa era que ocorresse entre o fim de setembro e o início de outubro nos EUA. Como uma das startups mais populares e veneradas, tudo parecia estar avançado conforme o previsto no cronograma. A empresa divulgou alguns números impressionantes, como mais de 830 escritórios em todo o mundo, mais de 15.000 colaboradores e cerca de 466.000 membros pagantes.

O modelo parecia promissor, mas, ao analisar suas finanças, constatou-se que a companhia apurou um prejuízo líquido de mais de US$ 2 bilhões em 2018. E esse não foi o primeiro ano em que isso aconteceu; na verdade, a WeWork nunca apresentou lucro desde o seu início em 2010.

Assim como a Uber (NYSE:UBER) e a Tesla (NASDAQ:TSLA), o modelo de negócios da WeWork se baseia na rápida expansão por meio de investidores que se comprometem em financiar startups que literalmente queimam caixa. Elas surfam em uma era de juros baixos e políticas monetárias frouxas. Se não fosse esse cenário, seria inviável que essas startups continuassem gastando tanto dinheiro sem apresentar um lucro sequer ao longo de uma década.

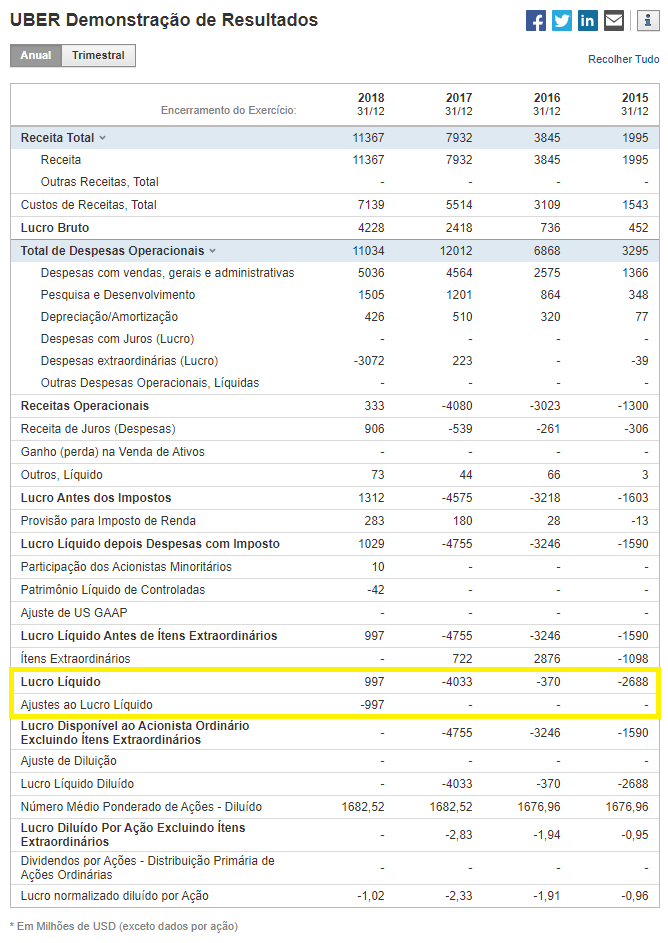

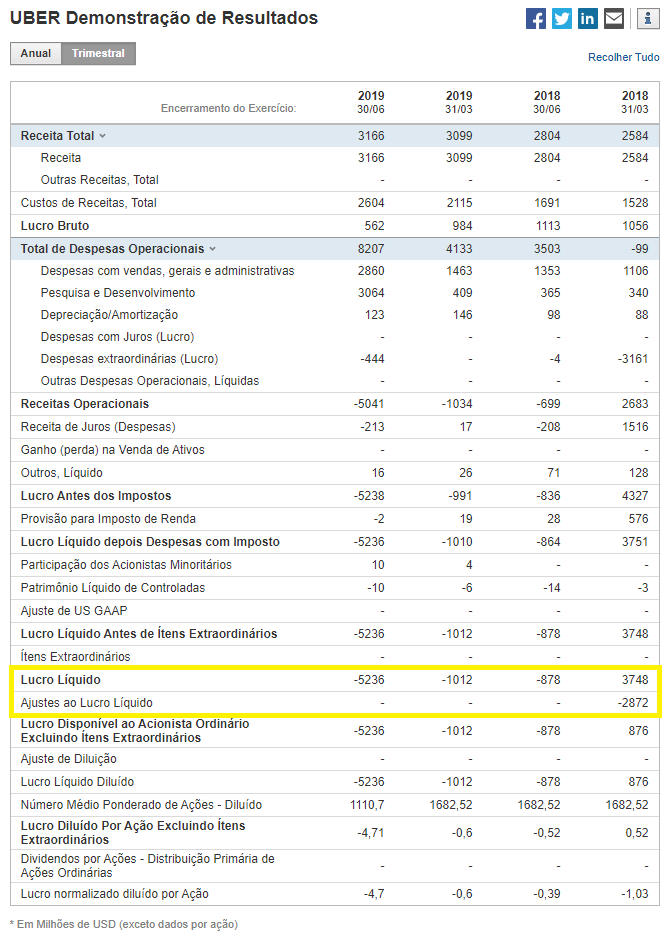

Vejamos o exemplo da Uber. A empresa também tem uma marca bem conhecida por seus serviços prestados em 63 países, além de empregar 22.000 colaboradores e não apresentar lucro líquido desde que iniciou suas operações em 2009, conforme mostramos abaixo.

O prejuízo da Uber não para de crescer. Neste ano, a companhia registrou perdas de US$ 1 bilhão no primeiro trimestre e mais US$ 5,2 bilhões no segundo.

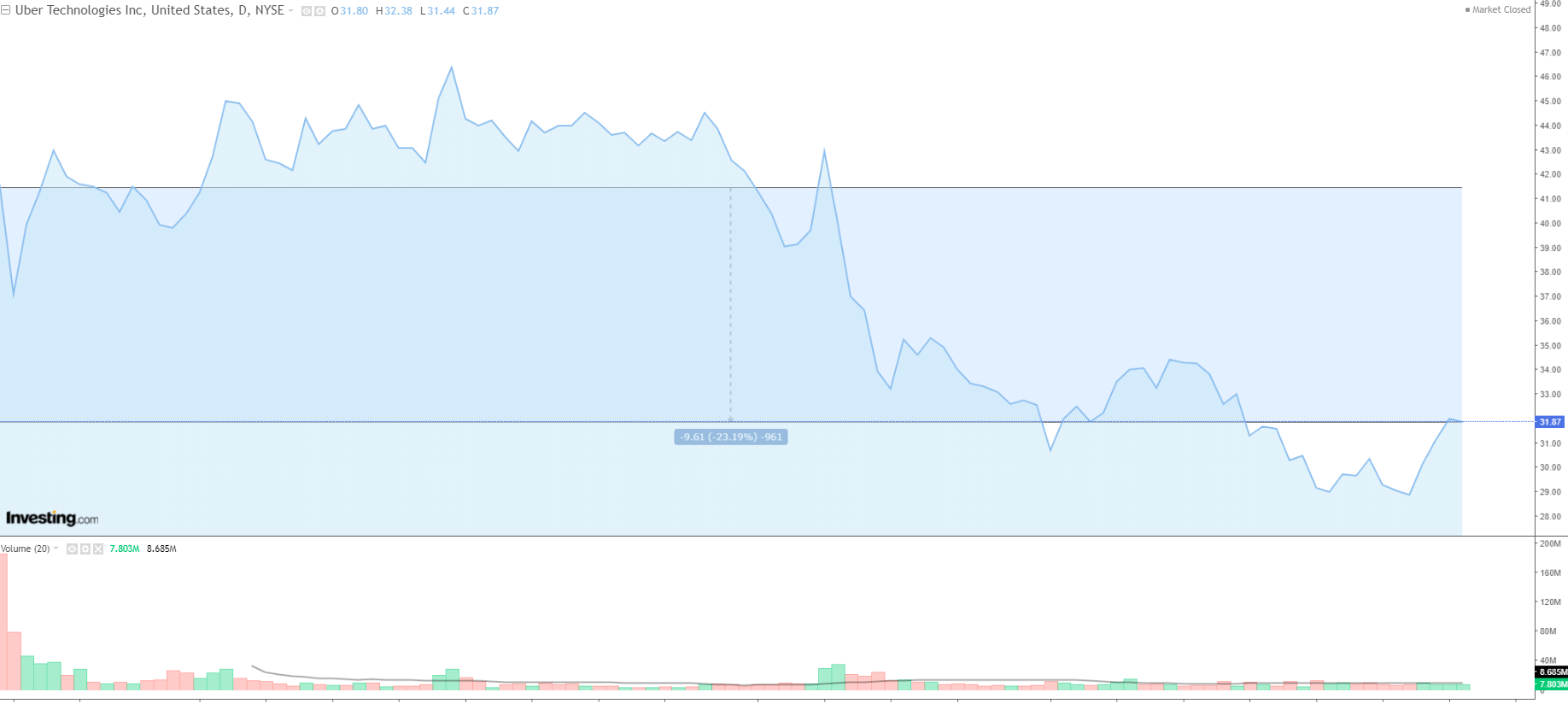

Essas perdas se refletiram no preço das suas ações, que caíram mais de 20% desde sua abertura de capital no início deste ano, como mostramos a seguir.

O mercado sabe que, neste momento, o modelo de negócios da empresa utiliza o dinheiro dos investidores para subsidiar cada corrida, ou seja, toda vez que alguém chama um motorista da Uber, a companhia perde dinheiro.

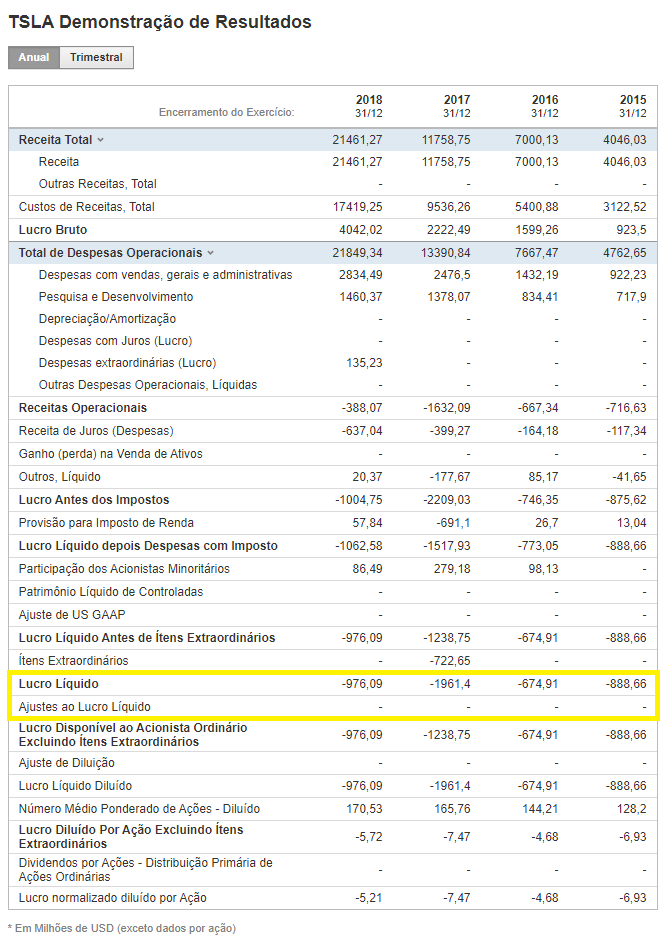

O mesmo parece acontecer com a Tesla Inc., que não registra lucro líquido anual desde que Elon Musk fundou a companhia em 2003. A cada carro vendido a Tesla (NASDAQ:TSLA) Inc. ainda perde dinheiro.

É possível entender os modelos de valuation e suas estimativas que nos levaram a alimentar tanto entusiasmo com essas empresas, mas também devemos ser realistas e estabelecer limites para que elas definam quando pretendem apresentar lucros líquidos. Não teremos à nossa disposição dinheiro fácil e barato para sempre.

A questão que devemos nos fazer é: será que essas empresas conseguirão sobreviver a uma contração econômica?