Bitcoin inicia novembro em queda e acende sinal de alerta no mercado cripto

A Movida (BVMF:MOVI3) apresentou bons resultados no 2T22 (apesar de terem sido ofuscados por maiores despesas financeiras devido ao aumento da dívida líquida e taxas de juros significativamente mais altas).

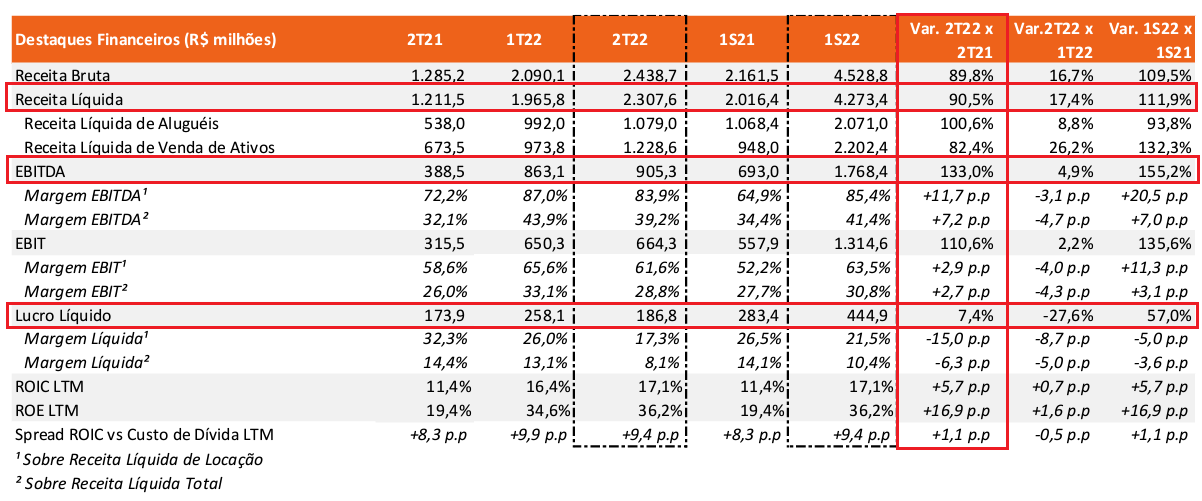

A receita líquida consolidada cresceu +91 por cento no ano, impulsionada pelo aumento das frotas e crescimento das diárias de aluguel nos dois segmentos de negócios da companhia (RaC e GTF). O EBITDA aumentou +133 por cento de um ano para o outro, enquanto o lucro líquido subiu +7,4 por cento no mesmo período.

Crescimento contínuo nos segmentos de aluguel

O forte desempenho no segmento de Rent-a-Car (RaC, sigla em inglês para aluguel de carros): a diária média chegou a um novo patamar recorde, de 126 reais, com taxa de ocupação de 79,3 por cento, alta de +49,8 por cento no período, o que impulsionou um crescimento de +86,5 por cento na receita do segmento.

"Houve o aumento do preço dos carros e isso se traduziu em mais aluguel, ajudando a companhia a avançar. Quando a pandemia começou [no primeiro trimestre de 2020], tínhamos quase 120 mil carros. Hoje estamos com quase o dobro", afirmou o CFO (executivo-chefe financeiro) da Movida, Edmar Lopes, em entrevista à Bloomberg Línea.

LEIA MAIS: Movida: “Outros segmentos estão crescendo mais rápido que o de motoristas de app”

Mesmo com um aumento de custos de +72 por cento no período, com aumento da frota e manutenção de veículos e alta de +48 por cento nas despesas gerais e administrativas, o EBITDA da divisão RaC cresceu +174 por cento.

Olhando para a divisão de aluguel para frotas (GTF), com o foco de crescimento da companhia por contratos mais longos (em média 5 anos), portanto mais resilientes ao longo dos ciclos de mercado, a receita líquida subiu +125,1 por cento na comparação anual impulsionada pelo crescimento da frota e aumento de +30 por cento no ticket médio.

O EBITDA da divisão GTF também foi impulsionado, crescendo +147 por cento na comparação anual, mesmo com o aumento de +154 por cento nos custos pelo aumento da frota e o aumento de +68 por cento nas despesas com pessoas.

Seminovos se mantêm em alta

A vertical de Seminovos funciona como uma divisão de “apoio” das locadoras. Basicamente, a proposta é ter margem zero, ou seja, não contribuir com os resultados e ser apenas giro de frota (trocar carros mais antigos e comprar novos).

Devido ao recente aumento de custos nos carros, uma das consequências da pandemia e guerra no Leste Europeu, as locadoras têm se beneficiado temporariamente desse cenário, mas, a nosso ver, a situação deve se normalizar ao longo do tempo.

A receita em Seminovos também cresceu (+82,4 por cento na comparação anual) para 1,2 bilhão de reais em resposta ao aumento do preço dos veículos (+22,1 por cento) e carros vendidos (+48 por cento) em comparação ao 2T21.

Enquanto o mercado estiver aquecido, com níveis altos de preço, a companhia terá contribuição de Seminovos em seus resultados. A margem EBITDA da divisão permaneceu em 17 por cento e o EBITDA cresceu +71 por cento.

Resultados consolidados

Os resultados consolidados também ficaram em linha com nossas estimativas. O RAC representou 77 por cento de aluguel de carros (RAC+GTF), o que demonstra a capacidade da companhia em seguir crescendo nas linhas operacionais. O EBITDA cresceu +133 por cento de um ano para o outro, totalizando 905,3 milhões de reais — maior do que o EBITDA em todo 2020.

Mesmo com o avanço dos juros e o mercado ainda sendo impactado pela falta de veículos, a Movida tem demonstrado resiliência e inteligência no repasse de custos para o mercado, que tem sido absorvido com a forte demanda (em RAC e GTF).

Além disso, vemos que o novo patamar de resultados de Movida vem sendo apresentado há algum tempo. Com a frota mais atualizada do mercado, crescimento forte no GTF, a companhia segue crescendo e com ótima visibilidade de resultados.

Dívida e futuro

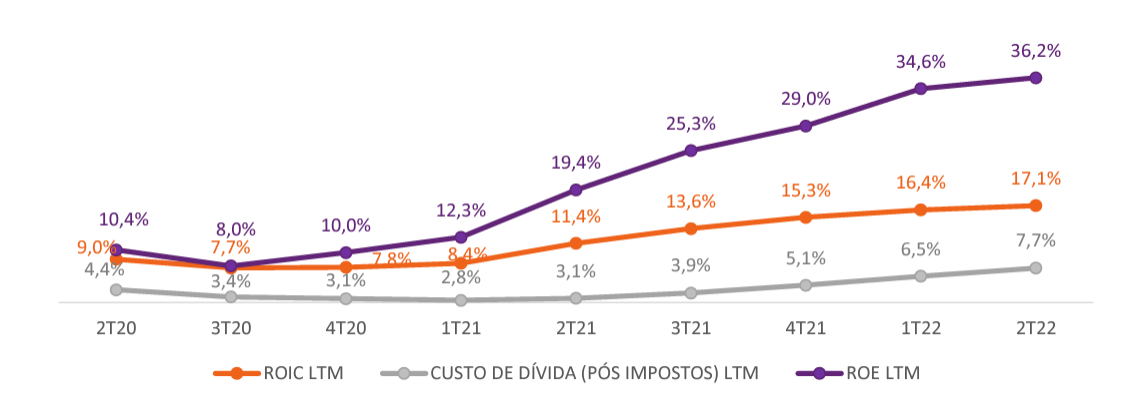

Em relação aos indicadores financeiros, vemos que o endividamento da companhia segue sob controle (3x dívida líquida/Ebitda) e forte rentabilidade para acionistas (ROE) e também para credores incluídos (ROIC).

Para você entender, quanto maior a diferença entre o custo da dívida (linha cinza) e o ROIC (linha laranja), que é a rentabilidade para acionista e credor, melhor.

Compre MOVI3

Com base em mais um conjunto de bons resultados, fica claro que, mesmo com o ciclo de alta de juros no Brasil, a companhia segue com uma rentabilidade crescente e buscando patamares consistentes de geração de valor.

Destacamos que parte das dívidas concentradas se encontra acima de três anos e, a nosso ver, a companhia segue forte na expansão de seu mercado, além de se beneficiar de uma forte geração de caixa, enquanto a cadeia de veículos não se estabiliza (a compra de carros permanece mais espaçada).

Reiteramos que Movida é o perfeito exemplo de que, no longo prazo, as cotações seguem os resultados.

Mantemos recomendação de compra para as ações da MOVI3, negociando a 5x EBITDA.