Vagas de emprego em aberto nos EUA têm leve alta em agosto; contratações diminuem

O repique dos ativos de risco neste ano ao redor do mundo sugere que o sentimento dos investidores está mudando, com um maior apetite para o risco, após um ano na defensiva.

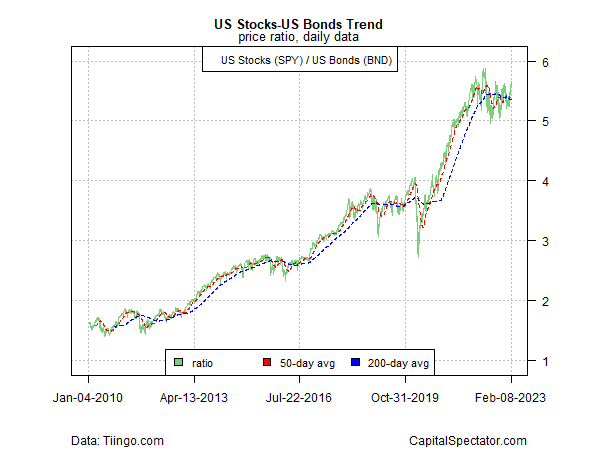

É sempre muito difícil tentar prever os preços no futuro, principalmente no curto prazo. Mas não custa nada analisar indicadores de tendência de mercados-chave, por meio de vários ETFs. Como veremos, alguns setores do mercado estão prevendo uma nova corrida de alta, mas ainda é cedo para dizer que o caminho está livre de obstáculos, analisando de forma ampla as ações dos EUA, em comparação com os títulos do país, que são considerados um indicador mais confiável. Mas vejamos como está o cenário neste momento.

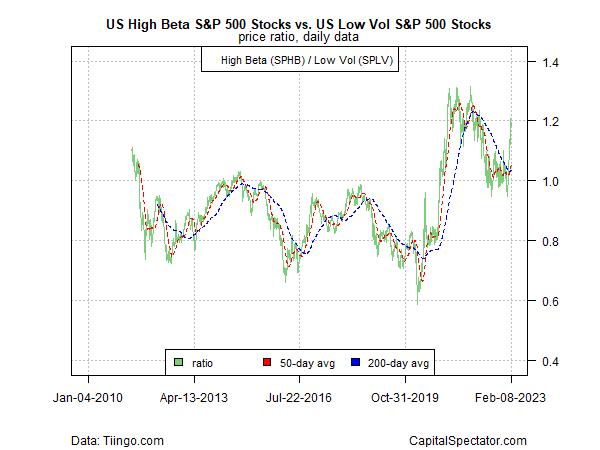

O maior indicativo de mudança no apetite para o risco recentemente pode ser visto na disparada da relação entre as ações de beta elevado (SPHB) e as ações de baixa volatilidade (SPLV) nos EUA. A questão-chave é: será que esse indicador de sentimento firmará os ganhos recentes e manterá o viés de alta?

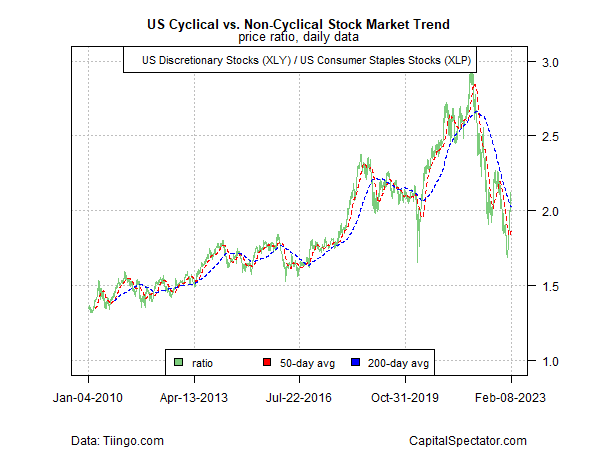

Outra forma de avaliar o apetite para o risco é rastrear como as ações de consumo discricionário (XLY) estão performando em relação a papéis mais defensivos, como consumo básico (XLP). Aqui, também, é possível ver uma mudança no sentimento, mas ela é mais fraca se comparada com o beta alto/vol. baixo.

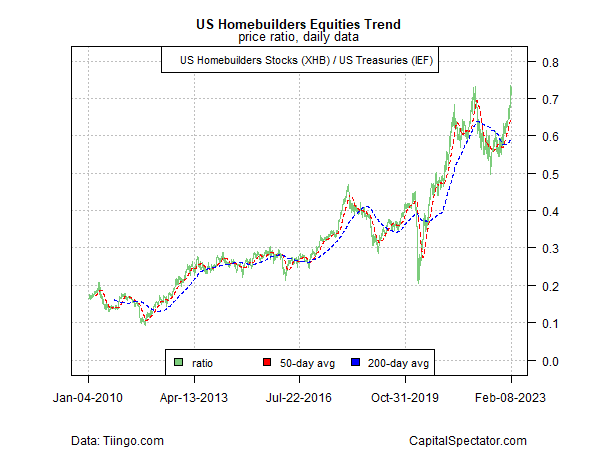

Por outro lado, um indicador para a perspectiva do setor imobiliário parece estar bastante aquecido, com base nas compras de ações de construtoras (XHB), em relação a títulos do Tesouro americano (IEF). Não é possível determinar se essa parcela do mercado está se adiantando, mas vale lembrar de que se trata de um indicador adiantado da atividade econômica, praticamente “gritando” que mais uma vez está na corrida.

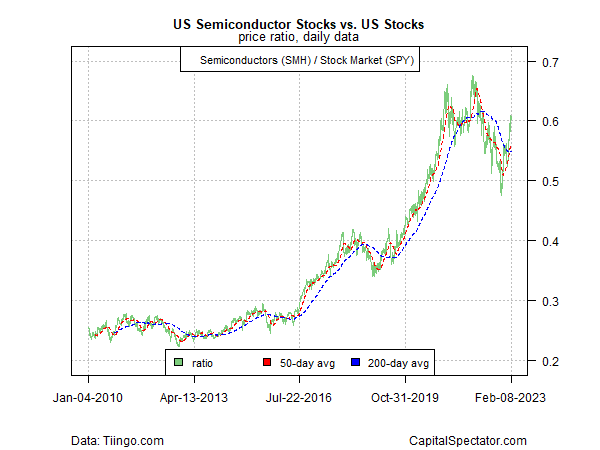

Outro indicador do ciclo de negócios e de demanda por ativos de risco é a relação entre as ações de semicondutores (SMH) e o mercado amplo de ações (SPY). A premissa aqui é que os semicondutores são altamente sensíveis ao ciclo de negócios e, por isso, oferecem sinais precoces para uma grande virada na atividade econômica. Com base nisso, está ocorrendo uma clara mudança.

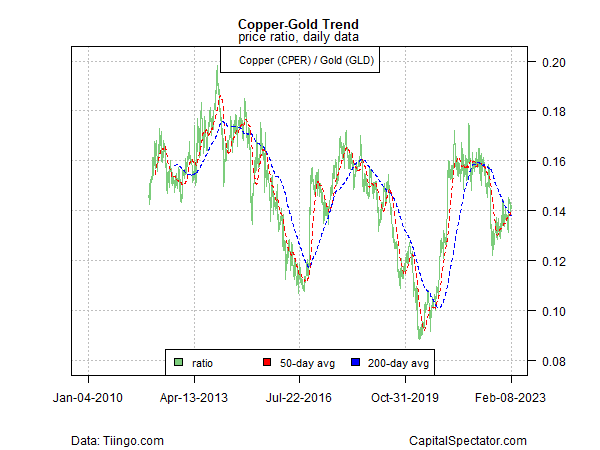

Em relação às commodities, a relação entre o fundo de índice do cobre United States Copper Index (NYSE:CPER) e o fundo que investe em ouro SPDR Gold Shares (NYSE:GLD) indica uma leve melhora no apetite para o risco, mas com uma cautela muito maior do que nos indicadores acionários. A ideia aqui é que a demanda por cobre tende a aumentar e cair de acordo com a atividade econômica, ao passo que o ouro tradicionalmente tem um papel de porto seguro em momentos de turbulência do mercado.

Por fim, vamos avaliar o comportamento de índices amplos de ações dos EUA (SPY) com títulos do país (BND), o que é considerado um bom indicador do sentimento de mercado. Nesse quesito, a tendência permanece volátil e presa em um padrão de consolidação. De fato, esse indicador está indicando que a melhor estratégia é ficar de fora e aguardar um melhor momento de entrada.