LREN3: JPMorgan rebaixa preço-alvo das ações de Lojas Renner, mas mantem ‘Compra’

Na parte 1 que publicamos ontem, focamos nos riscos de oferta cada vez maiores no atual mercado petrolífero. No artigo de hoje, examinamos as últimas tendências do mercado para saber quais são as perspectivas de preenchimento desse buraco na oferta.

Opep ainda enfrenta problemas de produção

O último relatório mensal da Agência Internacional de Energia (AIE) sobre o mercado petrolífero identifica qual é o principal fator de redução dos estoques mundiais:

“baixo desempenho crônico da Opep+ em relação às metas de produção, responsável por tirar 300 milhões de barris do mercado desde o início de 2021.”

Como escrevi em publicações passadas, muitos membros da Opep+ estão enfrentando a mesma dificuldade de produção que o shale oil nos EUA: o subinvestimento. Esse é um problema de longo prazo que continua aparecendo em cada relatório mensal de dados.

No último relatório de produção da Opep, publicado na semana passada, o cartel mais uma vez ficou aquém da sua cota de produção em mais de 600.000 barris por dia (bpd). O problema remonta às atuais dificuldades de produção enfrentadas por membros periféricos da Opep+, como Angola e Nigéria, entre outros.

Os únicos dois membros da aliança com capacidade ociosa significativa são a Arábia Saudita e os Emirados Árabes Unidos. Ninguém sabe exatamente qual é o volume dessa capacidade ociosa, mas a maior parte das estimativas consensuais varia de 2,5 a 3 milhões de bpd para ambos os países. Teoricamente, se a Arábia Saudita e os Emirados abrirem as torneiras e produzirem ao máximo, poderiam chegar perto de compensar as perdas de oferta da Rússia que, segundo a EIA, poderiam ser de 3 a 4 milhões de bpd.

Arábia Saudita e Emirados Árabes Unidos podem evitar uma crise energética mundial?

Em vista da terrível situação da oferta petrolífera, políticos dos EUA, Europa e Japão já estão se esforçando para convencer a Arábia Saudita e os Emirados Árabes Unidos a liberar sua capacidade ociosa ao mercado. Evidentemente, existem vários desafios aqui.

O primeiro é que isso exigiria romper com a atual coalizão da Opep+, já que ambos os países excederiam suas cotas de produção acordadas. É claro que tudo é possível, principalmente em uma crise de energia de enormes proporções. Mas, em vista da situação atual, nada nos leva a crer que qualquer desses países esteja disposto a quebrar o atual acordo da Opep+.

Para complicar ainda mais o cenário, há um distanciamento cada vez maior entre a Casa Branca, de um lado, e a Arábia Saudita e os Emirados Árabes Unidos, de outro. Pode-se atribuir grande parte desse distanciamento ao recuo do presidente Joe Biden em apoiar os esforços de cada país na guerra civil em andamento no Iêmen. Essa situação foi bem retratada em reportagens que davam conta de que nem as autoridades da Arábia Saudita nem dos Emirados Árabes Unidos responderam aos telefonemas de Biden nos primeiros dias da invasão da Rússia na Ucrânia. Cabe lembrar ainda a postura frouxa de Biden em relação ao maior inimigo regional da Arábia Saudita, o Irã (mais sobre isso adiante).

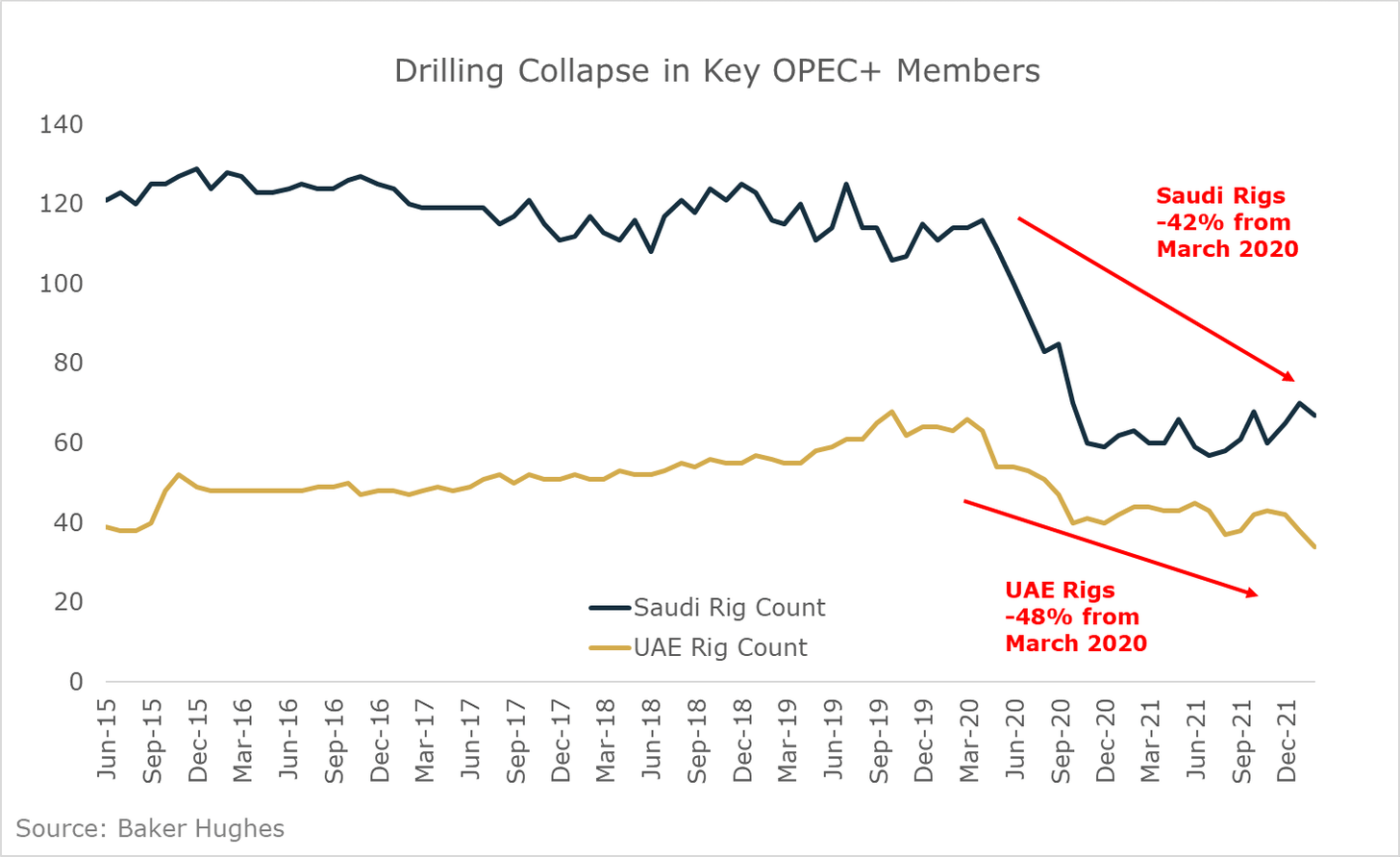

O segundo problema está ilustrado no gráfico abaixo, que mostra o colapso da atividade de perfuração na Arábia Saudita e nos Emirados, cujos níveis estão quase 50% abaixo dos registrados antes da Covid:

Para liberar toda a sua capacidade de produção, provavelmente ambos os países precisarão elevar sua atividade de perfuração. Isso significa que, mesmo que seja tomada a decisão de maximizar a produção, pode levar de 6 a 12 meses para que a produção seja plenamente elevada.

Por fim, há o fato de que a produção a todo vapor de ambos os países seria capaz de praticamente eliminar toda a capacidade ociosa do mercado. Sem essa folga de oferta, provavelmente o mercado precificaria um prêmio de risco de fornecimento, mantendo os preços elevados. Nesse caso, a produção extra da Arábia Saudita e Emirados seria contraproducente.

Diante de todos esses obstáculos, não chega a ser uma surpresa que o governo Biden esteja vasculhando o globo em busca de qualquer barril adicional que possa chegar às suas mãos, inclusive do Irã e da Venezuela.

Negociação ativa para um acordo com o Irã

As sanções dos EUA ao Irã e à Venezuela fizeram com que a produção petrolífera ficasse abaixo da capacidade de ambos os países. O governo Biden está agora negociando um possível levantamento das sanções para trazer de volta ao mercado essa produção perdida.

De longe, o Irã é a melhor aposta aqui, já que o país tem cerca de 1 milhão de bpd em oferta adicional que pode ser restabelecida no prazo de 6 a 12 meses. O Irã também tem cerca de 100 milhões de barris de petróleo em estoque, prontos para venda imediata, assim que as sanções forem removidas. Reportagens recentes indicam que as negociações com o país persa estão avançando e podem terminar em acordo em breve.

A liberação imediata de 100 milhões de barris armazenados poderia fornecer alívio ao mercado no curto prazo. Mas, no longo prazo, os volumes adicionais do Irã não conseguem compensar plenamente a redução dos barris da Rússia. Ao mesmo tempo, a remoção das sanções ao Irã, permitindo que o país avance com seu programa nuclear, é uma grande preocupação para rivais regionais, como Arábia Saudita e Emirados Árabes.

Ou seja, um acordo bem-sucedido com o Irã poderia acabar reduzindo a quantidade de barris das duas maiores fontes com capacidade ociosa do mundo. No cenário milagroso em que os três países maximizam simultaneamente sua capacidade produtiva, seria possível, no plano teórico, compensar o impacto total das perdas de oferta esperadas da Rússia. Mas, novamente, isso eliminaria praticamente toda a capacidade ociosa do mundo, o que não é exatamente uma receita para preços baixos.

Da mesma forma, um potencial alívio da Venezuela parece muito menos promissor. A indústria petrolífera do país está em frangalhos após anos de disfunção. Ainda que as sanções fossem retiradas amanhã, a Venezuela teria dificuldades para adicionar centenas de milhares de bpd nos próximos 12 meses. Em um horizonte de tempo maior, a Venezuela poderia acabar se tornando uma parte importante da solução para a oferta mundial... Mas não se trata de um divisor de águas no curto prazo.

Com isso, resta apenas uma fonte de crescimento significativo da oferta: o shale oil norte-americano.

Oferta de shale continua enfrentando dificuldades

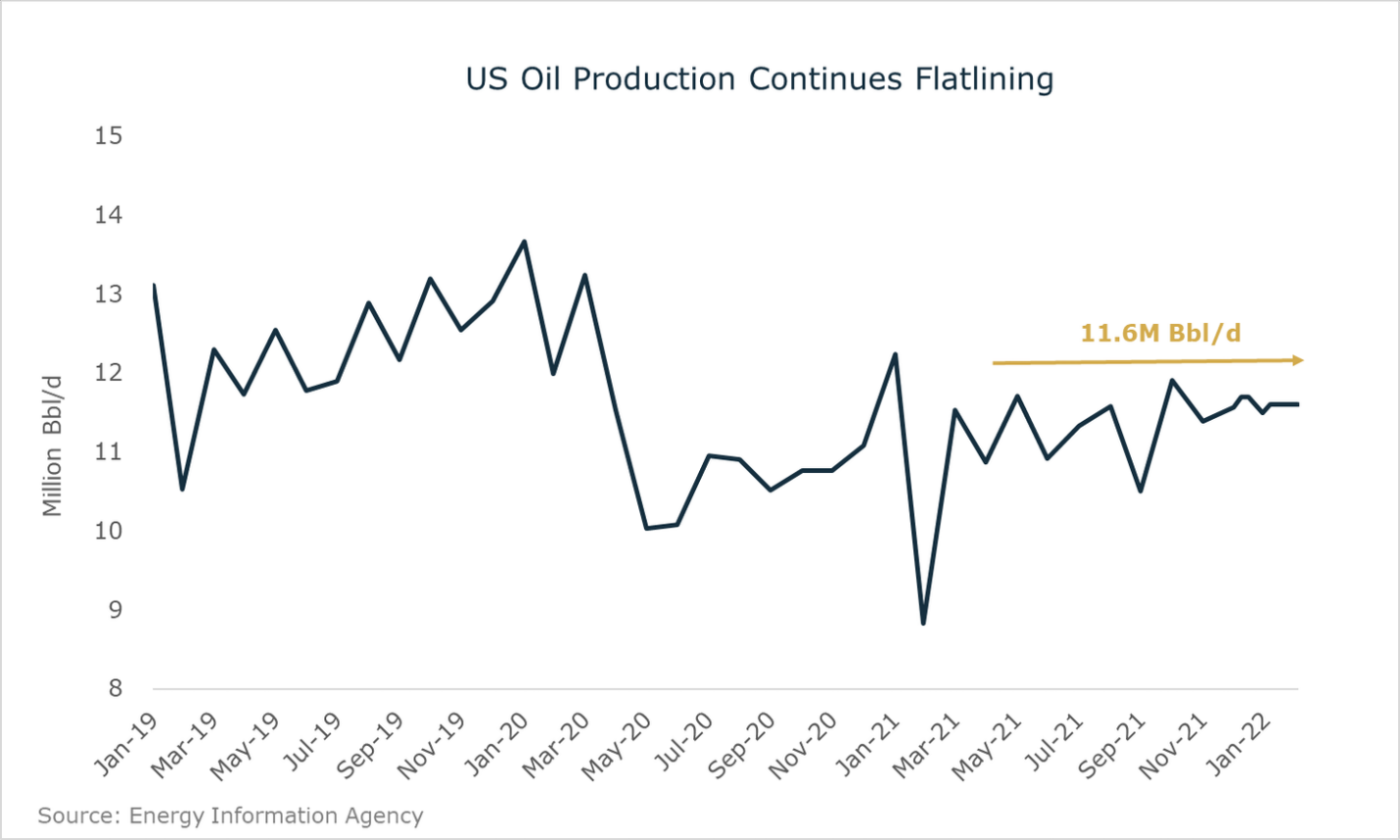

Os últimos dados semanais divulgados pela EIA, agência de informações energéticas dos EUA, mostram que a produção petrolífera dos EUA continua estagnada em 11,6 milhões de bpd.

Pode ser que esse número suba nos próximos meses. As estimativas atuais de crescimento da produção nos EUA variam de 600.000 a 1.000.000 bpd até o fim do ano.

No entanto, restrições de capital e na cadeia de fornecimento podem representar um obstáculo permanente, mantendo o crescimento inclinado para a extremidade inferior das estimativas, mesmo apesar dos retornos disponíveis com o barril custando mais de US$100.

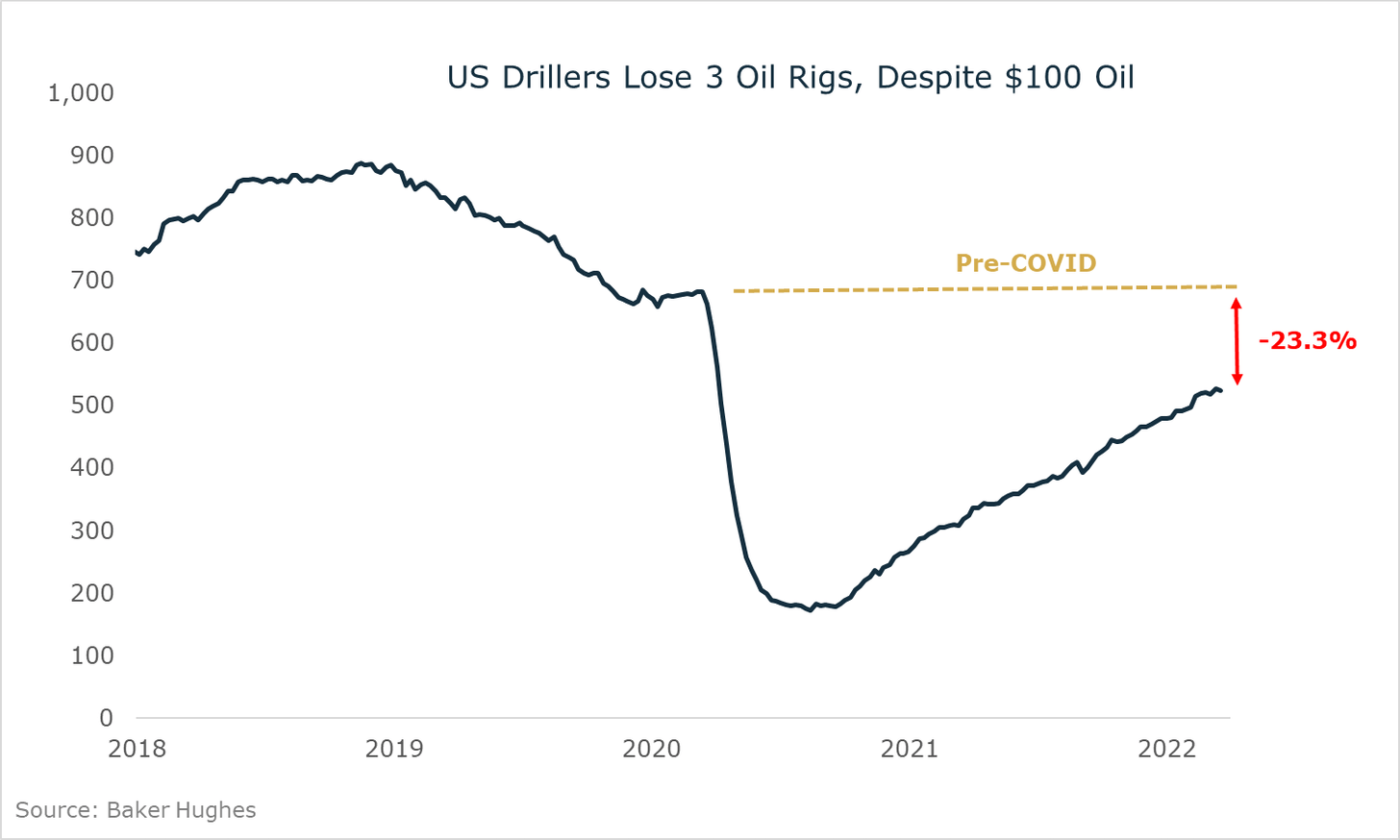

Na semana passada, os perfuradores norte-americanos retiraram três sondas de operação, e a contagem total continua 23% abaixo dos níveis pré-Covid:

Por fim, vamos analisar as últimas tendências pelo lado da demanda da equação.

Preocupações exageradas com bloqueios na China

O ressurgimento da Covid-19 na China criou mais um catalisador negativo para os preços do petróleo na semana passada. No início da semana, saíram notícias de que autoridades do país haviam isolado a cidade de Shenzhen, que tem uma enorme população de 17,5 milhões de pessoas, além de várias outras cidades. Esses lockdowns estão acontecendo por o país adota uma política de “Covid zero”.

Mas o contexto aqui é importante. Surtos de Covid e bloqueios gerados por ela não são novidade na China. A duração é geralmente medida em semanas, e não meses. De fato, na sexta-feira, as autoridades chinesas já haviam permitido a reabertura de algumas fábricas e do transporte público. No domingo, a rede estatal de mídia Global Times anunciou o sucesso do “controle” dos casos de Covid e um retorno à normalidade em Shenzhen:

Essa é a principal história envolvendo a demanda em 2022: um mundo indo cada vez mais além das restrições e bloqueios da Covid. Até mesmo em países que adotam as mais rígidas políticas anti-Covid, como a China, a duração e a extensão dos bloqueios parecem diminuir a cada surto.

É por isso que a maioria das agências de previsão, como a EIA, continua prevendo que a demanda alcançará novas máximas históricas em 2022. Evidentemente, se os preços continuarem em espiral de alta, a destruição da demanda acaba se tornando uma preocupação real.

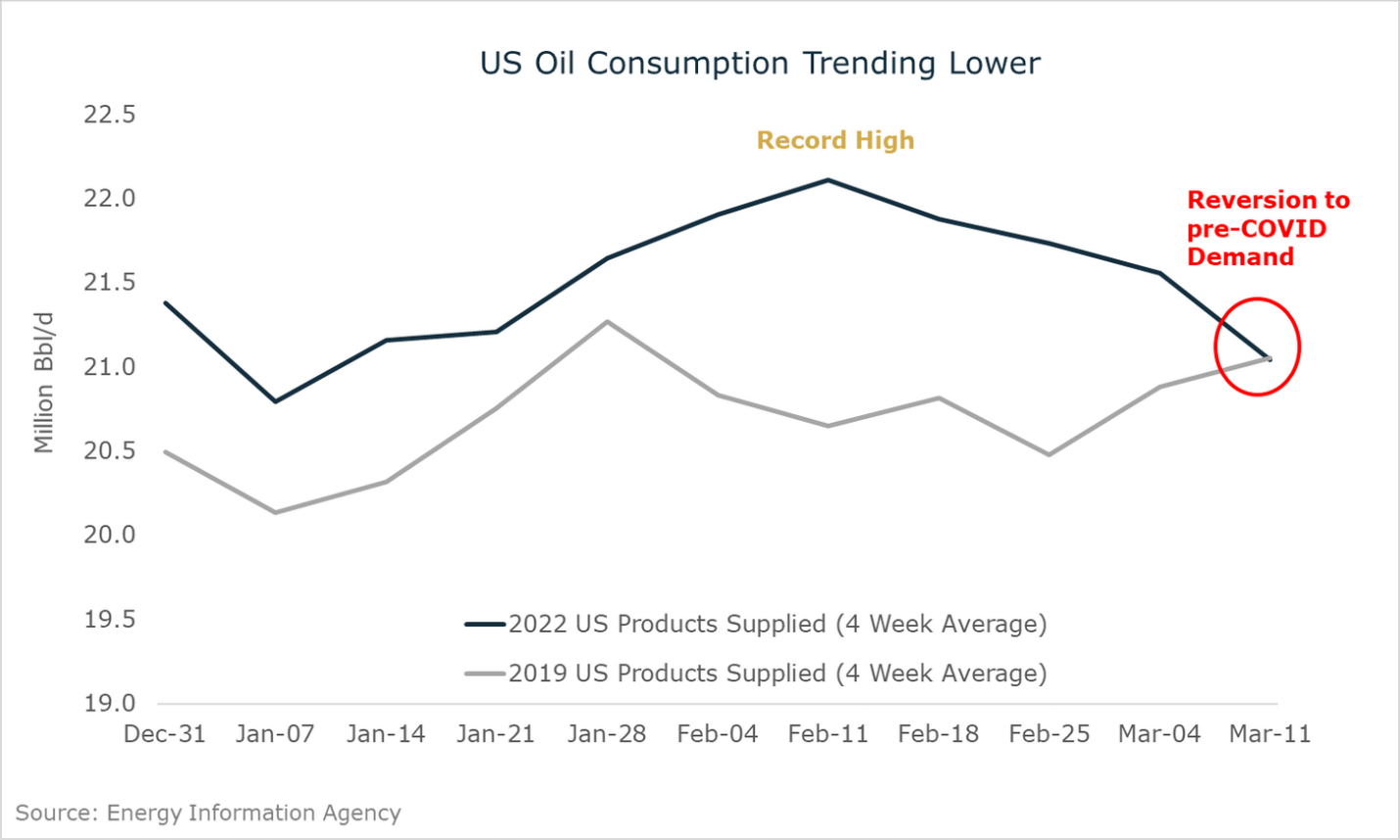

É por isso que será extremamente importante monitorar dados de alta frequência sobre a demanda na próxima semana. No último relatório de dados semanais da EIA, constatamos um modesto abrandamento do consumo nos EUA, que se reverteu desde as máximas recordes tocadas no início de fevereiro até os níveis pré-Covid de 2019 nas últimas semanas:

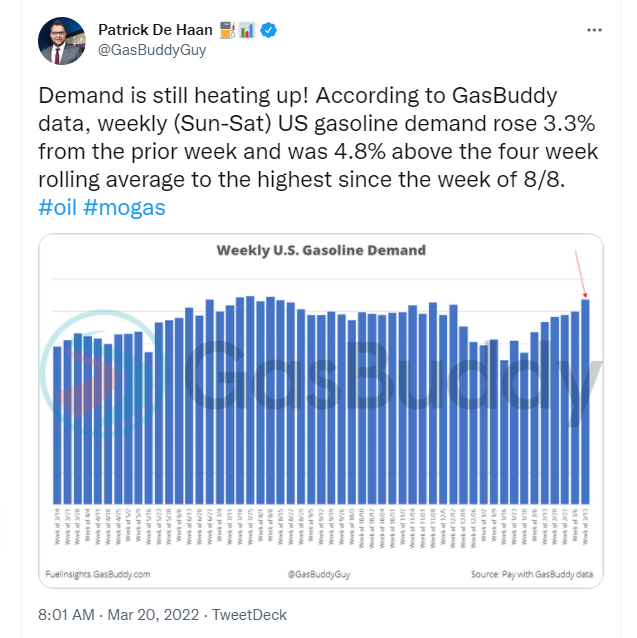

Ainda não se sabe se se trata de um sinal temporário ou algo maior. Não há qualquer motivo para otimismo nos dados de maior frequência. Patrick De Haan, do GasBuddy, coleta alguns dos melhores dados de alta frequência sobre a demanda de gasolina nos EUA, e seus últimos números mostram que os motoristas americanos ainda não estão abrindo mão de dirigir por causa dos preços elevados:

Também estamos vendo uma incrível demanda no setor de viagens aéreas nos EUA.

Demanda aérea recorde nos EUA: próximo catalisador de alta?

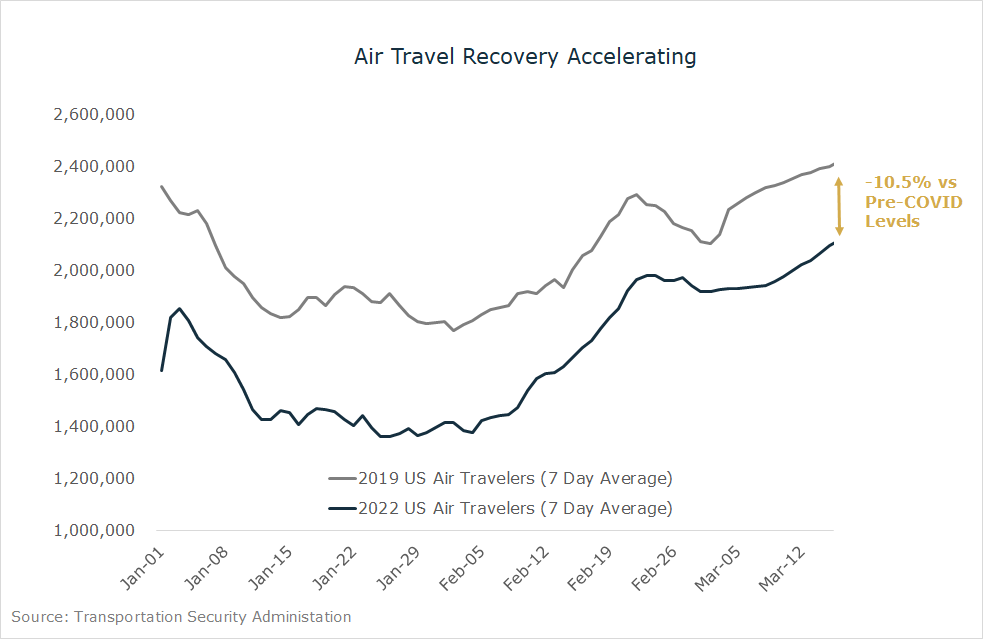

Os últimos dados de viagem da TSA, agência de segurança dos transportes nos EUA, mostra um grande aumento em relação à semana passada, estreitando o déficit em relação aos níveis pré-Covid de -15% para -10,5%.

Além disso, a Reuters informou, na semana passada, que a Delta Air Lines (NYSE:DAL) registrou um salto “sem precedentes” na demanda, com as maiores vendas semanais de bilhetes de toda a história da companhia. O CEO da Delta, Ed Bastian, disse que “nunca vi uma demanda tão grande em minha carreira". A United Airlines (NASDAQ:UAL) e a American Airlines (NASDAQ:AAL) também estão registrando demanda recorde.

Até agora, essas últimas tendências no consumo de gasolina e nas viagens aéreas mostram que a destruição da demanda ainda não começou a acontecer. Em todo caso, esses dados mostram que podemos estar prestes a ver novos recordes no consumo daqui para frente.

Não descarte este bull market ainda

Apesar da volatilidade dos preços no curto prazo, o cenário de oferta/demanda do petróleo continua extremamente otimista. Dados recentes de estoque mostram um mercado perigosamente apertado, antes mesmo de todo o impacto das perdas de oferta da Rússia.

Para atender a nova demanda recorde no próximo ano, além compensar a perda de 3-4 milhões de bpd de oferta russa, o mercado precisaria contar com três fatores de sorte:

- Um acordo bem-sucedido com o Irã

- O rompimento da Arábia Saudita e Emirados Árabes com os acordos da Opep+

- Grande aumento de produção de shale oil nos EUA

No entanto, mesmo nesse cenário otimista, o mercado ainda assim estaria rodando com o tanque vazio em termos de capacidade ociosa. Até que se concretize a destruição da demanda (o que é provável em preços mais altos) ou que haja um progresso significativo pelo lado da oferta, o mercado continuará apertado.

Portanto, podemos dar por certo que a volatilidade continuará, mas não podemos descartar este bull market ainda.

Este artigo foi originalmente publicado no Ross Report.