EUA e Brasil dizem que mantiveram conversas comerciais positivas e almejam reunião entre Trump e Lula

- Discurso de Powell provoca forte queda dos mercados.

- Presidente do Fed parece sugerir que o banco central ainda leva em consideração "expectativas de inflação ancoradas".

- Redução do balanço é necessária, mas iliquidez do mercado pode obstacularizar esforço.

Nada melhor do que uma queda de 1000 pontos no Dow para desanuviar o pensamento.

Após uma semana um tanto quanto tranquila, o presidente do Fed, Jerome Powell, conseguiu provocar o equivalente a cinco dias de volatilidade durante seu discurso na sexta-feira. Todos sabíamos que o mercado reagiria de modo violento, mas ninguém sabia determinar sua direção. No caso, foi para baixo. E a razão pela qual os mercados tomaram essa direção resume-se a estas palavras do pronunciamento de Powell: “até que o trabalho seja concluído”. O chairman deixou claro que o Fomc, comitê de política monetária dos EUA, está determinado a trazer a inflação para baixo e não pretende mudar o rumo (como chegou a indicar a precificação do mercado para 2023), mesmo que isso impinja “dor”.

Pelo menos foi essa a mensagem que ele transpareceu. Mas a questão é: quando podemos dizer que um buraco está concluído?

Um homem está cavando um buraco. Um colega seu pergunta quanto tempo levará, já que pretendiam tomar uma cerveja. O homem responde: “Vou cavar até terminar o buraco”. O que isso significa? Será que o buraco estará concluído quando atingir uma profundidade suficiente? Ou quando atingir uma largura suficiente? Profundidade ou largura suficientes para quê? Será que “terminar o buraco” também envolve a remoção da sujeira escavada? A resposta literalmente não tem conteúdo. “Até que o trabalho seja concluído” é o que seu pai fala quando pede para você fazer alguma coisa. Não é uma instrução, é uma advertência.

“Continue cavando. Eu vou dizer a hora de parar”.

No contexto da inflação, quando podemos dizer que o “trabalho será concluído”? Quando os níveis anuais de preços voltarem para 2,25% do IPC? Quando alcançarem 2% do núcleo do índice de gastos com consumo pessoal (PCE)? Quando recuar pelo menos 2% em relação à máxima da inflação geral? Devemos considerar a inflação básica? “Até que o trabalho seja concluído” é uma frase tão evasiva quando “inflação transitória”. Não significa nada até que se definam os termos.

Francamente, não estou seguro de que o Fed saiba quando o trabalho será concluído. Powell esboçou algumas indicações, mas foram praticamente inúteis. Considere o seguinte:

“A segunda lição é que as expectativas do público sobre a inflação futura podem exercer um papel importante na definição da trajetória da inflação com o tempo. Hoje, segundo vários indicadores, as expectativas de inflação de longo prazo aparentemente continuam bem ancoradas. Isso é especialmente verdadeiro em relação a pesquisas com famílias, empresas e especialistas, além do mercado. Mas isso não abre brecha para a complacência, na medida em que a inflação está bem acima da nossa meta já faz algum tempo”.

Isso é interessante, porque simplesmente não é verdade. Além disso, no ano passado, houve o reconhecimento em alguns trimestres – inclusive no próprio conselho do Federal Reserve – de que isso não é verdade. A derrubada mais convincente da noção de que as expectativas de inflação são relevantes ocorreu em um artigo de setembro passado escrito por Jeremy B. Rudd, do conselho do Federal Reserve, no qual ele concluiu que:

“Uma análise da literatura teórica e empírica pertinente mostra que essa crença se assenta em bases bastante frágeis, de modo que aderir a ela sem a devida crítica pode levar a graves erros de política monetária”.

Mas por que, então, isso foi ressaltado no discurso de Powell? Infelizmente, o chairman basicamente admite que o banco central americano continua se baseando em modelos de reversão à média (a suposição de reversão à média está, em grande medida, assentada na ideia de que a inflação retornará para o nível das expectativas com o tempo), quando ele diz “se o público espera que a inflação continue baixa e estável ao longo do tempo, então, salvo em caso de grandes choques, é provável que assim seja”. Novamente, como argumenta o artigo de Rudd (algo que venho dizendo há anos), essa evidência é bastante frágil.

Ao colocar isso em seu discurso, no entanto, o Fed não faz outra coisa senão buscar uma saída de emergência. As autoridades monetárias não precisam esperar que a inflação recue totalmente para declarar que “o trabalho foi concluído”. Um declínio suficiente dos preços, aliado a “expectativas ancoradas” provavelmente seria o suficiente para que parassem de subir os juros. Embora alguns meios de comunicação tenham dado muita ênfase à parte do seu discurso que diz: “juros mais altos, crescimento mais lento e condições mais brandas no mercado de trabalho farão com que a inflação caia, mas gerarão certa dor para as famílias e empresas”, o maior destaque, em minha visão, é a seguinte passagem: “estamos tomando medidas rápidas e veementes para moderar a demanda, de forma que fique mais bem alinhada à oferta". Isso sugere que o Fed responderá a uma recessão, pois é isso o que significa “fazer com que a demanda fique mais bem alinhada à oferta". Ou seja, é exatamente o oposto do que eles vinham dizendo há uma ou duas semanas.

Portanto, por enquanto, o que sabemos é que eles continuarão apertando a política monetária até que o trabalho seja concluído. Seja lá o que isso signifique.

Dando um passo atrás...

O problema com a inflação, evidentemente, não tem a ver com o fato de que as expectativas de preços estejam muito altas ou com restrições de oferta. O problema mais importante é que o agregado monetário (M2) está 41% acima do nível registrado no fim de 2019, mas o nível de preço só subiu 15% no mesmo período. A menos que a velocidade do dinheiro fique permanentemente prejudicada, o diferencial deve ser sanado por um tremendo crescimento real (improvável) ou um nível de preço muito maior. Ou o Fed precisa diminuir não a taxa de crescimento da oferta monetária (que caiu para cerca de 1% nos últimos meses, embora o crédito bancário ainda registre uma taxa de expansão de 10%), mas o nível de oferta monetária. Em princípio, pode chegar lá se continuar reduzindo o balanço através do aperto quantitativo por alguns anos.

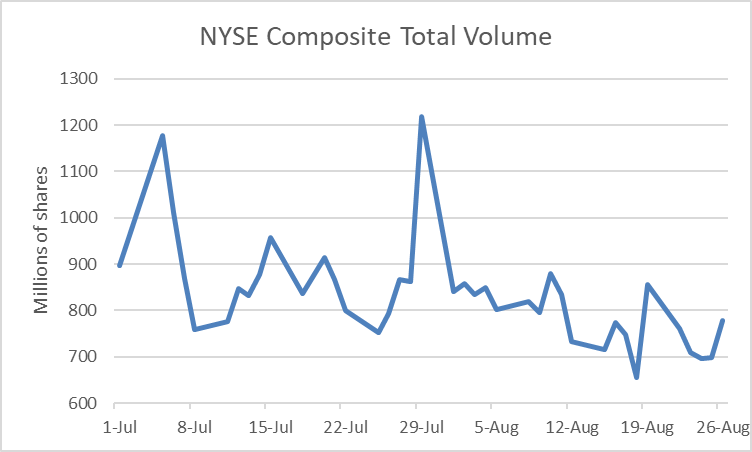

O problema em fazer isso é que, nesse ínterim, eles retirariam liquidez do sistema – não apenas liquidez monetária, mas liquidez transacional. Um dos pontos mais impactantes em relação à liquidação de sexta-feira é que ela ocorreu com um volume bastante reduzido. Normalmente, uma liquidação de 3-4% estaria associada a uma disparada do volume. Mas o volume de sexta-feira foi menor do que na sexta-feira anterior. O gráfico abaixo mostra o volume do Nyse composite em milhões de ações. Não podemos ver nada de extraordinário acontecendo na sexta-feira.

Fonte: Bloomberg

Os analistas técnicos gostam de dizer que o volume reforça o sinal dos preços. Uma liquidação ou avanço com baixo volume é menos significativo do que o mesmo movimento com grande atividade de negociação. Pode ser que isso seja verdade. Mas um movimento dessa magnitude também significa que a liquidez estava extremamente prejudicada. Geralmente é necessário imprimir muita “força” para fazer o mercado cair 3%, mas não foi o caso de sexta-feira.

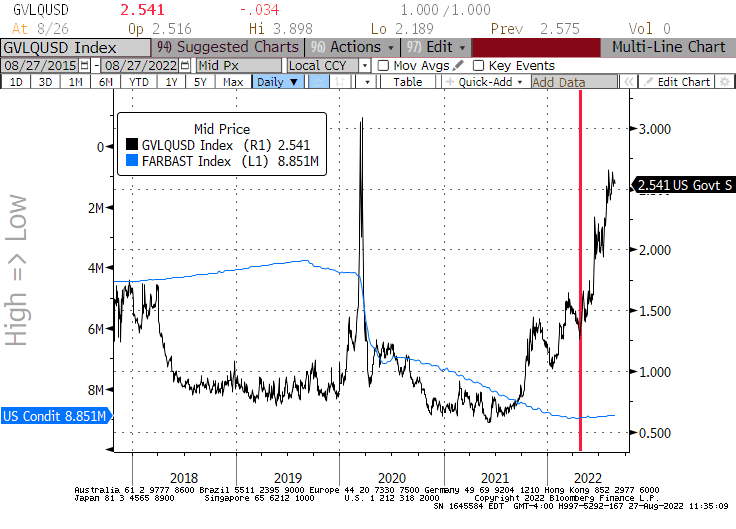

Ainda não tínhamos visto um sinal como esse de iliquidez no mercado acionário, mas já vem aumentando no mercado de renda fixa há algum tempo. Meu último gráfico abaixo mostra o índice de liquidez governamental em preto (números maiores representam condições de liquidez menores) contra o balanço do Fed, invertido, em azul. Tracei uma grande linha vermelha no ponto em que o balanço atingiu o pico.

Isso não significa que um enxugamento contínuo do balanço impossibilitará completamente a atividade de negociação. Mas, se a relação entre o enxugamento do balanço e a liquidez tiver alguma relevância, pode ser que o Fed tenha que interromper tal enxugamento antes de impactar o nível de oferta monetária. E, como ressaltei acima, isso significa que a única saída é que o nível agregado de preços convirja a um nível muito maior. Ele terá que fazer isso que até que o trabalho seja concluído.

Fonte: Bloomberg

Aviso: Minha empresa e/ou os fundos e contas que administramos têm posições em títulos indexados à inflação, bem como em diversas commodities, contratos futuros e ETFs que eventualmente podem ser mencionados nesta coluna.