Bitcoin adota cautela em meio à incerteza sobre paralisação do governo dos EUA

Este artigo foi escrito exclusivamente para o Investing.com

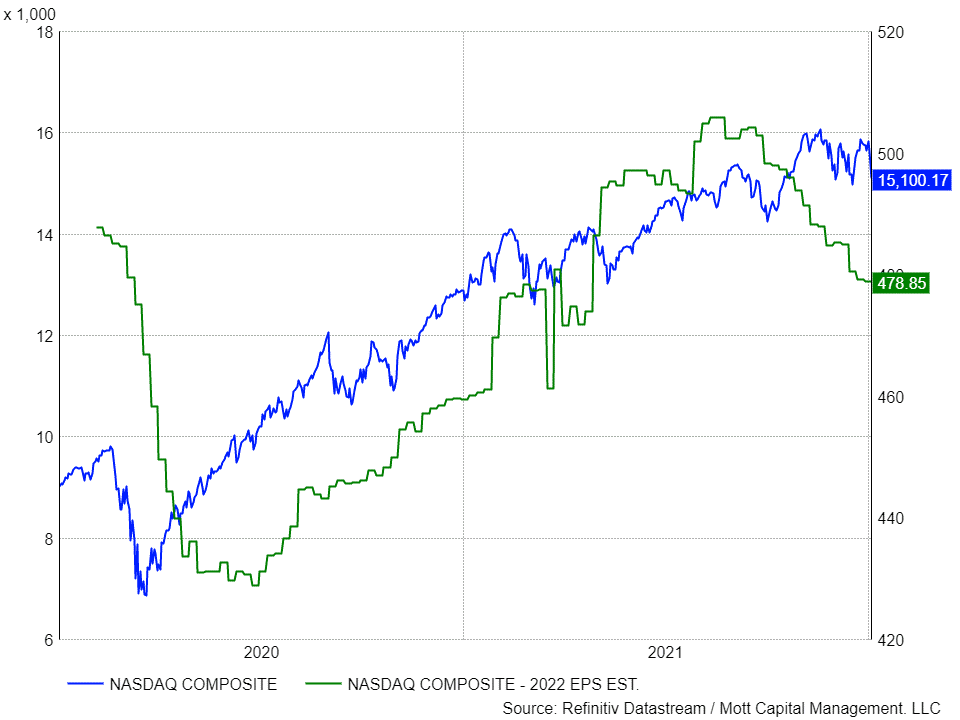

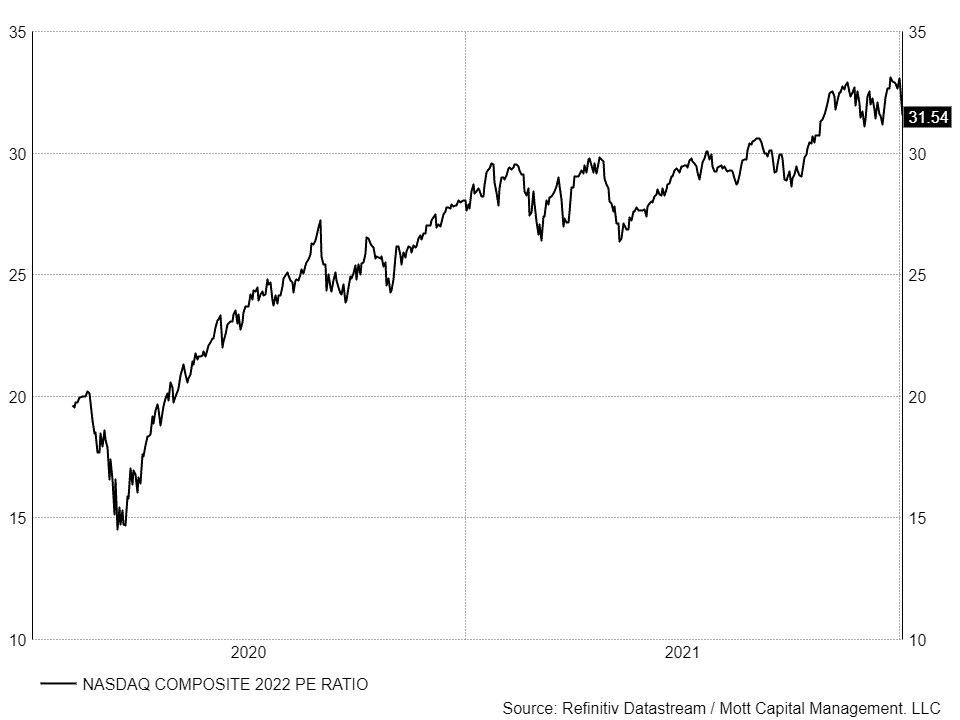

Desde o fim de setembro, tem ocorrido uma considerável divergência no Nasdaq Composite. O índice disparou, enquanto as estimativas de resultados corporativos para 2022 e 2023 vêm caindo fortemente. Essa divergência fez com que a relação preço/lucro do Nasdaq atingisse seu maior nível no último ano.

A queda nas estimativas de resultados e a alta da relação P/L faz com que o Nasdaq fique em situação complicada, já que pode fazê-lo sofrer uma desvalorização adicional de 10%. O que deixa a próxima semana ainda mais desafiadora é o fato de estarmos entrando no período que antecede a temporada de balanços, quando geralmente vemos analistas do sell-side atualizando suas recomendações e preços-alvos de empresas individuais, o que pode aumentar a pressão sobre os resultados do Nasdaq, que já estão em tendência de baixa.

Queda nas estimativas de resultados corporativos

Por enquanto, o Nasdaq está sendo negociado a um múltiplo P/L de cerca de 31,5 vezes as estimativas de resultados de 2022 de US$478,85. Esse P/L subiu de aproximadamente 28,6 no início de outubro. Enquanto isso, as estimativas de resultados caíram em relação ao pico de US$505,82 no fim de agosto, um declínio de 5,3%.

Se o múltiplo de resultados cair em linha com a queda nas estimativas, retornando para os níveis anteriores de cerca de 28,6, isso faria com que o Nasdaq Composite voltasse para 13.695, uma desvalorização de quase 10% em relação ao fechamento de 5 de janeiro. Isso se considerarmos que as estimativas de resultados não continuem caindo, evidentemente. Caso esse seja o caso, seria iniciado um processo doloroso, em que o índice precisaria cair ainda mais para que sua relação P/L começasse a se contrair.

Chegada da temporada de balanços

Infelizmente, estamos às vésperas de uma temporada de resultados, portanto devemos ver analistas do sell-side atualizando seus modelos, juntamente com suas recomendações e preços-alvos. Isso pode fazer com que as projeções de lucro caiam ainda mais, caso os analistas comecem a rebaixar suas expectativas.

Esse processo já pode ter começado, quando o UBS fez dois rebaixamentos significativos de Adobe (NASDAQ:ADBE) (SA:ADBE34) e Salesforce (NYSE:CRM) (SA:SSFO34), citando o crescimento mais lento e postergação de vendas. Como se trata de duas das maiores empresas de tecnologia do mercado, há a preocupação de que outras companhias possam receber esse mesmo tipo de comentário, com possibilidade de rebaixamento por parte de outros analistas no futuro.

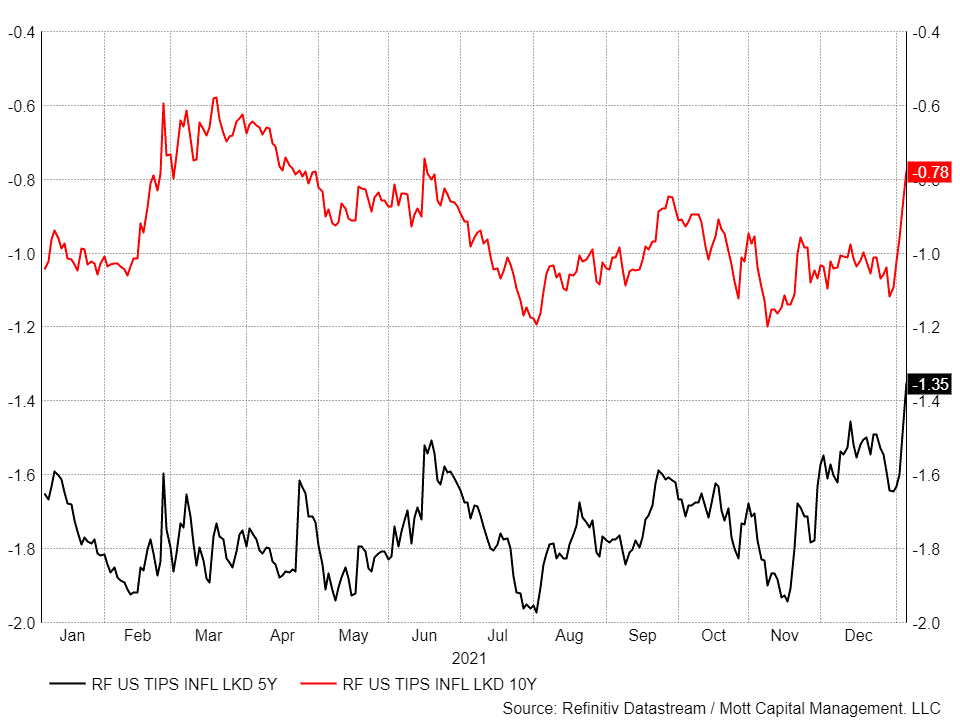

Fed mais rígido com a política monetária

Para deixar as coisas ainda mais complicadas, temos o Fed e seus planos de encerrar os estímulos monetários, elevando juros e talvez iniciando o processo de redução do seu balanço. A última ata da reunião do Comitê Federal de Mercado Aberto de dezembro revelou que o processo pode começar mais cedo do que se previa anteriormente. Isso fez com que os rendimentos nominais e reais subissem drasticamente, implodindo a narrativa baseada na história dos juros baixos, responsável por ajudar a instigar ainda mais uma euforia desenfreada em muitas ações de tecnologia e de crescimento do Nasdaq Composite.

No entanto, o momento para isso não é o ideal, já que tudo pode acabar acontecendo ao mesmo tempo, com o Fed ficando mais rígido com sua política monetária, o que pode exercer pressão sobre os juros e a possibilidade de mais revisões para baixo das estimativas de resultados, provocando uma compressão do múltiplo P/L. Isso pode tornar mais difícil a vida do Nasdaq Composite e do mercado acionário como um todo, à medida que tentam navegar por essas mudanças turbulentas na política monetária, múltiplos elevados e queda nas expectativas de resultados.

O ano de 2022 pode acabar sendo bastante diferente de 2021, e provavelmente não de forma positiva. Quando essas várias mudanças ocorrem ao mesmo tempo no mercado, tendem a aumentar a volatilidade, o que pode gerar preços menores no processo.