Analista prevê que bitcoin atingirá novo recorde histórico na próxima semana

Os dados do índice de preços ao produtor nos EUA ficaram mais para o lado da desinflação e, como nota marginal, os pedidos de seguro-desemprego atingiram seu maior nível desde 2021.

Em razão disso, os investidores do ouro focados unicamente na inflação estão abandonando seus investimentos no metal e nas ações ligadas a ele, na medida em que associam erroneamente o ouro a uma espécie de hedge contra a inflação. Considero que essas tendências são previsíveis e venderia minhas posições para aguardar a oportunidade que inevitavelmente surge diante da sua reversão.

Estou sendo muito mais cauteloso com as ações ligadas ao ouro neste ciclo, em vista do risco de deflação, especialmente se o cenário que traçamos como alternativo na última semana se manifestar. No entanto, até agora, não estamos vendo a tal “desdolarização”, na medida em que o USD está se segurando no suporte, após os dados de inflação mais fracos desta semana.

O arrefecimento da inflação implica um enfraquecimento do Fed. Mas a nossa tese é que o banco central americano acabará provocando uma nova pernada de baixa no mercado acionário, antes de começar a reverter sua política monetária. Um Fed fraco implica um dólar fraco, mas a queda impulsiva dos preços dos ativos pode indicar uma crise de liquidez. E para onde a manada corre quando ocorre uma crise de liquidez? Bem, acho que você já sabe.

Eles tendem a favorecer o ouro em relação à prata. Apresentamos abaixo o estado da relação ouro/prata (GSR), com um forte repique:

E eles tendem a correr para a moeda contra a qual lutaram por um longo período. O dólar pode estar sujeito a todos os fatores negativos que expus no artigo em que tratei da chamada “desdolarização”, mas, quando ocorre uma crise, o que a manada quer é liquidez.

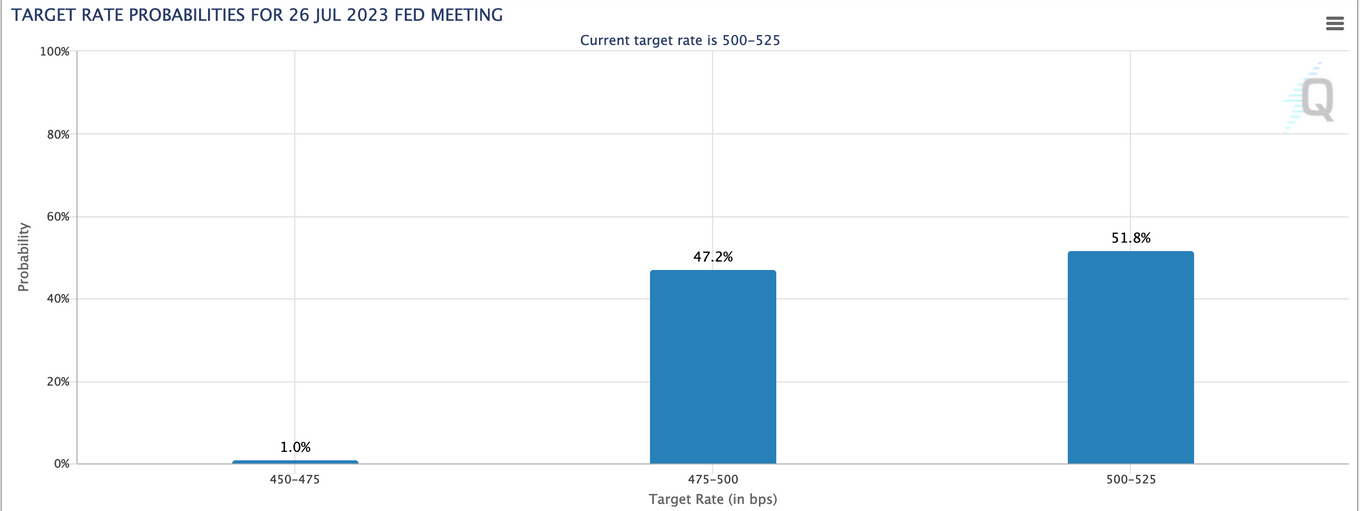

Evidentemente, o USD só se mantém acima do suporte enquanto os dados econômicos continuam corroendo a determinação do Fed de combater a inflação e, por extensão, apoiar a moeda americana. O mercado não vislumbra um aumento em junho, mas uma aposta quase equilibrada em um corte de taxa em julho e uma maioria avassaladora na faixa de corte de taxa de 0,25% a 0,50% em setembro. O regime de alta de juros do Fed acabou, como venho defendendo ultimamente.

Embora o USD esteja enfrentando dificuldades, ainda se segura acima do suporte. O GSR o está inclinando para cima? É importante entender essa questão, na medida em que, se houver uma virada em ambos, o resultado seria a drenagem da liquidez macro, justamente o fundamento que respalda o setor de mineração do metal; nesse caso, o ouro não iria para lugar algum, ao contrário das suas relações com a maioria dos mercados cíclicos. Esses mercados cíclicos incluem custos com insumos de mineração, como energia e materiais.

Quanto à relação entre cíclico e anticíclico, é possível ver que, dentro do complexo de metais, o metal anticíclico principal está avançando em relação ao cíclico sensível à inflação. Isso é uma má notícia para os inflacionistas, investidores de commodities e players cíclicos em todo o mundo, a menos que de alguma forma o cenário de desdolarização se manifeste.

Esse pano de fundo pode gerar um dano incalculável para os que acreditam no ouro e em ativos de inflação.

À medida que a inflação segue em desaceleração, as oportunidades vão surgindo. Atualmente, nos posicionamos a favor do cenário de desinflação e crescimento mais ameno da economia, com destaque para o setor de tecnologia, como vem ocorrendo desde o início do ano.

A próxima fase provavelmente será o medo da deflação, considerando nossa análise do mercado, ou se o USD perder o suporte e romper para baixo, dentro do seu bull market de longo termo, em uma operação de inflação similar ao ciclo de 2003-2008, em um tempo gráfico mais compacto.

Ironicamente, essa segunda hipótese não é positiva, em termos de fundamentos, para a mineração do ouro, mas isso não impediu o HUI de subir mais de 300% no ciclo de 2003-2008 (antes da merecida queda no 3º tri). Assim como, ironicamente, eventos de venda muitas vezes ocorrem no setor de mineração do ouro, mesmo quando seus fundamentos gritam mais alto em meio a pressões deflacionárias (como ocorreu no 4º tri de 2008).

Se o dólar não acabar sendo sacrificado, como escrevemos no artigo sobre “desdolarização”, podemos estar diante de uma longa fase positiva de operações de mineração de ouro de qualidade após o estouro da bolha.