BBAS3: Saiba como usar análise SWOT para investir, ou não, em Banco do Brasil

A rentabilidade negativa do consignado INSS

Com o novo teto imposto para cobrança de juros de até 1,70% ao mês (ante 2,14% ao mês) para os empréstimos com desconto em folha, os maiores players do segmento, como Itaú (BVMF:ITUB4), Bradesco (BVMF:BBDC4), Santander (BVMF:SANB11), Pan (BVMF:BPAN4), Banco do Brasil (BVMF:BBAS3), Caixa (sim, até eles), C6 e Safra optaram por pausar a oferta de crédito consignado para pensionistas INSS.

A taxa de 2,14% deixava as instituições beirando margens zero e, agora, os bancos estão sem incentivo algum para emprestar e ter margens negativas.

Para essa operação ficar no zero a zero, o mercado avalia que os funcionários no processo do empréstimo (“pastinhas”) teriam uma redução de -30% em seus ganhos.

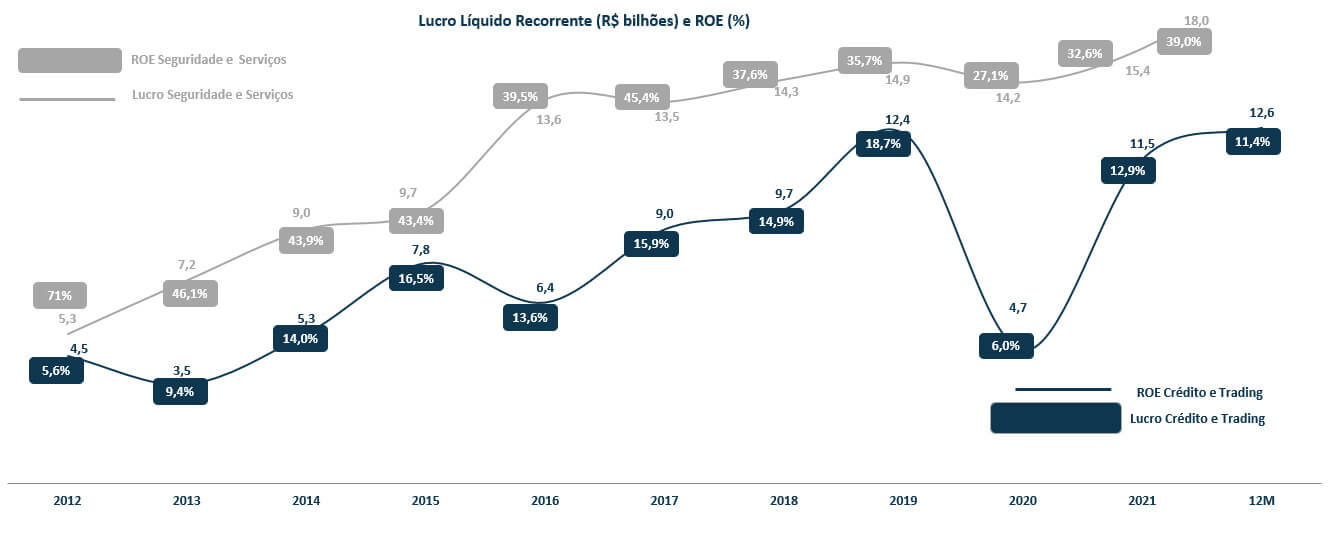

Ao contrário do que o mercado imagina, os negócios mais rentáveis dos bancos não envolvem crédito, o que fica bem claro no histórico do Itaú (BVMF:ITUB3).

As linhas mais rentáveis envolvem seguros e serviços (cinza) – que cresce cerca de 6% ao ano nos bancos grandes –, e crédito, sendo mais volátil e menos rentável (azul) ao longo do histórico.

O spread (diferença entre o custo que o banco capta e o custo que o banco empresta) já está bastante apertado com os juros a 13,75%.

Na verdade, já estava apertado para operações de empréstimos pessoais, cheque especial e cartão de crédito, e a galinha dos ovos de ouro eram as operações de consignados, uma vez que, com elas, a possibilidade de comprometer mais renda (e cobrar mais juros) se abria.

Com o consignado, era possível comprometer até 35% da renda do tomador – e verificar a possibilidade de comprometer mais 10% entre outros produtos (mais caros e rentáveis para o Banco), como empréstimos pessoais.

O que sobra após a quebradeira?

A consequência no mercado da redução de crédito “barato” (do ponto de vista da pessoa física comparada às demais opções) de forma imediata é a redução no consumo.

Nada muito fora do playbook que já estamos vivenciando. Menos crédito, menos consumo, menos resultados para as empresas.

Vale mencionar que as varejistas brasileiras já estão bastante problemáticas desde os imbróglios com Lojas Americanas (BVMF:AMER3), que trouxe os holofotes para o setor e possíveis erros nos resultados passados, mas também com a falta de visibilidade no setor no futuro com juros altos e economia deteriorada.

Adicionalmente, a crise bancária desencadeada pela quebra do banco das startups (SVB) levanta questionamentos sobre a saúde financeira dos bancos.

A intersecção disso tudo é que o mercado de capitais respira por aparelhos.

A Bolsa de Valores é o patinho feio

Com os juros altos o suficiente para convencer os amantes da renda fixa a não tomar risco na Bolsa, cenário que até o momento é difícil de ser interpretado para o futuro e boa parte das empresas com resultados ruins, não há incentivo para o mercado de capitais.

Alguns guerreiros tentam sinalizar possíveis ofertas, e banqueiros (que ganham muito com os IPOs) querem ser otimistas que as ofertas vão acontecer, é claro.

Os IPOs devem demorar para voltar, mas temos chances de ver follow-ons para recomposição de balanço e muitas fusões e aquisições (M&A) encabeçadas por empresas com uma enormidade de caixa, aproveitando a oportunidade para arrumar a casa até o próximo ciclo de alta.

Aprecie os ciclos (com moderação)

Os mercados cíclicos são ótimos para empresas que sabem navegar mares revoltos. Nesses momentos, empresas com caixa abocanham empresas que valem 10X por apenas 5X.

Empresas cujos resultados estão ótimos e, por um devaneio, estão caindo (e muito).

Os mercados são cíclicos, e toda sequência de queda dá a impressão de que será para sempre, assim como toda sequência de alta, o que dá um frio na barriga de colocar o dinheiro (e tirar um tempo depois).

Já passamos por movimentos de cinco anos de bolsa de lado, em que muitos investidores compravam um pouco todos os meses e esperavam calmamente.

Estratégias que foram recompensadas com a melhora de cenário e com a boa seleção de empresas.

Você está preparado para ambos os cenários?

Compre para uma janela de 10 anos

Não é hora de ser herói e dar all-in na Bolsa, mas são raras as ocasiões que precisamos ter uma enorme coragem para nos posicionar e deixar uma parcela do nosso patrimônio (aquela que você aguenta correr o risco) para comprar empresas vencedoras em seus setores, com caixa suficiente para atrasar tempos ruins, a preços inimagináveis.

Você, investidor, assim como eu, estuda as empresas e quer investir. Mas tome cuidado, tenha um percentual confortável, imagine que essa barricada pode demorar 2,3,4 anos para passar.

Continuamos com a nossa estratégia de boas empresas a bons preços, com uma parcela do patrimônio disposta a correr o risco Brasil (que não é novidade para ninguém).

Nos momentos de quebradeira, sem consignado, sem IPOs, sem ofertas, somos racionais e nos posicionamos no que acreditamos serem as empresas vencedoras nos próximos 5, 10 anos.

Para colher os três anos áureos do IBOV mais recente, foram cinco anos de Bolsa de lado, quedas longas e dolorosas.

Dentro do risco que você está disposto a correr e a parcela do patrimônio que está no Brasil, faça suas alocações.