Fleury confirma negociação com Rede D’Or, mas diz que não há decisão; ação cai

Há motivos para nos preocuparmos com o fim do predomínio do dólar no comércio internacional, ou seja, com a “desdolarização” das finanças mundiais?

Há ampla discussão e preocupação em alguns segmentos do mercado, à medida que a China e a Rússia avançam em seus esforços para estabelecer o iuane como moeda alternativa para a liquidação no comércio internacional, o que poderia representar o crepúsculo do predomínio da moeda americana. Alguns dos analistas mais empolgados não hesitam em dizer que a desdolarização reduzirá drasticamente o padrão de vida nos Estados Unidos, condenando o país a ser uma economia de terceira categoria, com seus cidadãos fadados a uma miséria indescritível.

Não é preciso muito para saber que tais prognósticos apocalípticos são exagerados e sua finalidade não é outra senão atrair cliques. Mas, quanto dessa história realmente é verdade? O que aconteceria se, amanhã, o dólar perdesse seu status de principal moeda de reserva internacional?

Uma coisa que não mudaria de jeito nenhum é o volume de dólares em circulação. Esse é um número sobre o qual o Federal Reserve exerce algum controle. O Fed costumava ter um controle quase que completo disso, no momento em que os bancos tinham restrições de reserva; agora que têm muito mais reservas do que precisam, podem emprestar o quanto quiserem, criando tantos dólares flutuantes quanto quiserem, restritos apenas pelo seu balanço patrimonial). Os detentores de dólares não têm absolutamente nenhum controle sobre sua quantidade em circulação! Se a Parte A não gosta de ter dólares, pode vendê-los, mas precisa fazê-lo para a Parte B, que passará a deter a moeda.

O que também não mudaria imediatamente é a quantidade de reservas em dólares que cada país detém. De tempos em tempos, as pessoas ficam preocupadas com o fato de que a China pode decidir vender todos os seus dólares. Mas o país asiático adquiriu esse volume monetário, porque vende mais coisas para os EUA, do que os EUA vendem para ele, o que faz com que acumule dólares ao longo do tempo. Como a China pode se livrar de seus dólares? Suas opções são bastante limitadas:

- Pode começar a comprar dos EUA mais do que vende para o país. Os chineses tentam fazer isso há anos! Parece pouco provável.

- Pode comprar produtos americanos com preços em dólares, mas só vender bens para os EUA cotados em iuane. Para obter iuanes, um comprador dos EUA teria que vender dólares para adquirir a moeda chinesa. Como a China não quer estar do outro lado desse comércio (o que os deixaria com a mesma quantidade de dólares), o comprador dos EUA teria que ir a outro lugar para comprar iuanes. Isso fortaleceria a moeda chinesa. Isso também é algo que os chineses tentam há anos! O Banco da China impede que o iuane se fortaleça contra o dólar vendendo sua moeda e comprando a divisa americana. Humm.

- Pode simplesmente vender dólares contra todas as outras moedas. Isso enfraqueceria muito o dólar e é talvez o maior medo de muitas pessoas preocupadas com a desdolarização.

Supondo que a China decida proceder conforme a hipótese número três, isso faria com que a indústria americana se tornasse muito mais competitiva ao redor do mundo, em comparação com todas as moedas que o país asiático comprou. Compradores estrangeiros de produtos dos EUA poderiam comprar bens americanos muito mais baratos. Isso causaria mais inflação nos EUA, mas seria necessária uma grande queda do dólar para aumentar drasticamente a inflação no país, já que o comércio exterior é uma parte menor da economia americana do que é para muitos outros países.

Um dólar muito mais baixo, fazendo com que os preços dos EUA pareçam mais baixos para os clientes externos, ajudaria a equilibrar o déficit comercial do país. Isso mesmo.

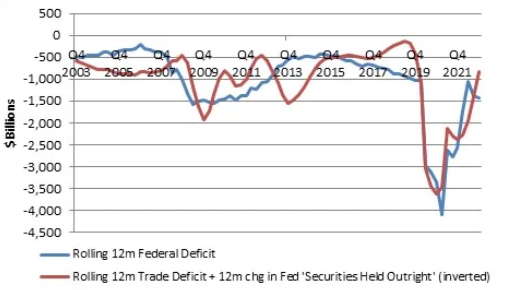

O equilíbrio do déficit comercial teria impactos colaterais. Quando o governo dos EUA tem um déficit fiscal, toma emprestado basicamente de dois lugares: poupadores nacionais e estrangeiros. Estrangeiros, tendo um excedente de dólares (já que têm superávits comerciais com o país), compram títulos do Tesouro, entre outras coisas.

Se o déficit comercial diminuísse drasticamente, a demanda estrangeira por títulos do Tesouro dos EUA também diminuiria. Isso, por sua vez, causaria (a menos que o governo começasse a equilibrar seu déficit fiscal) taxas de juros mais altas, que seriam necessárias para incentivar os poupadores nacionais a comprar mais títulos do Tesouro. Ou, se os poupadores nacionais não estivessem à altura da tarefa, o comprador de última instância seria… o Federal Reserve, que poderia comprar esses papéis com dinheiro impresso. Esse seria um resultado muito ruim.

Agora, será que isso provocaria um colapso do sistema americano ou colocaria um ponto final na hegemonia dos EUA? Não. Se as autoridades respondessem a tal evento se recusando a colocar o fiscal em ordem, as coisas poderiam ficar feias. Mas seria difícil culpar esse resultado pelo fim do dólar como meio de comércio internacional - a culpa seria mais apropriadamente direcionada à falha das autoridades em ajustar as contas em decorrência do nosso cenário.

No final, é difícil escapar da ideia de que os resultados econômicos e inflacionários, bons ou ruins nos Estados Unidos, decorrem principalmente, de uma forma ou de outra, das decisões de política interna. O predomínio do sistema sistema econômico dos EUA depende, feliz ou infelizmente, dos próprios americanos, e não de atores estrangeiros.