Comissão mista aprova MP da taxação de investimentos; texto segue para plenário da Câmara

Estamos vendo uma repetição de 2011?

Depois do impasse sobre o limite da dívida dos EUA no começo deste ano, vimos novamente uma agência de classificação rebaixando a nota de crédito do país, como em 2011. Naquela ocasião foi a S&P, desta vez é a Fitch.

Por isso, é bastante provável que vejamos hoje manchetes alarmantes sobre a situação.

Neste artigo, entretanto, vamos analisar de forma racional o que o rebaixamento da nota de crédito dos EUA significa para os investidores e os mercados.

A Fitch citou como motivo do rebaixamento as negociações prolongadas sobre o limite da dívida, que indicam “piora nos padrões de governança”, antecipando uma desaceleração econômica que deve enfraquecer ainda mais as finanças do governo.

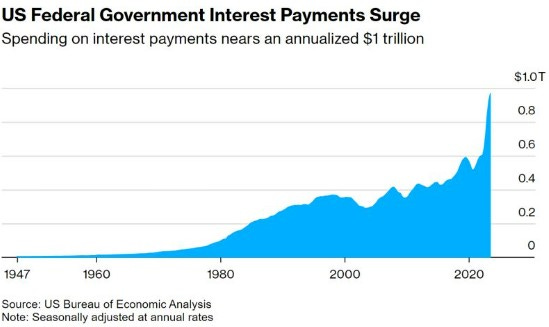

O gráfico abaixo mostra os gastos dos EUA com pagamentos de juros, que estão chegando a quase US$ 1 trilhão em uma taxa anualizada - um gráfico assustador… Isso se você acredita que o governo dos EUA tem um orçamento limitado, como uma família.

Mas essa não é a realidade.

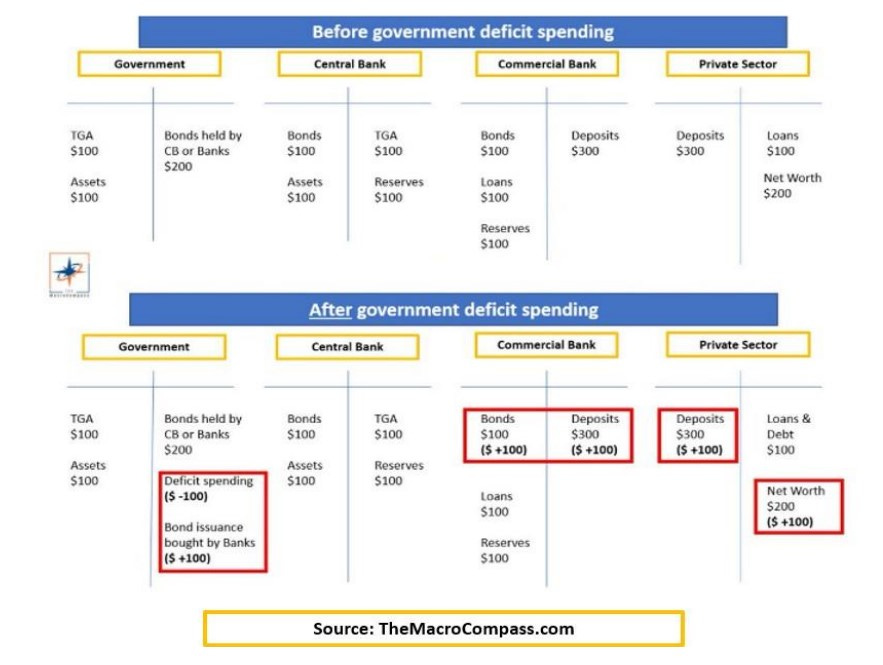

O governo não “precisa encontrar dinheiro” antes de gastar além do que arrecada: ele é o próprio emissor do dinheiro que o setor privado utiliza, então o balanço patrimonial do governo não funciona como o nosso.

O gasto acima do que é arrecadado cria um déficit no balanço patrimonial do governo e aumenta nossa riqueza líquida, o que aumenta os depósitos bancários no sistema.

Mais depósitos bancários (passivo para um banco) significam mais reservas bancárias (ativo para um banco) no sistema também. Quando o governo emite títulos para “financiar” o gasto acima da arrecadação, os primary dealers (instituições autorizadas a negociar diretamente com o Fed) podem trocar essas reservas (ou usar o mercado de recompras) por novos títulos do Tesouro leiloados.

Existem mais etapas e versões de como isso pode funcionar, mas este exemplo simplificado deve ajudar a entender o conceito principal: o gasto acima da arrecadação pelo governo cria dinheiro para o setor privado, e o governo não “precisa encontrar dinheiro” para gastar - ele cria o dinheiro.

Repetir esse conceito é útil para desfazer mitos sobre gráficos “assustadores” como o que você viu antes: sim, os pagamentos de juros do governo estão aumentando, mas não é como se os EUA precisassem “escolher” entre gastar em juros e gastar dinheiro na economia real - o balanço patrimonial do governo não funciona como o nosso.

A verdadeira limitação para o gasto descontrolado acima da arrecadação é a inflação e a escassez de recursos (exemplo primordial em 2021-2022), e não algumas restrições orçamentárias típicas de uma família.

Como o rebaixamento da Fitch afeta os investidores e os participantes do mercado?

O ponto-chave é que agora os títulos do Tesouro dos EUA têm uma classificação AA+ em vez de AAA, sendo que apenas a Moody’s manteve sua classificação máxima para os EUA.

Os títulos do Tesouro dos EUA são a forma mais utilizada de garantia no mundo, graças à sua alta classificação, liquidez, mercado de recompras e sólidas bases democráticas/estado de direito: o rebaixamento afeta isso?

Vamos dar uma rápida olhada nos requisitos de classificação que diferentes players institucionais devem seguir ao investir em títulos do governo seguro para explorar se um rebaixamento para AA+ faz diferença.

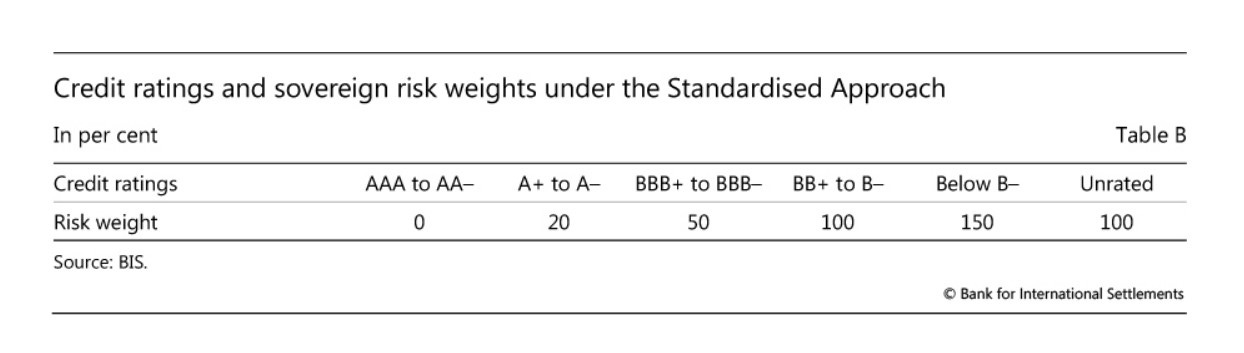

Os bancos comerciais são grandes compradores de títulos do Tesouro dos EUA, utilizados como ativos líquidos regulatórios (HQLA), garantia e proteção contra risco de taxa de juros em suas obrigações.

O marco regulatório de Basileia, implementado há 10 anos, exige capital de 0% para títulos do governo classificados entre AAA e AA- na abordagem padronizada, portanto, o rebaixamento para AA+ não teria impacto.

A maioria dos bancos adota uma abordagem baseada em classificação interna com modelos internos, e muitas jurisdições aplicam exceção para títulos do governo doméstico com classificação de investimento, atribuindo automaticamente risco de 0%.

Em suma: para os bancos, esse rebaixamento não faz diferença alguma.

Fundos de pensão e seguradoras também são grandes compradores de títulos do Tesouro dos EUA, usados para combinar com suas obrigações de longo prazo e como garantia.

Para os fundos de pensão, é importante considerar o perfil de risco/retorno, buscando proteger o risco de taxa de juros e obter retornos de longo prazo para sustentar o sistema de pensão.

Títulos do Tesouro dos EUA classificados como AAA ou AA+ ainda são considerados como proteção contra risco ou ativo defensivo, e o rebaixamento não faria diferença significativa.

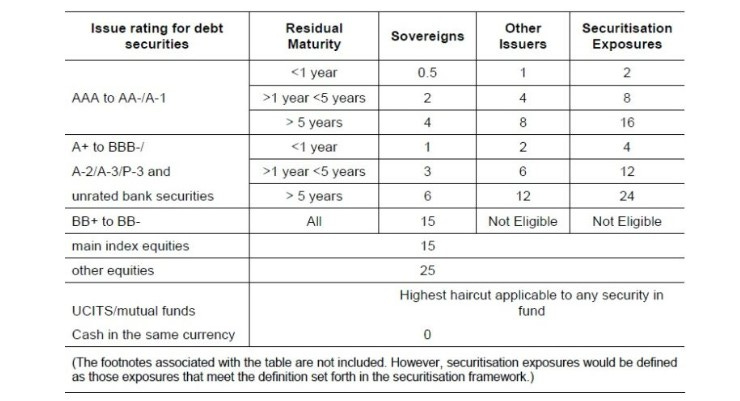

No uso de garantias, fundos de pensão e seguradoras são ativos no mercado de recompras, emprestando dinheiro não garantido em troca de garantias para melhorar a segurança de seus depósitos. O rebaixamento afeta o status de garantia dos títulos do Tesouro dos EUA?

Estes são alguns dos parâmetros recomendados pelo comitê da Basileia a serem aplicados a empréstimos com garantia/recebidos nessas transações:

Como é possível ver, títulos classificados entre AAA e AA- estão todos no mesmo grupo.

Certos fundos de pensão têm exigências de garantias mais rigorosas e aceitam apenas garantias AAA. No entanto, ainda assim, o impacto marginal do rebaixamento da Fitch provavelmente seria extremamente pequeno.

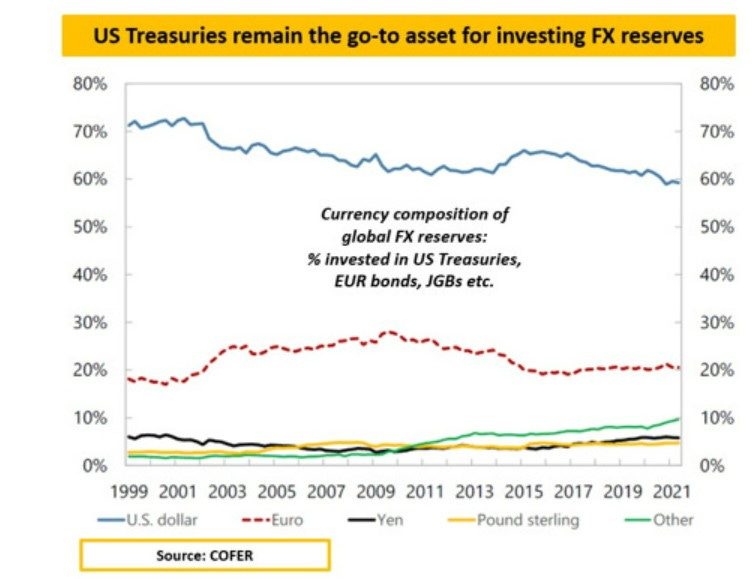

Entre os grandes compradores de títulos do Tesouro dos EUA estão também os gestores de reservas cambiais: empresas chinesas ou brasileiras que vendem mercadorias em dólares depositam esses recursos no sistema bancário doméstico, e, portanto, o Banco Central do Brasil e o Banco Popular da China ficam responsáveis por investir esses dólares em ativos seguros e líquidos. E, sim, como você adivinhou, são títulos do Tesouro dos EUA.

Para os gestores de reservas cambiais, as considerações de classificação são importantes, mas novamente a maioria dos países coloca os governos classificados como AAA-AA no mesmo grupo de risco.

Mais importante ainda, como mais de 70% das transações globais ainda são em dólares americanos, sempre haverá demanda estrutural para reciclar esses dólares americanos em títulos do Tesouro dos EUA seguros.

E qual seria a alternativa? JGBs sem livre flutuação? A Europa com um mercado de títulos AAA-AA menor? BRICS com um mercado de títulos pouco líquido e problemas de democracia/estado de direito?

Como você pode ver, para a maioria dos players institucionais, esse rebaixamento não tem impacto material a ponto de fazê-los vender títulos do Tesouro dos EUA em massa.

Mas digamos que você queira analisar um indicador de mercado que realmente sinalize estresse em torno disso - o que seria?

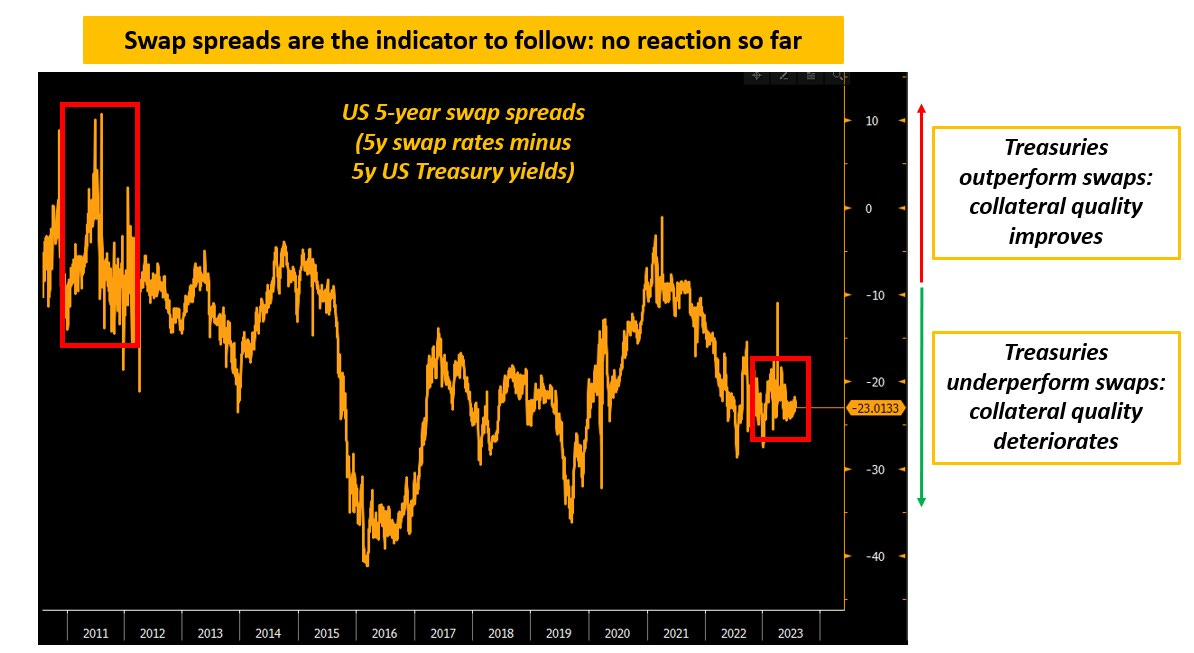

Se os mercados estivessem preocupados com a qualidade da garantia dos títulos do Tesouro dos EUA, isso seria refletido nos spreads de swap.

Spreads de swap não são nada mais do que a diferença entre as taxas de swap e os rendimentos dos títulos do Tesouro: os rendimentos de swap OIS medem o retorno implícito de mercado que se pode obter ao depositar dinheiro com segurança no Fed, e, portanto, se os rendimentos dos títulos do Tesouro se desviarem rapidamente disso, pode ser devido a considerações sobre a qualidade da garantia.

Existem também outros fatores que influenciam os spreads de swap, mas é uma das coisas mais claras para acompanhar aqui.

Em 2011, os spreads de swap de 5 anos ficaram muito voláteis em torno do rebaixamento, mas acabaram se estabilizando logo depois.

Hoje, até agora, não tivemos nenhuma reação.

No curto prazo, os mercados podem exagerar na interpretação e na reação, por isso é importante acompanhar o sentimento e a ação dos preços, mas, no longo prazo, este artigo explicou por que esse rebaixamento não deveria afetar muito os mercados.