Bitcoin sobe e volta a testar resistências em semana de tensões nos EUA

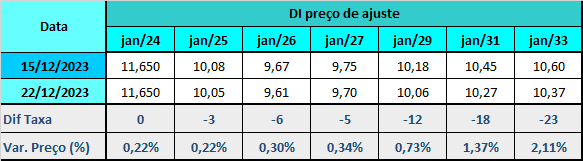

A semana na Renda Fixa foi de alívio de prêmios de risco na esteira da consolidação das apostas em redução dos juros nos EUA a partir de março, da elevação do rating do Brasil pela S&P e da aprovação de medidas arrecadatórias para viabilizar a meta de primário zero em 2024. A inclinação da curva medida pelo spread entre os DIs jan/25 e jan/29 fechou em 2 pontos-base, ante 10 pontos na sexta-feira anterior (15).

Os principais vetores que influenciaram o fechamento da curva de juros foram:

-

as aprovações das medidas enviadas pela equipe econômica (MP da subvenção do ICMS e o projeto das apostas esportivas) com o objetivo de aumentar a arrecadação e buscar a meta de déficit fiscal zero em 2024, seguido da aprovação do Orçamento de 2024 pelo Congresso,

-

o otimismo após a promulgação da reforma tributária após mais de 30 anos de discussão, apontada pela S&P como fator determinante para upgrade na nota soberana, e do pacote arrecadatório para 2024,

-

o índice de preços de gastos com consumo (PCE) de novembro, abaixo do consenso. Na comparação anual, a alta de 2,6% foi menor que a de 3,0% no mês anterior e que o consenso de mercado, de 2,8%. O núcleo, que exclui variações de preços de alimentos e energia, considerados mais voláteis, recuou a 3,2% no mesmo período, contra 3,5% no mês passado e abaixo da projeção de 3,4%. O PCE é a medida de inflação preferida do Fed. As apostas para o orçamento de cortes de juros em 2024 se dividem entre 150 e 175 pontos,

-

o recuo nas expectativas para os preços medido pelo Universidade de Michigan. A previsão para a inflação em 12 meses caiu de 4,5% em novembro a 3,1% em dezembro. Já para o intervalo de cinco anos, as expectativas de inflação passaram de 3,2% a 2,9%,

-

a renda pessoal nos EUA teve alta de 0,4% em novembro ante outubro, em linha com o esperado pelo mercado e os gastos com consumo registraram uma alta de 0,2% em dezembro ante novembro, menor que a alta esperada de 0,3%,

-

o crescimento de 4,9% do PIB dos EUA no terceiro tri, levemente abaixo do esperado, de 5,2%. A leitura é que uma atividade mais fraca nos EUA é desinflacionaria globalmente, e que uma política monetária menos restritiva por lá pode abrir espaço para que o Banco Central brasileiro vá mais longe no afrouxamento da Selic,

-

as apostas no ciclo de cortes de juros pelo Fed em 2024, que desafiam os alertas que vêm sendo emitidos pelos diretores da instituição quanto ao excesso de otimismo na política monetária. A ferramenta do CME Group indica mais de 80% de chances do primeiro corte pelo Fed em março,

-

a decisão da agência de avaliação de risco S&P de elevar o rating do Brasil, que passou de BB- para BB (BVMF:BBAS3), com manutenção da perspectiva estável. A melhora foi motivada pela aprovação da reforma tributária, que marca um progresso na questão fiscal nacional, segundo a agência,

-

a repetição na ata do Copom do tom conservador do comunicado da semana anterior ao dizer que o BC também avalia que há um longo caminho para a ancoragem das expectativas e o retorno da inflação à meta. Os juros futuros cederam nos vértices intermediários e longos, com resistência na ponta curta,

-

e a queda mais forte que o esperado na inflação ao consumidor anual da zona do euro, recuando para 2,4% em novembro, ante 2,9% em outubro, segundo o Eurostat, o escritório de estatísticas da União Europeia. Um ano antes, a taxa era de 10,1%.

Fizeram o contraponto ao fechamento da curva de juros:

-

o crescimento forte das encomendas de bens duráveis nos EUA, subindo 5,4% entre outubro e novembro, ante previsão de alta menor, de 1,8%,

-

os dados mais fortes que o previsto de vendas de moradias usadas nos EUA em novembro, na esteira do recuo das taxas hipotecárias de máximas de 23 anos, encerrando cinco quedas mensais consecutivas,

-

e a alta nos preços do barril de petróleo, puxado por tensões geopolíticas motivadas por receios quanto à segurança das rotas para o comércio mundial que passam pelo Mar Vermelho, passando de US$ 76,55 na sexta-feira anterior (15), para US$ 79,07 no fechamento dessa semana.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o Relatório Trimestral de Inflação (RTI) lido como sem maiores novidades e as entrevistas dos dirigentes do Banco Central, em linha com a ata do Comitê de Política Monetária (Copom) sobre a redução da Selic para 11,75%, com indicação de cortes de 0,50 ponto porcentual nas próximas reuniões,

-

a contração da atividade pelo IBC-Br, que caiu 0,06% em outubro, de -0,05% no mês anterior, porém melhor do que a mediana, de queda de 0,20%. Já na comparação entre os meses de outubro de 2023 e de 2022, houve crescimento de 1,54% na série sem ajustes sazonais, abaixo da mediana de 1,65% das projeções,

-

e a arrecadação de novembro, de R$ 179,4 bilhões, praticamente em linha com o consenso de mercado, de R$ 180,3 bilhões, mas com queda de 0,4% ante novembro de 2022.

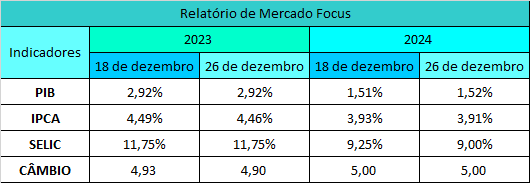

No Relatório de Mercado Focus (26), a projeção para a inflação oficial em 2023 passou de 4,49% para 4,46%. Um mês antes, a mediana era de 4,53%. Para 2024, foco da política monetária, a projeção passou de 3,93% para 3,91%. Há um mês, a mediana era de 3,91%, dentro do intervalo de tolerância superior, que vai até 4,50%, mas acima do alvo central de 3,0%.

A conferir.

No Brasil

-

a divulgação do IPCA-15 de dezembro na quinta-feira (28). No mês anterior, a prévia da inflação foi de 0,33%, deixando a taxa em 12 meses em 4,84%,

No Exterior

-

não há indicadores relevantes nos principais mercados globais.

O dólar no mercado à vista encerrou a sexta-feira (22) cotado a R$ 4,8616, em queda de 1,53% na semana. No mês, o dólar cai 1,3%, e no ano, cerca de 8%.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

os dados de inflação dos EUA que alimentaram as apostas de corte nos juros do país a partir de março do ano que vem,

-

os dados divulgados pelo Departamento do Comércio dos EUA mostrando que em novembro, o índice de preços de gastos com consumo (PCE) subiu 2,6% em termos de comparação anual. A leitura foi menor que a registrada em outubro (3,0%) e abaixo do estimado pelo mercado (2,8%),

-

o núcleo do PCE, que remove da conta produtos e serviços cuja variação dos preços é mais volátil, também reduziu o ritmo de alta, de 3,5% para 3,2%, também apontando para uma desaceleração maior que a esperada pelo mercado, que previa taxa de 3,4%,

-

a brusca desaceleração nas expectativas de inflação aferidas pela Universidade de Michigan. A previsão para a inflação em 12 meses caiu de 4,5% em novembro a 3,1% em dezembro. Já para o intervalo de cinco anos, as expectativas de inflação passaram de 3,2% a 2,9%,

-

a confiança do mercado na possibilidade de cortes nos juros americanos a partir de março, apesar dos alertas de dirigentes do Fed, de que talvez o mercado esteja se antecipando demais à possibilidade de juros menores. O retorno da T-note de 2 anos voltou aos níveis de junho deste ano,

-

as perspectivas positivas para a economia brasileira no ano que vem,

-

e o avanço da agenda arrecadatória do governo no Congresso que melhora a perspectiva de ajuste nas contas públicas.

Agenda de eventos e indicadores econômicos

Terça-feira (26):

-

Brasil - FGV: IPC-S de dezembro (3ª Quadri), INCC-M de dezembro e Sondagem da Construção de dezembro, BC: Relatório Focus, MDIC/Secex: Balança Comercial Semanal,

-

EUA - Fed de Chicago: índice de atividade nacional de novembro,

-

China - NBS: lucro industrial de novembro,

Quarta-feira (27):

-

Brasil FGV: Sondagem da Indústria de dezembro, Tesouro: Relatório Mensal da Dívida Pública em novembro, BC: Fluxo Cambial na semana de 18 a 22 de dezembro,

Quinta-feira (28):

-

Brasil - FGV Ibre: IGP-M de dezembro, a chamada inflação do aluguel, Sondagem de Serviços e do Comércio de dezembro, IBGE: o IPCA-15, prévia da inflação de dezembro, Ministério do Trabalho: Caged (Cadastro Geral de Empregados e Desempregados) com número de empregos com carteira assinada criados em novembro, Tesouro: Resultado Primário do Governo Central em novembro,

-

EUA - Deptº do Trabalho: pedidos de auxílio-desemprego e número de pedidos de auxílio-desemprego continuados na semana até 23 de dezembro, Deptº do Comércio: Estoques no Atacado de novembro, NAR: Vendas pendentes de imóveis em novembro, DoE: estoques de petróleo, de gasolina e de destilados, e taxa de utilização das refinarias na semana até 22 de dezembro,

Sexta-feira (29):

-

Brasil - FGV: Indicador de Incerteza da Economia Brasil de dezembro, IBGE: a PNAD Contínua/Taxa de desemprego com mais detalhes do mercado de trabalho brasileiro em novembro, B3 (BVMF:B3SA3) e bancos fechados.

-

EUA - ISM/Chicago: PMI de dezembro, Baker Hughes: poços de petróleo em operação,

Fonte: Broadcast