Esta small cap decolou +30% no mês e a disparada pode estar apenas começando

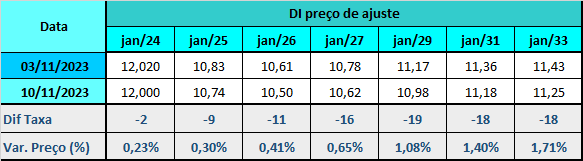

A semana na Renda Fixa foi de alívio nos prêmios de risco da curva doméstica com perda de inclinação, apoiada nos sinais para a Selic, nas pautas no Congresso e no IPCA. O spread entre os vencimentos para janeiro de 2025 e janeiro de 2029 fechou em 20 pontos-base, ante 34 pontos na sexta-feira anterior (3).

Os principais vetores que influenciaram o fechamento da curva de juros foram:

-

o IPCA de outubro subindo 0,24%, arrefecendo levemente em relação a setembro (0,26%), abaixo da mediana das estimativas de aceleração a 0,29%, e com leitura benigna dos preços de abertura. Em 12 meses, a taxa acumulada caiu de 5,19% para 4,82%, também abaixo da mediana (4,87%). O dado reforçou o 'forward guidance' do Copom, de novas reduções de 50 pontos-base da Selic nos encontros de dezembro e janeiro e levaram o mercado a reduzir para baixo as projeções para IPCA de 2023,

-

a ata do Copom considerada "hawkish" não pela avaliação do quadro local, pelo fato de reforçar o espaço para ao menos mais dois cortes da Selic em 0,50 ponto porcentual nas próximas duas reuniões, em dezembro e janeiro, mas sim pelos alertas com relação ao ambiente internacional. O documento indicou que o cenário externo "volátil e adverso" pode limitar o ciclo de flexibilização da Selic,

-

o avanço da agenda econômica no Congresso,

-

a aprovação da reforma tributária (PEC 45) no Senado vista simbolicamente como fator positivo pela demonstração de força da equipe econômica, embora longe do ideal, com muitas mudanças ante o que veio da Câmara e com placar apertado,

-

o julgamento da correção dos saldos do FGTS no Supremo Tribunal Federal (STF), com os três votos conhecidos até o fechamento dessa edição defendendo o reajuste pela caderneta de poupança. "Se fosse pelo IPCA, o governo teria grande despesa com a correção desde 1999",

-

a sinalização do presidente da Câmara, Arthur Lira, após reunião dos líderes, de que vai acelerar a tramitação da proposta de subvenção do ICMS, "que é fundamental para a arrecadação do governo,"

-

a aprovação do relatório preliminar da Lei de Diretrizes Orçamentárias (LDO) com meta de déficit zero em 2024 pela Comissão Mista de Orçamento (CMO). A expectativa de votação final é entre os dias 22 e 24, segundo o relator, o deputado Danilo Forte,

-

e a queda do preço do barril do petróleo tipo Brent, fechando a semana em US$ 81,43, ante US$ 84,89 na sexta-feira anterior (3), o que reduz as pressões inflacionárias. O recuo reflete os sinais de enfraquecimento da economia da China e de menor consumo nos EUA e na Europa, realçando as preocupações sobre a demanda global.

Fizeram o contraponto ao fechamento da curva de juros:

-

a incerteza do cenário fiscal. Embora o texto da Lei de Diretrizes Orçamentárias (LDO) aprovado na Comissão Mista de Orçamento (CMO) tenha preservado a meta de déficit zero em 2024, há possibilidade de o governo apresentar uma emenda na comissão até 16 de novembro,

-

o noticiário sobre a área fiscal especialmente após o resultado do setor público consolidado (Governo Central, Estados, municípios e estatais, com exceção de Petrobras (BVMF:PETR4) e Eletrobras (BVMF:ELET3)) em setembro surpreendendo negativamente, com déficit de R$ 18,071 bilhões, bem pior que a mediana das estimativas, de superávit de R$ 9,60 bilhões, e próximo do piso (déficit de R$ 20,107 bilhões),

-

os dados mistos de transações correntes e IDP no Brasil: o resultado das transações correntes ficou negativo em setembro em US$ 1,375 bilhão, melhor que a mediana, que apontava para déficit de US$ 1,60 bilhão.

Já os Investimentos Diretos no País (IDP) decepcionaram novamente e somaram US$ 3,752 bilhões em setembro, abaixo do piso das estimativas, que iam de US$ 3,90 bilhões a US$ 6,80 bilhões. A mediana era de US$ 4,750 bilhões, -

o relatório do Fed que apontou que bancos nos EUA relataram aperto no crédito e menor demanda por empréstimos no terceiro tri. O documento colocou mais dúvidas à mesa quanto à condução da política monetária americana,

-

e a alta dos rendimentos dos Treasuries apoiada nas declarações hawkish do presidente do Fed, Jerome Powell, sinalizando que a instituição pode voltar a elevar os juros, além da fala da presidente do Fed em São Francisco, Mary Daly, que afirmou que é muito cedo para se declarar vitória contra a inflação. Assim, cresceram as apostas de que o Fed volte a subir juros, ainda que a manutenção seja o mais provável. A taxa da T-Note de 10 anos terminou a semana em 4,64%, ante 4,51% na sexta-feira anterior (3).

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

as vendas do varejo restrito em setembro subindo 0,6% ante agosto, superando a mediana das estimativas de +0,1%, e perto do teto de +0,7%. No conceito ampliado, houve crescimento de 0,2%, também melhor do que o consenso, que era de estabilidade,

-

e o IGP-DI registrando alta de 0,51% em outubro, após subir 0,45% em setembro, abaixo da mediana, que estimava alta de 0,55%. Com o resultado, o IGP-DI acumula queda de 4,40% no ano e de 4,27% em 12 meses,

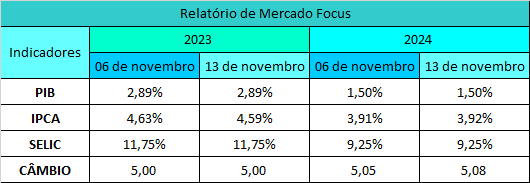

No Relatório de Mercado Focus (13), após a alta de 0,24% no IPCA de outubro, a projeção para a inflação oficial em 2023 passou de 4,63% para 4,59%. Um mês antes, a mediana era de 4,75%. Para 2024, foco principal da política monetária, a projeção oscilou de 3,91% para 3,92%. Há um mês, a mediana era de 3,88%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

a divulgação da Pesquisa Mensal de Serviços (PMS) de setembro, na terça-feira (14),

-

O IBC-Br de setembro, considerado uma prévia do PIB, na quinta-feira (16),

-

o noticiário da área fiscal, dada a possibilidade de o governo apresentar uma emenda na Comissão Mista de Orçamento (CMO), até 16 de novembro, para alteração da meta de déficit fiscal zero para 2024,

Nos EUA

-

os discursos de vários de dirigentes do Fed, com potencial para mexer com as expectativas para a política monetária após o alerta do presidente do BC americano, Jerome Powell, de que o risco de retomada do aperto monetário não saiu do radar,

-

o índice de preços ao consumidor (CPI) referente a outubro na terça-feira (14),

-

o índice de preços no atacado referente a outubro na quarta-feira (15),

-

as negociações de acordo para o teto da dívida no Congresso para evitar a paralisação da máquina pública, uma vez que o acordo vigente expira em 17 de novembro,

No Mundo

-

os desdobramentos da guerra no Oriente Médio.

O dólar no mercado à vista terminou o pregão da sexta-feira (10) cotado a R$ 4,9145. A divisa encerrou a semana com leve alta (0,37%), mas ainda acumula desvalorização de 2,52% em novembro.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

as declarações do presidente do Fed, Jerome Powell, que abriram possibilidade de nova alta de juros nos EUA. Mas a aposta majoritária do mercado continua sendo de manutenção de juros, e a leitura é de que essas declarações buscam mais conter apostas em início de um ciclo de corte da taxa básica americana no primeiro semestre de 2024, do que propriamente sinalizar aumento adicional dos Fed Funds,

-

a fala da presidente do Fed de São Francisco, Mary Daly, corroborando as palavras de Powell ao dizer que não há certeza de que a política monetária já estará em nível suficientemente restritivo e que uma eventual persistência da inflação poderia justificar mais aumentos de juros,

-

o avanço da agenda econômica no Congresso,

-

e a leitura benigna do IPCA de outubro ratificando a perspectiva de corte da taxa Selic ao ritmo de 0,50 ponto porcentual pelo menos nas duas próximas reuniões do Copom. O IPCA desacelerou de 0,26% em setembro para 0,24% em outubro, abaixo da mediana (0,29%). A variação do índice em 12 meses é de 4,82%, ligeiramente abaixo da mediana das projeções, de 4,87%.

Agenda de eventos e indicadores econômicos de 13 a 17 de novembro

Segunda-feira (13):

-

Brasil - BC: Relatório Focus, MDIC/Secex: Balança comercial semanal,

Terça-feira (14):

-

Brasil - IBGE: Volume de serviços em setembro, CNI: Confiança do empresário em novembro, Deptº do Trabalho: Índice de Preços ao Consumidor (CPI) de outubro, Núcleo da inflação de outubro, Tesouro faz leilão de NTN-B para 15/8/2026, 15/5/2033 e 15/8/2050 e de LFT para 1º/9/2026 e 1º/9/2029,

-

Zona do euro Eurostat: PIB do 3º tri (segunda leitura preliminar),

-

Alemanha ZEW: Índice de expectativas econômicas de novembro,

-

China - NBS: produção industrial, vendas no varejo e Investimento em ativos fixos, todos de outubro,

-

Japão Stat: PIB - 3º tri (preliminar)

Quarta-feira (15):

-

Brasil - Feriado da Proclamação da República fecha mercados,

-

EUA - Deptº do Trabalho: Índice de Preços ao Produtor (PPI) de outubro, Deptº do Comércio: Vendas no varejo em outubro, Fed de NY: índice de atividade industrial Empire State de novembro, DoE: estoques de petróleo na semana até 03 de novembro e semana até 10 de novembro, Presidentes dos EUA e da China, Joe Biden e Xi Jinping, se reúnem na cúpula da Cooperação Econômica Ásia-Pacífico (Apec),

-

Zona do euro - Eurostat: Balança comercial e produção industrial, ambos de setembro,

-

Reino Unido - ONS: inflação ao consumidor e núcleo da inflação ao consumidor em outubro,

Quinta-feira (16):

-

Brasil - FGV: IPC-S de novembro (2ª Quadri), BC: IBC-Br de setembro, Tesouro faz leilão de LTN para 1º/4/2024, 1º/10/2025 e 1º/7/2027 e NTN-F para 1º/1/2029 e 1º/1/2033,

-

EUA - Deptº do Trabalho: pedidos de auxílio-desemprego na semana até 11 de novembro, número de pedidos de auxílio-desemprego continuados na semana até 04 de novembro, Fed: produção industrial de outubro, NAHB: Índice de Confiança das Construtoras em novembro, Joe Biden e Xi Jinping discutirão no dia 15 temas globais, cooperação e competição responsável,

Sexta-feira (17):

-

Brasil - FGV: IGP-10 de novembro e IPC-S Capitais de novembro (2ª Quadri), Fipe: IPC de novembro (2ª Quadri),

-

EUA - Dept°. do Comércio: construções de moradias iniciadas (preliminar) e Permissão para Novas Obras (preliminar), Baker Hughes: poços de petróleo em operação,

-

Zona do euro - Eurostat: Inflação ao consumidor (CPI) de outubro (final),

-

Reino Unido - ONS: vendas no varejo em outubro,

Fonte: Broadcast