Weg tem lucro acima do esperado no 3º trimestre apesar de momento "desafiador"

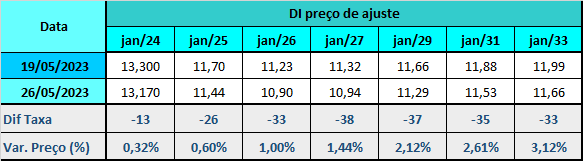

Semana de devolução expressiva de prêmios de risco e ampliação da inclinação negativa da curva de juros favorecendo quem estava vendido em taxa. As apostas de que o processo de alívio monetário terá início no Copom de agosto cresceram.

Os principais vetores que influenciaram o fechamento da curva a termo de juros foram:

-

a melhora do apetite pelo risco no exterior, na medida em que cresciam as esperanças no fechamento de um acordo para o teto da dívida dos EUA que precisa sair até o começo de junho para que não haja calote,

-

a aprovação do texto-base do novo arcabouço fiscal na Câmara com margem expressiva de votos a favor (372) ante (257) necessários com ajustes que tornaram o projeto com regras um pouco mais duras para 2024 do que o anteriormente proposto, e a perspectiva de que o projeto também avance sem grandes dificuldades no Senado reduzindo a incerteza fiscal,

-

o IPCA-15 de maio melhor que o esperado (0,51% contra mediana de 0,65%), com destaque para a desaceleração da inflação subjacente (núcleos e serviços). Em 12 meses, desacelerou de 4,16% para 4,07%. O resultado indica que a trajetória de desinflação segue seu curso,

-

as declarações do presidente do Banco Central, Roberto Campos Neto, reconhecendo a surpresa positiva da inflação, embora tenha destacado que “tem melhorado em um ritmo lento". Salientou que, apesar da desinflação mais lenta, há sinais positivos à frente,

-

a percepção de que a Casa Branca e a Câmara dos Representantes nos EUA chegarão logo a um acordo para evitar o default da dívida. A secretária do Tesouro, Janet Yellen, disse que o governo não conseguirá honrar as dívidas se o teto não for elevado até 5 de junho,

-

a previsão de ganho de arrecadação de R$ 50 bilhões com a decisão do Superior Tribunal de Justiça (STJ) que proíbe a dedução de subsídios do ICMS sobre o IRPJ e o CSLL,

-

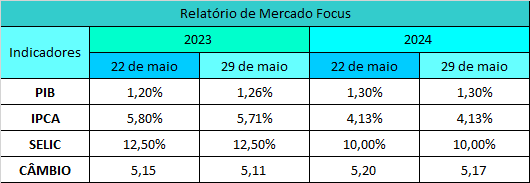

e o Boletim Focus (22) mostrando melhora nas expectativas de inflação. Para 2023, a mediana caiu de 6,03% para 5,80%.

Fizeram o contraponto mas não impediram o fechamento da curva de juros:

-

a aceleração do índice de preços de gastos com consumo (PCE), medida de inflação preferida pelo Fed, que reforçou as apostas de alta de 25 pontos-base nos juros nos EUA em junho,

-

e a palestra do presidente do Banco Central, Roberto Campos Neto, onde disse que uma mudança de meta para cima, como quer parte do governo, "não traria flexibilidade" à política monetária. Disse ainda que "as expectativas são pressionadas predominantemente por incertezas em torno da meta".

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o resultado das transações correntes negativo em US$ 1,680 bilhão em abril, segundo o Banco Central. O número ficou pior que o piso (déficit de US$ 1,500 bilhão) e os Investimentos Diretos no País (IDP) somando US$ 3,312 bilhões em abril, resultado inferior à mediana das estimativas, de US$ 4,500 bilhões,

-

e a ata da reunião do Fed mostrando divergência no Fomc a respeito dos próximos passos da política monetária nos EUA.

No Relatório de Mercado Focus (29), a projeção para o IPCA deste ano passou de 5,80% para 5,71% na esteira do IPCA-15 de maio abaixo do esperado, ainda acima do teto da meta (4,75%). Para 2024, foco da política monetária, a projeção permaneceu em 4,13%, também acima do centro da meta (3,00%).

A conferir o que estará no radar do mercado:

No Brasil

-

a divulgação do Produto Interno Bruto (PIB) do primeiro tri, que pode mostrar recuperação ante o quarto tri de 2022, quando caiu 0,2%,

-

a movimentação no Congresso sobre a tramitação no Senado do texto do arcabouço fiscal e as discussões sobre a reforma tributária,

Nos EUA

-

o desfecho das negociações para elevar o teto da dívida pública e evitar um default sem precedentes,

-

a publicação do relatório de emprego (payroll) referente a maio na sexta-feira (2),

O dólar no mercado à vista terminou a sessão da sexta-feira (26) cotado a R$ 4,9887, encerrando a semana com leve desvalorização (-0,14%).

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

a aprovação do novo arcabouço fiscal pela Câmara dos Deputados com regras mais rígidas no controle de despesas e placar folgado, e perspectivas de tramitação rápida também no Senado a partir da próxima semana, ajudando a atrair capitais de investidores estrangeiros para o Brasil,

-

a reprecificação das apostas para o rumo da taxa de juros doméstica após o IPCA-15 de maio abaixo do esperado,

-

os sinais de progresso nas negociações para ampliação do teto da dívida dos EUA a tempo de evitar um calote federal projetado para acontecer em apenas uma semana,

-

os dados divergentes sobre inflação nos EUA. O núcleo do índice de preços de gastos com consumo (PCE), medida de inflação preferida pelo Fed, veio acima das estimativas em abril, tanto em relação a março quanto na comparação anual, ampliando as apostas já majoritárias de nova alta de 25 pontos-base dos juros pelo Fed em junho. Já as expectativas para a inflação em um ano, segundo pesquisa da Universidade de Michigan, recuaram de 4,6% em abril para 4,2% em maio, aumentando a demanda por ativos de risco,

-

a fala da presidente do Fed de Cleveland, Loretta Mester, de que a inflação ainda é "muito alta" e que "todas as opções estão na mesa" para o encontro da autoridade monetária no mês que vem. Disse também que o resultado do PCE sinaliza que o Fed ainda tem trabalho a fazer, embora o ciclo de aperto já esteja perto do fim,

-

e a declaração do presidente do Banco Central, Roberto Campos Neto, ao dizer que o "cenário está melhor" e classificar a votação do novo arcabouço fiscal na Câmara como "estrondosa".