Petrobras eleva produção e bate recorde de exportação de petróleo

Principais Notícias para o Mercado de Renda Fixa

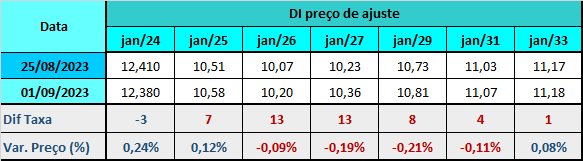

A semana na Renda Fixa foi de recomposição de prêmios na curva refletindo o crescimento mais forte da economia e a percepção de maior risco fiscal. O spread entre os DIs jan/29 e jan/25 passou de 21 bps na sexta-feira anterior (25), para 23 pontos.

Os principais vetores que influenciaram a abertura da curva de juros foram:

-

a percepção de uma economia doméstica mais forte após divulgação do crescimento do PIB (0,9%) no segundo tri, muito acima do consenso (0,3%). A leitura foi de que a atividade mais forte dificulta uma aceleração no ritmo de afrouxamento monetário, e pode indicar juros mais altos no fim do ciclo,

-

outro bom indicativo do vigor da economia veio da balança comercial em agosto, de US$ 9,8 bilhões, recorde para o mês. É histórico também o saldo de US$ 63,3 bilhões no acumulado em oito meses, que já superou os US$ 61,5 bilhões em todo o ano de 2022,

-

a piora das expectativas do mercado para a situação fiscal do País, com dúvidas sobre a capacidade do governo de cumprir a meta estabelecida no arcabouço fiscal e zerar o déficit primário no ano que vem,

-

a aprovação do projeto de lei que prorroga a desoneração da folha de salários para 17 setores da economia até 2027. Com a medida, a União deixou de arrecadar R$ 9,2 bilhões só no ano passado, confirmando a expectativa de um cenário bastante desafiador para a questão fiscal no médio prazo,

-

a divulgação do texto do Projeto de Lei Orçamentária Anual (PLOA) de 2024 sinalizando o cumprimento da meta fiscal no ano que vem, com superávit primário de R$ 2,841 bilhões (0,0% do PIB) e relação dívida/PIB de 77,3%, mas que não dissipou a desconfiança sobre o cumprimento da meta zero, dada a elevada necessidade de obtenção de receitas, que o próprio ministro da Fazenda, Fernando Haddad, reconhecer ser um desafio,

-

o setor público consolidado (Governo Central, Estados, municípios e estatais, com exceção de Petrobras (BVMF:PETR4) e Eletrobras (BVMF:ELET3)) registrou déficit primário de R$ 35,809 bilhões em julho, maior que a mediana deficitária de R$ 30,850 bilhões,

-

as declarações da ministra do Planejamento, na qual afirmou serem necessários R$ 168 bilhões em novas receitas para zerar o déficit em 2024. Disse ainda que a situação e a oposição vão discutir se a meta será ou não cumprida,

-

o déficit primário (R$ 35,933 bilhões em julho) maior do que o previsto nas contas do governo central em julho (R$ 31,90 bilhões), visto como um novo fator que dificulta a zeragem do rombo já no ano que vem,

-

e a incerteza sobre a política monetária do Fed. O payroll mostrou crescimento do desemprego de 3,5% em julho para 3,8% em agosto e avanço aquém do esperado nos salários, o que reforça as chances de manutenção dos juros americanos em setembro. Por outro lado, o PMI industrial subiu mais do que o previsto, além das falas da presidente do Fed de Cleveland, Loretta Mester, que falou de um desemprego ainda baixo e de inflação ainda alta.

Fizeram o contraponto à abertura da curva de juros:

-

a formalização de medidas do governo sobre a tributação de fundos de investimento exclusivos e empresas offshore, recebida pelo mercado como um sinal de compromisso do governo com a pauta de ajuste fiscal. A MP dos Fundos deve garantir uma arrecadação de R$ 13,28 bilhões em 2024,

-

os comentários do presidente do Banco Central, Roberto Campos Neto, apontando queda, ainda que lenta, da inflação de serviços e enfatizando a importância do ajuste nas contas públicas para a diminuição dos juros,

-

a retomada do voto de qualidade pró-governo nos julgamentos empatados do Carf, o que pode ter um impacto direto no aumento da arrecadação,

-

e a perspectiva de manutenção dos juros nos EUA após dados aquém do esperado no país. A economia americana mostrou expansão menor do que o projetado e o mercado de trabalho apontou menor criação de vagas no setor privado, além da leitura da inflação trimestral medida pelos preços de gastos com consumo (PCE).

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o mercado de trabalho formal registrou um saldo positivo de 142.702 carteiras assinadas em julho, de acordo com os dados do Cadastro Geral de Empregados e Desempregados (Caged), acima da mediana das estimativas, que era de saldo positivo de 137.689 mil vagas,

-

o Índice Geral de Preços Mercado (IGP-M) recuou 0,14% em agosto, após ter registrado queda de 0,72% em julho, abaixo da mediana, que apontava alta de 0,02%. No acumulado em 12 meses, o índice teve queda de 7,20%, ante contração de 7,72% registrada em julho.

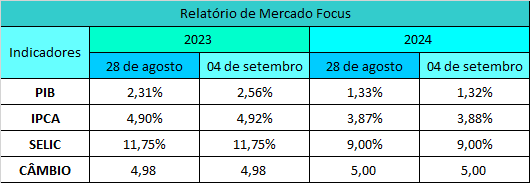

No Relatório de Mercado Focus (04), a projeção para a inflação oficial em 2023 avançou de 4,90% para 4,92%. Um mês antes, a mediana era de 4,84%. Para 2024, foco principal da política monetária, a projeção passou de 3,87% para 3,88%. Há um mês, a mediana era de 3,88%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

a produção industrial, que deverá recuar 0,30% em julho, na mediana das estimativas, após +0,1% em junho, na terça-feira (5),

No exterior

-

o Livro Bege do Federal Reserve, na quarta-feira (6), além de discursos de vários dirigentes ao longo da semana,

-

o PIB do segundo trimestre da zona do euro,

-

os dados da economia da China referentes a inflação e comércio exterior,

O dólar no mercado à vista encerrou a sessão da sexta-feira (1º) cotado a R$ 4,9405. Na semana, acumula valorização de 1,33%. No ano, carrega perda de 6,4% ante o real.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

a percepção de piora fiscal do governo por dúvidas sobre o cumprimento da meta zero no orçamento de 2024, dada a dependência de aprovação de várias medidas tributárias e risco de alteração da meta fiscal do ano que vem, por causa da grande necessidade de arrecadação extra e incerteza sobre a tramitação das medidas arrecadatórias no Congresso,

-

a preocupação com o Projeto de Lei Orçamentária Anual (PLOA), em que o governo estipula ampliar as receitas em R$ 168 bilhões para cumprir a meta fiscal de déficit primário zero em relação ao PIB em 2024,

-

o resultado do Governo Central, que registrou déficit de R$ 35,9 bilhões em julho, segundo pior resultado para o mês,

-

o crescimento mais forte do que o esperado do PIB brasileiro no segundo tri, que subiu 0,9% em relação ao primeiro, acima da mediana (+0,3%). Na comparação anual, houve alta de 3,40%, também superior à mediana (+2,7%),

-

os novos estímulos na China ao setor imobiliário e o avanço do PMI industrial chinês à zona de expansão em agosto,

-

os dados mistos do relatório de emprego nos EUA, o payroll. Houve criação de 187 mil vagas em agosto, acima do esperado (175 mil), mas o salário médio cresceu aquém das expectativas e a taxa de desemprego subiu de 3,5% para 3,8%, pontos que reforçam a perspectiva de manutenção dos juros americanos em setembro,

-

e os dados mais fortes da indústria dos EUA em agosto e declarações da presidente do Fed de Cleveland, Loretta Mester. Segundo Mester, há dúvida se os juros americanos estão nos níveis restritivos necessários para conter a inflação. Monitoramento da CME mostra que as chances de o Federal Reserve manter a taxa básica inalterada em setembro superam 90%. Houve também aumento das apostas de que o BC americano pode antecipar o corte dos Fed Funds de maio para março de 2024.

Agenda de eventos e indicadores econômicos de 04 a 08 de setembro

Segunda-feira (4):

-

Brasil - Fipe: IPCde agosto, BC: Relatório Focus, Fenabrave: Emplacamentos de veículos em agosto,

-

EUA - não haverá negócios em Wall Street em função do feriado americano do Dia do Trabalho,

-

Japão - S&P Global /Jibun Bank: PMI composto de agosto (final), PMI de serviços de agosto (final),

Terça-feira (5):

-

Brasil - IBGE: Pesquisa Industrial Mensal de julho, S&P Global: Índice PMI do setor de serviços em agosto,

-

EUA - Dept°. do Comércio: encomendas à indústria em julho,

-

Zona do euro - S&P Global: PMI composto em agosto (final) e PMI de serviços em agosto (final), Eurostat: PPI de julho,

-

Alemanha - S&P Global/HCOB: PMI composto em agosto (final) e PMI de serviços em agosto (final),

-

Reino Unido - S&P Global/CIPs: PMI composto de agosto (final) e PMI de serviços de agosto (final),

Quarta-feira (6):

-

Brasil - FGV: IGP-DI de agosto, Conab: 12º Levantamento da safra de grãos 2022/2023 setembro, BC: Fluxo Cambial semanal, IC-Br de julho, Anfavea: Produção e venda de veículos em agosto,

-

EUA - Deptº do Comércio: balança comercial de julho, S&P Global: PMI composto de agosto (final), S&P Global: PMI de serviços de agosto (final), ISM: PMI de serviços em agosto, Fed divulga o Livro Bege, API: estoques de petróleo na semana até 01 de setembro, estoques de gasolina, estoques de destilados,

-

Zona do euro - vendas no varejo de julho,

-

Alemanha - Destatis: encomendas à indústria em julho,

Quinta-feira (7):

-

Brasil - Feriado nacional - celebração dos 201 anos da Independência e os mercados estarão fechados,

-

EUA - Deptº do Trabalho: pedidos de auxílio-desemprego na semana até 02 de setembro, Deptº do Trabalho: Custo unitário da mão de obra no 2º tri (final), DoE: estoques de petróleo na semana até 01 de setembro, estoques de gasolina, estoques de destilados, taxa de utilização das refinarias,

-

Zona do euro - Eurostat: PIB do 2º tri (final),

-

Alemanha - Destatis: produção industrial de julho,

-

Japão - Stat: PIB do 2° tri (final),

Sexta-feira (8):

-

EUA - Deptº do Comércio: Estoques no Atacado em julho, Baker Hughes: poços de petróleo em operação, Fed: Crédito ao Consumidor em julho,

-

Alemanha - Destatis: CPI de agosto (final),

-

China - NBS: CPI e PPI de agosto,

Fonte: Broadcast