Ibovespa avança com bom humor externo; Vale e varejistas sobem

-

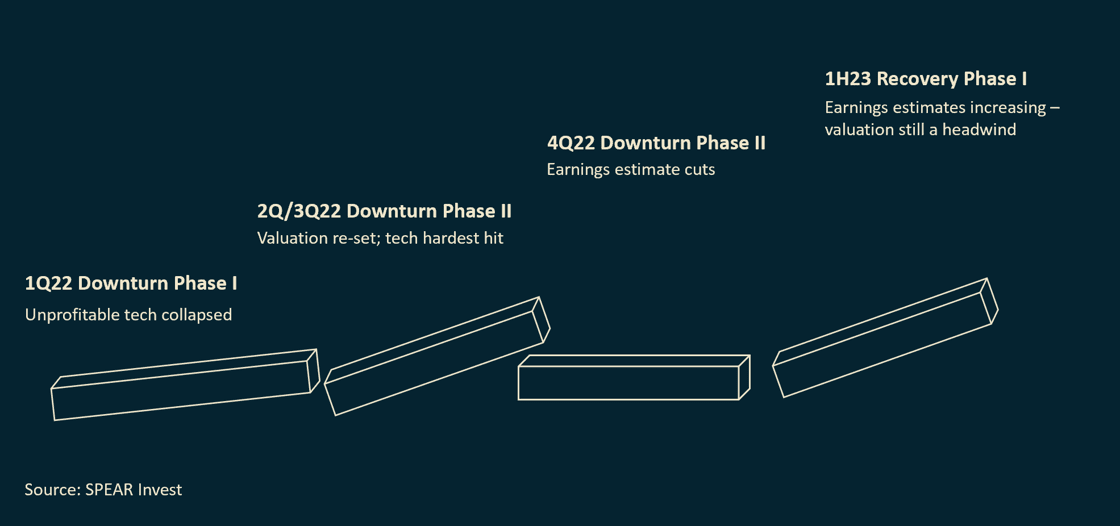

As ações estão ficando mais baratas - apesar da pressão dos juros sobre os preços, os múltiplos estão se aproximando de mínimas históricas.

-

Consumidor vs. B2B - as bases de comparação estão ficando mais difíceis para a tecnologia voltada ao consumidor, enquanto a tecnologia empresarial está no fundo do ciclo.

-

O que aprendemos no 2T23 - tendências positivas de julho indicando uma recuperação inicial.

Ações de tecnologia estão ficando mais baratas

As ações de tecnologia se ajustaram desde meados do ano, mesmo com os lucros se estabilizando e começando a subir. Mas se os resultados do 3T23 mantiverem a forte tendência, é provável que tenhamos uma alta até o final do ano, já que os múltiplos agora estão perto do fundo em uma faixa histórica.

No 2T23, a maioria das empresas reportou resultados fortes acima das expectativas do mercado. Porém, fatores macroeconômicos, uma alta na taxa do título de 10 anos dos EUA, inflação elevada e rebaixamento de crédito do governo americano ofuscaram os fortes lucros reportados. Na verdade, muitas empresas que divulgaram excelentes resultados agora estão sendo negociadas a valores inferiores aos que tinham antes dos anúncios.

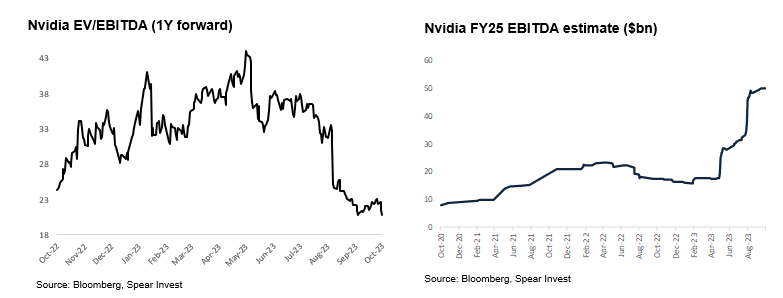

Essa tendência foi particularmente notável para semicondutores, como Nvidia (NASDAQ:NVDA), que reportou dois trimestres consecutivos de resultados impressionantes, mas a ação teve dificuldades para acompanhar o aumento das estimativas de lucros.

As estimativas de EBITDA da Nvidia para o ano fiscal de 2025 aumentaram de aproximadamente US$ 20 bilhões em abril de 2023 para cerca de US$ 50 bilhões hoje. Como a ação não teve um movimento correspondente após os resultados, o múltiplo de valuation caiu de mais de 40x EV/EBITDA para cerca de 20x.

Embora seja comum as ações anteciparem as revisões de lucros e se ajustarem depois que essas revisões ocorrem, há um limite para o quanto o múltiplo de valuation pode cair se a empresa mantiver seu ímpeto de crescimento nos lucros.

Embora o hardware seja particularmente cíclico e não esperemos quase a mesma magnitude de aumento nos lucros de provedores de software e infraestrutura em nuvem, acreditamos que esses lucros atingiram o fundo e começarão a ser revisados para cima.

Embora o hardware seja particularmente cíclico e não esperemos quase a mesma magnitude de aumento nos lucros de provedores de software e infraestrutura em nuvem, acreditamos que esses lucros atingiram o fundo e começarão a ser revisados para cima.

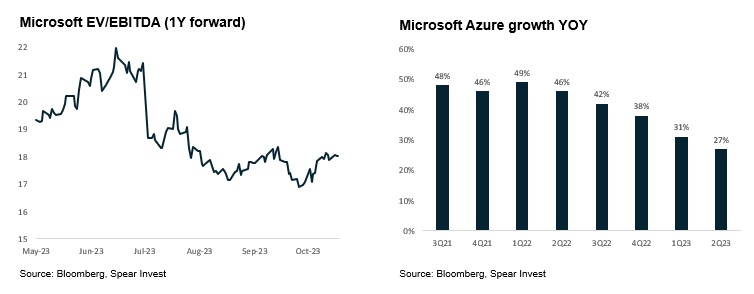

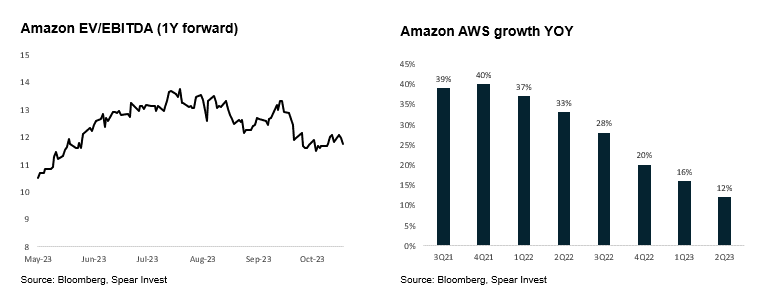

As grandes empresas de tecnologia estão iniciando a temporada de balanço desta semana com a Microsoft (NASDAQ:MSFT) (24/10) e a Amazon (NASDAQ:AMZN) (26/10) como as empresas mais relevantes para avaliar os gastos B2B e o ímpeto da IA.

Ambas as empresas passaram por otimizações de gastos dos clientes diante de um cenário macro desafiador, com o crescimento no 2T/3T 23 provavelmente marcando um fundo.

-

O Azure da Microsoft cresceu 27% no último trimestre, com base em cerca de US$ 60 bilhões. Os investidores esperam que o Azure cresça 26% (cc) no C3T23. Estaremos atentos às iniciativas de IA da empresa (Office 365 Co-pilot, GitHub co-pilot), à contribuição da IA para o crescimento (anteriormente indicada como 2 pontos percentuais dos serviços de IA) e ao potencial para uma GPU interna.

-

O AWS da Amazon cresceu 12% no 2T23 com base em cerca de US$ 90 bilhões. Os investidores esperam que o AWS cresça 11-12% (cc) no 3T23. Estaremos atentos ao progresso do desenvolvimento interno de chips da Amazon (Inferentia & Trainium), à tração com o Bedrock (plataforma de modelo de IA fundamental) e aos benefícios/planos para seu investimento Anthropic.

É interessante notar que, apesar do potencial de fundo nos resultados, essas ações estão sendo negociadas em múltiplos de fundo, o que implica um sólido suporte de valuation.

Nossa expectativa é que a recuperação dos gastos em nuvem beneficie todo o ecossistema de players do setor. As duas empresas que forneceram projeções mais conservadoras para o 3T23 são Datadog (NASDAQ:DDOG) e Hashicorp (NASDAQ:HCP). A empresa que é a maior polêmica entre os investidores é a Cloudflare (NYSE:NET).

Divergência em tecnologia para consumidores vs. B2B

Esperamos que os fundamentos para tecnologia voltada ao consumidor e B2B comecem a divergir neste trimestre. Nossas checagens de canal indicam que, enquanto as pressões para o consumidor continuam aumentando (juros, inflação), há alguns sinais iniciais de estabilização nos gastos empresariais.

O consumidor impulsionou o ciclo tecnológico anterior com ampla disponibilidade de crédito e inovação rápida. No entanto, condições de crédito mais restritivas e um aumento da inflação estão limitando o ritmo da recuperação, apesar de tendências demográficas e cíclicas positivas. A área do consumidor mais afetada continua sendo itens de maior valor que requerem financiamento (automóveis, eletrodomésticos).

Exemplo disso é a Tesla (NASDAQ:TSLA), que reportou resultados muito ruins por conta de volumes e preços mais baixos. Mas, apesar de reduzir os preços várias vezes (em cerca de 25%), a empresa não conseguiu estimular a demanda, pois o custo mensal de um veículo (incorporando juros mais altos) permaneceu praticamente inalterado.

A mesma dinâmica não se aplica ao B2B. Grandes empresas estão gerando fluxos de caixa recordes e buscam investir em tecnologia para (1) melhorar seus produtos e serviços e (2) otimizar ainda mais suas operações. Essa tendência é amplificada pelos desenvolvimentos em inteligência artificial (IA) que exigem investimentos significativos, pois as empresas não querem ficar para trás.

A Tesla é um bom exemplo disso, pois, apesar das condições macroeconômicas afetarem os resultados, a empresa pretende gastar mais de US$ 9 bilhões em capex (revisado de ~US$ 7 bilhões). Os investimentos estão focados em IA com várias centenas de milhões investidos em GPUs da Nvidia.

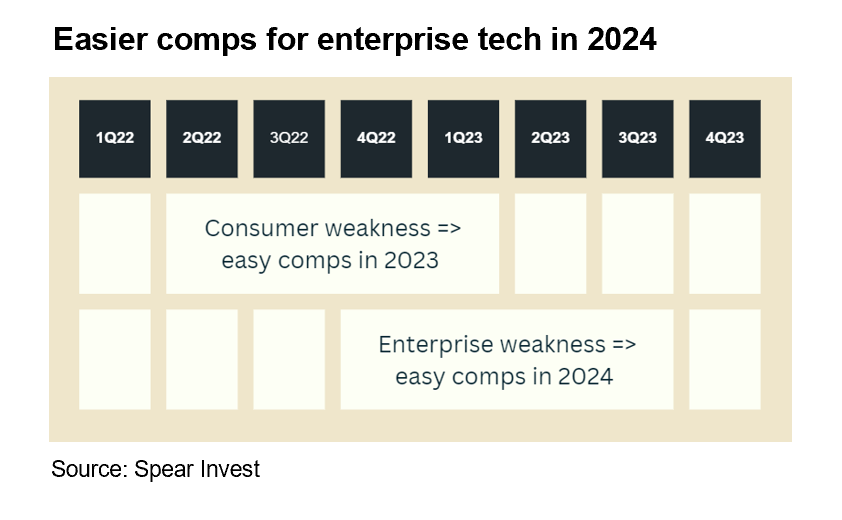

Além dos fundamentos divergentes, a tecnologia empresarial enfrentará bases comparativas mais fáceis em 2024. A desaceleração nos gastos empresariais começou no 4T22, em comparação com o resto da economia que experimentou uma desaceleração 6 meses antes.

Sinais de alerta

Há duas observações interessantes que surgiram dos resultados do 2T23 que acreditamos serem relevantes para este trimestre.

-

Empresas que fornecem informações mensais apontaram para fortes tendências de julho:

"O que estamos vendo no trimestre é que essas otimizações de custo, embora ainda em andamento, estão se moderando, e muitas já podem ter ficado para trás em alguns de nossos grandes clientes. E agora estamos vendo mais progressão em novas cargas de trabalho, novo negócio. Portanto, isso se equilibrou no 2T. Não vamos dar projeções segmentadas para o 3T. Mas o que eu acrescentaria é que vimos as tendências do 2T continuar em julho.” - Andy Jassy, CEO da Amazon

“O sentimento realmente pareceu mudar em julho, com os clientes realmente engajando conosco. E então – e eu acho que teremos boas reservas. Mas isso não equivale ao consumo. Leva tempo para o consumo entrar.” - Frank Slootman, CEO da Snowflake

-

Empresas que têm um fim de trimestre em julho reportaram resultados significativamente mais fortes. Tanto os resultados da Zscaler quanto da Crowdsrike se destacaram e o tom foi notavelmente mais otimista em geral. A ressalva com esses pontos de dados é que o sentimento poderia ter piorado após a recente movimentação no tesouro de 10 anos, mas os orçamentos já foram drasticamente reduzidos antecipando uma recessão esperada em 2023, limitando o potencial de mais cortes.

***

Aviso: este artigo tem fins meramente informativos, não constituindo qualquer oferta ou recomendação de investimento.