Ambipar cita "descoberta de irregularidades" e pede recuperação judicial, ação derrete

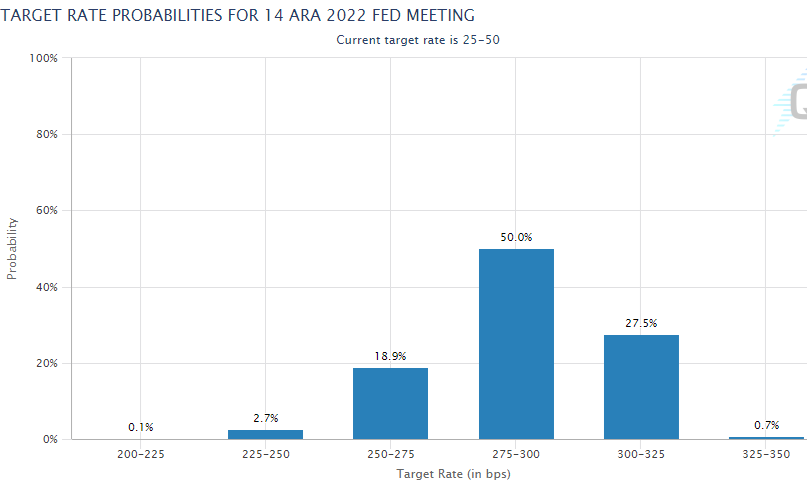

Após discurso agressivo do chairman do Federal Reserve (Fed), Jerome Powell, no painel do FMI na semana passada , os mercados estão precificando que o Fed irá predominantemente (50% de probabilidade) aumentar a taxa básica de juros para 2,75% - 3% em 14 de dezembro, a última reunião deste ano. Quando consideramos que a meta de taxa de juros dos membros é de 1,9% nas projeções de março, fica muito claro que a precificação é “um Fed mais hawkish está chegando do que o esperado”.

CONFIRA: Projeção da taxa de juros do Federal Reserve

Depois de Powell na semana passada, vimos fortes vendas em muitos ativos, de índices a commodities. Embora a principal razão para essa precificação seja a expectativa de aumentos agressivos nas taxas de juros por parte do Fed, não é a única razão. Outra razão é que a expectativa de que o Fed crie uma recessão prejudicando o crescimento econômico com aumentos agressivos das taxas de juros é um fator importante que desorganiza os mercados desde a semana passada.

Se nos lembrarmos, na semana passada, muitas instituições, especialmente o FMI, revisaram para baixo tanto o crescimento global quanto os números de crescimento por país. Por outro lado, o fato de os últimos dados macroeconômicos da China não serem animadores e a expectativa de que as quarentenas continuem com práticas mais duras devido ao crescente número de casos e mortes na China são interpretados como sinais de desaceleração na segunda maior economia do mundo. . O trabalho do Banco Central Europeu (BCE) já é difícil. Enquanto a guerra continua a aumentar a inflação na Europa, ela também continua a suprimir o crescimento econômico. Não é exatamente por isso que a presidente da autoridade monetária da zona do euro, Christine Lagarde, está desacelerando o aumento da taxa?

Deixados para trás são os EUA. Os EUA são o país que melhor se recuperou economicamente da pandemia. Como Powell expressa constantemente, o mercado de trabalho está bastante apertado e em boas condições, a taxa de desemprego caiu para 3,6% em abril. Considerando que o desemprego era de 3,5% antes do período de pandemia, entende-se que o mercado de trabalho está em muito boas condições. Como sabemos, o Fed tem dois objetivos; Um é a promoção do pleno-emprego e o outro é o controle da inflação. Uma vez que a meta de desemprego seja cumprida, a inflação permanece. É por isso que o Fed literalmente intensificará em maio.

Segundo o Fed, o aumento dos juros no combate à inflação não prejudicará o crescimento econômico, ou seja, o Fed poderá fazer um pouso suave. O que se entende por pouso suave aqui é a suposição de que as taxas de juros a serem aumentadas para reduzir a inflação não desacelerarão o crescimento econômico. O Fed acha que cairá suavemente porque acredita que o lado da demanda da economia é muito forte. De fato, o Fed supõe que, mesmo que desaceleremos para reduzir a inflação do lado da oferta, o lado da demanda, que fortalecemos durante o período de pandemia, é um fator importante para evitar uma recessão.

Fed será realmente capaz de fazer um pouso suave?

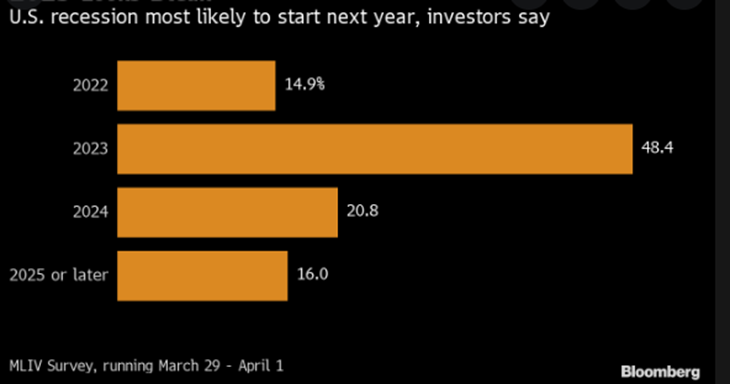

Em primeiro lugar, deixe-me começar dizendo que quando olhamos para os preços no mercado, os preços de mercado são mais fortes que o Fed não será capaz de fazer um pouso suave, especialmente após o discurso de Powell na semana passada. Em 1º de abril, o spread de rendimentos de 10 anos-2 anos foi negativo, o que significa que a curva de juros foi invertida. Então, a partir de 5 de abril, a diferença começou a aumentar gradualmente e, mesmo na semana passada, a diferença antes de Powell havia aumentado para 41 pontos. No entanto, após o discurso de Powell, vemos que o gap de rendimento começou a diminuir novamente. Consequentemente, a diminuição do spread de rendimentos e até mesmo seu giro negativo podem ser interpretados como a probabilidade de recessão aumentando gradativamente.

Mais uma vez, em relatório publicado pelo Goldman Sachs (NYSE:GS) na semana passada afirmou que a probabilidade de os EUA entrarem em recessão no próximo ano é de cerca de 35%. De acordo com o economista-chefe do Goldman Sachs, Jan Hatzius, o verdadeiro desafio para a economia dos EUA no pouso suave é; O Fed precisará diminuir a diferença entre as vagas mais altas e as vagas de emprego mais baixas, enquanto reduz os salários para manter a inflação em 2%.

No entanto, parece que, em tal caso, não parece muito possível que a diminuição dos salários não crie desemprego. Portanto, o pouso suave pode ser difícil. Novamente, de acordo com o Goldman Sachs, 11 dos 14 ciclos de aperto nos EUA desde a Segunda Guerra Mundial foram seguidos por uma recessão em dois anos. Como 8 desses 11 apertos são o ciclo de aperto feito pelo Fed, está claro que o Fed precisará ser muito mais hábil e engenhoso do que seus antecessores para evitar uma recessão desta vez. Além disso, quando examinamos os três ciclos de aperto de 1965, 1984 e 1994, que não sofreram recessão, entende-se que as condições daqueles períodos e as condições atuais também são muito diferentes.

Portanto, está claro que o trabalho do Fed agora é muito mais difícil apenas por causa dessa diferença de contexto. Por esse motivo, a possibilidade de um pouso suave mais uma vez parece uma possibilidade difícil. Portanto, está claro que o trabalho do Fed agora é muito mais difícil apenas por causa dessa diferença de contexto. Por esse motivo, a possibilidade de um pouso suave mais uma vez parece uma possibilidade difícil. Portanto, está claro que o trabalho do Fed agora é muito mais difícil apenas por causa dessa diferença de contexto. Por esse motivo, a possibilidade de um pouso suave mais uma vez parece uma possibilidade difícil.

Agora, há duas questões importantes que precisam ser respondidas;

1- O Fed prefere uma recessão e reduz a inflação em vez de evitar uma recessão e permitir que a inflação suba?

2- Se for constatado que o crescimento desacelera no segundo semestre de 2022, o Fed agirá de forma mais dovish diante da desaceleração da economia?

Deixe-me compartilhar minhas próprias respostas com você;

-

O Fed precisa agir de forma agressiva, pelo menos no primeiro semestre deste ano, apesar do risco de recessão. Se não for a inflação, eles têm que fazer isso para evitar a perda de credibilidade. Além disso, se eles não forem agressivos e a inflação chegar a dois dígitos, seu trabalho ficará ainda mais difícil.

-

Minha expectativa é que a segunda metade do ano possa ser menos agressiva do que o esperado. Eu acho que todos esses desenvolvimentos vão aliviar o Fed no segundo semestre do ano, já que realizar algumas reuniões muito apertadas também reduzirá as expectativas de inflação de longo prazo e a inflação pode começar a diminuir a partir do segundo semestre do ano. Claro, acho que como a guerra continuará e como a deterioração da cadeia de suprimentos progredirá devido à quarentena prolongada na China também será decisivo.