Bitcoin recua com investidores buscando proteção em meio a risco global

Resumo:

- Após o extraordinário rali do ano passado, as ações da Tesla perderam força.

- A tímida reação do papel aos impressionantes resultados do 2º tri mostra que seu viés de alta está mais fraco.

- A escassez de circuitos integrados (chips) e a maior concorrência podem manter a Tesla sob pressão neste ano.

Ultimamente, parece que as ações da Tesla (NASDAQ:TSLA) (SA:TSLA34) perderam seu encanto. O papel não reage mais com voracidade a cada notícia positiva sobre a empresa, decepcionando investidores que fizeram fortunas mantendo-se fiéis à maior fabricante de carros elétricos do mundo.

O último exemplo desse menor otimismo ocorreu quando a Tesla anunciou seus resultados trimestrais em 26 de julho. As ações da companhia caíram mais de 4% após o balanço, mesmo conseguindo superar bem as estimativas consensuais.

No trimestre, a fabricante automotiva sediada na Califórnia produziu o volume recorde de 201.250 veículos, mais do que triplicando seu lucro para US$1,45 por ação em termos ajustados e superando a estimativa média dos analistas de US$0,97. Esse também foi o oitavo semestre seguido de lucro da companhia.

O lucro líquido da Tesla no 2º tri foi praticamente igual ao dos quatro trimestres anteriores juntos. A empresa apurou uma receita de quase US$12 bilhões para o período encerrado em 30 de junho, praticamente dobrando o volume em relação ao mesmo período do ano anterior.

Apesar de toda essa força dos seus resultados, o papel não saltou como costumava fazer a cada leva de notícias positivas. A TSLA acumula alta de menos de 6% nos últimos cinco pregões, considerando o fechamento de ontem. Considerando sua máxima recorde em janeiro, as ações registram perdas de quase 23%.

Em vista disso, o que está fazendo com que os investidores evitem essa “queridinha” do mercado de tecnologia, mesmo com seus dados financeiros apresentando uma excelente recuperação?

Como podemos ver, existem fatores tanto de curto quanto de longo prazo em jogo, fazendo com que os entusiastas da Tesla fiquem de fora. Apresentamos abaixo três fatores que explicam por que essa gigante dos veículos elétricos é uma aposta arriscada neste momento, respaldando nossa visão de que a Tesla não é uma boa compra nesse ambiente:

1. Escassez de chips

A escassez de chips que está prejudicando a produção de diversas montadoras também começa a afetar a Tesla. Em sua teleconferência, a Tesla disse aos investidores que o ritmo de crescimento futuro da companhia não conseguirá escapar dos atuais desafios de sua cadeia de suprimentos.

A empresa, por exemplo, enfrenta dificuldades para lançar novos modelos e garantir peças para todos os seus veículos. A Tesla mais uma vez atrasou a previsão das primeiras entregas do seu caminhão Semi para 2022. A companhia atribuiu o atraso a problemas na cadeia de fornecimento, principalmente de células de bateria, ao tentar colocar em operação novas fábricas.

Os planos da companhia para a sua primeira picape, que deveria ter chegado aos clientes no início deste ano, também estão sendo afetados por problemas com peças, segundo o CEO Elon Musk em uma teleconferência, sem fornecer uma nova data para as primeiras entregas.

Ainda não se sabe até quando persistirá essa escassez de circuitos integrados. As fabricantes de chips estão tentando ganhar mais dinheiro implementando mudanças nos processos de manufatura e reduzindo a capacidade ociosa, auditando pedidos de clientes para evitar acúmulos e fazendo alterações nas linhas de produção, segundo reportagem do Wall Street Journal. A má notícia: não há soluções rápidas, já que o aumento da capacidade produtiva geralmente leva anos.

2. Concorrência aumentando

Outra ameaça que desafia o predomínio da Tesla no mercado de VEs vem de novos concorrentes. De forma geral, cinco das maiores fabricantes automotivas – Daimler (OTC:DDAIF), Ford (NYSE:F) (SA:FDMO34), General Motors (NYSE:GM) (SA:GMCO34), Stellantis (NYSE:STLA) e Volkswagen (OTC:VWAGY) – definiram planos para gastar em média US$ 6,5 bilhões por ano em esforços de eletrificação nos próximos 10 anos, segundo a Bloomberg.

Em abril, a VW lançou seu novo modelo Audi Q4 e-tron para competir com a Tesla no mercado de SUVs compactos, que cresce rapidamente. O VE da Audi está entre uma dezena de modelos que a fabricante alemã planeja colocar no mercado, incluindo o ID.4 da VW e uma versão elétrico do Porsche Macan. A VW pretende vender cerca de 600.000 carros unicamente movidos a bateria neste ano.

Além de as fabricantes automotivas tradicionais terem acelerado seus esforços em VEs, como Volkswagen e General Motors, novas empresas chinesas menores, como Nio (NYSE:NIO) e Xpeng (NYSE:{{|XPEV}}), também entraram na briga por clientes que gostam de tecnologia.

De acordo com reportagens na imprensa, os planos da GM para VEs vão acelerar no fim deste ano, quando a picape Hummer e o esportivo utilitário Cadillac Lyriq entrarão nas linhas de produção. Também está a caminho uma picape elétrica Chevy Silverado.

Na China, o mini-VE Hongguang de preço menor da GM, que está sendo produzido com duas empresas estatais, tem sido um sucesso. Mais de um quarto de milhão de modelos já foram vendidos desde que o lançamento do veículo em julho passado, superado o desempenho de rivais internacionais, como Model 3, da Tesla, e concorrentes internos, como Ora Black Cat, da Great Wall (OTC:GWLLY).

3. Elevada avaliação de mercado

O valor de mercado da Tesla também tem sido uma grande fonte de atrito entre os principais analistas de Wall Street. Quem enxerga a Tesla como um papel sobreprecificado argumenta que a companhia não tem mais espaço para errar.

O JPMorgan, que classifica o papel como underweight (abaixo da média), com preço-alvo de US$160, disse em nota recente:

“O elevado valuation da Tesla deixa pouco espaço para uma execução menos que perfeita, como evidenciado pela reação relativamente tímida na segunda-feira, após uma superação bastante considerável do EBITA estimado, e estamos vendo sinais abaixo da perfeição, como o atraso oficial do Tesla Semi para 2022 (embora isso já estivesse quase que totalmente precificado); o provável atraso do Cybertruck do fim de 2021 para 2022 (também já precificado em sua maior parte).”

Mesmo após essa recente liquidação, a Tesla tem uma capitalização de mercado de US$ 680 bilhões, ou seja, ela vale mais do que GM, Ford, Toyota Motor (NYSE:TM) (SA:TMCO34) e Volkswagen juntas.

Bernstein Research, que recomenda venda em Tesla com preço-alvo em US$175, disse em nota:

“Continuamos tendo dificuldade para justificar o valuation da TSLA, que é superior ao de todas as grandes fabricantes de automóveis juntas, sugerindo um enorme volume e uma lucratividade no topo da indústria daqui para frente, algo sem precedentes na história”.

Essas visões baixistas, no entanto, não devem ofuscar o fato de que muitos analistas acreditam que a Tesla seja mais do que uma empresa automotiva, vendo mais potencial de alta em suas ações.

Adam Jonas, do Morgan Stanley (NYSE:MS) (SA:MSBR34), diz que a Tesla não deve ser vista como uma montadora tradicional. À medida que os veículos se tornam mais conectados à internet, isso abre outros mercados potenciais, e a Tesla está bem posicionada para tirar vantagem dessas novas oportunidades.

Segundo Jonas em entrevista à Bloomberg:

“No processo, é preciso evitar comparar a Tesla com empresas automotivas e colocá-la lado a lado com empresas de software como um serviço”.

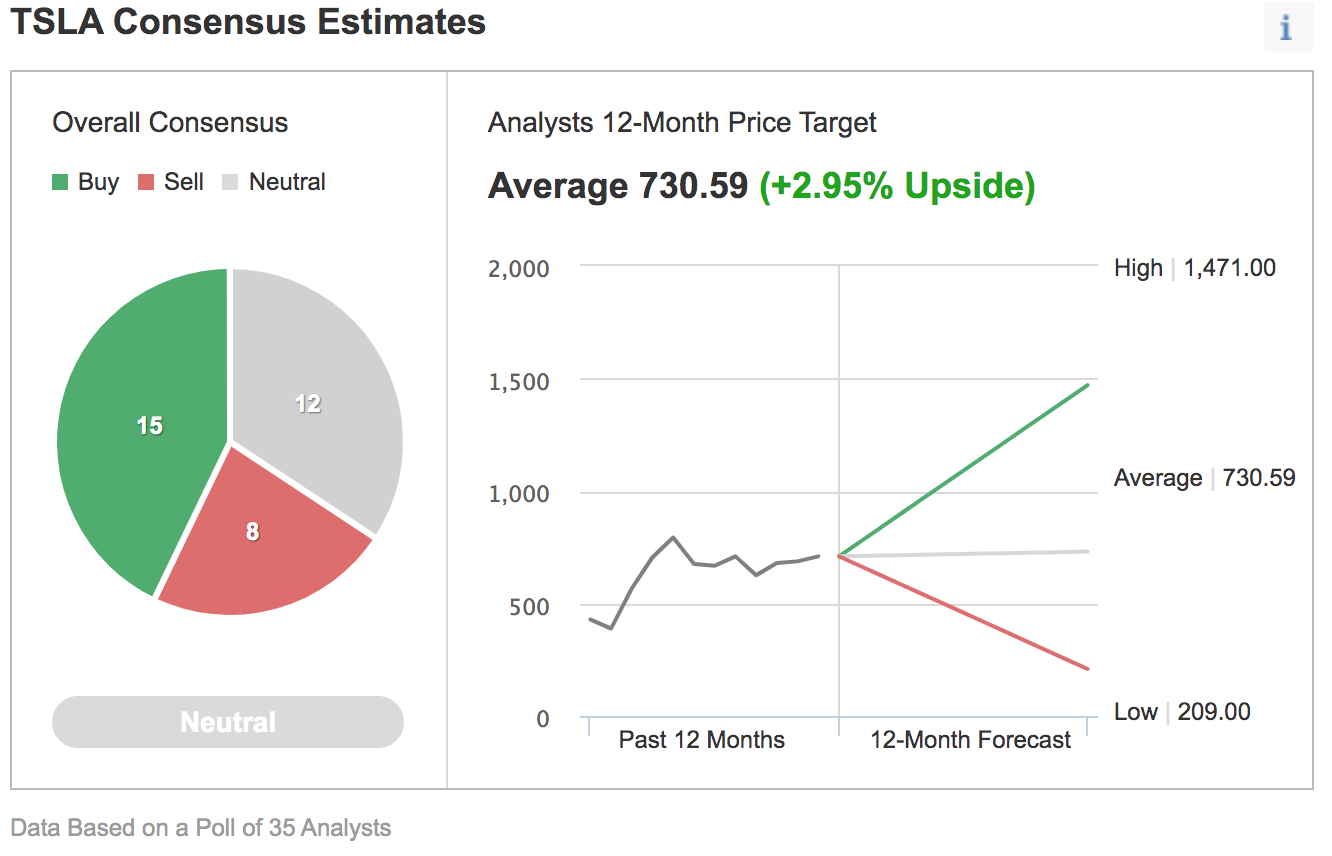

Essa divergência é evidente no levantamento feito pelo Investing.com em relação ao preço das ações da Tesla. Dos 35 analistas que cobrem o papel, 15 recomendam compra, 12 ficam neutros e oito têm recomendação de venda, com o preço-alvo consensual de 12 meses de US$730,59.

Gráfico: investing.com

Para os investidores que gostam de analisar sinais técnicos para tomar decisões de investimento de curto prazo, os indicadores mais populares – médias móveis, osciladores e pivôs – dão sinal de compra, principalmente após o forte balanço da Tesla.

Conclusão

A Tesla continuou sendo o único player convincente no mercado de VEs de alta qualidade nos últimos anos, mas essa equação está mudando rapidamente, após a entrada de novos players e os enormes planos de gastos previstos por fabricantes tradicionais de automóveis. Essa dinâmica não justifica o atual valuation da companhia, que considera que a Tesla será a maior vendedora de carros dos EUA, enquanto seus concorrentes não conseguirão ter sucesso.