EUA compraram pesos argentinos e acertaram linha de swap de US$20 bi, diz Bessent

PERSPECTIVA DE 2023 – O Brasil pode se consolidar neste ano como um importante player nas transações internacionais de trigo. Atualmente, o País é um grande importador, mas o setor nacional deve aproveitar as oportunidades postas diante da menor oferta argentina e dos problemas logísticos no Mar Negro e elevar sua participação nas exportações mundiais. Estimativas apontam que o Brasil pode se tornar o 10º maior exportador global da commodity na temporada 2022/23. Apesar de a oferta de trigo da temporada 2022/23 continuar crescendo pelo quarto ano seguido, os estoques mundiais devem se reduzir pela terceira temporada consecutiva. Especialmente nas últimas três temporadas, enquanto o consumo mundial cresceu 5,8%, a produção aumentou apenas 2,5%. No mesmo período, as transações internacionais avançaram 8,5%. Com isso, a relação estoque/consumo mundial deve passar para 34,1%, a terceira redução anual seguida e a menor desde 2014/15. Para esta temporada, em que a colheita já está finalizada no Hemisfério Norte e praticamente consolidada no Hemisfério Sul, o USDA prevê importantes reduções de produção na União Europeia, Índia, Paquistão, Ucrânia e Argentina. No agregado mundial, a oferta deve crescer 0,3%, para 781,3 milhões de toneladas. Por outro lado, a situação da covid-19, os altos preços do cereal e a concorrência com a oferta de milho podem limitar a demanda pelo trigo por parte da China, Índia, Irã, Ucrânia e Estados Unidos. Assim, no agregado mundial, a demanda deve somar 789,7 milhões de toneladas, 0,3% a menos que na temporada anterior. Mesmo assim, as transações mundiais devem crescer 2,2%, para 209,6 milhões de toneladas, representando 26,8% da produção mundial, a maior relação da história.

Neste ambiente, a Bolsa de Chicago (CME Group) aponta preços firmes e em alta para os contratos com vencimento até o primeiro semestre de 2024, evidenciando que o mercado sinaliza necessidade de uma outra boa safra em 2023/24 para equilibrar os estoques mundiais. O setor brasileiro deve sentir impacto importante da menor oferta da Argentina. A safra no país vizinho está prevista, até o momento, em 12,4 milhões de toneladas, a menor desde 2013/14, devido ao clima desfavorável. Com isso, espera-se que a Argentina exporte apenas 7,5 milhões de toneladas, contra 16,3 milhões de toneladas na temporada passada e o menor volume em nove anos (2014/15). Para o Brasil, após atingir volume recorde em 2022, é de se esperar que a área destinada à cultura siga em crescimento, resultando em colheita elevada. Tradicionalmente, a demanda interna de trigo é atendida pelas importações. Da temporada 2001/02 até a prevista para 2022/23, as importações representaram 58,6% do consumo doméstico. Entretanto, nas últimas três temporadas, a produção nacional superou os volumes de importação, o que tinha ocorrido em apenas seis das últimas 19 temporadas. Segundo a Conab, com a maior produção do País, a estimativa de exportação deverá ser de 3 milhões de toneladas (entre agosto/22 e julho/23), ainda 1,5% abaixo da safra passada – mas o setor nacional acredita que estes dados sejam reajustados, com crescimento no volume a ser exportado. Com a maior produção nacional, a expectativa do volume importado foi reduzida, passando para 6 milhões de toneladas de agosto/22 a julho/23, 1,3% menor que na temporada passada. O ano de 2023 vai se iniciar com um dos maiores volumes de disponibilidade interna da história. Esse é um cenário importante, diante dos preços internacionais em alta e das dificuldades que o Brasil encontrará para importar trigo no primeiro semestre deste ano. Com a maior disponibilidade de trigo nacional, o volume de importação foi reduzido. O volume de trigo importado de agosto/22 a dezembro/22 soma 2,02 milhões de toneladas, 15,2% inferior ao de agosto/21 a dezembro/21. A previsão é de que a produção de trigo no País continue aumentando em 2023, especialmente diante dos elevados preços praticados nos mercados interno e externo. Desta forma, deverá seguir reduzindo, ao longo do tempo, o volume necessário importado para suprir a demanda interna, ao mesmo tempo em que se eleva o excedente exportável. O volume importado de trigo ainda é alto, e acompanhar o câmbio é fundamental, devido ao impacto direto no preço. Utilizando-se como base as estimativas do Boletim Focus do Banco Central, o mercado espera que o dólar norte-americano não apresente desvalorização em 2023. De acordo com os dados da Secex, em 2022 (até dezembro), o preço médio das importações (Free on Board) foi de R$ 1.872,67/tonelada, contra R$ 1.452,14/t em 2021.

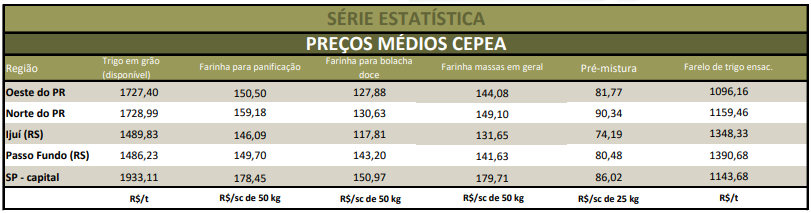

DERIVADOS – Em 2023, as cotações de derivados deverão continuar acompanhando o movimento do trigo. Além disso, para os farelos, deve-se ficar atento ao mercado de milho, já que são substitutos na ração animal. Ressalta-se que a menor safra na Argentina preocupa moinhos brasileiros.

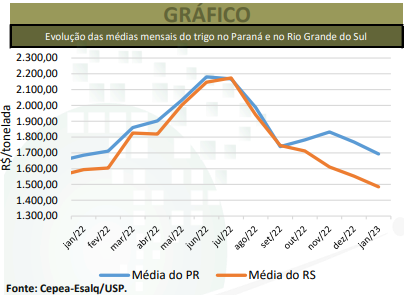

JANEIRO – Os preços do trigo registraram variações distintas dentre regiões acompanhadas pelo Cepea em alguns períodos de janeiro, mas as quedas ainda prevaleceram. No Paraná e no Rio Grande do Sul, inclusive, os valores médios mensais passaram a operar nos menores patamares desde janeiro/22 e outubro/21, respectivamente, ou seja, período que antecedeu o começo dos conflitos no leste europeu – vale lembrar que a guerra resultou em forte valorização do trigo no mercado internacional. Assim, em algumas regiões levantadas pelo Cepea, as reações nos preços, sobretudo no encerramento de janeiro, estiveram atreladas à menor oferta da Argentina, à restrição vendedora no Brasil e ao bom desempenho das exportações nacionais. Já em outras praças, as cotações, especialmente aos produtores, foram pressionadas pelo maior interesse de venda – muitos produtores precisaram liberar estoques em armazéns para a chegada da safra de verão. Em janeiro, o valor médio no Paraná, de R$ 1.693,28/tonelada, caiu 4,3% frente ao mês anterior e foi o menor desde janeiro do ano passado, em termos nominais. No Rio Grande do Sul, a queda foi de 4,4%, com a média de janeiro a R$ 1.484,43/tonelada, a menor desde outubro/21.