Bitcoin oscila com dados de inflação, mas mantém suporte crucial

Introdução e contexto de mercado

As ações da Kjell Group AB (STO:KJELL) despencaram 24,32% em 18 de julho de 2025, após a divulgação dos resultados do segundo trimestre que mostraram queda nas vendas e lucros negativos. A ação fechou em 9,46, abaixo do fechamento anterior de 12,50, enquanto investidores reagiam à deterioração dos indicadores de desempenho e aos desafios no fluxo de caixa.

O varejista sueco de eletrônicos, que opera em toda a Escandinávia, relatou dificuldades significativas em todos os seus mercados, com condições particularmente desafiadoras na Dinamarca. A apresentação, conduzida pelo CEO Andreas Rylander e pelo CFO Thomas Pehrsson, destacou tanto os desafios imediatos quanto a resposta estratégica da empresa.

Destaques do desempenho trimestral

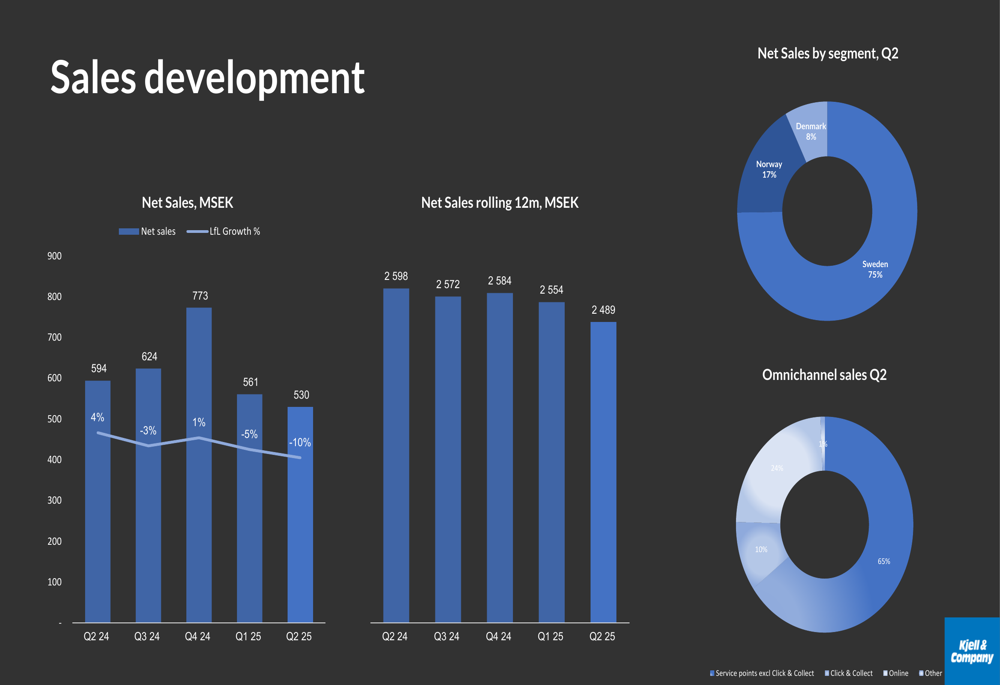

A Kjell Group reportou uma queda substancial de 10,9% nas vendas líquidas para MSEK 529,7 no 2º tri de 2025, em comparação com MSEK 594,4 no mesmo período do ano anterior. Enquanto o lucro bruto diminuiu 7,7% para MSEK 223,7, a empresa conseguiu melhorar sua margem bruta em 1,5 pontos percentuais para 42,2%, sugerindo algum sucesso em suas estratégias de precificação e mix de produtos, apesar dos volumes mais baixos.

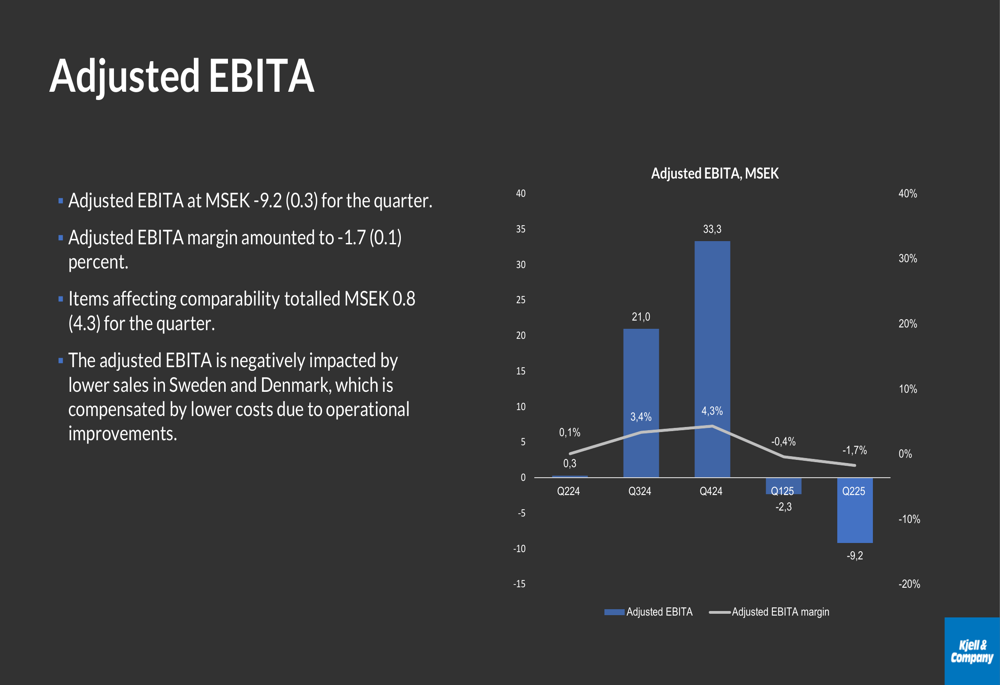

O indicador mais preocupante foi o EBITA ajustado, que se tornou negativo em MSEK -9,2 em comparação com um valor positivo de MSEK 0,3 no 2º tri de 2024. O lucro líquido do trimestre deteriorou para MSEK -20,9, ante MSEK -18,4 no ano anterior.

Como mostrado no gráfico de desenvolvimento de vendas trimestrais a seguir, a empresa tem experimentado uma tendência consistente de queda nos últimos trimestres:

Os números acumulados do ano refletiram desafios semelhantes, com vendas líquidas para o primeiro semestre de 2025 diminuindo 8,0% para MSEK 1.091,0 e EBITA ajustado caindo para MSEK -11,5, ante MSEK -5,3 no período comparável. A margem EBITA ajustada da empresa tornou-se negativa em -1,7% em comparação com 0,1% no 2º tri de 2024, como ilustrado neste gráfico:

Análise financeira detalhada

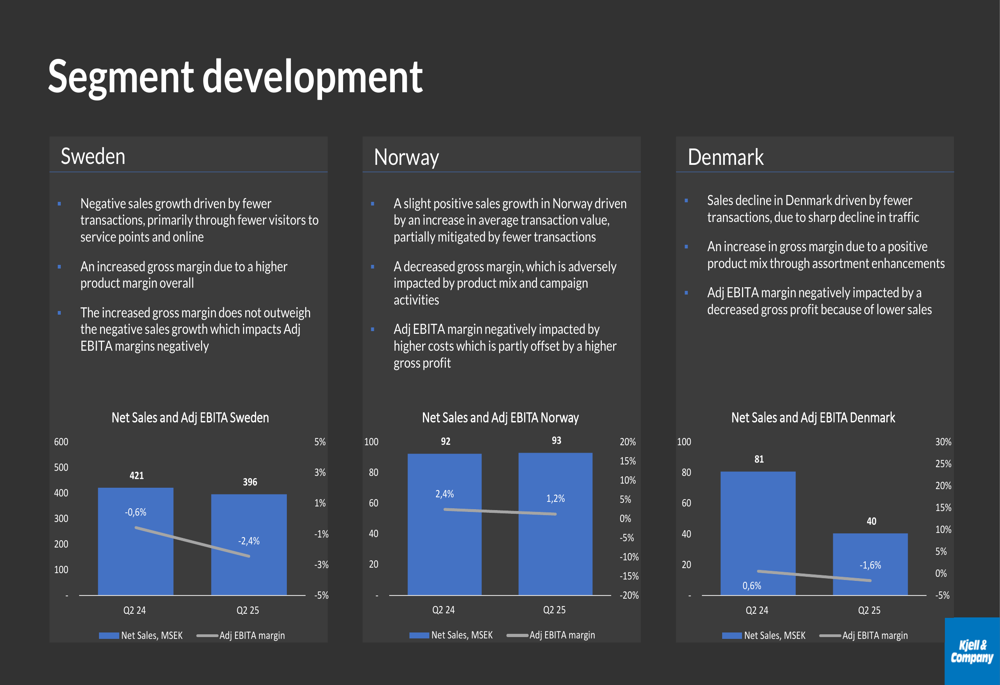

A apresentação revelou disparidades regionais significativas no desempenho. A Suécia, que representa 75% das vendas líquidas, e a Dinamarca (8% das vendas) experimentaram quedas nas vendas, enquanto a Noruega (17% das vendas) mostrou mais resiliência com crescimento positivo nas vendas, mas com margens brutas reduzidas.

A divisão por segmentos fornece uma imagem clara dessas diferenças regionais:

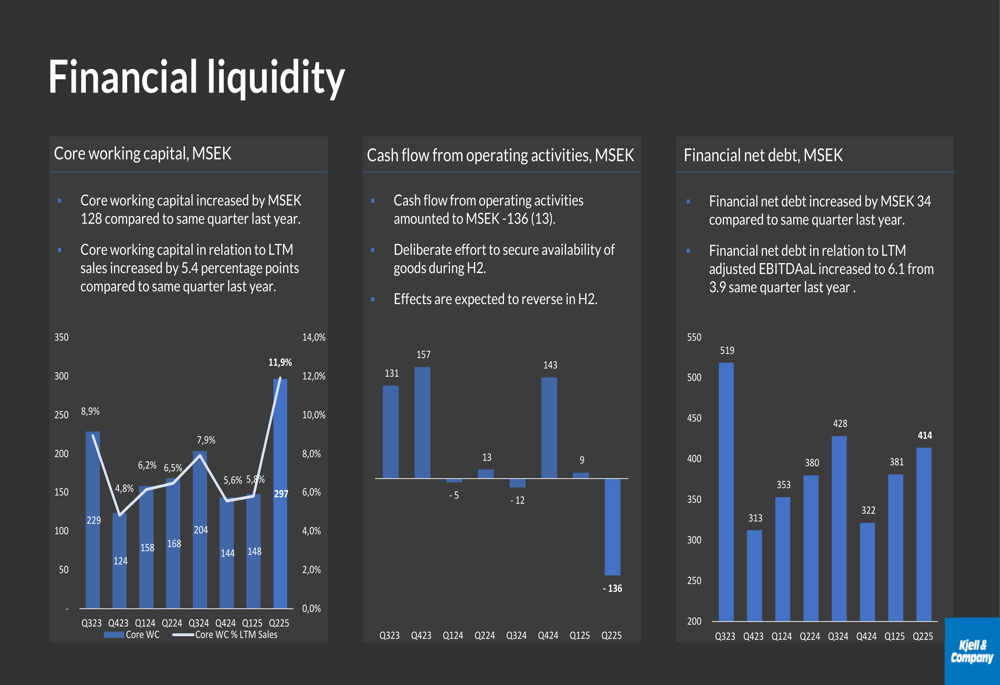

O fluxo de caixa surgiu como uma preocupação particular, com atividades operacionais gerando MSEK -136 em comparação com um valor positivo de MSEK 13 no mesmo trimestre do ano passado. A empresa identificou três desafios principais de fluxo de caixa a curto prazo: aumento dos níveis de estoque devido a vendas abaixo do esperado, condições de crédito sazonalmente desfavoráveis e investimentos em um novo armazém central automatizado.

O capital de giro principal aumentou em MSEK 128 em comparação com o mesmo trimestre do ano passado, enquanto a dívida financeira líquida aumentou em MSEK 34, como mostrado nestes gráficos de liquidez financeira:

Iniciativas estratégicas

Em resposta a esses desafios, a Kjell Group implementou um programa de ação ampliado. As principais iniciativas incluem a nomeação de um novo CEO, investimento em um novo armazém central integrado e automatizado, renegociação de acordos de compra e arrendamento, e uma revisão estratégica das operações na Dinamarca.

A empresa relatou alguns resultados positivos iniciais desses esforços, observando que melhorias na eficiência operacional contribuíram para o fortalecimento da margem bruta durante o trimestre. Os esforços de reestruturação diminuíram as despesas operacionais em 10,5% durante o 2º tri e 7,4% no primeiro semestre do ano.

A apresentação destacou desafios específicos de mercado que a empresa está enfrentando. Na Dinamarca, a empresa está lutando para converter tráfego em vendas e enfrenta pressão de concorrentes internacionais. O negócio AV-CABLES está experimentando integração desafiadora e pressão de varejistas de baixo custo. A Noruega mostra mais estabilidade com valores médios de pedidos mais altos, enquanto a Suécia exibe uma tendência negativa nas visitas às lojas, mas tendências positivas no valor médio dos pedidos.

Declarações prospectivas

Apesar do trimestre desafiador, o CEO expressou otimismo sobre o futuro da empresa, enfatizando a importância contínua da orientação ao consumidor nas decisões de compra de eletrônicos. A empresa espera que os efeitos negativos sobre o capital de giro se revertam no terceiro trimestre e antecipa um desenvolvimento positivo adicional nas despesas operacionais ao longo do ano.

A apresentação reconheceu a necessidade de abordar os desafios de curto prazo, mantendo o foco na otimização do sortimento e nas necessidades do consumidor. O CEO também expressou confiança na liderança de Sandra Gadd, presumivelmente referindo-se ao novo CEO que assumirá o cargo.

A significativa queda no preço das ações após esta apresentação sugere que os investidores continuam preocupados com a capacidade da empresa de reverter a tendência negativa de vendas e retornar à lucratividade no curto prazo. Com a ação negociando próxima à sua mínima de 52 semanas de 7,00, bem abaixo da máxima de 52 semanas de 20,90, o sentimento do mercado parece cauteloso, apesar das iniciativas de melhoria operacional da administração.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: