Calendário Econômico: Fed é centro das atenções por motivos econômicos, políticos

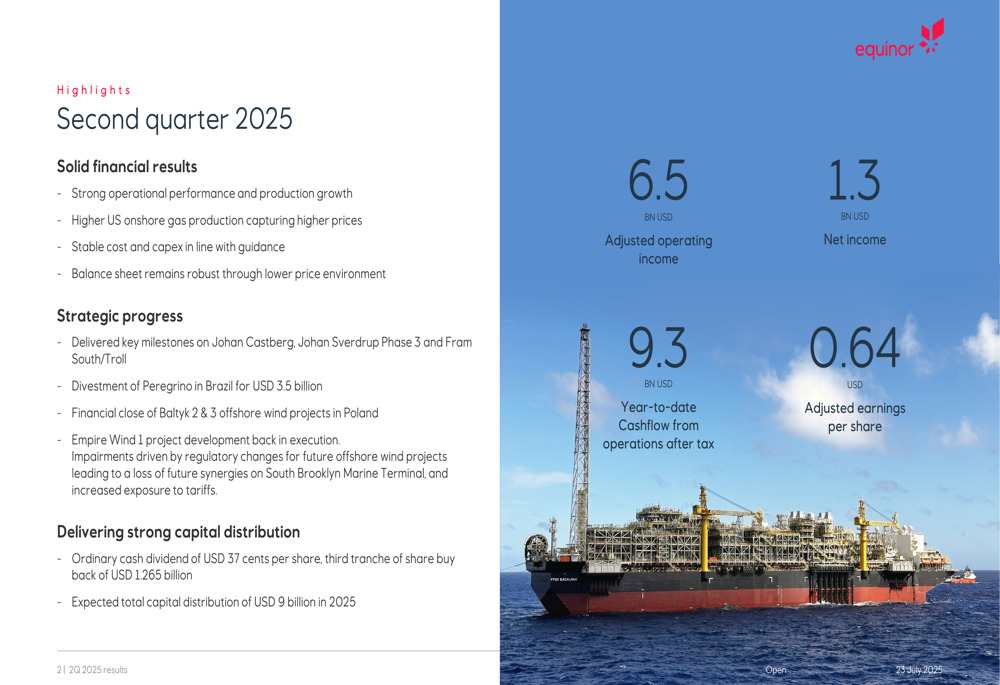

A Equinor ASA (NYSE:EQNR) apresentou seus resultados do segundo trimestre de 2025 em 23 de julho, destacando um desempenho financeiro sólido apesar de um ambiente desafiador de preços do petróleo. A gigante energética norueguesa reportou uma receita operacional ajustada de US$ 6,5 bilhões e anunciou a continuidade de fortes planos de distribuição de capital para os acionistas.

Destaques do desempenho trimestral

A Equinor entregou uma receita operacional ajustada de US$ 6,5 bilhões no 2º tri 2025, abaixo dos US$ 7,5 bilhões no mesmo período do ano passado. O lucro líquido foi de US$ 1,3 bilhão, com lucro por ação ajustado atingindo US$ 0,64. O fluxo de caixa acumulado no ano proveniente das operações após impostos totalizou US$ 9,3 bilhões.

"Mantivemos resultados financeiros sólidos através de forte desempenho operacional e crescimento da produção, enquanto navegamos em um ambiente de preços mais baixos para líquidos", disse Torgrim Reitan, Diretor Financeiro da Equinor, durante a apresentação.

A empresa reportou crescimento de mais de 2% na produção de petróleo e gás em comparação com o 2º tri 2024, com desempenho particularmente forte dos ativos internacionais. A geração de energia renovável aumentou 26% em relação ao ano anterior, refletindo os contínuos esforços de diversificação da Equinor.

Como mostrado no seguinte slide de destaques trimestrais:

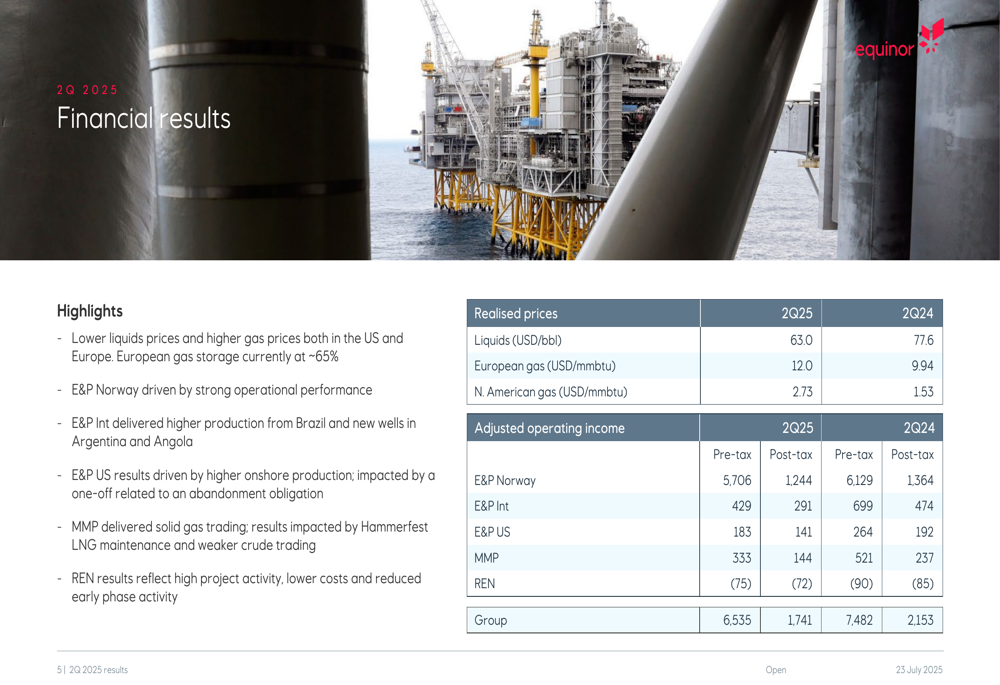

Análise financeira detalhada

Os resultados do 2º tri da Equinor refletem o impacto dos preços mais baixos do petróleo compensados por preços mais altos do gás tanto na Europa quanto na América do Norte. A empresa realizou um preço médio de líquidos de US$ 63,0 por barril, abaixo dos US$ 77,6 no 2º tri 2024. Enquanto isso, os preços do gás europeu subiram para US$ 12,0 por MMBtu, de US$ 9,94, e os preços do gás norte-americano aumentaram para US$ 2,73 por MMBtu, de US$ 1,53 no mesmo período do ano passado.

O segmento de exploração e produção na Noruega entregou forte desempenho operacional, enquanto as operações internacionais de E&P se beneficiaram da maior produção no Brasil e novos poços na Argentina e Angola. O segmento dos EUA viu maior produção onshore, mas foi impactado por um evento único relacionado a uma obrigação de abandono.

O slide a seguir detalha os resultados financeiros da empresa por segmentos:

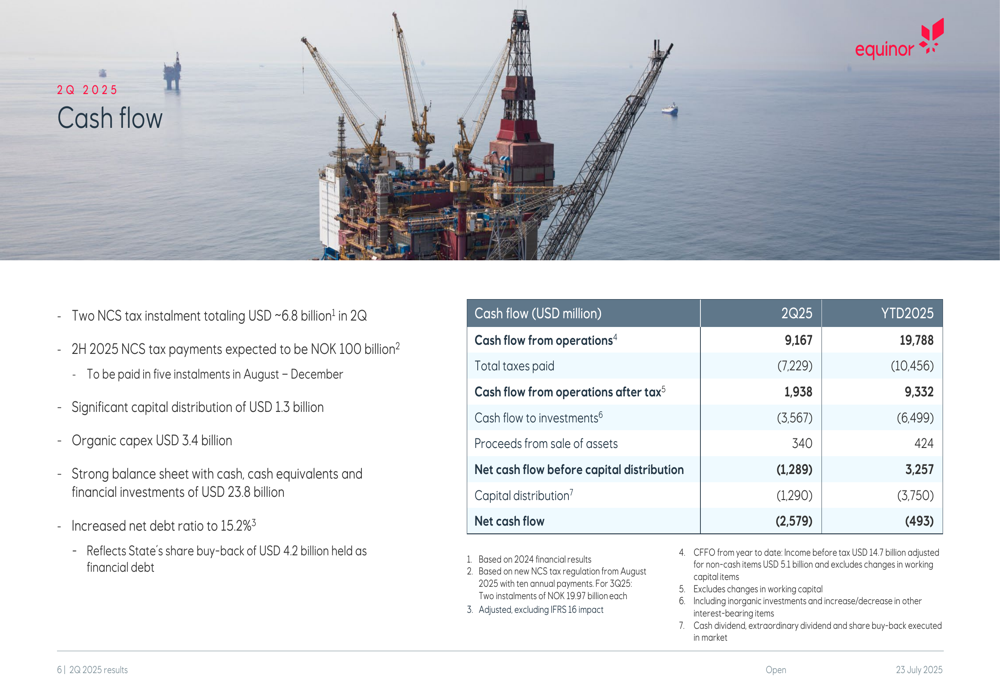

O fluxo de caixa da Equinor foi significativamente impactado por duas parcelas de impostos da Plataforma Continental Norueguesa totalizando aproximadamente US$ 6,8 bilhões no segundo trimestre. A empresa espera que os pagamentos de impostos da NCS no segundo semestre de 2025 atinjam NOK 100 bilhões. Apesar desses pagamentos substanciais de impostos, a Equinor manteve um balanço forte com caixa, equivalentes de caixa e investimentos financeiros de US$ 23,8 bilhões, embora seu índice de dívida líquida tenha aumentado para 15,2%.

A divisão do fluxo de caixa é ilustrada neste slide:

Desempenho da produção

A produção de capital da Equinor mostrou crescimento notável no segundo trimestre de 2025. A produção de líquidos aumentou para 1.026 mboe/d, de 968 mboe/d no 2º tri 2024, enquanto a produção de gás diminuiu ligeiramente para 1.070 mboe/d, de 1.080 mboe/d. A produção internacional viu um salto significativo para 431 mboe/d, de 337 mboe/d, impulsionada principalmente por ativos no Brasil e novos poços na Argentina e Angola.

A geração de energia da empresa também mostrou crescimento, com produção total atingindo 1,12 TWh em comparação com 1,08 TWh no 2º tri 2024. Enquanto a geração de energia renovável diminuiu para 0,30 TWh, de 0,43 TWh, a geração de energia a partir de gás aumentou para 0,83 TWh, de 0,65 TWh.

O slide a seguir fornece uma divisão detalhada dos números de produção da Equinor:

Iniciativas estratégicas

A Equinor relatou progresso estratégico significativo durante o trimestre, incluindo a entrega de marcos importantes em grandes projetos como Johan Castberg, Johan Sverdrup Fase 3 e Fram South/Troll. A empresa também concluiu a alienação de seus ativos Peregrino no Brasil por US$ 3,5 bilhões, fortalecendo sua posição financeira.

No setor de energia renovável, a Equinor alcançou o fechamento financeiro dos projetos eólicos offshore Baltyk 2 e 3 na Polônia e retornou o projeto Empire Wind 1 à fase de execução. No entanto, a empresa observou perdas por redução ao valor recuperável impulsionadas por mudanças regulatórias para futuros projetos eólicos offshore, o que levou a uma perda de sinergias futuras no South Brooklyn Marine Terminal e aumento da exposição a tarifas.

"Continuamos a equilibrar nosso portfólio, focando em ativos de alto valor enquanto avançamos nossa posição na transição energética", explicou Reitan durante a apresentação.

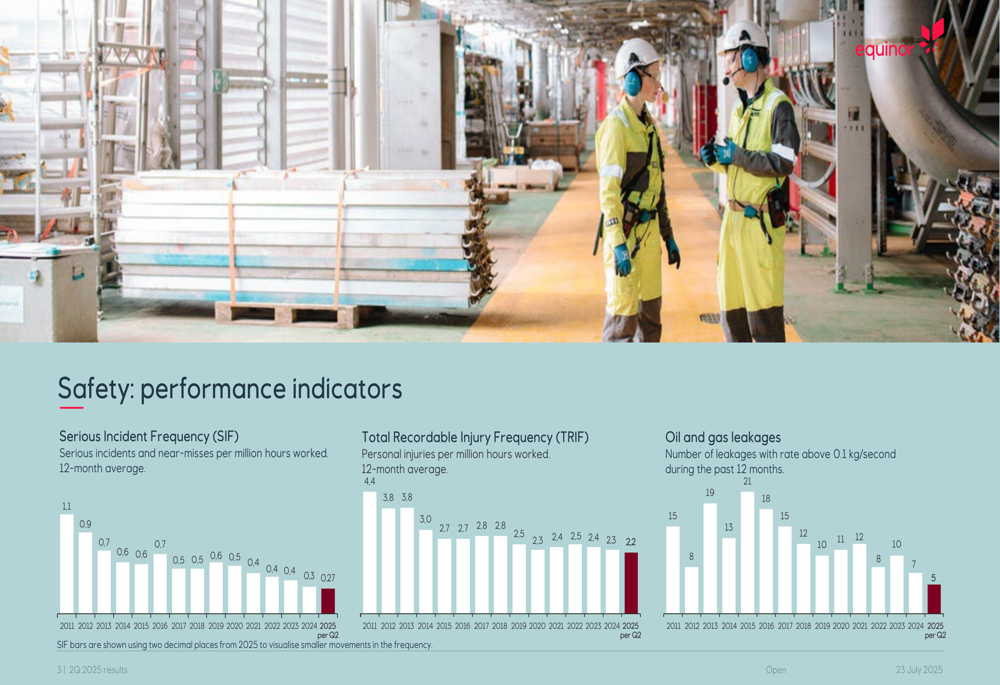

Desempenho de segurança

A Equinor manteve seu foco em segurança, reportando uma Frequência de Incidentes Graves (SIF) de 0,27 e uma Frequência Total de Lesões Registráveis (TRIF) de 2,2 para 2025. A empresa também relatou 5 vazamentos de óleo e gás acima de 0,1 kg/segundo em 2025, mostrando melhoria em relação aos números históricos.

O slide a seguir ilustra os indicadores de desempenho de segurança da Equinor:

Declarações prospectivas

Olhando para o futuro, a Equinor forneceu uma perspectiva positiva para o restante de 2025, projetando despesas de capital orgânico de US$ 13 bilhões e crescimento da produção de petróleo e gás de 4 por cento. A empresa espera que a distribuição total de capital aos acionistas atinja US$ 9 bilhões em 2025, incluindo um dividendo ordinário em dinheiro de US$ 0,37 por ação e a terceira parcela de um programa de recompra de ações no valor de US$ 1,265 bilhão.

"Nosso robusto desempenho operacional e progresso estratégico nos posicionam bem para entregar fortes retornos aos acionistas enquanto investimos em crescimento futuro", disse Reitan.

A perspectiva da empresa está resumida neste slide:

As ações da Equinor fecharam a US$ 25,58 em 22 de julho de 2025, com um aumento de 0,08% no dia. No after-market, as ações subiram mais 0,86% para US$ 25,80, sugerindo uma recepção positiva do mercado aos resultados trimestrais e perspectivas da empresa.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: