ÚLTIMAS HORAS: Assine InvestingPro com um super desconto na Oferta Relâmpago

Introdução e contexto de mercado

A Flywire Corporation (NASDAQ:FLYW) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 5 de agosto, destacando um desempenho acima das expectativas apesar dos desafios regionais em seu segmento educacional. As ações da empresa fecharam a US$ 10,33 antes da divulgação dos resultados, com um modesto ganho de 1,74% nas negociações após o fechamento do mercado, sugerindo que os investidores tiveram reações mistas aos resultados.

A empresa global de pagamentos continua executando sua estratégia de combinar software específico para cada indústria com uma rede proprietária de pagamentos global para entregar valor em seus quatro segmentos principais: educação, saúde, viagens e pagamentos B2B.

Como mostrado na seguinte estrutura estratégica, o modelo de negócios da Flywire se concentra em sua tese "North Star" de que o software impulsiona valor nos pagamentos, apoiado por ativos essenciais diferenciados e profunda expertise vertical:

Destaques do desempenho trimestral

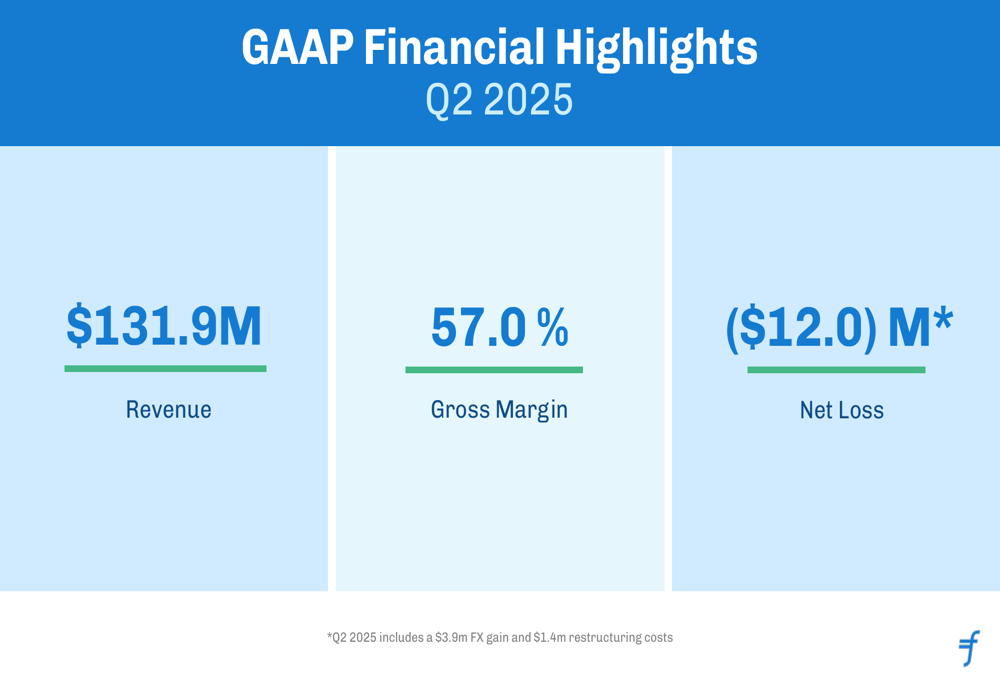

A Flywire reportou receita GAAP de US$ 131,9 milhões para o 2º tri 2025, com margem bruta de 57,0% e prejuízo líquido de US$ 12,0 milhões. O prejuízo líquido incluiu um ganho cambial de US$ 3,9 milhões e US$ 1,4 milhão em custos de reestruturação relacionados à revisão operacional da empresa.

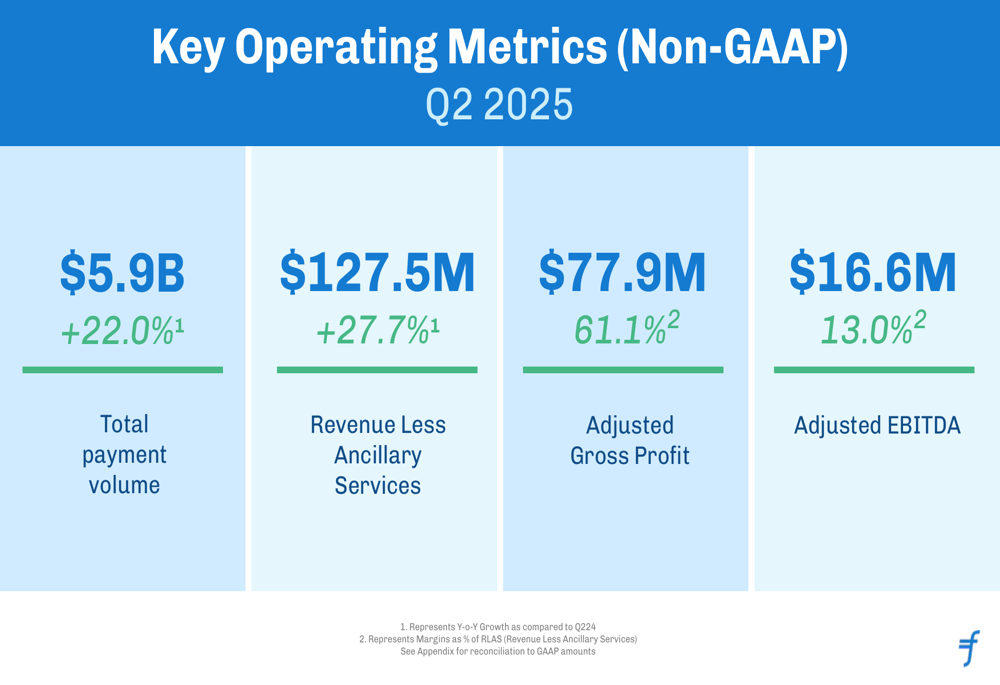

Em base não-GAAP, as principais métricas operacionais da Flywire mostraram crescimento significativo ano a ano. O volume total de pagamentos atingiu US$ 5,9 bilhões, aumentando 22,0% em comparação ao 2º tri 2024. A Receita Menos Serviços Auxiliares (RLAS), um indicador-chave de desempenho para a empresa, cresceu 27,7% ano a ano para US$ 127,5 milhões. O lucro bruto ajustado foi de US$ 77,9 milhões, representando 61,1% do RLAS, enquanto o EBITDA ajustado foi de US$ 16,6 milhões ou 13,0% do RLAS.

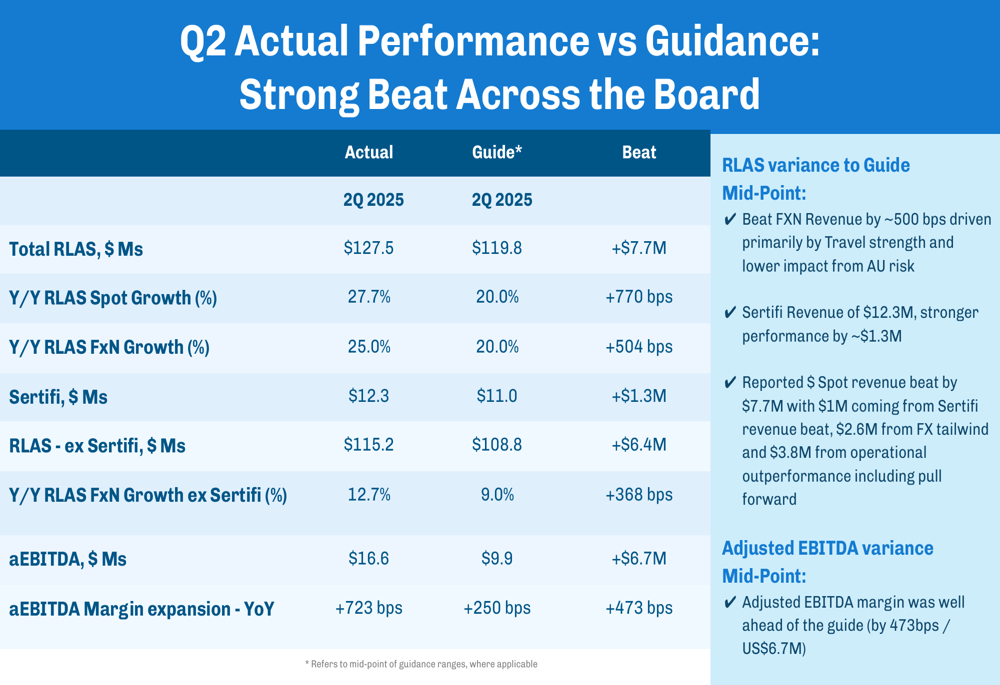

Notavelmente, a Flywire superou significativamente suas projeções em todas as métricas para o trimestre. O RLAS excedeu a projeção em US$ 7,7 milhões, chegando a US$ 127,5 milhões versus os US$ 119,8 milhões previstos. O crescimento anual do RLAS foi de 27,7%, substancialmente acima dos 20,0% projetados. O EBITDA ajustado de US$ 16,6 milhões superou a projeção em US$ 6,7 milhões, com expansão de margem 473 pontos base acima das expectativas.

Revisão operacional e reestruturação

Durante o primeiro semestre de 2025, a Flywire conduziu uma revisão operacional abrangente, resultando em mudanças organizacionais significativas. A empresa concluiu uma reestruturação que incluiu uma redução de 10% no quadro de funcionários, consolidou seus departamentos de Pagamentos e Produtos, removeu camadas de gerenciamento e realinhou TI, sistemas, dados/análises e transformação digital sob a organização do CFO.

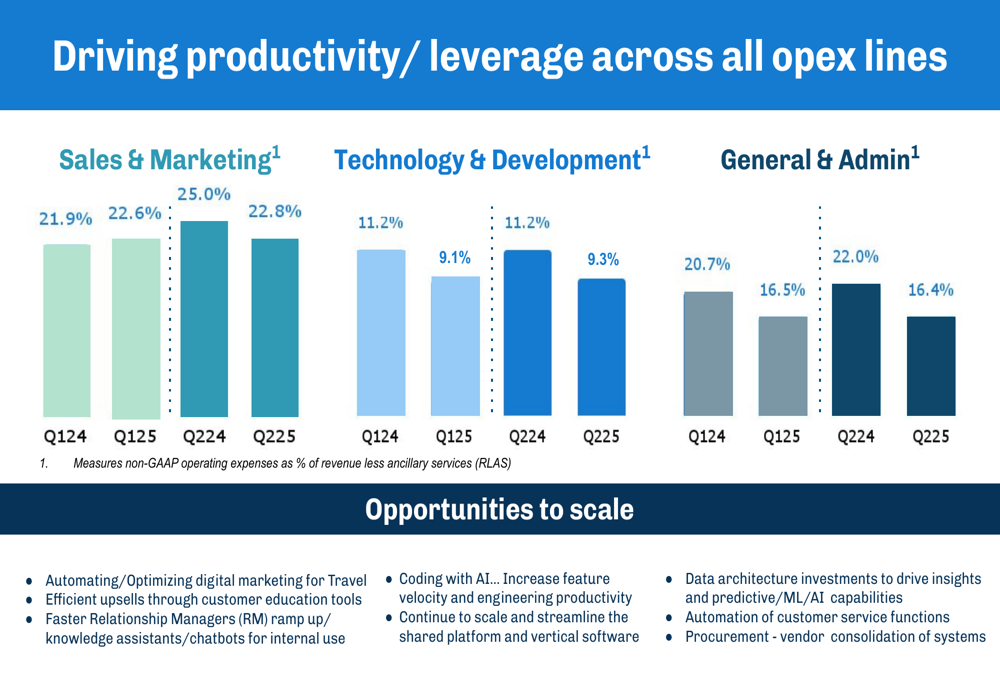

Os esforços de reestruturação já começaram a gerar resultados, com melhor alavancagem de despesas operacionais em todas as linhas de despesas. Como mostrado no gráfico a seguir, a Flywire reduziu as despesas como percentual do RLAS nas categorias de Vendas & Marketing, Tecnologia & Desenvolvimento e Geral & Administrativo em comparação com o mesmo trimestre do ano anterior:

A empresa está aproveitando a automação e IA para impulsionar mais eficiências, incluindo a otimização de marketing digital para viagens, usando IA para codificação para aumentar a velocidade de recursos e produtividade de engenharia, e fazendo investimentos em arquitetura de dados para permitir capacidades preditivas.

Desempenho por segmento

O segmento de educação da Flywire continua enfrentando desafios em certas regiões, com a empresa esperando que as receitas diminuam aproximadamente 20% ano a ano no Canadá e na Austrália. A receita de educação nos EUA deve permanecer estável devido à diminuição de vistos F-1. Apesar desses desafios, a Flywire continua investindo em sua estratégia educacional, expandindo seu portfólio de produtos e integrações globais.

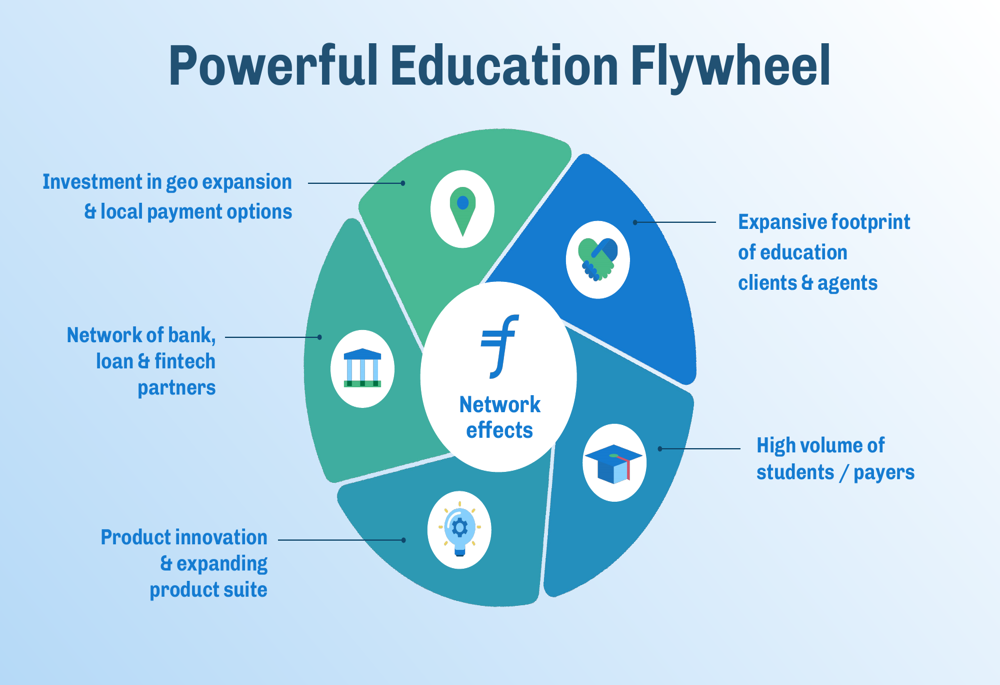

O modelo de crescimento do segmento de educação da empresa demonstra como vários elementos trabalham juntos para criar efeitos de rede e impulsionar o crescimento:

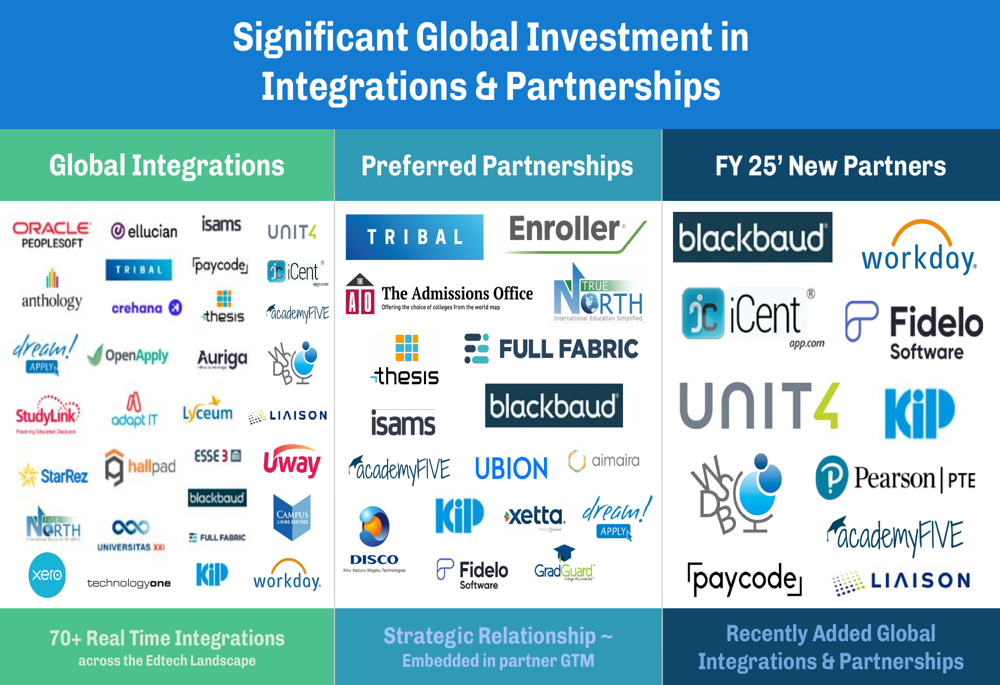

A Flywire estabeleceu uma impressionante rede de integrações globais e parcerias em todo o ecossistema de tecnologia educacional, com mais de 70 integrações em tempo real e relacionamentos estratégicos incorporados nas estratégias de go-to-market dos parceiros:

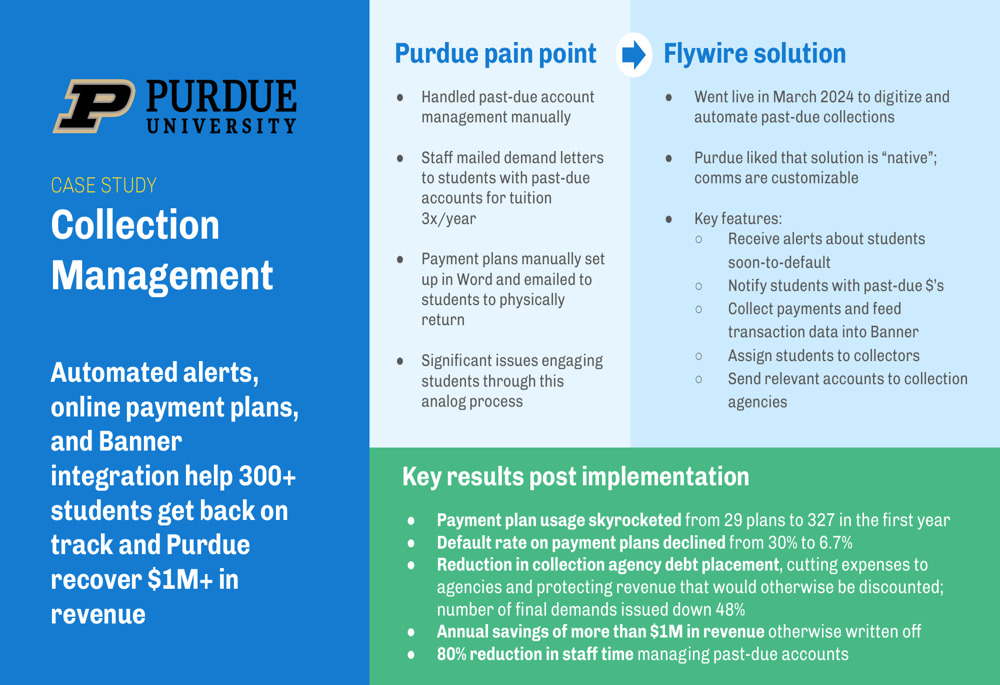

A empresa destacou um estudo de caso bem-sucedido com a Universidade Purdue, onde sua solução de Gestão de Cobranças entregou resultados significativos após a implementação em março de 2024. O uso de planos de pagamento aumentou dramaticamente de 29 planos para 327, enquanto a taxa de inadimplência caiu de 30% para 6,7%. Purdue alcançou economias anuais de mais de US$ 1 milhão e uma redução de 80% no tempo da equipe gerenciando contas em atraso.

Enquanto isso, o segmento de viagens mostrou força particular no 2º tri, contribuindo significativamente para o desempenho da receita acima das projeções. Espera-se que o negócio de saúde cresça a uma taxa de alto dígito único ano a ano, com a maior parte desse crescimento ocorrendo no segundo semestre de 2025.

Integração da aquisição da Sertifi

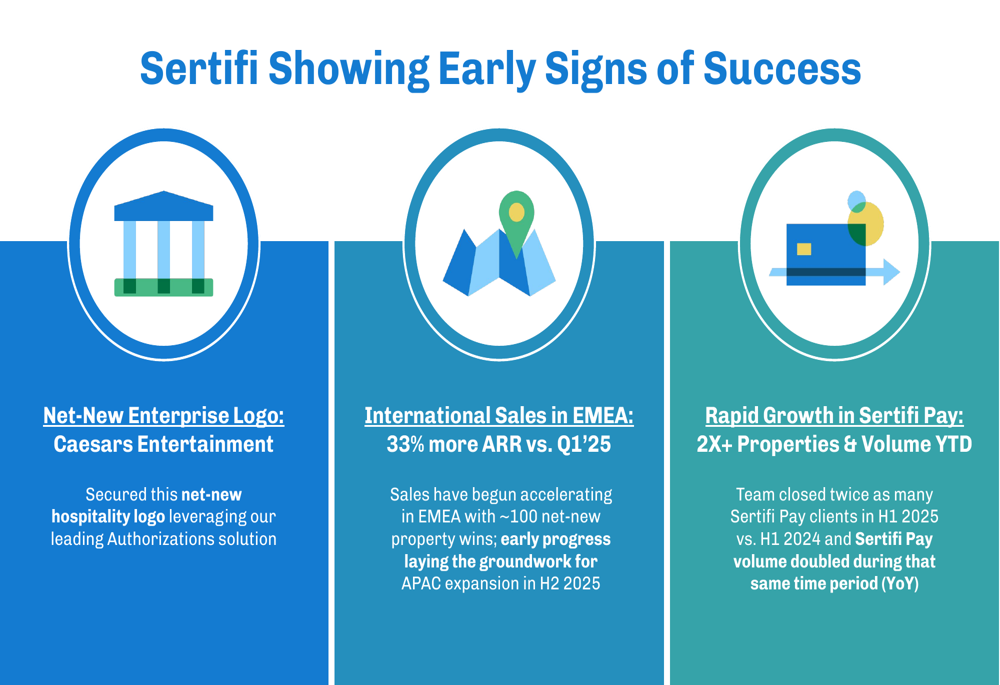

A recente aquisição da Sertifi pela Flywire está mostrando sinais iniciais de sucesso. A Sertifi contribuiu com US$ 12,3 milhões para a receita do 2º tri, superando a projeção de US$ 11,0 milhões. A empresa destacou várias conquistas iniciais, incluindo a assinatura da Caesars Entertainment como um novo cliente empresarial, alcançando 33% mais Receita Recorrente Anual (ARR) na EMEA em comparação com o 1º tri 2025, e mais que dobrando tanto as propriedades quanto o volume no acumulado do ano para o Sertifi Pay.

O conjunto de produtos da Sertifi complementa as ofertas existentes da Flywire com recursos de assinaturas eletrônicas, pagamentos, autorizações digitais e autorizações de viagem:

Perspectivas financeiras

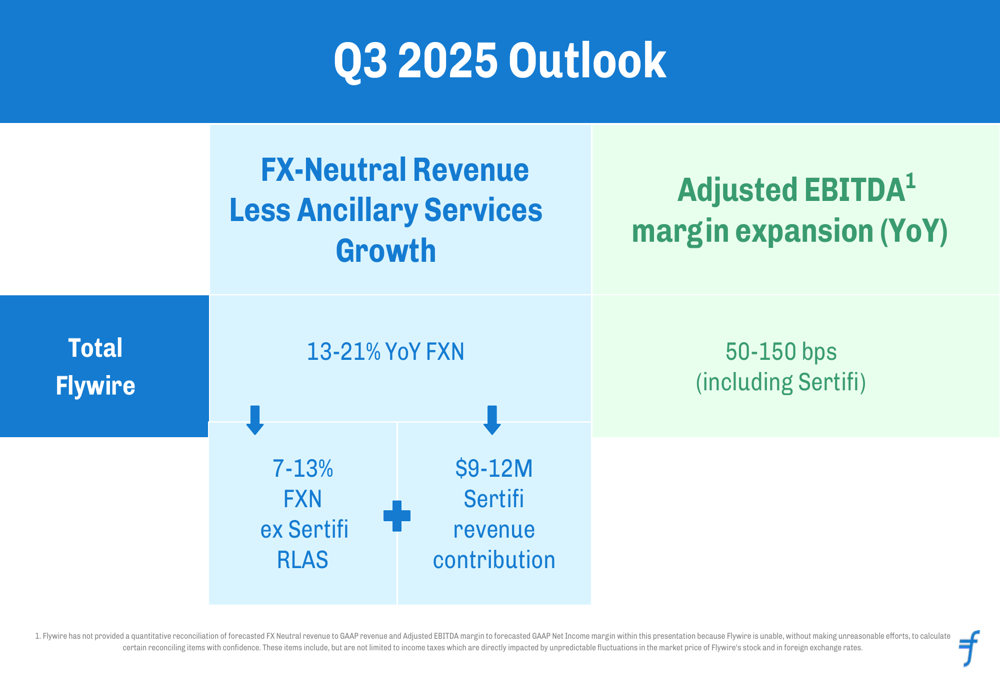

Para o 3º tri 2025, a Flywire espera um crescimento do RLAS neutro em FX de 13-21% ano a ano, incluindo 7-13% de crescimento excluindo a Sertifi mais uma contribuição de receita da Sertifi de US$ 9-12 milhões. Espera-se que a margem de EBITDA ajustada se expanda em 50-150 pontos base, incluindo a Sertifi.

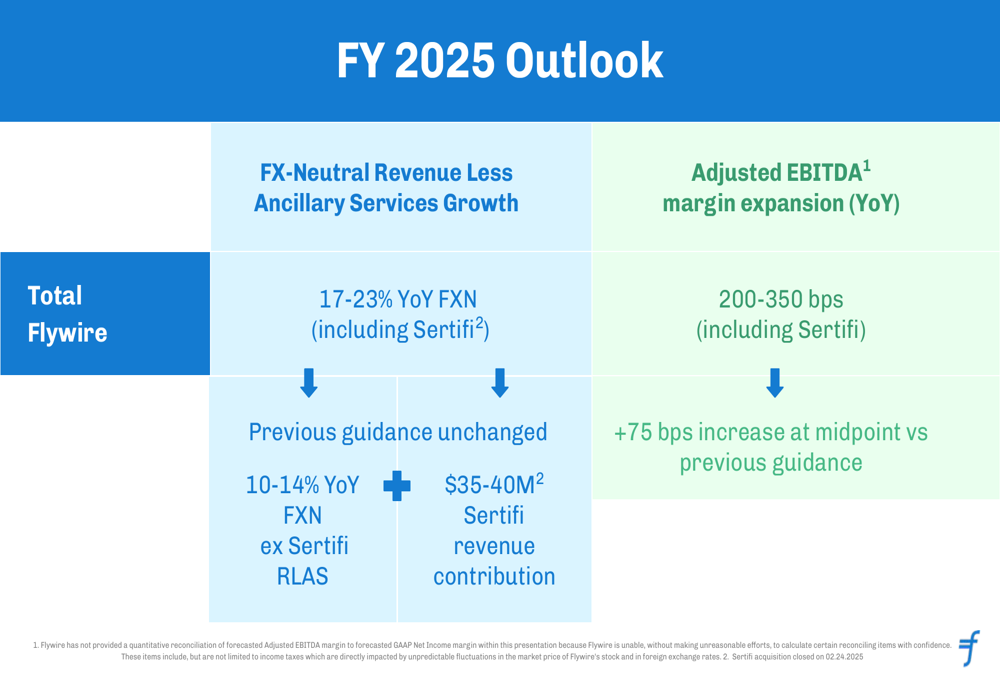

Para o ano fiscal completo de 2025, a Flywire manteve sua projeção de crescimento do RLAS de 17-23% ano a ano em base neutra de FX, incluindo a Sertifi. Excluindo a Sertifi, a empresa espera um crescimento de 10-14% mais uma contribuição de receita da Sertifi de US$ 35-40 milhões. A empresa aumentou sua projeção de expansão da margem de EBITDA ajustada para 200-350 pontos base, um aumento de 75 pontos base no ponto médio em comparação com a projeção anterior.

Alocação de capital e balanço

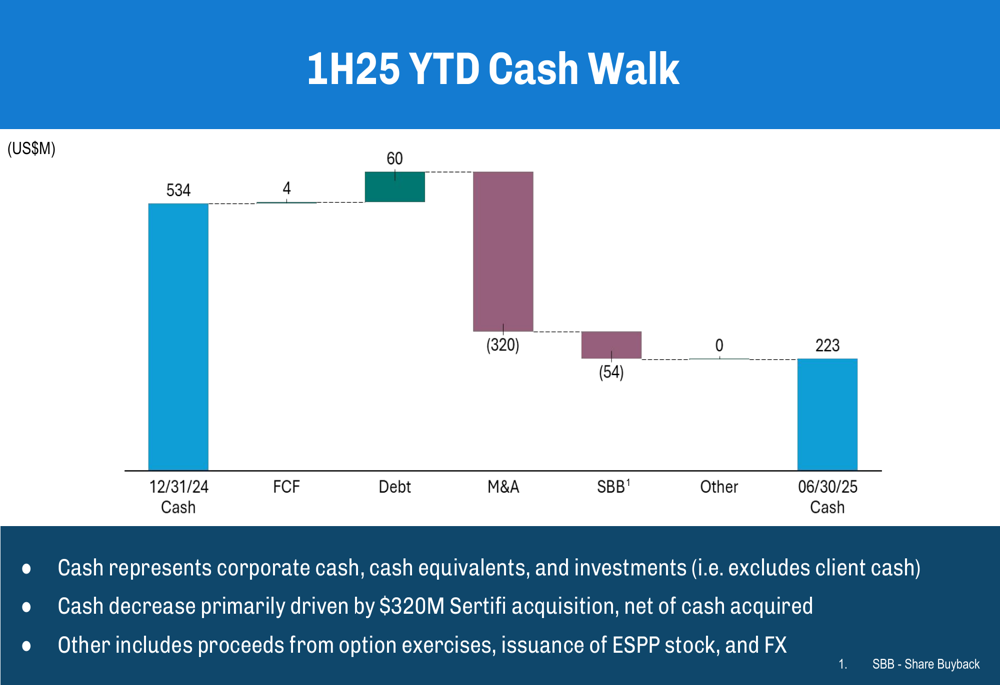

A posição de caixa da Flywire diminuiu de US$ 534 milhões no final de 2024 para US$ 223 milhões em 30 de junho de 2025, principalmente devido à aquisição da Sertifi por US$ 320 milhões. A empresa também recomprou US$ 54 milhões em ações durante o primeiro semestre de 2025.

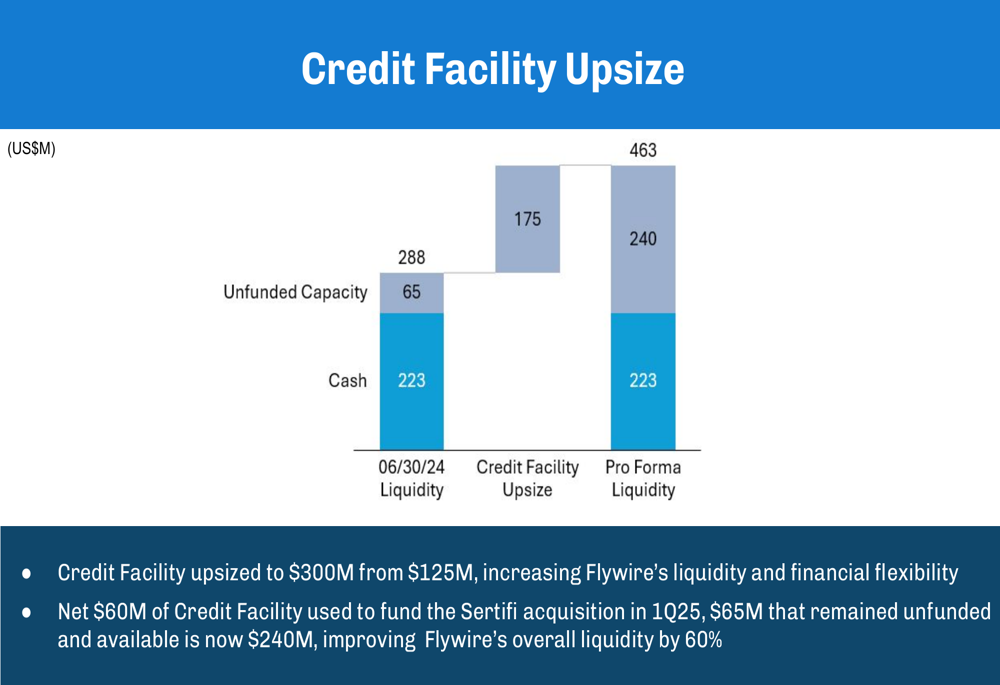

Para aumentar a flexibilidade financeira, a Flywire ampliou sua linha de crédito para US$ 300 milhões, com US$ 60 milhões usados para financiar parte da aquisição da Sertifi. A liquidez pro forma da empresa agora é de US$ 463 milhões, consistindo em US$ 223 milhões em caixa e US$ 240 milhões em capacidade não utilizada.

A Flywire tem US$ 202 milhões restantes em sua autorização de recompra de ações após gastar aproximadamente US$ 98 milhões desde o início do programa no 3º tri 2024. A empresa recentemente aumentou a autorização em US$ 150 milhões, demonstrando confiança em suas perspectivas de longo prazo apesar dos desafios de curto prazo em certos segmentos.

Essa abordagem equilibrada de alocação de capital está alinhada com a estratégia tripla da Flywire de investir em crescimento orgânico, buscar aquisições estratégicas e retornar capital aos acionistas por meio de recompras de ações.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: