Juros nos EUA: Fed mantém taxa em 4,25-4,5% em decisão não unânime

Introdução e contexto de mercado

A Merck & Co. (Nova York:MRK) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 29.07.2025, revelando resultados mistos enquanto a gigante farmacêutica navega por desempenhos contrastantes em seu portfólio de produtos. As ações da empresa caíram 3,05% na pré-abertura do mercado para US$ 81,50, refletindo preocupações dos investidores apesar de alguns desenvolvimentos positivos.

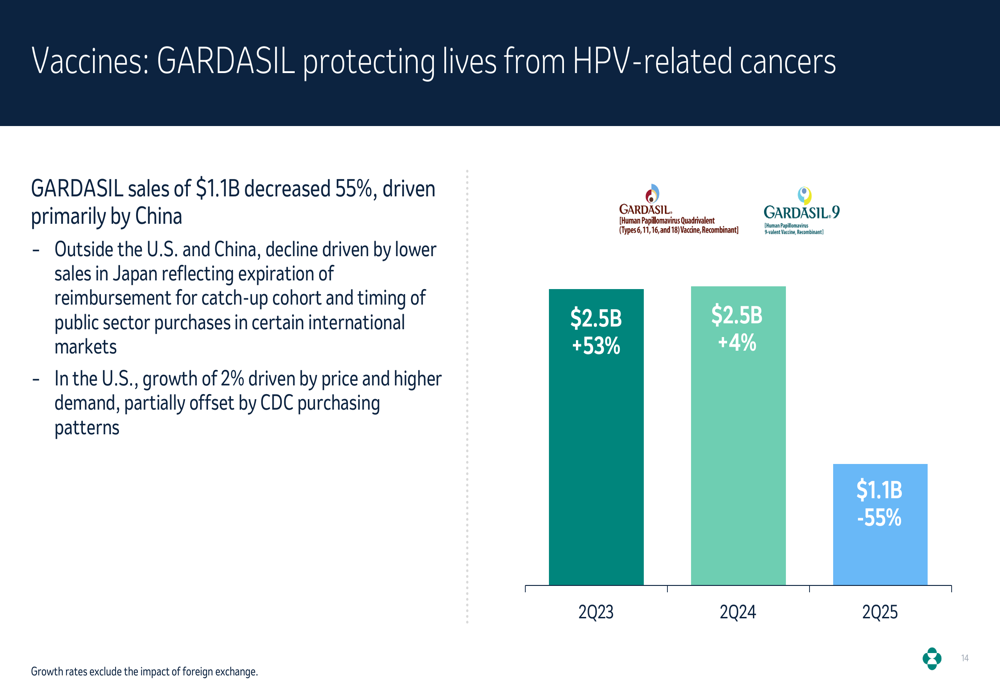

A apresentação destacou uma queda de 2% nas vendas globais para US$ 15,8 bilhões, impulsionada principalmente por uma queda dramática de 55% nas vendas do GARDASIL na China. No entanto, isso foi parcialmente compensado pelo contínuo forte desempenho do KEYTRUDA e do segmento de Saúde Animal, permitindo que a empresa elevasse ligeiramente o limite inferior de sua orientação de lucros para o ano inteiro.

Destaques do desempenho trimestral

A Merck reportou vendas mundiais no segundo trimestre de US$ 15,8 bilhões, representando uma queda de 2% tanto nominalmente quanto excluindo os efeitos de câmbio. No entanto, excluindo o GARDASIL na China, as vendas teriam crescido 7%, destacando o impacto significativo deste único produto em um mercado específico.

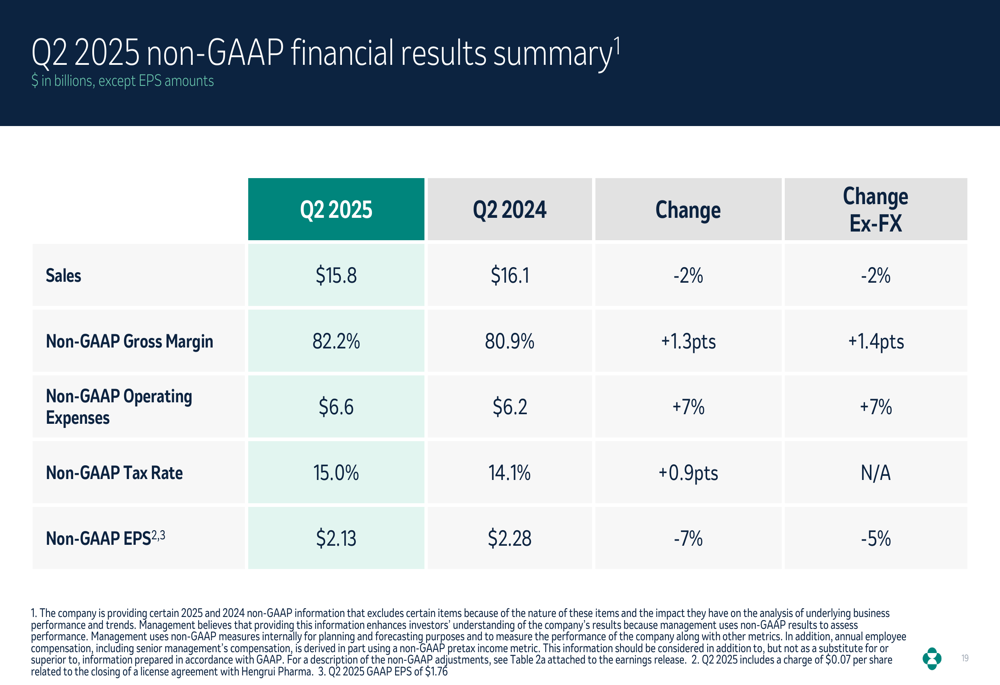

Como mostrado no seguinte resumo de desempenho trimestral:

O lucro por ação não-GAAP foi de US$ 2,13, uma queda de 7% (5% excluindo câmbio) em comparação ao ano anterior. A empresa observou que os resultados do 2º tri incluíram uma despesa de US$ 0,07 por ação relacionada a um acordo de licenciamento com a Hengrui Pharma.

O resumo financeiro abrangente revela pressão sobre os lucros apesar da melhoria nas margens brutas:

Análise de desempenho dos produtos

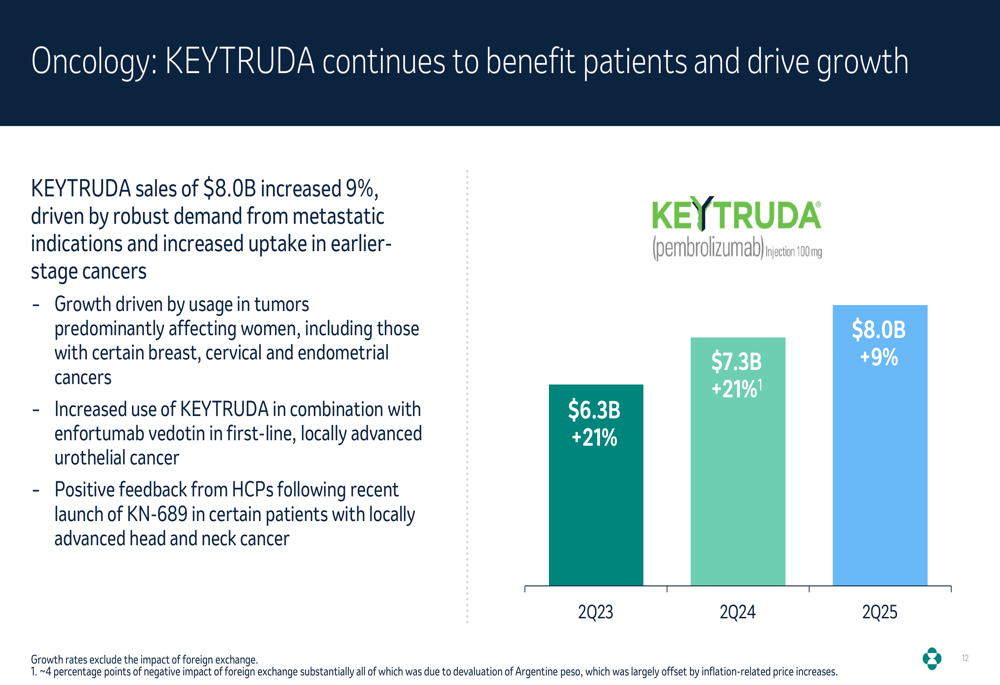

O KEYTRUDA continuou sendo o principal impulsionador de crescimento da Merck, com vendas aumentando 9% para US$ 8,0 bilhões. O crescimento foi impulsionado pelo uso em tumores que afetam predominantemente mulheres e pelo aumento da adoção em cânceres em estágios iniciais, como ilustrado no gráfico a seguir:

Em forte contraste, as vendas do GARDASIL despencaram 55% para US$ 1,1 bilhão, principalmente devido a desafios na China. A empresa observou que os estoques nos canais de distribuição permanecem elevados na China com demanda fraca, levando à decisão de suspender os envios pelo menos até o final de 2025.

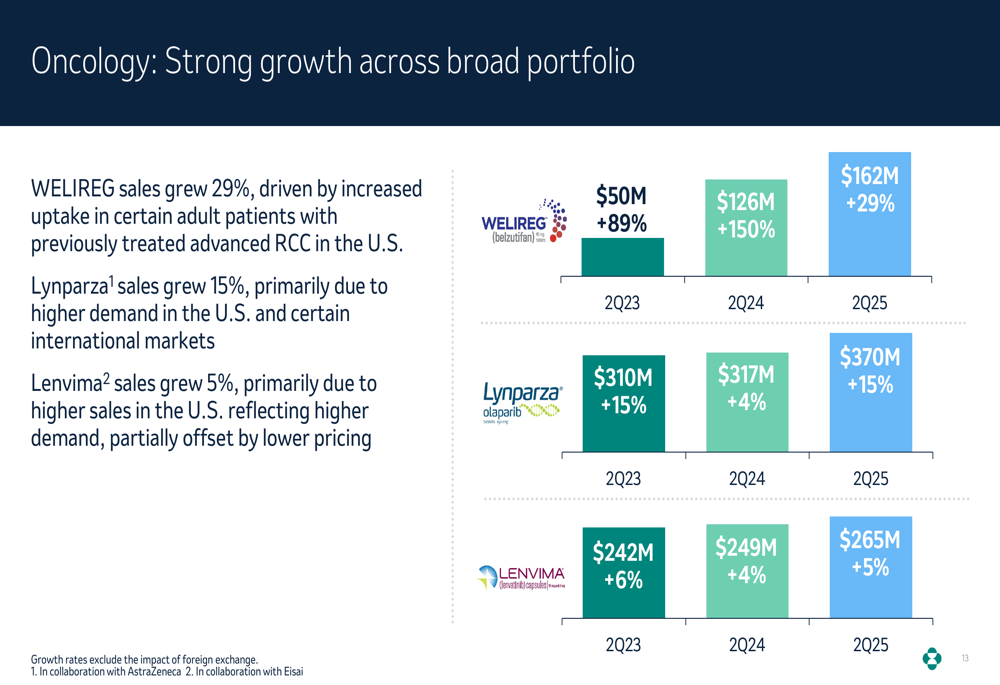

O portfólio mais amplo de oncologia da Merck mostrou impulso positivo, com as vendas do WELIREG crescendo 29% para US$ 162 milhões, Lynparza subindo 15% para US$ 370 milhões e Lenvima aumentando 5% para US$ 265 milhões:

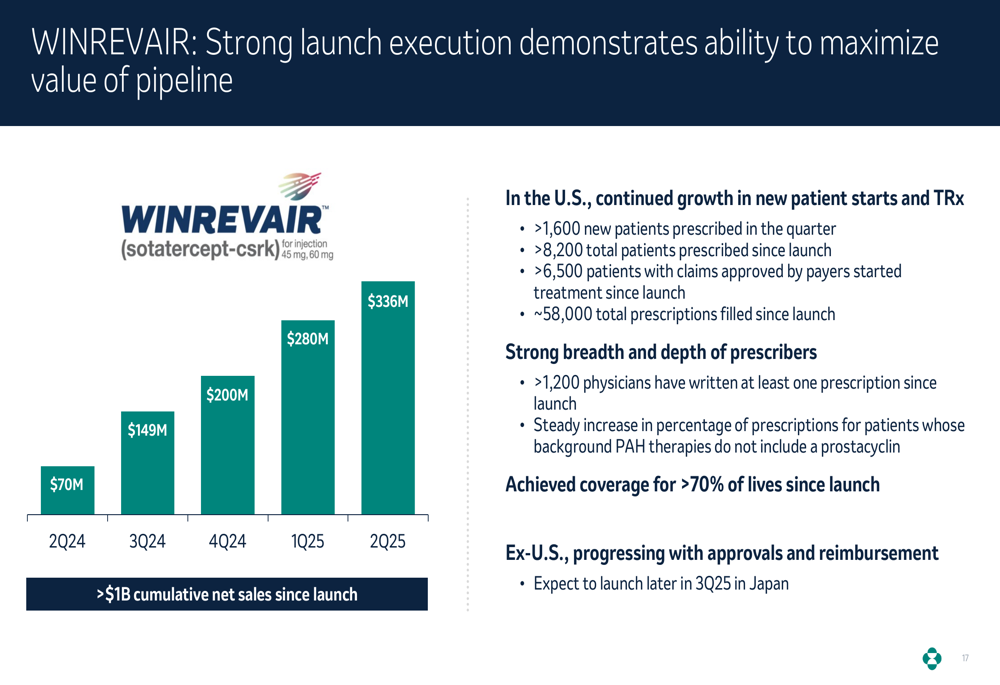

Um ponto de destaque foi o WINREVAIR, que continuou sua forte trajetória de lançamento com vendas no 2º tri de US$ 336 milhões e vendas acumuladas excedendo US$ 1 bilhão desde o lançamento. A empresa relatou que mais de 8.200 pacientes receberam prescrição do medicamento desde sua introdução:

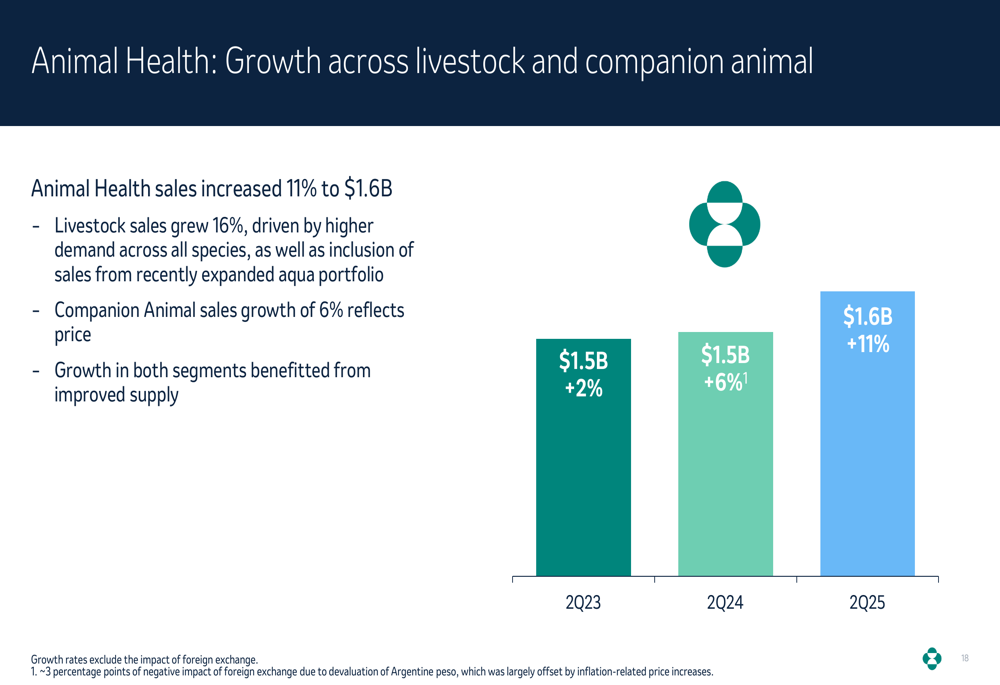

O segmento de Saúde Animal entregou desempenho robusto com crescimento de 11% para US$ 1,6 bilhão, impulsionado pela maior demanda em todas as espécies e benefícios de um portfólio aquático expandido:

Iniciativas estratégicas e pipeline

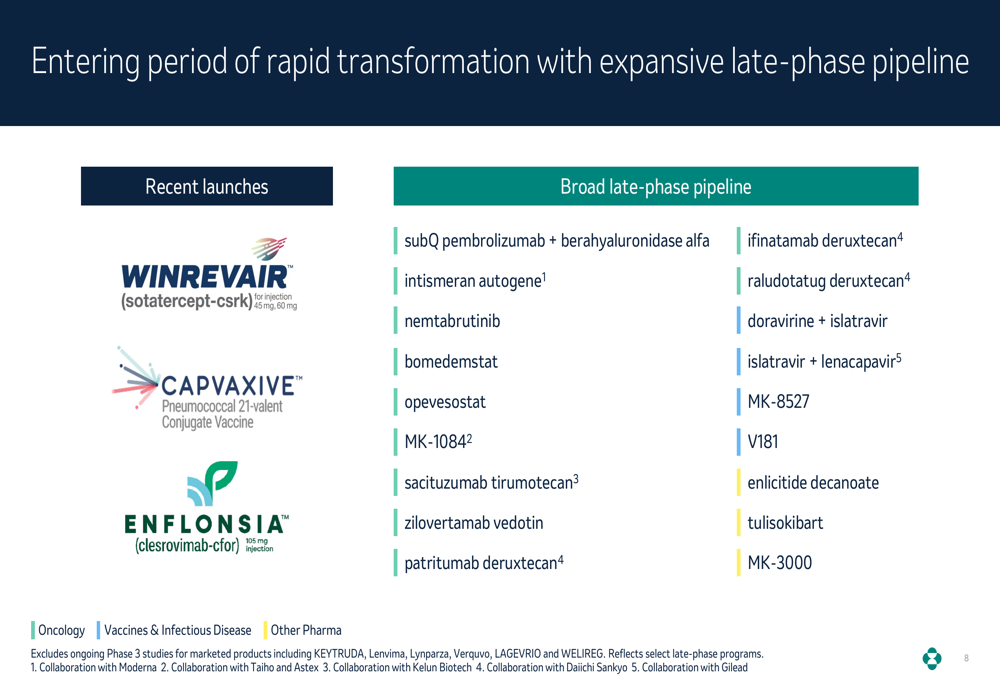

A Merck está se preparando ativamente para a eventual perda de exclusividade do KEYTRUDA, expandindo seu pipeline e buscando aquisições estratégicas. A empresa destacou sua aquisição pendente da Verona Pharma, com fechamento previsto para o 4º trimestre de 2025, que fortalecerá seu portfólio cardiopulmonar com o Ohtuvayre, o primeiro tratamento de manutenção inalado inovador para DPOC em mais de 20 anos.

O pipeline de fase tardia da empresa triplicou desde 2021, com potenciais novos impulsionadores de crescimento representando uma oportunidade comercial que excede US$ 50 bilhões até meados da década de 2030:

O progresso recente do pipeline inclui resultados positivos preliminares para o enlicitide em doenças cardiovasculares, aprovação da FDA para o ENFLONSIA na prevenção de VSR em bebês, e expansão contínua das indicações do KEYTRUDA com sua 10ª aprovação em cânceres em estágios iniciais.

Perspectiva financeira e orientação

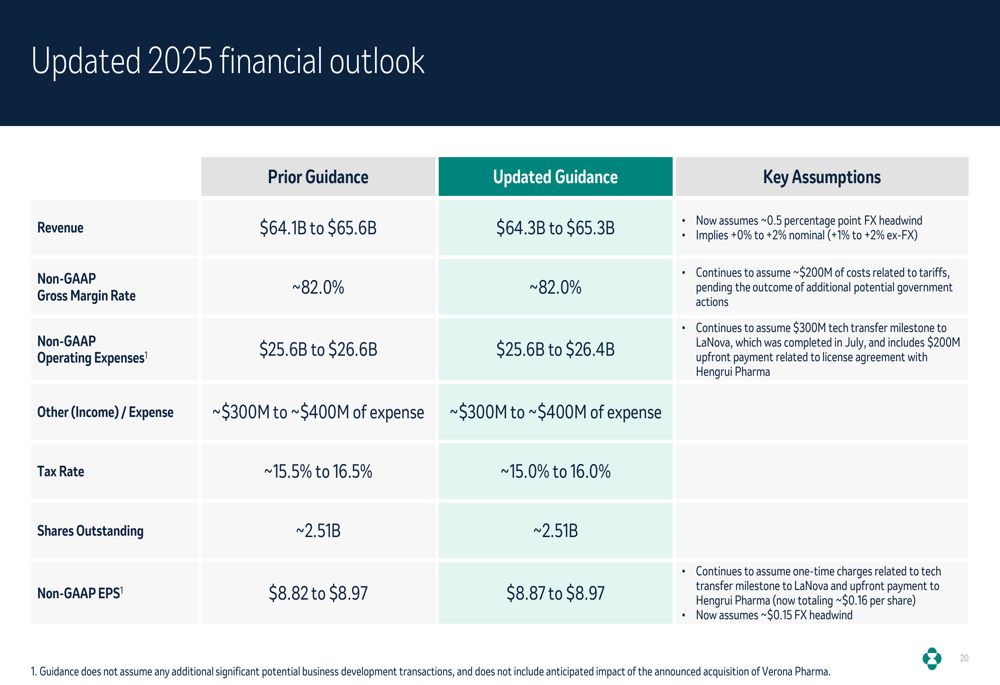

Apesar dos desafios com o GARDASIL na China, a Merck estreitou ligeiramente e elevou sua orientação financeira para 2025. A empresa agora projeta receita anual entre US$ 64,3 bilhões e US$ 65,3 bilhões, em comparação com o intervalo anterior de US$ 64,1 bilhões a US$ 65,6 bilhões. A orientação para o LPA não-GAAP foi ajustada para US$ 8,87-8,97 do intervalo anterior de US$ 8,82-8,97, refletindo confiança na força subjacente do negócio:

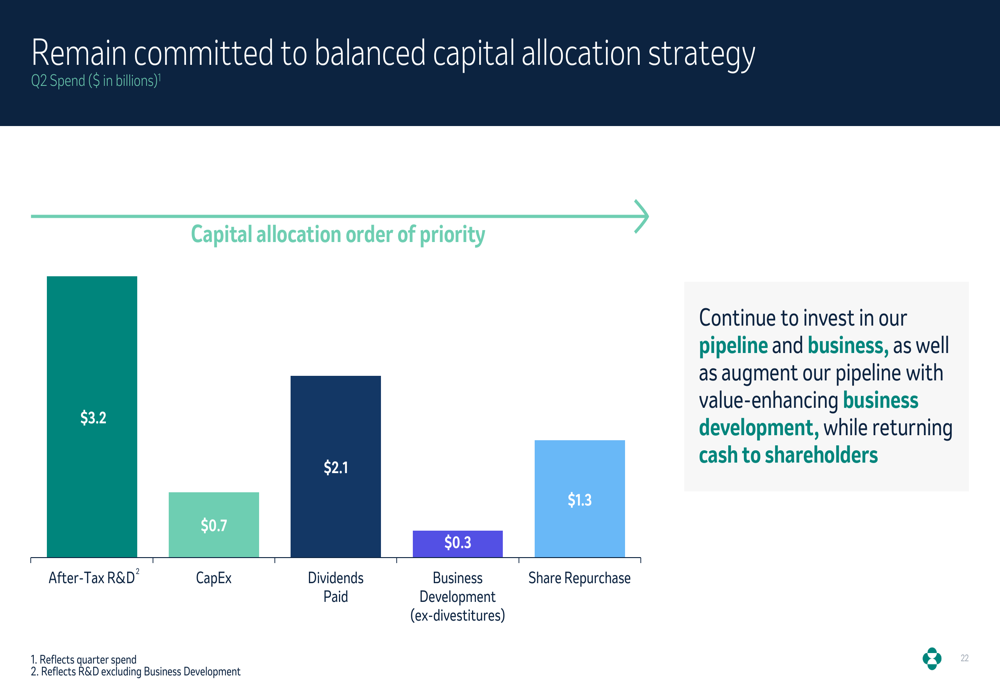

A estratégia de alocação de capital da empresa continua priorizando investimentos em P&D (US$ 3,2 bilhões), seguidos por dividendos (US$ 2,1 bilhões), recompra de ações (US$ 1,3 bilhão) e atividades de desenvolvimento de negócios (US$ 0,3 bilhão):

Olhando para o futuro, a Merck destacou vários marcos importantes para o segundo semestre de 2025, incluindo decisões regulatórias para o pembrolizumab subcutâneo (data PDUFA de 23 de setembro) e atualização do rótulo do WINREVAIR (data PDUFA de 25 de outubro), bem como o fechamento esperado da aquisição da Verona Pharma no 4º trimestre.

A empresa alertou que os ventos contrários do GARDASIL persistirão pelo menos até o final de 2025 na China, enquanto o Japão enfrentará pressão adicional no segundo semestre à medida que a empresa compara com o aumento de vacinações de uma coorte de recuperação. Apesar desses desafios, o portfólio diversificado e o pipeline em expansão da Merck a posicionam para navegar por dificuldades de curto prazo enquanto constrói bases para o crescimento futuro.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: