IPCA-15 tem em agosto primeira queda em 2 anos por Bônus de Itaipu e alimentos

Introdução e contexto de mercado

A TCM Group (CPH:TCM), fabricante dinamarquesa de cozinhas, apresentou seus resultados intermediários do 2º tri de 2025 em 20 de agosto, mostrando um desempenho sólido apesar dos primeiros sinais de desaceleração no mercado consumidor. As ações da empresa caíram ligeiramente 0,28% para 71,6 após a apresentação, sugerindo uma reação neutra do mercado aos resultados que incluíram uma pequena queda na receita em relação às previsões, mas demonstraram forte eficiência operacional.

A especialista em móveis para cozinha e banheiro continua a navegar em um ambiente de mercado misto, com impulso positivo na Noruega compensando os primeiros sinais de desaceleração B2C em seu mercado doméstico. A apresentação destacou tanto as conquistas financeiras quanto os movimentos estratégicos, incluindo a aquisição da participação restante no varejista online Celebert ApS.

Destaques do desempenho trimestral

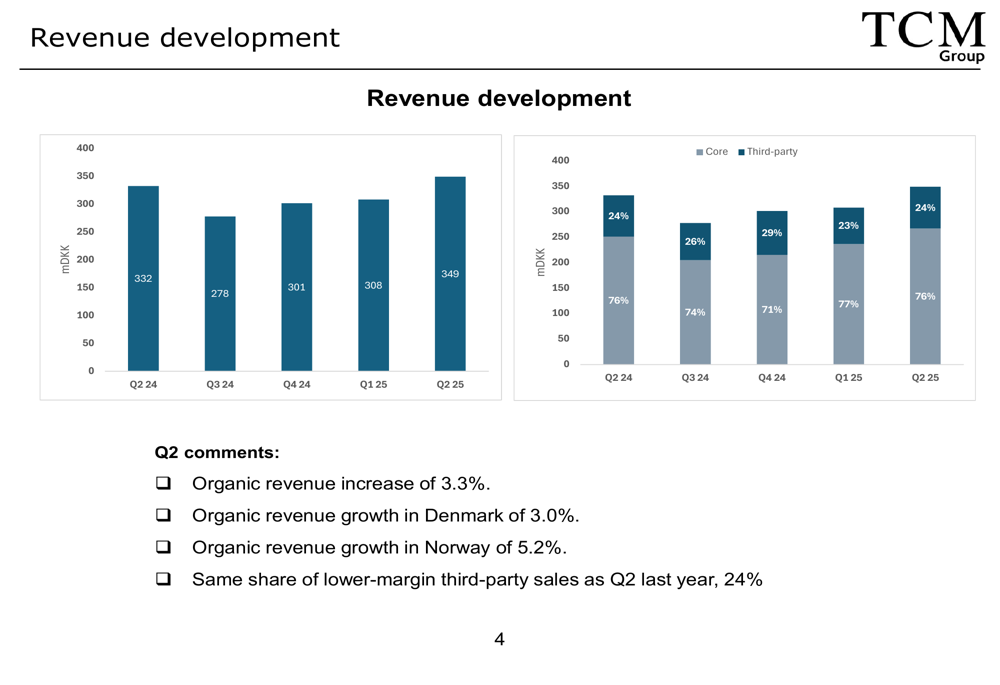

A TCM Group reportou uma receita de DKK 349 milhões no 2º tri de 2025, representando um aumento de 5,1% em relação ao ano anterior, quando registrou DKK 332 milhões no 2º tri de 2024. A empresa alcançou um crescimento orgânico de 3,3%, com desempenho particularmente forte na Noruega, onde as vendas aumentaram 5,2%.

Como mostrado no gráfico de desenvolvimento de receita a seguir, a TCM manteve um crescimento consistente nos últimos trimestres, com o 2º tri de 2025 marcando a maior receita trimestral no período exibido:

A composição da receita permaneceu estável em comparação com o mesmo trimestre do ano passado, com as vendas principais representando 76% da receita e produtos de terceiros compondo os 24% restantes. A empresa observou aumento nas vendas tanto nos segmentos B2B quanto B2C, embora tenha sinalizado os primeiros sinais de alerta de uma possível desaceleração nas vendas ao consumidor.

Análise financeira detalhada

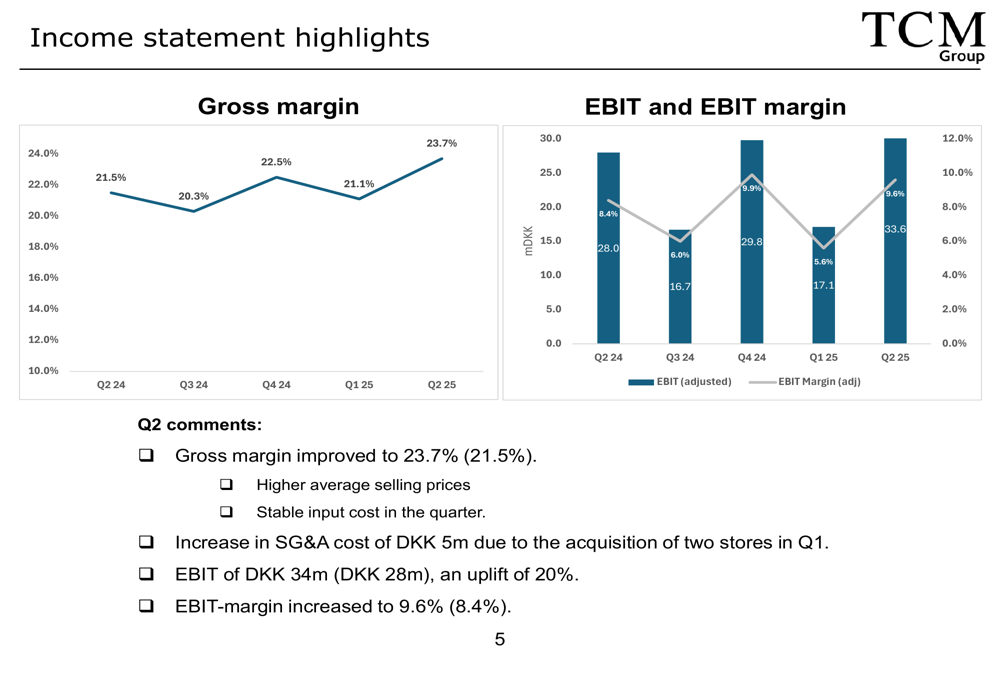

Os indicadores de lucratividade da TCM Group mostraram melhoria notável no 2º tri de 2025. A margem bruta expandiu para 23,7%, acima dos 21,5% no mesmo período do ano passado, apoiada por preços médios mais altos e custos de insumos estáveis durante o trimestre.

O gráfico a seguir ilustra a tendência positiva na margem bruta e no desempenho do EBIT:

O EBIT ajustado atingiu DKK 34 milhões, um aumento significativo de 20% em relação aos DKK 28 milhões no 2º tri de 2024. Essa melhoria elevou a margem EBIT ajustada para 9,6%, acima dos 8,4% no período do ano anterior. A empresa observou um aumento de DKK 5 milhões nos custos de SG&A, atribuído à aquisição de duas lojas no 1º tri.

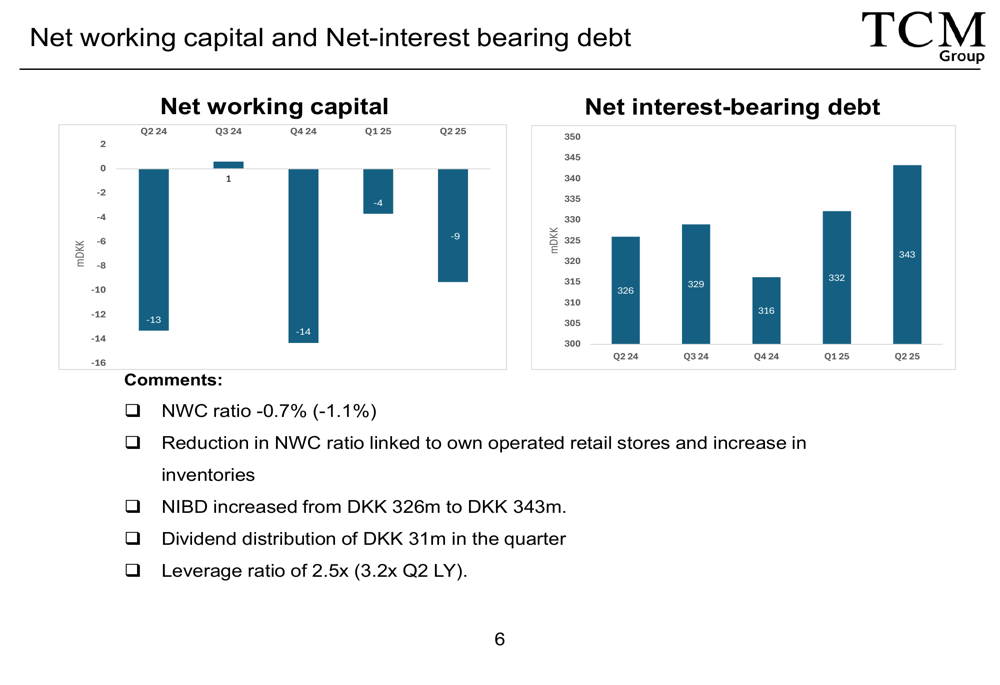

A posição de capital de giro e os indicadores de dívida da TCM mostraram resultados mistos. O capital de giro líquido permaneceu negativo em -0,7% da receita (comparado a -1,1% no 2º tri de 2024), o que a empresa atribuiu às lojas operadas por conta própria e ao aumento dos estoques.

O gráfico a seguir mostra a evolução do capital de giro líquido e da dívida líquida com juros:

A dívida líquida com juros aumentou para DKK 343 milhões, de DKK 326 milhões no 2º tri de 2024, em parte devido à distribuição de dividendos de DKK 31 milhões durante o trimestre. Apesar desse aumento, o índice de alavancagem da empresa melhorou para 2,5x, de 3,2x no mesmo período do ano passado.

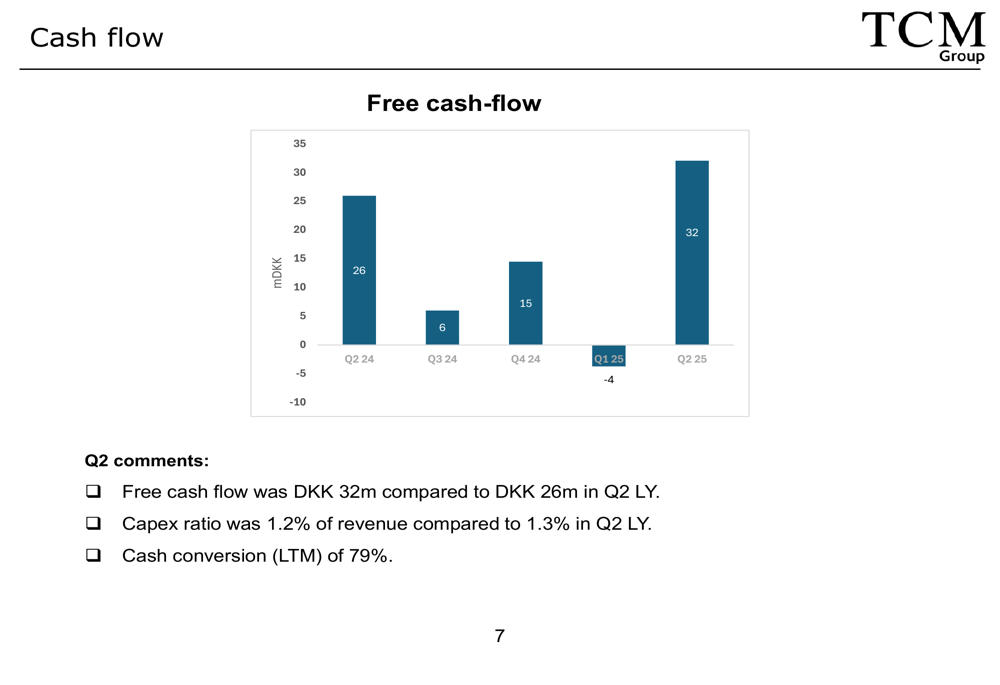

A geração de fluxo de caixa livre permaneceu forte em DKK 32 milhões, acima dos DKK 26 milhões no 2º tri de 2024, com despesas de capital representando 1,2% da receita. A taxa de conversão de caixa da empresa (LTM) ficou em 78,6%, abaixo dos 92,5% no período do ano anterior.

Iniciativas estratégicas

Um desenvolvimento significativo anunciado na apresentação foi a aquisição pela TCM Group dos 55% restantes da participação na Celebert ApS. A empresa havia anteriormente fundido suas atividades online com a Celebert em 2021, adquirindo uma participação de 45% naquela época.

A Celebert se estabeleceu como pioneira no varejo online de cozinhas, interiores de banheiro, guarda-roupas e eletrodomésticos, operando várias plataformas de e-commerce, incluindo kitchn.dk, billigskabe.dk e justwood.dk. O negócio demonstrou forte crescimento de receita desde 2021, atingindo aproximadamente DKK 150 milhões em 2024.

A TCM Group estima o preço de compra da participação restante entre DKK 60-85 milhões, com a transação prevista para ser concluída no final de 2025, sujeita à aprovação regulatória. Esta aquisição representa um movimento estratégico para fortalecer a presença online da TCM e expandir seus canais de vendas digitais.

Declarações prospectivas

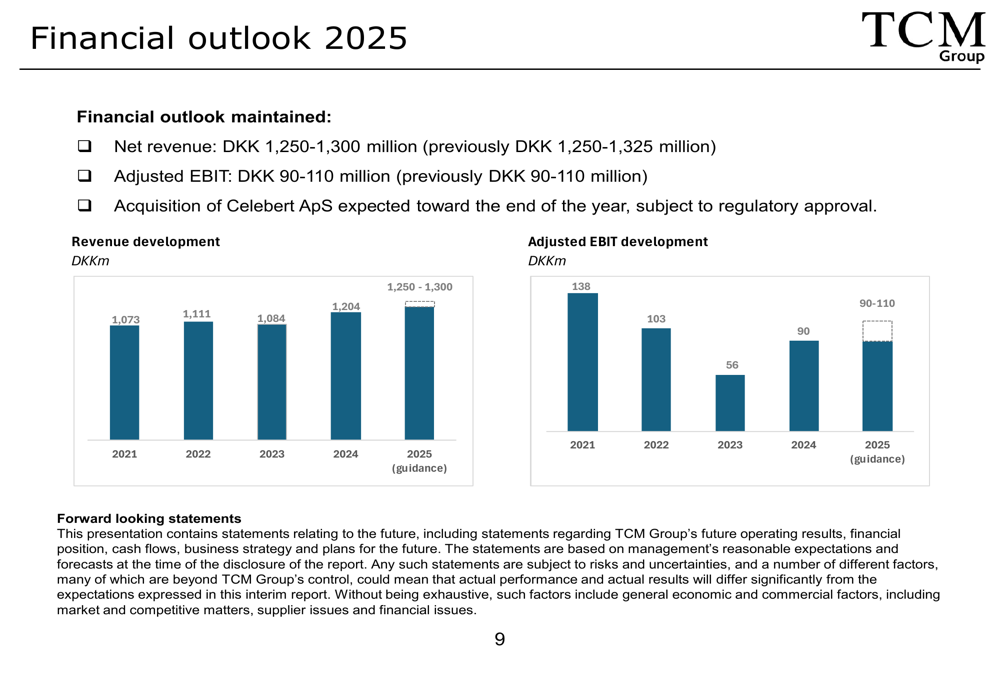

A TCM Group revisou sua orientação de receita para o ano completo de 2025 para DKK 1.250-1.300 milhões, reduzindo a faixa anterior de DKK 1.250-1.325 milhões. A empresa manteve sua orientação de EBIT ajustado em DKK 90-110 milhões.

O gráfico a seguir ilustra o desempenho histórico da TCM e a orientação para 2025:

A ligeira redução na orientação de receita pode refletir os primeiros sinais de desaceleração B2C mencionados na apresentação. Durante a teleconferência de resultados, o CEO Torben Paulin observou que "O tráfego é melhor do que a entrada real de pedidos", sugerindo potencial para crescimento futuro apesar dos desafios atuais.

A empresa espera que a aquisição da Celebert ApS seja concluída no final do ano, sujeita à aprovação regulatória, o que poderia proporcionar fluxos de receita adicionais em 2026.

A TCM Group enfrenta vários desafios nos próximos trimestres, incluindo uma entrada de pedidos mais lenta no 2º tri que poderia afetar a receita futura, e padrões de gastos dos consumidores mudando para viagens e lazer, o que pode impactar as vendas. No entanto, o forte desempenho operacional da empresa, margens melhoradas e aquisição estratégica a posicionam para navegar por esses desafios enquanto busca oportunidades de crescimento a longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: