Trump diz que se reunirá com Lula na semana que vem

Introdução e contexto de mercado

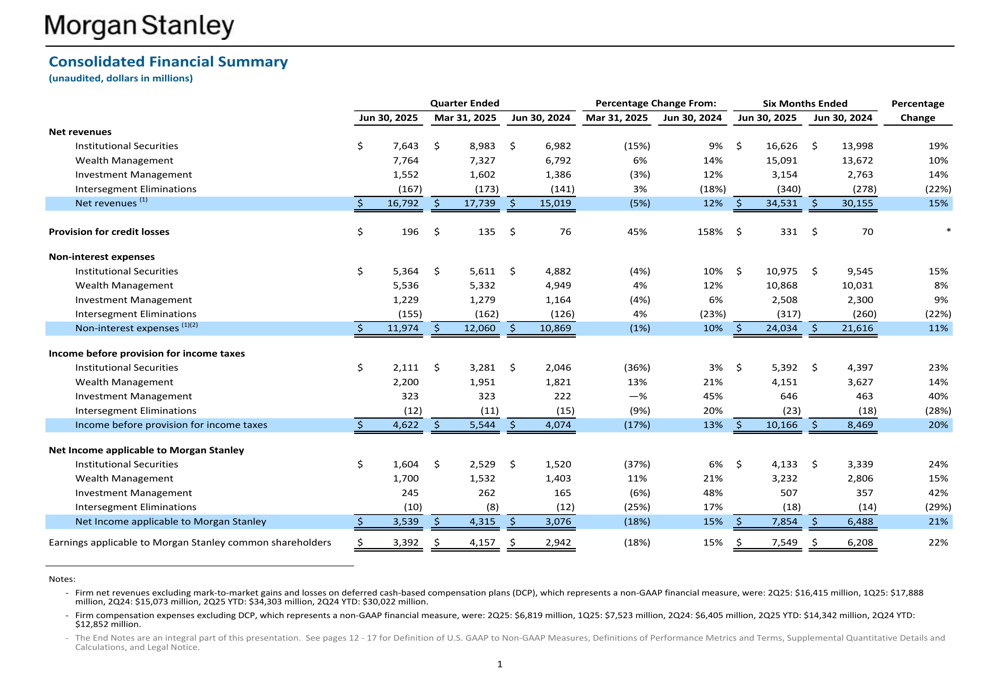

O Morgan Stanley (NYSE:MS) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 16 de julho, mostrando um crescimento de receita de 12% em comparação ao ano anterior, apesar de uma queda sequencial em relação ao trimestre anterior. O gigante de serviços financeiros reportou receitas líquidas de US$ 16,79 bilhões para o 2º tri 2025, em comparação com US$ 15,02 bilhões no mesmo período do ano passado, mas com queda de 5% em relação aos US$ 17,74 bilhões do 1º tri 2025.

As ações da empresa estavam sendo negociadas com queda de 0,45% no pré-mercado a US$ 140,95, após uma queda de 1,65% no dia anterior, sugerindo que os investidores podem estar respondendo com cautela aos resultados mistos.

Destaques do desempenho trimestral

O Morgan Stanley reportou lucro líquido aplicável aos acionistas de US$ 3,54 bilhões para o segundo trimestre de 2025, com lucros aplicáveis aos acionistas ordinários de US$ 3,39 bilhões. Este desempenho vem após um forte primeiro trimestre, quando a empresa superou as expectativas dos analistas com um LPA de US$ 2,60.

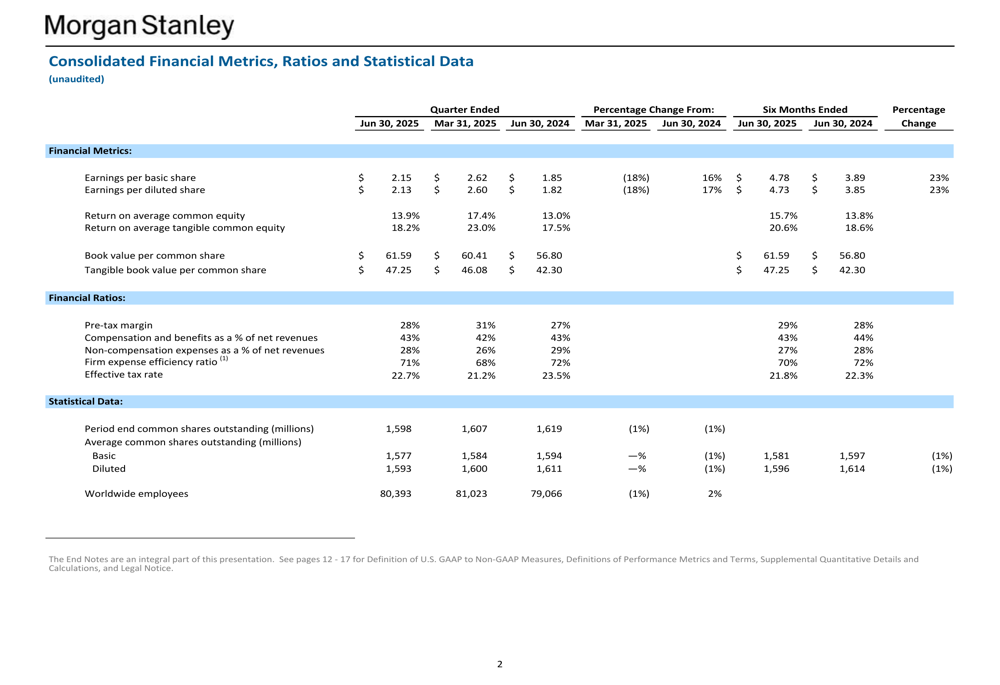

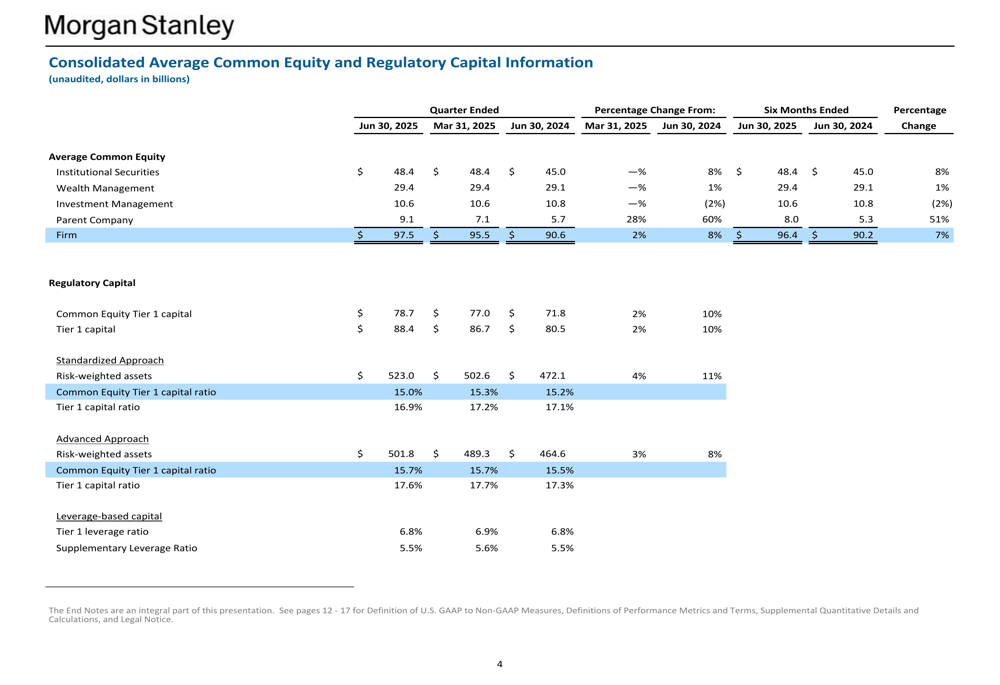

A empresa manteve posições sólidas de capital e liquidez, com um índice de capital Common Equity Tier 1 de 15,0% sob a Abordagem Padronizada e 15,7% sob a Abordagem Avançada, ambos bem acima dos requisitos regulatórios.

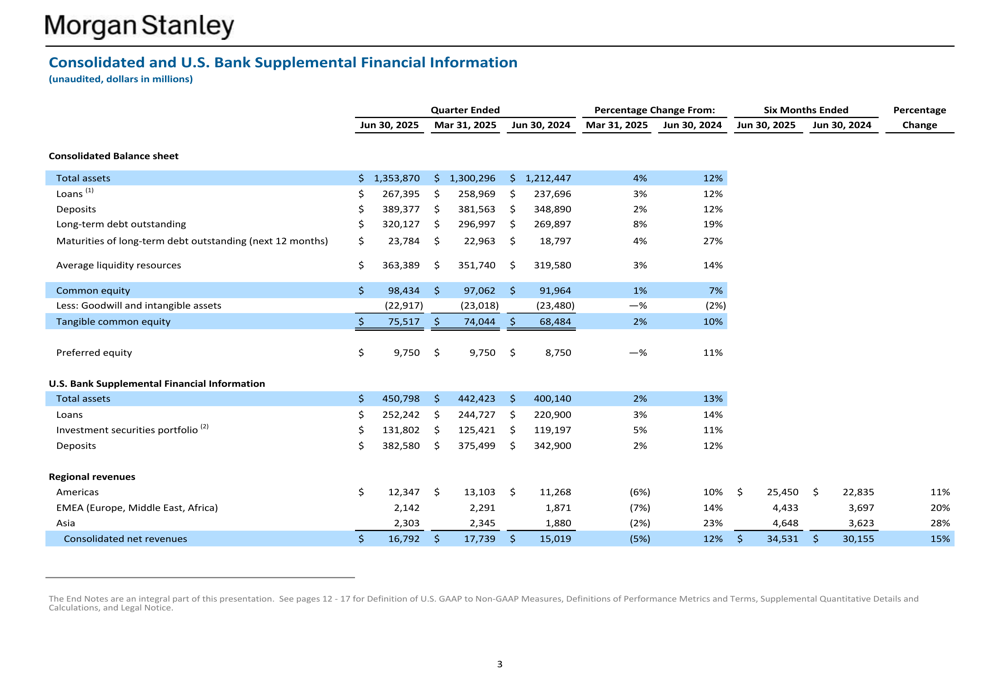

Como mostrado no seguinte resumo financeiro abrangente:

Uma preocupação notável nos resultados trimestrais foi o aumento na provisão para perdas de crédito, que subiu para US$ 196 milhões no 2º tri 2025, acima dos US$ 135 milhões no trimestre anterior e significativamente maior que os US$ 76 milhões reportados no 2º tri 2024. Este aumento de 158% em base anual pode sinalizar uma crescente cautela sobre potencial deterioração de crédito em um ambiente econômico incerto.

Análise financeira detalhada

O balanço patrimonial do Morgan Stanley permanece robusto, com ativos totais de US$ 1,35 trilhão em 30 de junho de 2025. A empresa reportou US$ 267,4 bilhões em empréstimos e US$ 389,4 bilhões em depósitos, mantendo uma forte posição de liquidez.

As seguintes informações financeiras suplementares fornecem uma visão detalhada do balanço patrimonial da empresa e da distribuição de receita regional:

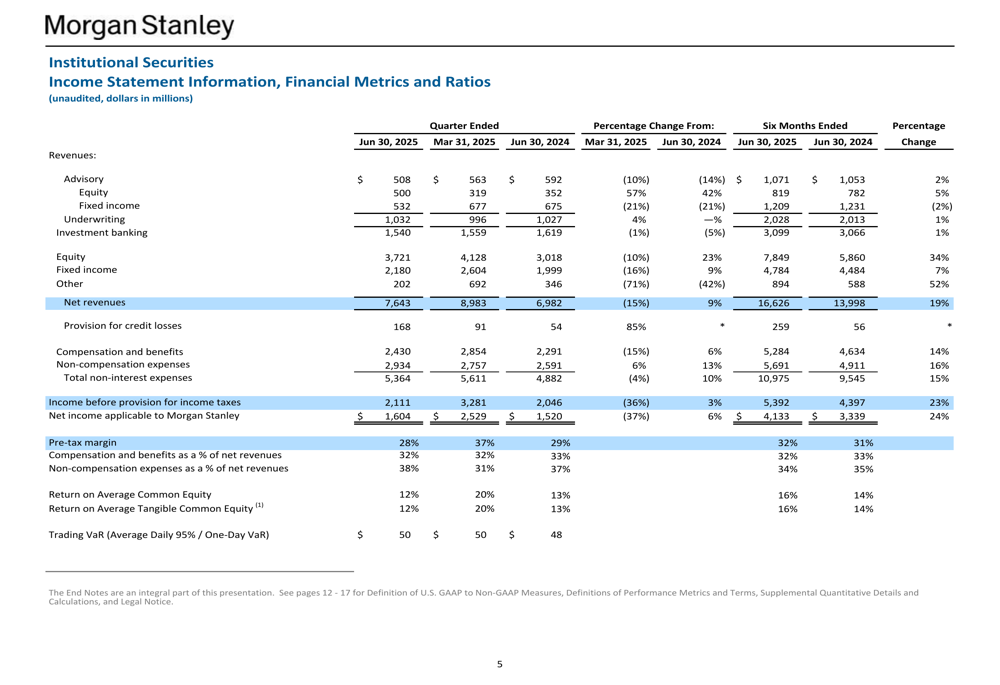

Por segmento de negócios, Serviços Institucionais gerou US$ 7,64 bilhões em receitas líquidas, com banco de investimento contribuindo com US$ 1,54 bilhão. O segmento reportou lucro antes da provisão para impostos de renda de US$ 2,11 bilhões e uma margem pré-imposto de 28%.

A detalhada divisão do desempenho de Serviços Institucionais mostra:

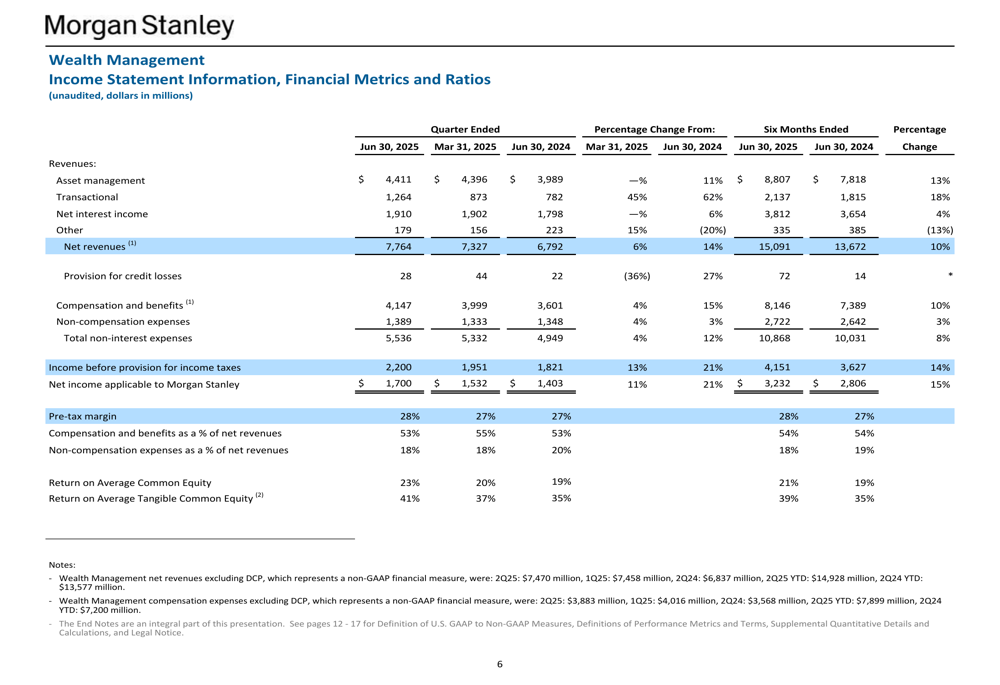

Gestão de Patrimônio continuou sendo um impulsionador chave do desempenho do Morgan Stanley, gerando US$ 7,76 bilhões em receitas líquidas. Receitas de gestão de ativos representaram US$ 4,41 bilhões, enquanto a receita líquida de juros contribuiu com US$ 1,91 bilhão. O segmento alcançou lucro antes da provisão para impostos de renda de US$ 2,20 bilhões, também com uma margem pré-imposto de 28%.

As seguintes informações da demonstração de resultados destacam o desempenho do segmento de Gestão de Patrimônio:

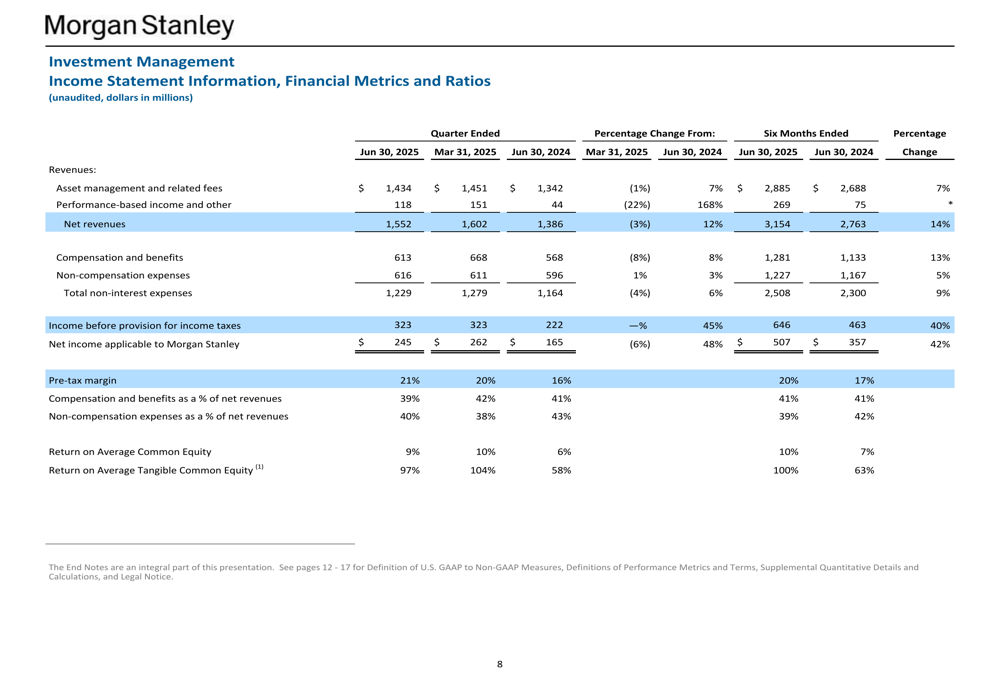

Gestão de Investimentos reportou receitas líquidas de US$ 1,55 bilhão, com taxas de gestão de ativos e relacionadas de US$ 1,43 bilhão. O segmento alcançou lucro antes da provisão para impostos de renda de US$ 323 milhões e uma margem pré-imposto de 21%.

Iniciativas estratégicas

Gestão de Patrimônio permanece um foco estratégico para o Morgan Stanley, com ativos totais de clientes atingindo US$ 6,49 trilhões em 30 de junho de 2025. O segmento atraiu US$ 59,2 bilhões em novos ativos líquidos durante o trimestre, demonstrando fortes capacidades de aquisição e retenção de clientes.

A divisão dos ativos de Gestão de Patrimônio mostra US$ 5,04 trilhões em ativos de clientes liderados por consultores e US$ 1,45 trilhão em ativos autodirigidos, destacando a abordagem multicanal da empresa para atender clientes.

Como ilustrado nos seguintes dados estatísticos de Gestão de Patrimônio:

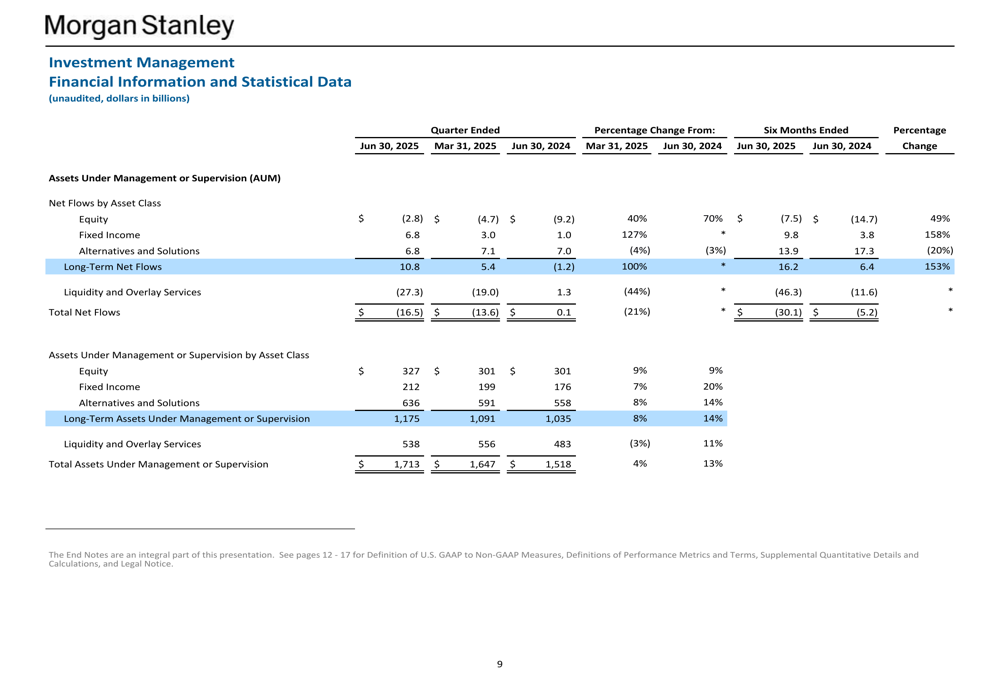

O negócio de Gestão de Investimentos reportou ativos totais sob gestão ou supervisão de US$ 1,71 trilhão. Enquanto fundos de ações viram saídas de US$ 2,8 bilhões, tanto as categorias de renda fixa quanto alternativas e soluções atraíram entradas de US$ 6,8 bilhões cada, resultando em fluxos líquidos positivos para o trimestre.

O seguinte gráfico detalha os ativos e fluxos do segmento de Gestão de Investimentos:

Declarações prospectivas

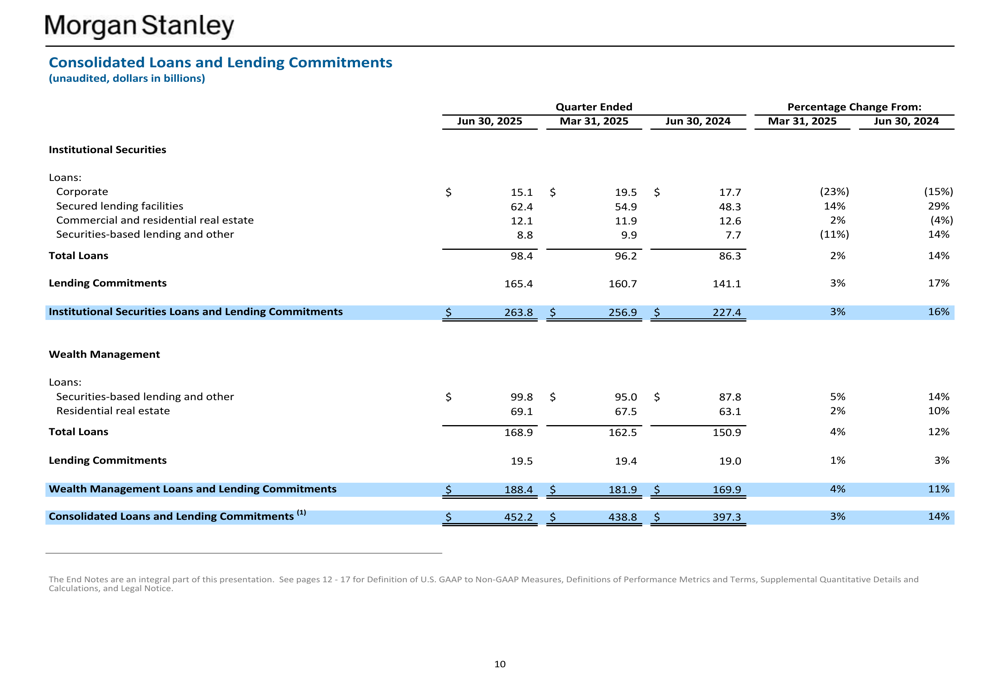

Uma área potencial de preocupação é o aumento da provisão para perdas de crédito, que tem mostrado tendência de alta ao longo do último ano. Os empréstimos consolidados e compromissos de empréstimo da empresa mostram exposição significativa nos setores corporativo, instalações de empréstimos garantidos e imobiliário.

A divisão da carteira de empréstimos é ilustrada no seguinte gráfico:

A provisão para perdas de crédito (ACL) para Serviços Institucionais está em US$ 865 milhões, representando 1,1% dos empréstimos e compromissos de empréstimo mantidos para investimento. Para Gestão de Patrimônio, a ACL é de US$ 406 milhões, ou 0,2% da carteira, refletindo a qualidade geralmente superior e a colateralização desses empréstimos.

A provisão detalhada para perdas de crédito é mostrada aqui:

Enquanto o Morgan Stanley mantém fortes índices de capital, o aumento das provisões para perdas de crédito pode indicar a crescente cautela da administração sobre potenciais ventos contrários econômicos. Isso se alinha com o otimismo cauteloso expresso pelo CEO Ted Pick na teleconferência de resultados do trimestre anterior, onde ele observou "Pausa, não deletar" em referência a iniciativas estratégicas.

Posição competitiva na indústria

O Morgan Stanley continua a manter uma forte posição competitiva na indústria de serviços financeiros, com fluxos de receita diversificados entre Serviços Institucionais, Gestão de Patrimônio e Gestão de Investimentos. O foco da empresa em gestão de patrimônio tem se mostrado bem-sucedido, com ativos substanciais de clientes e entradas líquidas contínuas.

A posição de capital regulatório da empresa permanece forte, com índices excedendo os requisitos e proporcionando flexibilidade para potencial volatilidade do mercado. As seguintes informações de capital ilustram essa força:

À medida que as incertezas econômicas persistem, o modelo de negócios equilibrado do Morgan Stanley o posiciona bem para navegar por potenciais desafios enquanto capitaliza oportunidades de crescimento, particularmente em serviços de gestão de patrimônio e investimentos onde o engajamento do cliente permanece robusto.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: