Weg registra lucro de R$1,65 bi no 3º tri

Introdução e contexto de mercado

A Motiva Infraestrutura de Mobilidade SA (B3:MOTV3) reportou um aumento substancial na lucratividade para o segundo trimestre de 2025, com o lucro líquido disparando 235% em comparação anual, atingindo R$ 897 milhões. Apesar desses resultados impressionantes, as ações da empresa fecharam a R$ 14,00, com queda de 0,64% no dia, refletindo preocupações mais amplas do mercado sobre perspectivas futuras de crescimento.

A empresa de infraestrutura de mobilidade, que opera rodovias, ferrovias e aeroportos no Brasil, manteve sua posição no Índice de Sustentabilidade Empresarial (ISE) da B3 pelo 14º ano consecutivo, destacando seu compromisso com práticas de negócios sustentáveis enquanto entrega desempenho financeiro.

Destaques do desempenho trimestral

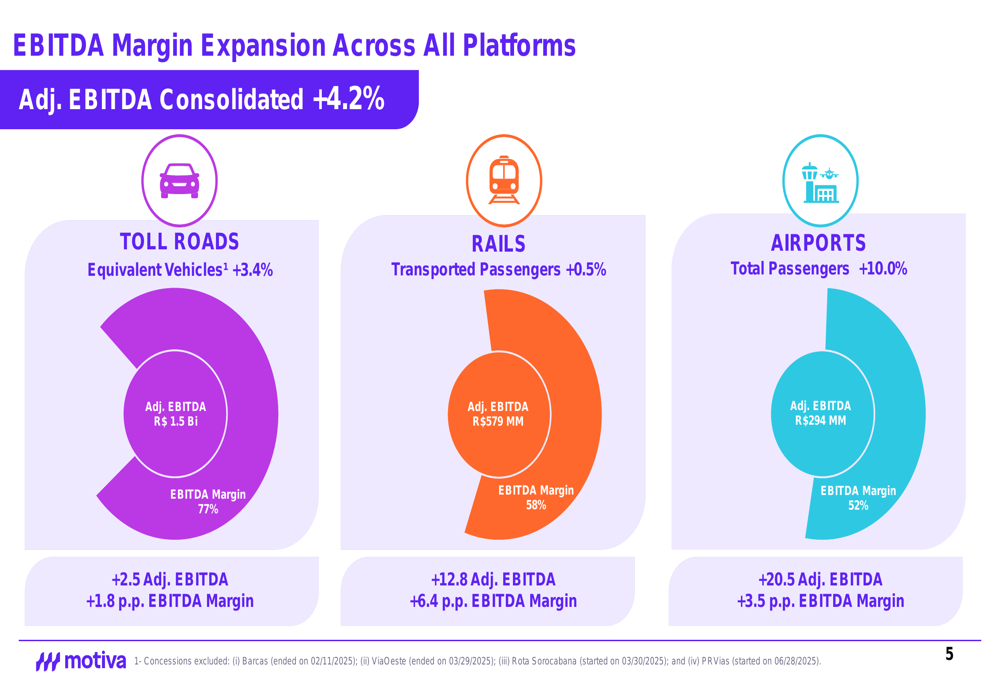

O segundo trimestre da Motiva foi caracterizado por significativa expansão de margens em todas as plataformas de negócios, impulsionada por iniciativas de eficiência operacional e otimização estratégica de portfólio.

Como mostrado no gráfico a seguir, detalhando a expansão da margem EBITDA nos segmentos de negócios da empresa:

A empresa alcançou um aumento consolidado do EBITDA ajustado de 4,2% em comparação com o mesmo período do ano passado. Notavelmente, o segmento de Ferrovias demonstrou a melhoria mais forte com um aumento de 12,8% no EBITDA ajustado e uma expansão de 6,4 pontos percentuais na margem EBITDA para 58%. O segmento de Aeroportos também teve desempenho excepcionalmente bom, com um aumento de 20,5% no EBITDA ajustado e uma melhoria de 3,5 pontos percentuais na margem EBITDA para 52%, apoiado por um aumento de 10% no total de passageiros.

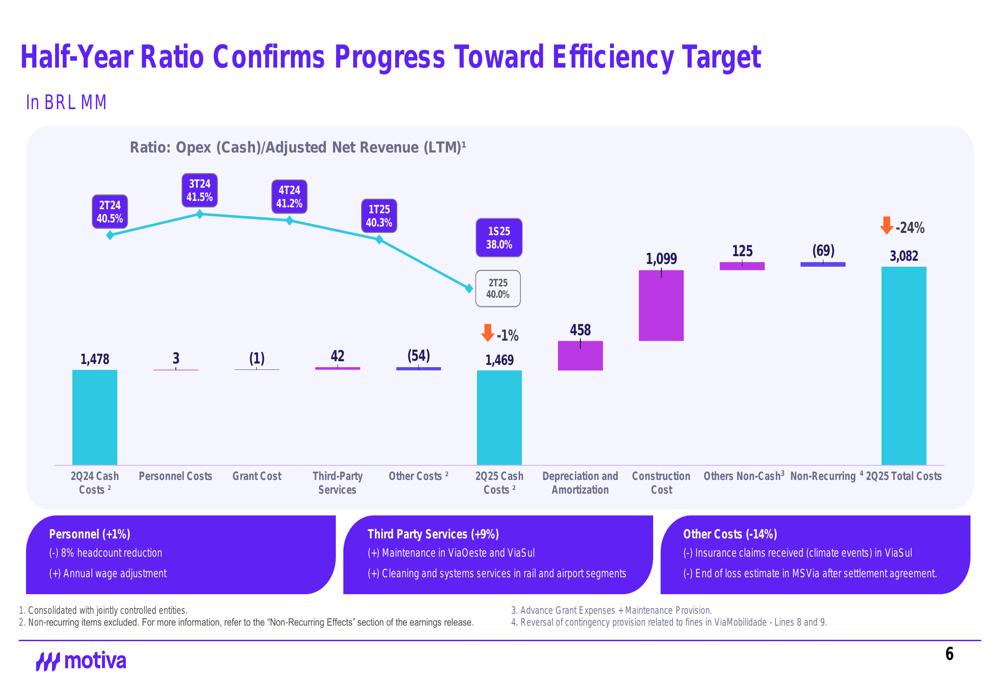

As medidas agressivas de redução de custos da Motiva produziram resultados significativos, como ilustrado nesta análise das reduções de custos:

Os custos totais diminuíram 24% em comparação anual, com a empresa reduzindo seu quadro de funcionários em aproximadamente 10% (cerca de 1.700 posições) desde dezembro de 2023. A relação Opex (Caixa)/Receita Líquida Ajustada melhorou para 38% no primeiro semestre de 2025, demonstrando progresso em direção às metas de eficiência da empresa.

Análise financeira detalhada

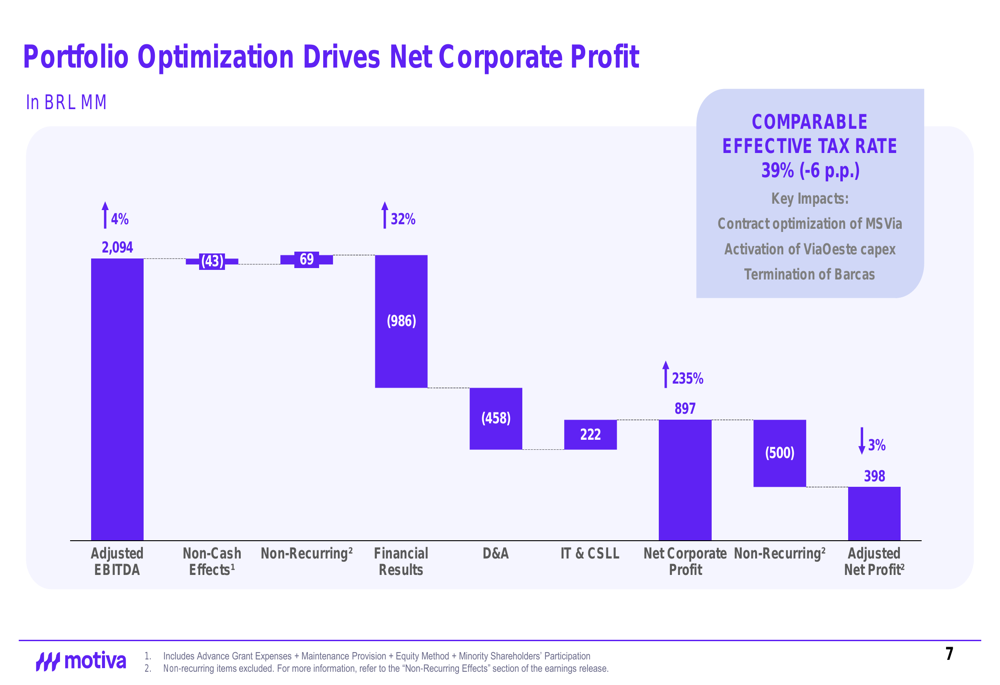

A melhoria dramática na lucratividade da Motiva pode ser atribuída a vários fatores, como ilustrado neste gráfico em cascata mostrando a progressão do EBITDA para o lucro líquido:

Começando com um EBITDA ajustado de R$ 2.094 milhões (+4%), a empresa se beneficiou de efeitos não recorrentes positivos de R$ 69 milhões e resultados financeiros melhorados (-32% em despesas financeiras). A taxa efetiva de imposto diminuiu 6 pontos percentuais para 39%, principalmente devido à otimização de contratos na MSVia, ativação de capex da ViaOeste e encerramento das operações da Barcas.

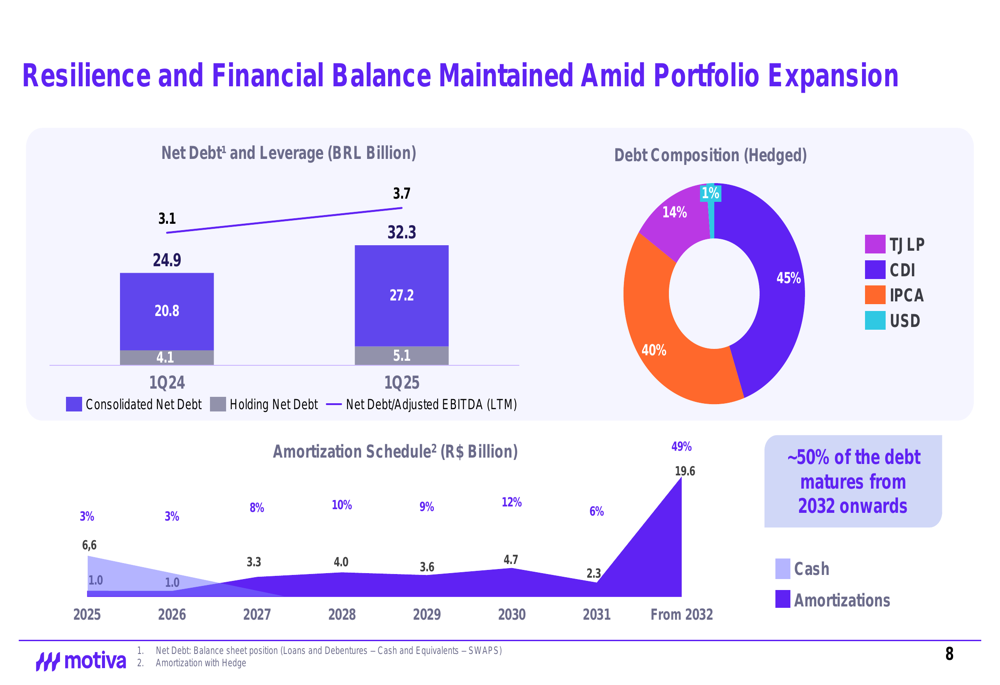

Enquanto mantém seu foco na lucratividade, a Motiva também gerenciou seu perfil de dívida com prudência:

A dívida líquida da empresa aumentou para R$ 27,2 bilhões no 1º tri de 2025, de R$ 20,8 bilhões no 1º tri de 2024, com o índice de alavancagem (Dívida Líquida/EBITDA Ajustado) subindo para 3,7x de 3,1x. No entanto, a Motiva estruturou sua dívida com um perfil de vencimento favorável, com aproximadamente 50% vencendo a partir de 2032, proporcionando estabilidade financeira de longo prazo. A composição da dívida é bem diversificada, com 45% em USD, 40% em IPCA (indexado à inflação), 14% em CDI e 1% em TJLP.

Iniciativas estratégicas

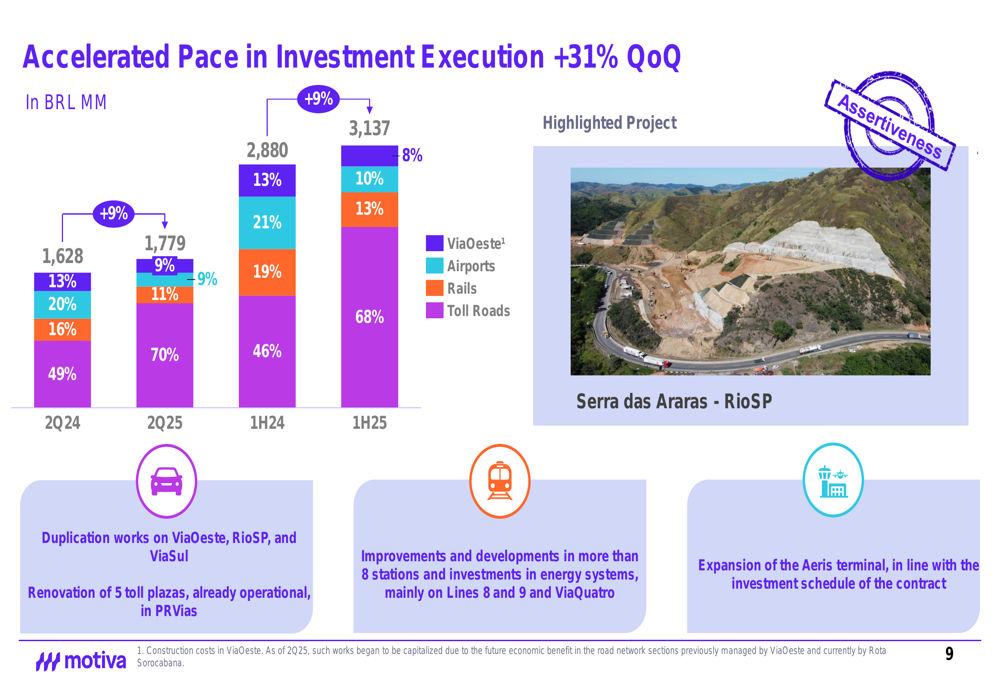

A Motiva acelerou seu programa de investimentos de capital, com o capex trimestral aumentando 31% em comparação com o trimestre anterior:

A empresa investiu R$ 1.779 milhões no 2º tri de 2025, elevando o total do primeiro semestre para R$ 3.137 milhões. Esses investimentos são estrategicamente alocados em todos os segmentos de negócios, incluindo obras de duplicação na ViaOeste, RioSP e ViaSul, renovação de praças de pedágio na PRVias, melhorias nas estações ferroviárias e expansão de terminais na Aeris.

A empresa também fez progressos significativos em várias frentes estratégicas, como destacado em seu resumo trimestral:

As principais conquistas incluem a conclusão da otimização do contrato da MSVia, o início de novas concessões (Sorocabana e PRVias) e a assinatura de um aditivo para implementação do ETCS nas Linhas 8 e 9. Além disso, a Motiva executou uma operação bem-sucedida de gestão de passivos que resultou em um ganho de aproximadamente R$ 320 milhões.

Declarações prospectivas

Olhando para o futuro, a administração da Motiva, liderada pelo CEO Miguel Setas, mantém o foco na eficiência operacional e na otimização estratégica do portfólio. A apresentação da empresa enfatizou o progresso contínuo em direção às suas metas de eficiência, com a relação Opex/Receita apresentando tendência de queda.

O ritmo acelerado de investimentos de capital sugere confiança nas oportunidades futuras de crescimento, particularmente nos segmentos de rodovias e aeroportos, onde os volumes de tráfego mostraram impulso positivo (+3,4% em veículos equivalentes para rodovias e +10,0% no total de passageiros para aeroportos).

Embora o aumento do índice de alavancagem mereça monitoramento, o perfil de dívida bem estruturado da Motiva, com vencimentos estendidos, proporciona flexibilidade financeira. A inclusão consistente da empresa no Índice de Sustentabilidade Empresarial da B3 também a posiciona favoravelmente junto aos investidores focados em ESG.

À medida que a Motiva continua a otimizar seu portfólio e melhorar a eficiência operacional, os investidores estarão observando atentamente para ver se o notável crescimento do lucro pode ser sustentado nos próximos trimestres, particularmente considerando o desafiador ambiente macroeconômico no Brasil e os níveis crescentes de dívida da empresa.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: