BBAS3: Saiba como usar análise SWOT para investir, ou não, em Banco do Brasil

Introdução e contexto de mercado

A fabricante sueca de embalagens e papel Billerud (STO:BILL) apresentou seu relatório interino do 2º tri de 2025 em 18 de julho, revelando um forte contraste entre suas operações regionais. A empresa reportou desempenho sólido na América do Norte enquanto enfrentava significativos obstáculos na Europa, onde a demanda enfraquecida continua a pressionar os resultados.

A apresentação, conduzida pelo Presidente e CEO Ivar Vatne e pelo CFO Andrei Krés, destacou um trimestre desafiador no geral, com vendas líquidas caindo 5% em comparação ao ano anterior, para 10.244 milhões de SEK. Isso representa uma reversão significativa do forte desempenho do 1º tri de 2025, quando a Billerud reportou crescimento de vendas de 7% e melhoria de 19% no EBITDA.

As ações fecharam em 96,65 SEK em 17 de julho, com queda de 1,18% antes da apresentação dos resultados, e têm sido negociadas entre 90,5 SEK e 122,2 SEK nas últimas 52 semanas.

Destaques do desempenho trimestral

Os resultados do 2º tri de 2025 da Billerud mostraram desempenho misto em métricas-chave. Enquanto os números gerais caíram em comparação tanto com o trimestre anterior quanto com o mesmo período do ano passado, o fluxo de caixa demonstrou força notável.

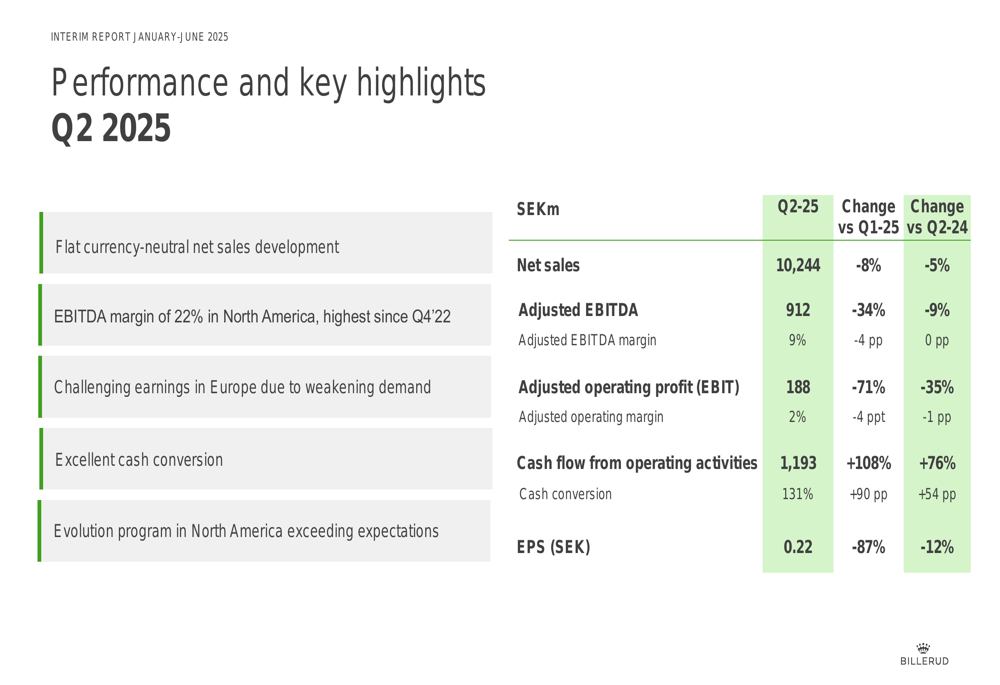

Como mostrado no seguinte resumo financeiro:

As vendas líquidas diminuíram para 10.244 milhões de SEK, queda de 8% em relação ao trimestre anterior e 5% em comparação ao ano anterior. O EBITDA ajustado caiu para 912 milhões de SEK, representando uma queda de 34% em relação ao 1º tri de 2025 e uma redução de 9% comparado ao 2º tri de 2024. A margem EBITDA permaneceu estável em 9% na comparação anual, mas diminuiu 4 pontos percentuais sequencialmente.

Particularmente notável foi o fluxo de caixa da empresa proveniente de atividades operacionais, que disparou para 1.193 milhões de SEK, um aumento de 108% em relação ao trimestre anterior e 76% na comparação anual. Isso se traduziu em uma impressionante taxa de conversão de caixa de 131%, superando significativamente a meta da empresa de 80%.

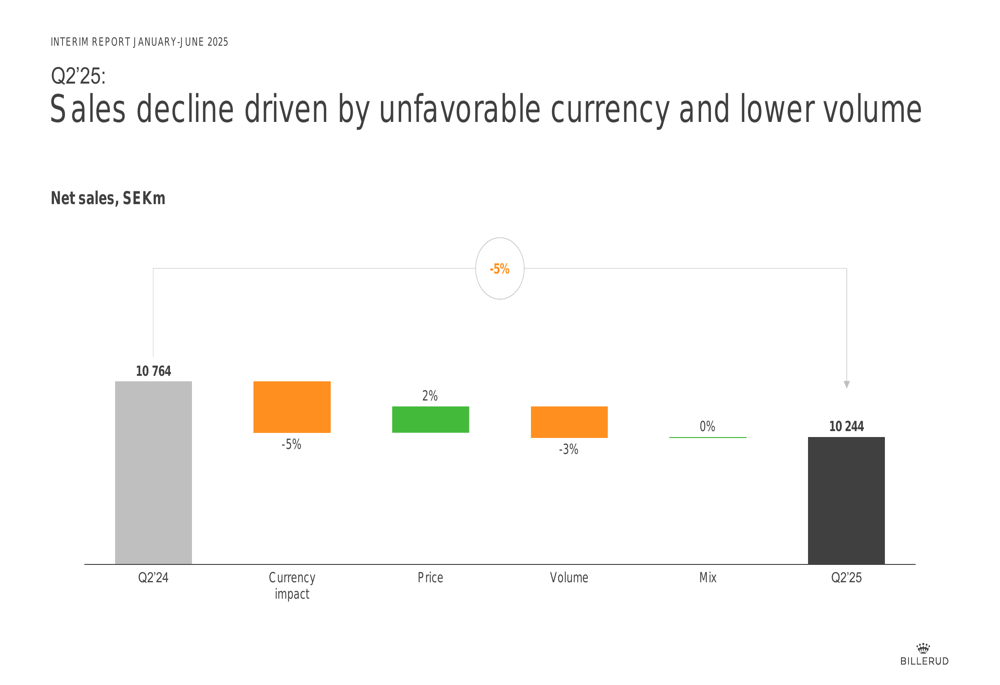

O declínio nas vendas foi principalmente atribuído a efeitos cambiais desfavoráveis e volumes mais baixos, como ilustrado nesta análise:

Os impactos cambiais reduziram as vendas em 5%, enquanto o volume diminuiu em 3%. Esses fatores negativos foram parcialmente compensados por um impacto positivo de preço de 2%, resultando na queda geral de 5% nas vendas em comparação ao ano anterior.

Análise de desempenho regional

O forte contraste entre as operações regionais da Billerud foi um tema central da apresentação, com a América do Norte entregando resultados excepcionais enquanto a Europa lutava com a demanda enfraquecida.

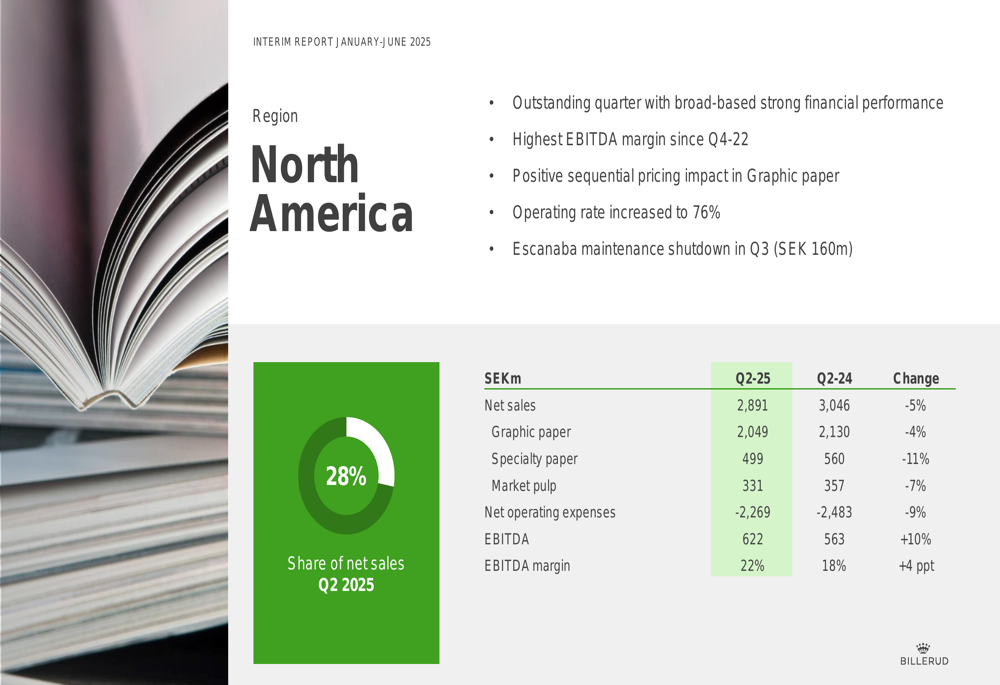

Na América do Norte, que representa 28% das vendas líquidas, a empresa reportou sua maior margem EBITDA desde o 4º trimestre de 2022, atingindo 22%, o que representa uma melhoria de 4 pontos percentuais em relação ao ano anterior:

Apesar de uma queda de 5% nas vendas líquidas norte-americanas para 2.891 milhões de SEK, o EBITDA aumentou 10% em comparação ao 2º tri de 2024. A região se beneficiou do impacto positivo sequencial de preços no papel gráfico e de uma taxa operacional melhorada de 76%.

Por outro lado, a Europa, que representa 63% das vendas líquidas, enfrentou desafios significativos:

As operações europeias reportaram uma queda de 8% nas vendas líquidas para 6.481 milhões de SEK, com o EBITDA despencando 47% em comparação ao ano anterior. A margem EBITDA contraiu para apenas 5%, uma queda de 4 pontos percentuais em relação ao 2º tri de 2024. A administração citou incertezas macroeconômicas e volumes de vendas mais fracos como fatores primários, com paradas planejadas para manutenção que devem impactar ainda mais os resultados do 3º tri em aproximadamente 280 milhões de SEK.

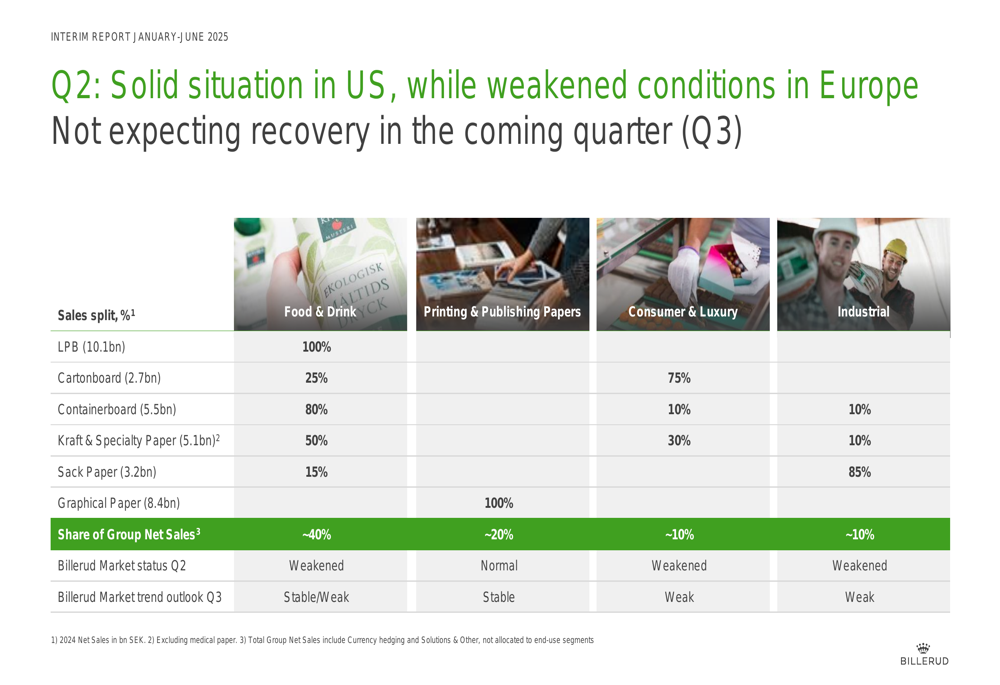

A perspectiva de mercado da empresa varia significativamente por segmento, com condições particularmente fracas nos segmentos de consumo, luxo e industrial:

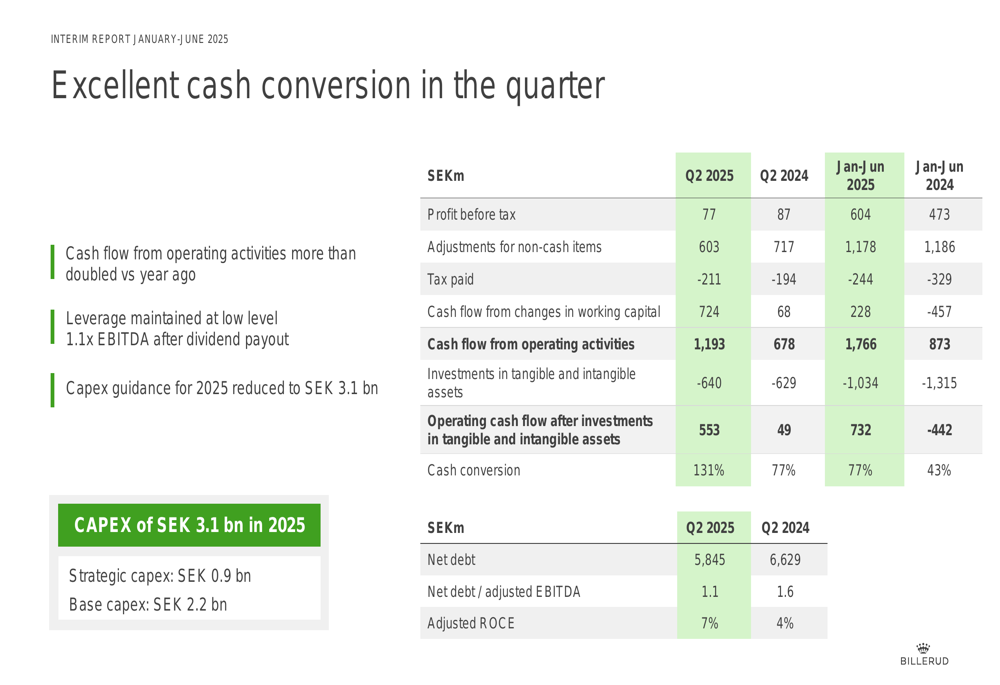

Fluxo de caixa e alocação de capital

Um ponto positivo de destaque nos resultados do 2º tri da Billerud foi seu excepcional desempenho de fluxo de caixa, que mais que dobrou em comparação ao ano anterior:

A empresa manteve um baixo índice de alavancagem de 1,1x EBITDA mesmo após o pagamento de dividendos. Em um desenvolvimento notável, a Billerud reduziu sua orientação de despesas de capital para 2025 para 3,1 bilhões de SEK, com 0,9 bilhão alocado para investimentos estratégicos e 2,2 bilhões para manutenção básica.

Esta disciplina de capital está alinhada com o foco declarado da administração em proteger o fluxo de caixa, com uma meta de taxa de conversão de caixa superior a 80%. A taxa de conversão real do 2º tri de 131% superou significativamente esta meta, representando uma melhoria de 54 pontos percentuais em relação ao 2º tri de 2024.

Iniciativas estratégicas e perspectivas

Apesar dos desafios do mercado, a Billerud relatou progresso encorajador em seu programa estratégico Evolution na América do Norte:

O programa já vendeu 1.000 toneladas de liner branqueado (Tribute®) e cartão de baixa gramatura (Voyager®) para clientes, com aproximadamente 50 testes de produtos em andamento superando as expectativas comerciais. A administração confirmou que o programa de investimento está progredindo conforme planejado.

Olhando para o 3º tri de 2025, a Billerud espera uma contínua divergência no desempenho regional:

A empresa antecipa que condições sólidas persistirão na América do Norte enquanto os mercados europeus permanecem fracos. Espera-se que os custos de insumos permaneçam estáveis. A administração destacou quatro áreas-chave de foco: desafiar a base de custos fixos, proteger o fluxo de caixa, impulsionar um mix lucrativo e garantir a eficiência das fábricas e a confiabilidade da cadeia de suprimentos.

Esta perspectiva cautelosa representa uma continuação das condições desafiadoras que emergiram no 2º tri, contrastando com o tom mais otimista após os resultados do 1º tri. Sem expectativa de recuperação nos mercados europeus durante o 3º tri, a capacidade da Billerud de manter forte desempenho na América do Norte e conversão excepcional de caixa será crucial para navegar no ambiente atual.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: