Goldman lista 2 razões pelas quais o ouro pode ultrapassar sua previsão de US$ 4.000

Introdução e contexto de mercado

A BrightView Holdings (Nova York:BV), a maior empresa de serviços de paisagismo comercial nos Estados Unidos, apresentou seus resultados financeiros do terceiro trimestre fiscal de 2025 em 07.08.2025. As ações da empresa fecharam a US$ 16,28 em 06.08, com alta de 0,99% antes do anúncio dos resultados, e têm mostrado resiliência com uma variação de 52 semanas entre US$ 11,81 e US$ 18,89.

Após um forte segundo trimestre, quando a BrightView superou as expectativas com crescimento de receita de 3% e um aumento de 13% no EBITDA ajustado em comparação ao ano anterior, os resultados do terceiro trimestre mostraram desempenho misto, com queda na receita, mas contínua expansão das margens e melhorias operacionais.

Destaques do desempenho trimestral

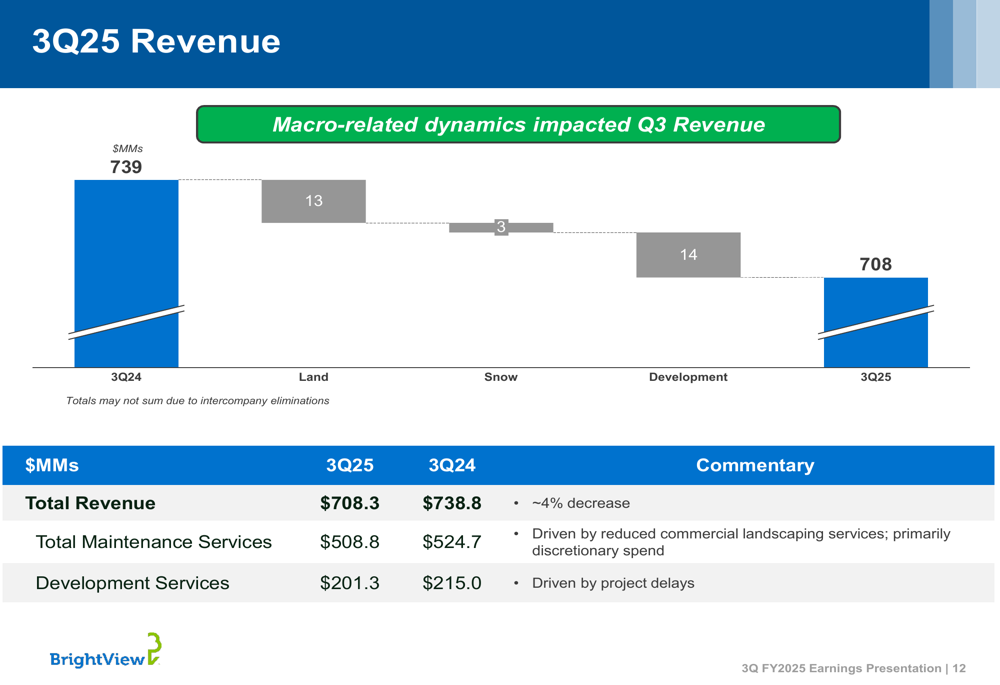

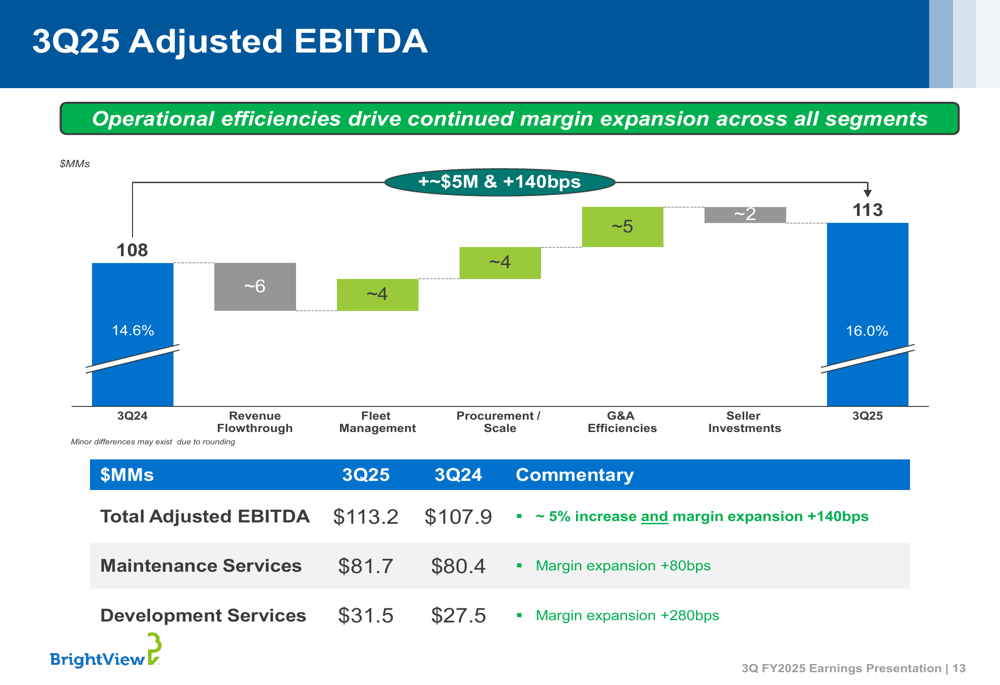

A BrightView reportou receita de US$ 708,3 milhões no terceiro trimestre, representando uma queda de 4% em relação aos US$ 738,8 milhões no mesmo período do ano passado. Apesar dessa queda na receita, a empresa alcançou um EBITDA ajustado de US$ 113,2 milhões, um aumento de 5% em relação aos US$ 107,9 milhões no 3º tri de 2024, com expansão das margens em 140 pontos base.

Como mostrado no gráfico de detalhamento da receita a seguir, tanto os segmentos de manutenção quanto de desenvolvimento experimentaram quedas na receita:

A diminuição da receita foi atribuída a dinâmicas macroeconômicas que afetaram tanto o segmento de manutenção quanto o de desenvolvimento. No entanto, o foco da empresa em eficiências operacionais impulsionou a contínua expansão das margens em todos os segmentos, como ilustrado no desempenho do EBITDA ajustado:

O segmento de serviços de manutenção da BrightView reportou EBITDA ajustado de US$ 81,7 milhões (acima dos US$ 80,4 milhões no 3º tri de 2024) com expansão de margem de 80 pontos base, enquanto os serviços de desenvolvimento alcançaram US$ 31,5 milhões (acima dos US$ 27,5 milhões) com uma impressionante melhoria de margem de 280 pontos base.

Iniciativas estratégicas

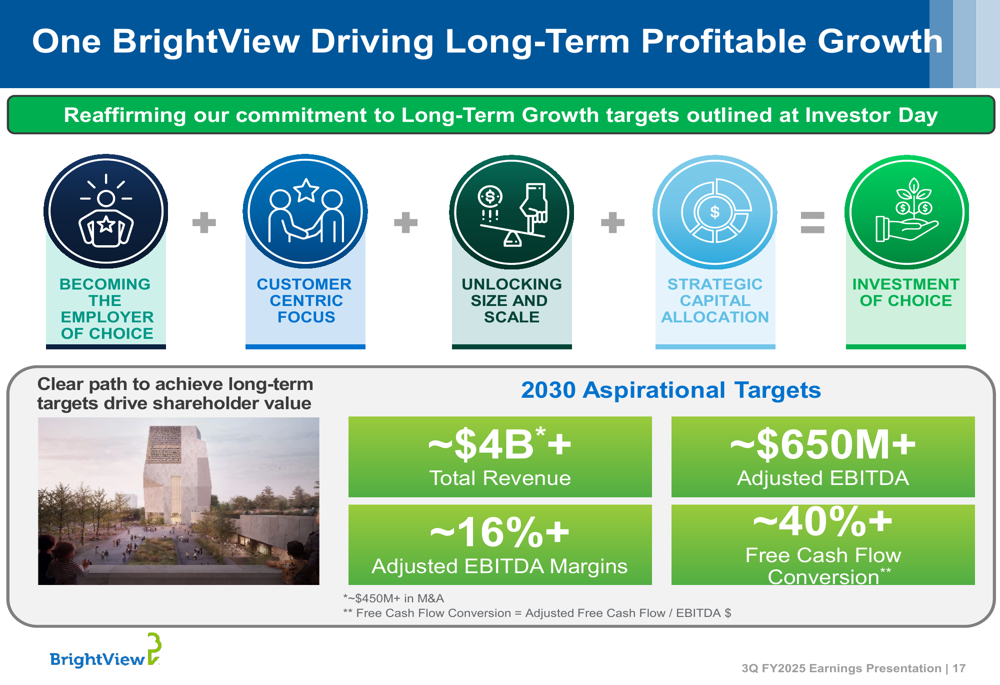

O CEO Dale Asplund destacou a estratégia "One BrightView" como a força motriz por trás da transformação e da melhoria da lucratividade. Esta abordagem concentra-se em quatro pilares principais que visam posicionar a BrightView como um investimento de escolha:

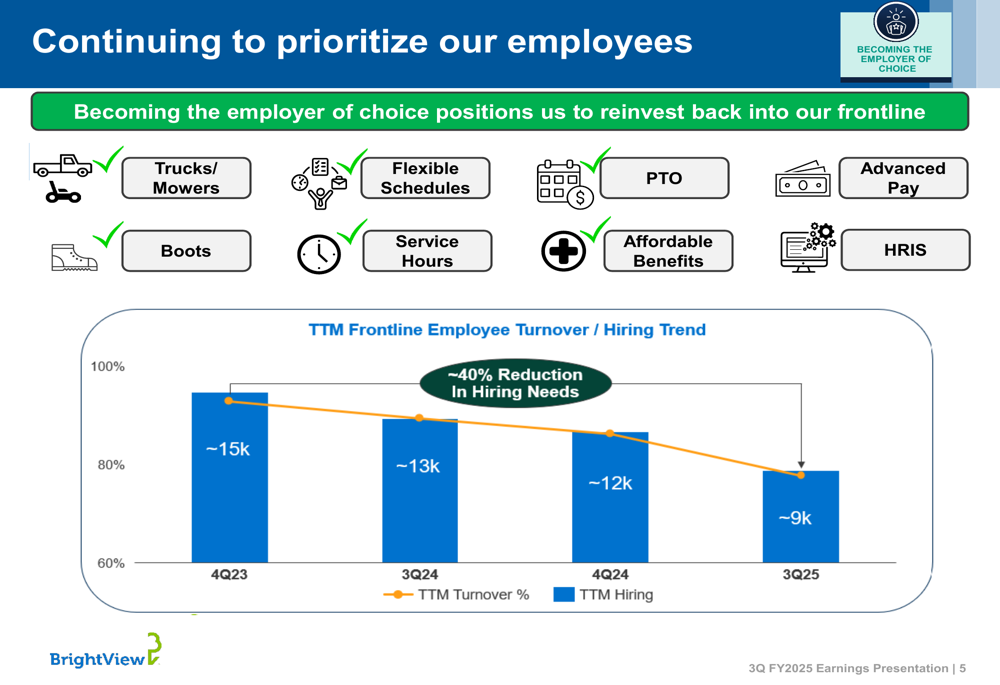

Um componente crítico da estratégia da BrightView é a redução da rotatividade de funcionários, o que resultou em aproximadamente 40% de redução nas necessidades de contratação em comparação com anos anteriores. Este foco em se tornar um "empregador de escolha" levou a uma melhor eficiência operacional e atendimento ao cliente:

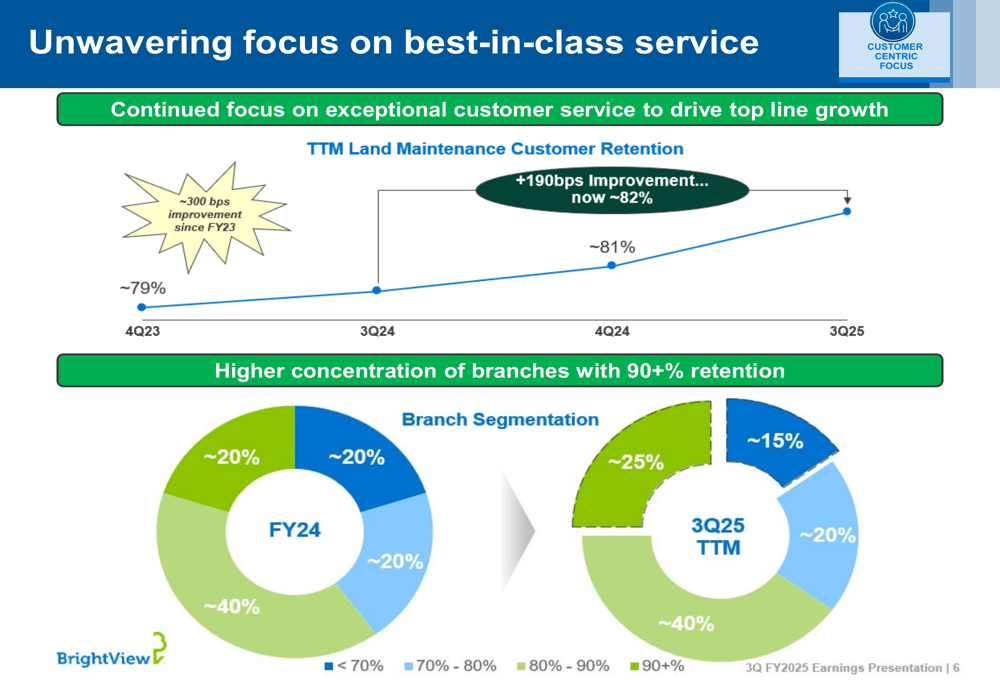

A abordagem centrada no cliente da empresa produziu resultados positivos, com a retenção de clientes de manutenção melhorando em 190 pontos base para aproximadamente 82% no 3º tri de 2025:

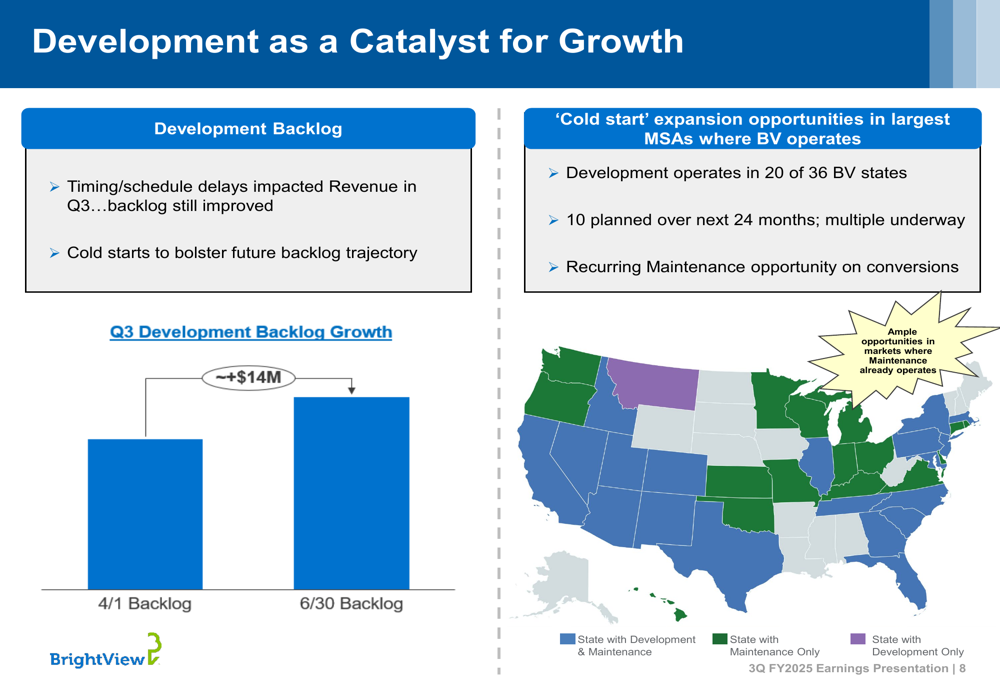

A BrightView também está alavancando seu negócio de desenvolvimento como catalisador para o crescimento, com planos de expansão para 10 novos mercados nos próximos 24 meses através de novas operações, criando oportunidades adicionais para receita recorrente de manutenção:

Análise financeira

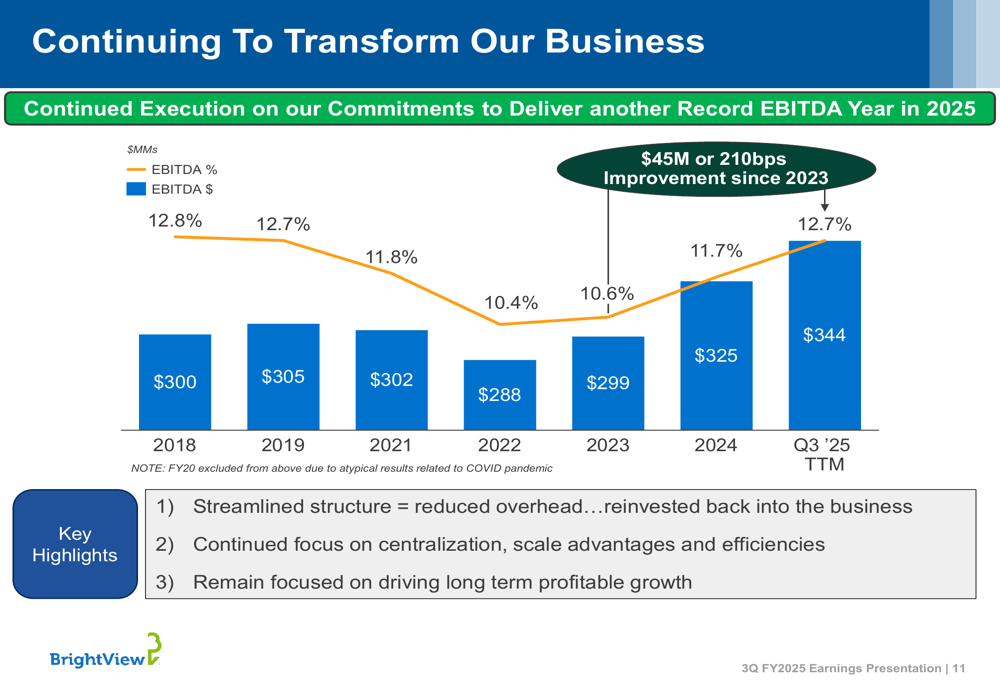

Apesar dos desafios de receita, a BrightView continua a demonstrar forte desempenho financeiro em métricas-chave. A empresa alcançou crescimento consistente do EBITDA desde 2023, com o EBITDA ajustado dos últimos doze meses atingindo US$ 344 milhões, representando uma melhoria de US$ 45 milhões ou 210 pontos base desde 2023:

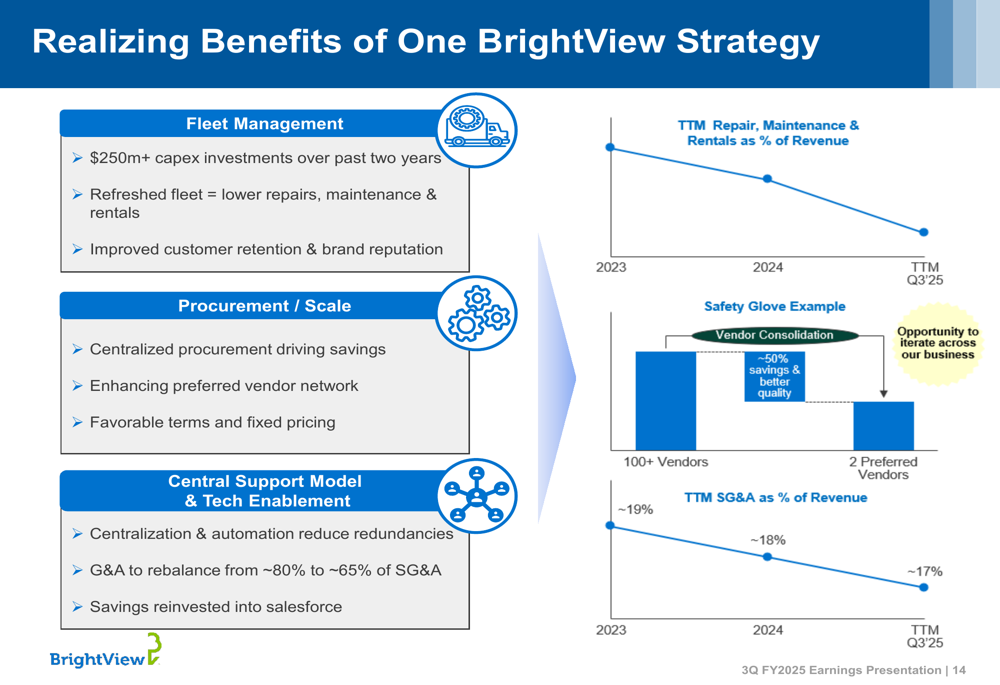

O foco da empresa em eficiências operacionais através de sua estratégia One BrightView produziu benefícios tangíveis, incluindo redução nos custos de manutenção da frota e menores despesas de SG&A como percentual da receita:

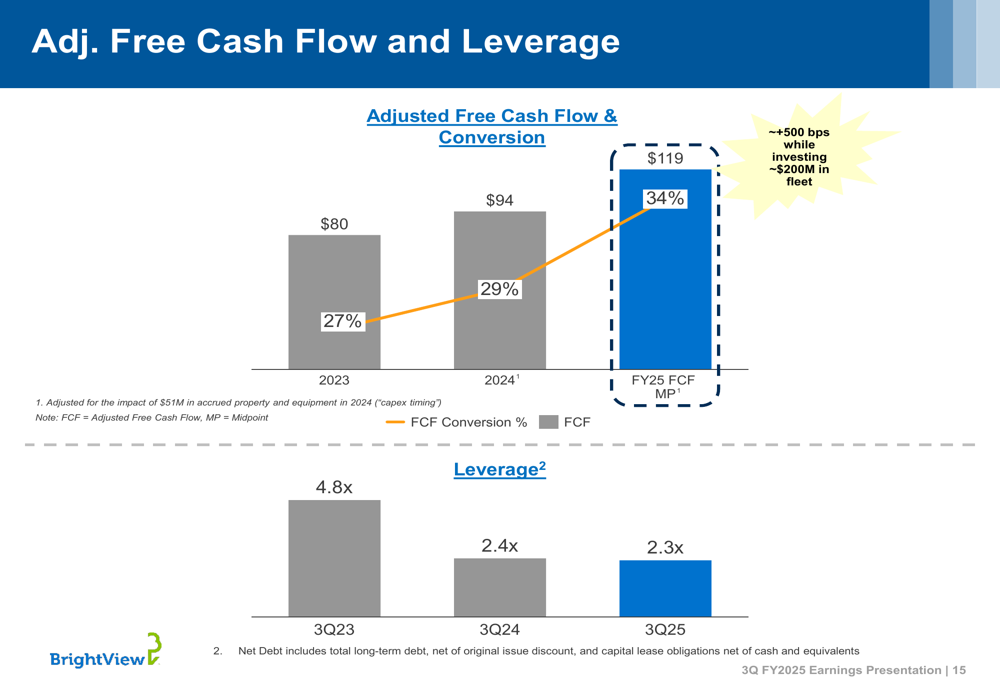

O fluxo de caixa livre mostrou melhoria significativa, aumentando de US$ 94 milhões com 29% de conversão em 2024 para uma projeção de US$ 119 milhões com 34% de conversão no ano fiscal de 2025. Simultaneamente, a BrightView reduziu seu índice de alavancagem de 4,8x no 3º tri de 2023 para 2,3x no 3º tri de 2025:

Declarações prospectivas

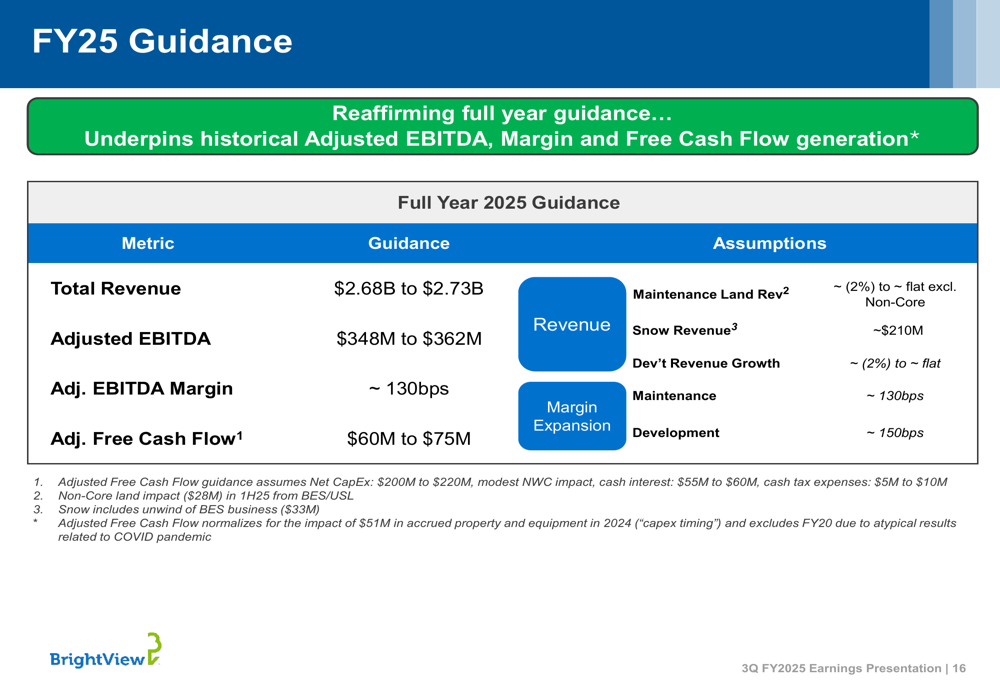

A BrightView reafirmou sua orientação para o ano fiscal completo de 2025, projetando receita total entre US$ 2,68 bilhões e US$ 2,73 bilhões, e EBITDA ajustado entre US$ 348 milhões e US$ 362 milhões:

Esta orientação está alinhada com a previsão anterior da empresa e sustenta a projeção de EBITDA ajustado recorde para o ano fiscal de 2025, com expansão contínua da margem de aproximadamente 130 pontos base.

Olhando mais adiante, a BrightView delineou metas ambiciosas de longo prazo para 2030, incluindo aproximadamente US$ 4 bilhões em receita total, margens de EBITDA ajustado excedendo 16%, e conversão de fluxo de caixa livre acima de 40%:

O CFO Brett Urban enfatizou o foco da empresa no crescimento lucrativo de longo prazo, observando que os investimentos estratégicos na renovação da frota e tecnologia devem apoiar essas iniciativas de crescimento, mantendo a disciplina financeira.

Em conclusão, enquanto a BrightView enfrenta desafios de receita no curto prazo, os resultados do terceiro trimestre demonstram que seu foco estratégico em eficiência operacional, retenção de funcionários e atendimento ao cliente está gerando maior lucratividade e posicionando a empresa para um crescimento sustentável de longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: