Governo vive mau momento no Congresso com atrito na Câmara e no Senado

A Charles River Laboratories (Nova York:CRL) apresentou seus resultados do terceiro trimestre de 2025 em 5 de novembro, revelando uma leve queda na receita junto com uma reestruturação estratégica abrangente voltada para reorientar o portfólio da empresa e melhorar a eficiência operacional. Apesar de superar as expectativas dos analistas, as ações da empresa caíram acentuadamente após a apresentação.

Destaques do Desempenho Trimestral

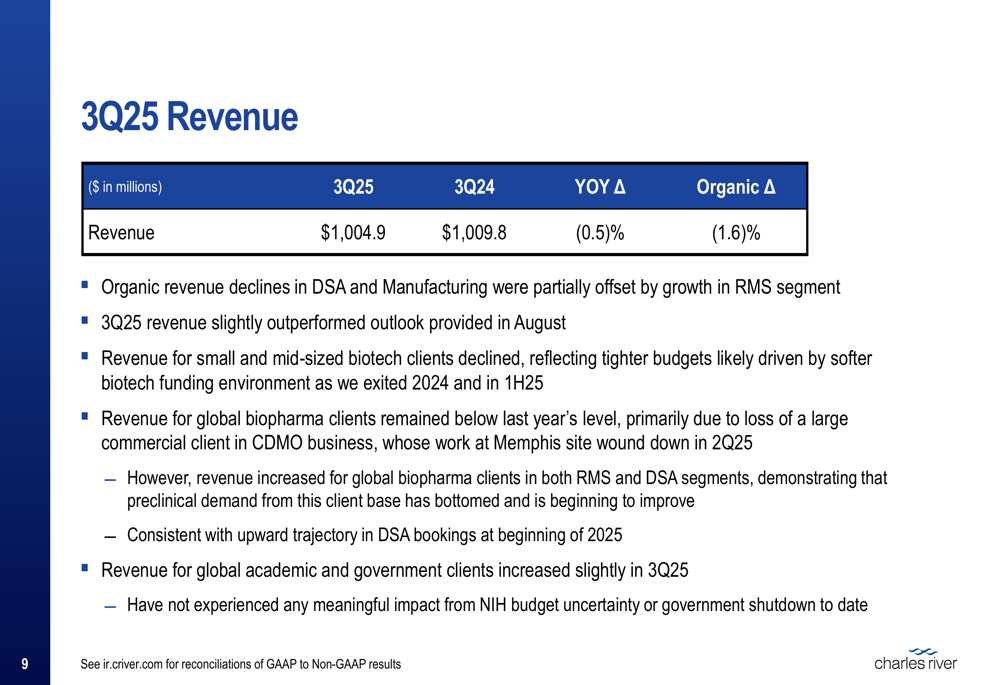

A Charles River reportou uma receita de US$ 1.004,9 milhões no terceiro trimestre, representando uma queda de 0,5% em relação ao ano anterior em base reportada e de 1,6% organicamente. Este desempenho superou ligeiramente a orientação anterior da empresa, com o segmento de Modelos e Serviços de Pesquisa (RMS) mostrando crescimento enquanto os segmentos de Descoberta e Avaliação de Segurança (DSA) e Manufatura experimentaram quedas.

Como mostrado na seguinte divisão de receita:

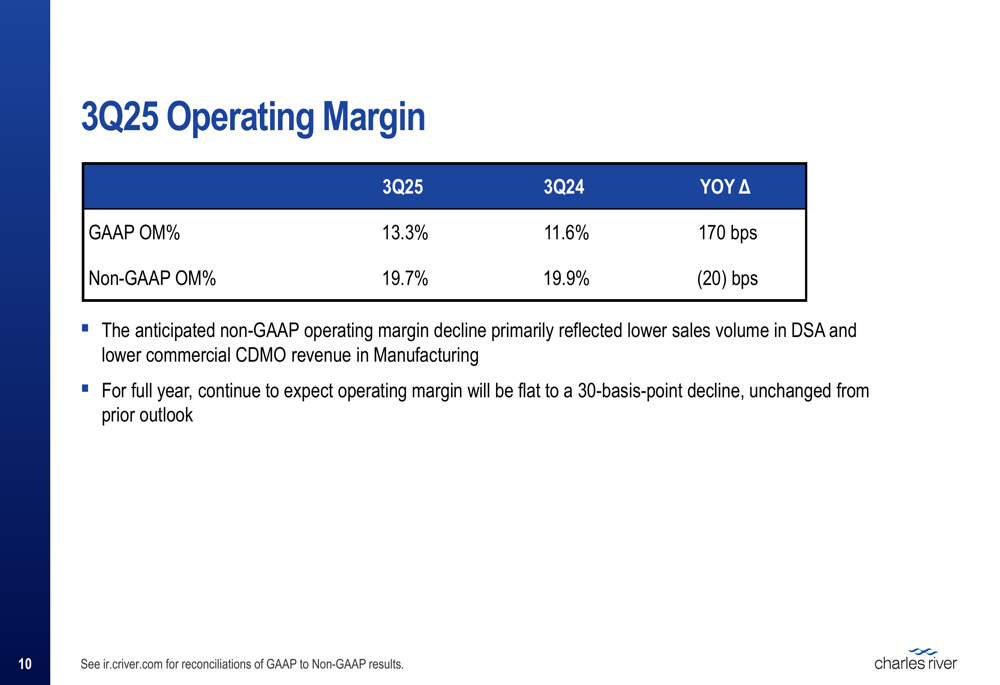

A margem operacional não-GAAP da empresa foi de 19,7% no 3º tri de 2025, uma queda de 20 pontos base em relação aos 19,9% do mesmo período do ano anterior. No entanto, a margem operacional GAAP melhorou em 170 pontos base para 13,3%. A queda prevista na margem não-GAAP refletiu principalmente o menor volume de vendas em DSA e a redução da receita comercial de CDMO no segmento de Manufatura.

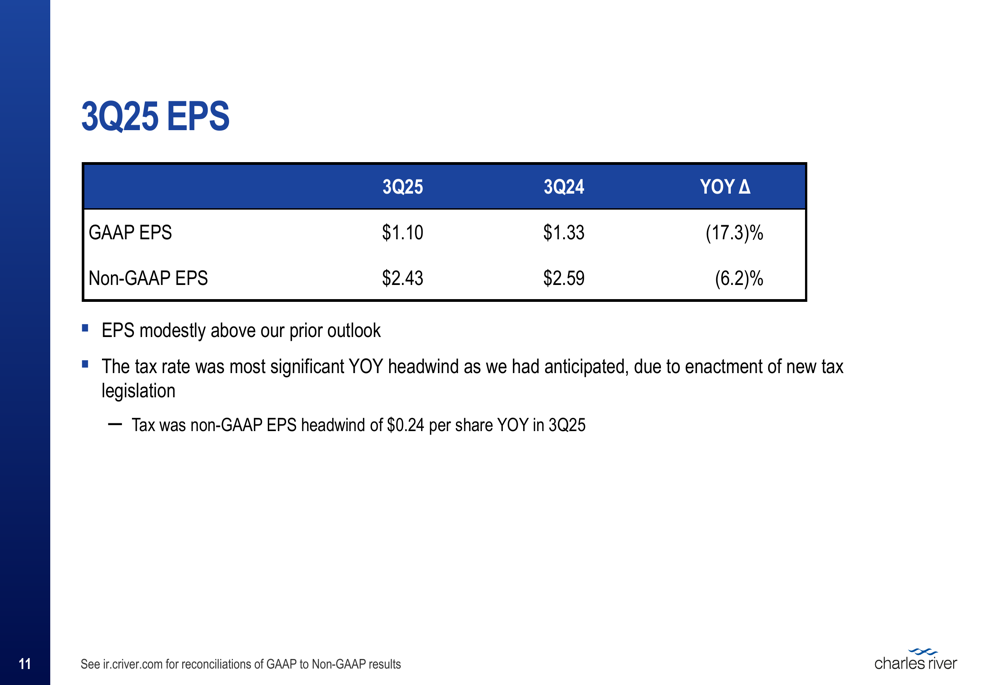

As métricas de lucro por ação mostraram resultados mistos, com LPA não-GAAP de US$ 2,43 superando as expectativas dos analistas de US$ 2,34, mas ainda representando uma queda de 6,2% em relação ao ano anterior. O LPA GAAP caiu mais significativamente, 17,3%, para US$ 1,10. A empresa observou que as mudanças tributárias foram um obstáculo significativo, criando um impacto negativo de US$ 0,24 por ação em comparação com o ano anterior.

Iniciativas Estratégicas

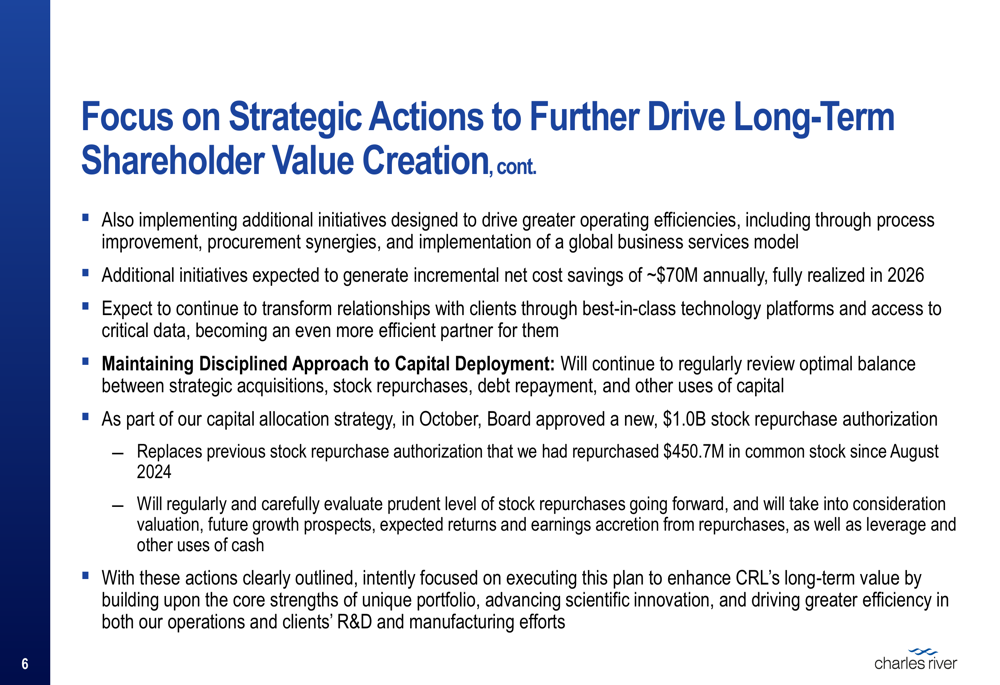

Um foco importante da apresentação foi a revisão estratégica abrangente da Charles River e as iniciativas resultantes. O conselho da empresa endossou uma direção estratégica centrada em quatro pilares principais: fortalecimento do portfólio científico, desinvestimento de ativos com baixo desempenho, maximização do desempenho financeiro e manutenção de uma alocação disciplinada de capital.

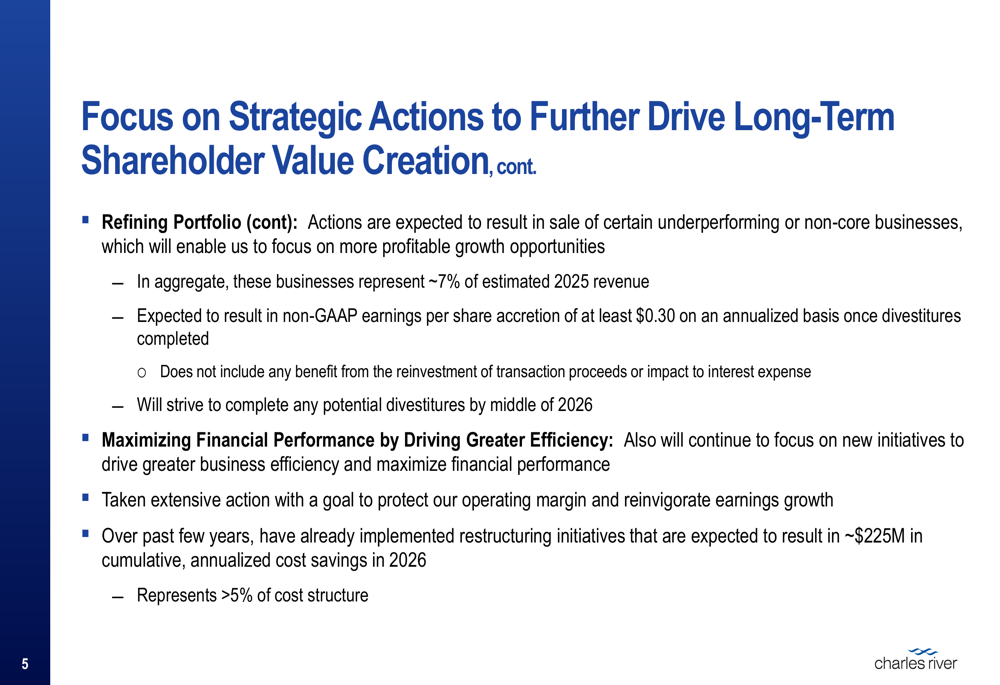

A empresa planeja desinvestir de certos negócios com baixo desempenho ou não essenciais, representando aproximadamente 7% da receita estimada para 2025. Espera-se que esses desinvestimentos resultem em um aumento do lucro por ação não-GAAP de pelo menos US$ 0,30 em base anualizada após a conclusão, com o objetivo de finalizar essas transações até meados de 2026.

A eficiência de custos continua sendo uma prioridade, com a empresa implementando iniciativas de reestruturação que devem gerar aproximadamente US$ 225 milhões em economias de custos anualizadas cumulativas até 2026, representando mais de 5% de sua estrutura de custos. Iniciativas adicionais de eficiência devem proporcionar economias líquidas incrementais de aproximadamente US$ 70 milhões anualmente, totalmente realizadas em 2026.

Em um movimento significativo para os acionistas, o conselho aprovou uma nova autorização de recompra de ações de US$ 1,0 bilhão em outubro, substituindo a autorização anterior sob a qual a empresa havia recomprado US$ 450,7 milhões em ações ordinárias desde agosto de 2024.

Contexto de Mercado e Tendências de Demanda

A Charles River destacou sinais emergentes de estabilização do mercado, observando que muitos clientes globais de biofarmacêutica parecem ter progredido em seus esforços de reestruturação. O ambiente de financiamento de biotecnologia mostrou sinais crescentes de melhoria ao longo do 3º tri de 2025, o que a empresa vê como sinais positivos de que o setor pode estar em um caminho de recuperação.

A empresa relatou que as tendências de negócios do terceiro trimestre foram consistentes com as descritas em agosto, com o desempenho do RMS beneficiando-se do timing favorável de envios de primatas não humanos. A receita de DSA diminuiu sequencialmente à medida que as reservas retornaram aos níveis históricos recentes, enquanto a receita de Manufatura diminuiu principalmente devido à conclusão do trabalho para um cliente comercial de CDMO.

Declarações Prospectivas

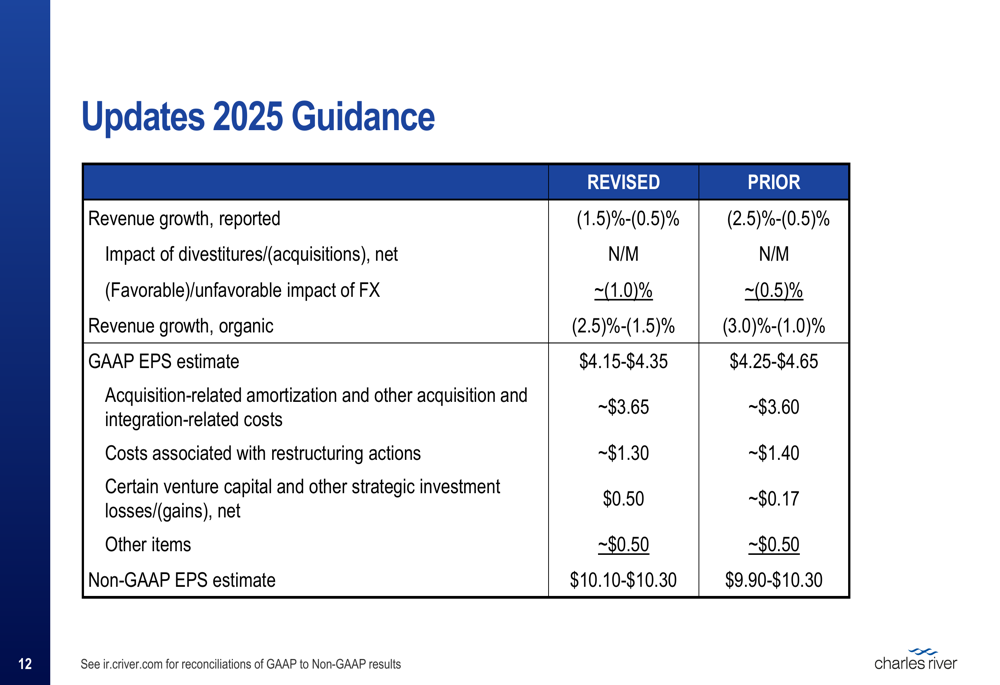

Com base em seu desempenho no 3º trimestre, a Charles River atualizou sua orientação para o ano fiscal de 2025. A empresa agora espera um crescimento de receita reportada de -1,5% a -0,5%, uma melhoria em relação à faixa anterior de -2,5% a -0,5%. O crescimento orgânico da receita está projetado em -2,5% a -1,5%, também uma melhoria em relação à previsão anterior de -3,0% a -1,0%.

A empresa elevou o limite inferior de sua orientação de LPA não-GAAP para US$ 10,10-US$ 10,30, em comparação com a faixa anterior de US$ 9,90-US$ 10,30. Para o ano inteiro, a Charles River continua esperando que a margem operacional seja estável ou apresente uma queda de 30 pontos base, sem alterações em relação à sua perspectiva anterior.

Reação do Mercado

Apesar de superar as expectativas de lucro e das iniciativas estratégicas anunciadas, as ações da Charles River caíram acentuadamente após a apresentação. As ações caíram 6,66% no pré-mercado para US$ 166, e continuaram em queda durante a sessão regular, caindo 8,15% para US$ 163,36.

A reação negativa do mercado sugere que os investidores podem estar preocupados com o declínio contínuo da receita orgânica e os riscos de execução associados aos desinvestimentos planejados e iniciativas de reestruturação. Com a ação negociando bem abaixo de sua máxima de 52 semanas de US$ 230,02, os investidores parecem estar adotando uma abordagem cautelosa, apesar do otimismo da administração sobre a estabilização do mercado e oportunidades futuras de crescimento.

A reestruturação estratégica da empresa ocorre em um momento crítico enquanto ela navega por um cenário desafiador de biofarmacêutica, com a eficácia dessas iniciativas provavelmente determinando se a Charles River poderá retornar ao crescimento em 2026 e além.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: