Ação da Raízen dispara com noticiário sobre Petrobras após renovar mínimas

Introdução e contexto de mercado

A EastGroup Properties (Nova York:EGP), um FII autoadministrado focado em propriedades industriais, divulgou sua apresentação corporativa de julho de 2024 destacando o forte desempenho do segundo trimestre e seu posicionamento estratégico nos mercados de alto crescimento do Sunbelt americano. A empresa, que se especializa em propriedades de distribuição urbana multilocatárias, continua se beneficiando de seu foco em espaços industriais de baixa profundidade em submercados com oferta limitada.

O FII industrial opera aproximadamente 60,2 milhões de metros quadrados de espaço, visando principalmente propriedades entre 20.000 e 100.000 pés quadrados que atendem ao e-commerce de última milha e clientes sensíveis à localização. Esse foco estratégico posicionou a EastGroup em mercados que superam significativamente a economia mais ampla dos EUA.

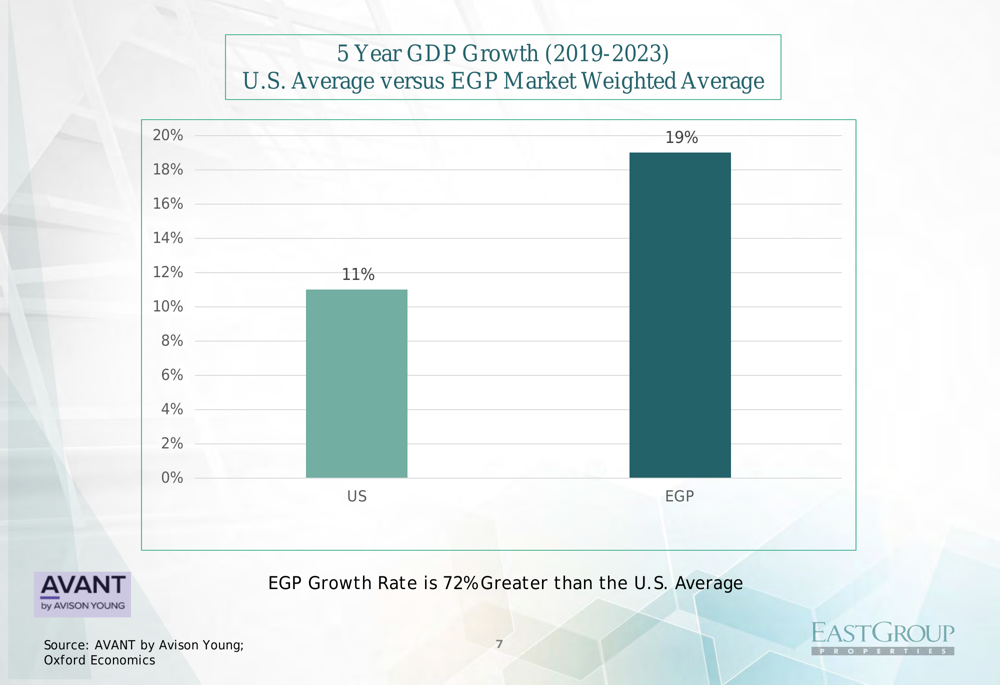

Como mostrado no gráfico a seguir, comparando o crescimento do PIB entre 2019-2023, a taxa média ponderada de crescimento da EastGroup de 19% superou substancialmente a média dos EUA de 11%, representando uma taxa de crescimento 72% maior:

Destaques de desempenho do 2º tri de 2024

A EastGroup reportou resultados operacionais impressionantes para o trimestre encerrado em 30.06.2024. A empresa alcançou um aumento de 5,3% nos resultados de mesmas propriedades em base de caixa e um aumento de 9,4% no FFO por ação diluída. O portfólio manteve uma forte taxa de ocupação de 97,4% no final do trimestre, demonstrando a contínua demanda robusta por espaço industrial em seus mercados-alvo.

A receita operacional líquida das propriedades permanece bem diversificada em sua presença no Sunbelt, com o Texas contribuindo com 34%, Flórida 25%, Califórnia 17%, Arizona 7%, Carolina do Norte 6% e outros mercados 11%. Essa diversificação geográfica em mercados de alto crescimento proporciona tanto estabilidade quanto oportunidades de crescimento.

Foco estratégico em propriedades de baixa profundidade

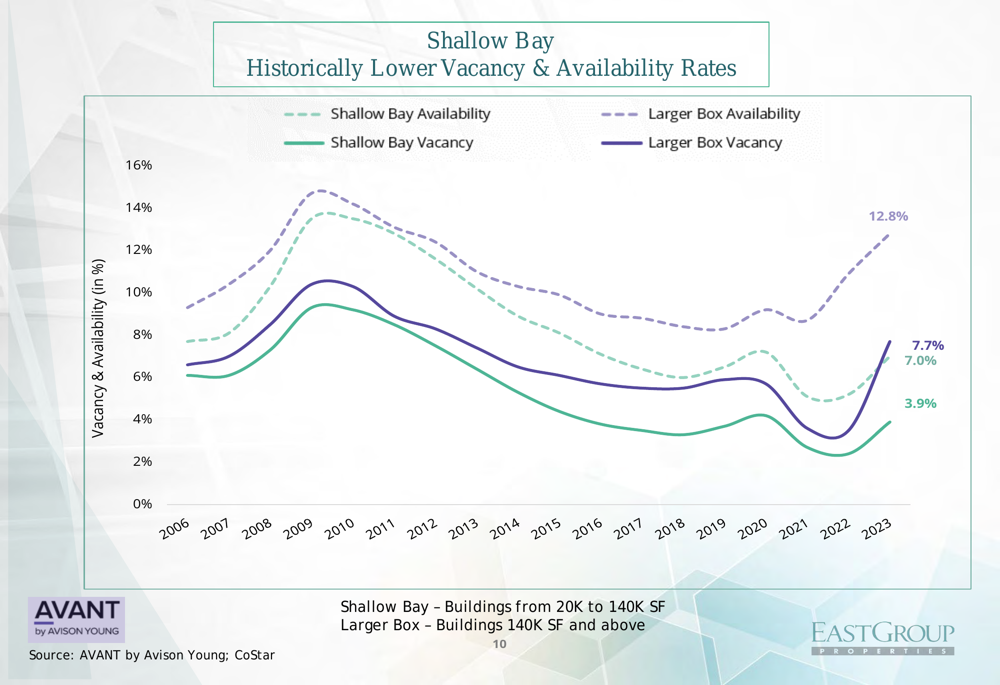

Um diferencial importante na estratégia da EastGroup é seu foco em propriedades industriais de baixa profundidade (20.000 a 140.000 pés quadrados), que historicamente demonstraram taxas de vacância mais baixas em comparação com instalações maiores. A apresentação da empresa destaca essa vantagem com dados que mostram taxas de vacância e disponibilidade consistentemente mais baixas para propriedades de baixa profundidade ao longo do tempo.

Como ilustrado no gráfico a seguir, as propriedades de baixa profundidade mantiveram taxas de vacância mais baixas do que propriedades maiores, com vacância de baixa profundidade em 3,9% comparada a 12,8% para propriedades maiores em 2023:

Esse posicionamento estratégico é ainda mais respaldado por dados que mostram que o desenvolvimento de propriedades de baixa profundidade como percentual do estoque existente permanece muito menor que o desenvolvimento de propriedades maiores, sugerindo menor pressão de oferta no segmento de mercado-alvo da EastGroup.

Programa de desenvolvimento e estratégia de crescimento

A EastGroup emprega uma estratégia de crescimento de quatro vertentes, focando em desenvolvimento direcionado, aquisições, reciclagem de capital e crescimento interno. Em 30.06.2024, a empresa tinha 18 projetos de desenvolvimento em 12 mercados, compreendendo 4,1 milhões de pés quadrados com custos totais projetados de US$ 584 milhões.

O histórico de desenvolvimento da empresa é impressionante, com 261 propriedades desenvolvidas desde 1996, representando 29,8 milhões de pés quadrados e US$ 3,0 bilhões em investimentos. Essa atividade de desenvolvimento agora representa aproximadamente 50% do portfólio da EastGroup, demonstrando o sucesso de sua estratégia de construção para o portfólio principal.

Para 2024, a empresa já completou US$ 111 milhões em aquisições de propriedades operacionais totalizando 505.000 pés quadrados em dois mercados, continuando sua abordagem disciplinada para crescimento externo.

Posição financeira e retornos aos acionistas

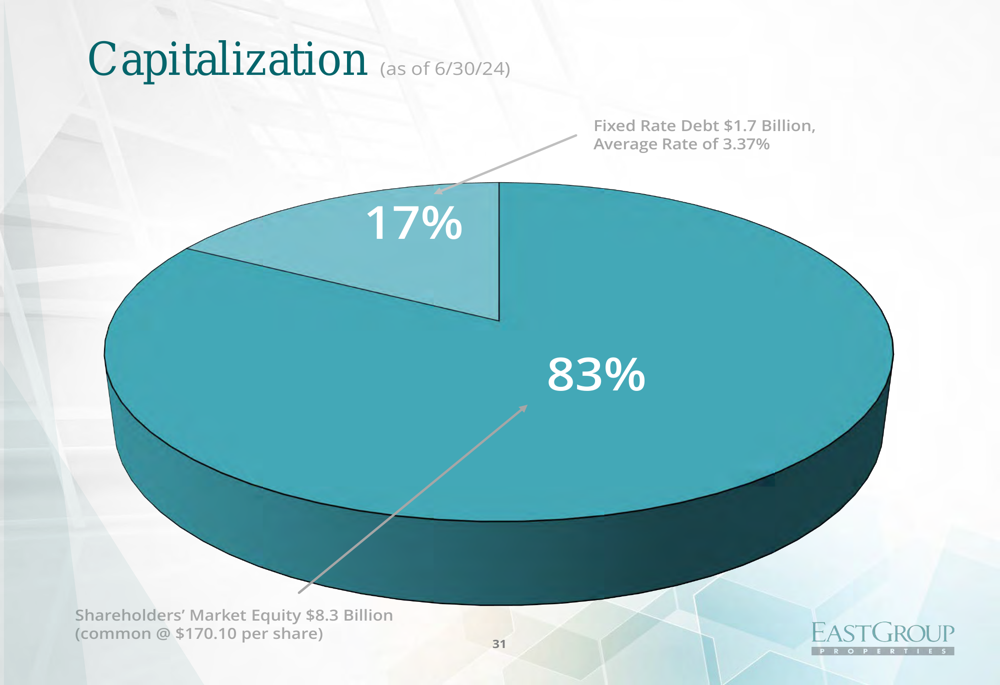

A EastGroup mantém uma estrutura de capital conservadora com 17% de dívida de taxa fixa (US$ 1,7 bilhão a uma taxa média de 3,37%) e 83% de patrimônio líquido de mercado dos acionistas (US$ 8,3 bilhões a US$ 170,10 por ação) em 30.06.2024. Essa abordagem equilibrada para capitalização é ilustrada no gráfico a seguir:

A empresa declarou seu 178º dividendo trimestral consecutivo em dinheiro de US$ 1,27 por ação, tendo aumentado ou mantido seu dividendo por 31 anos consecutivos. Notavelmente, a EastGroup aumentou seu dividendo em 28 dos últimos 31 anos, incluindo cada um dos últimos 12 anos.

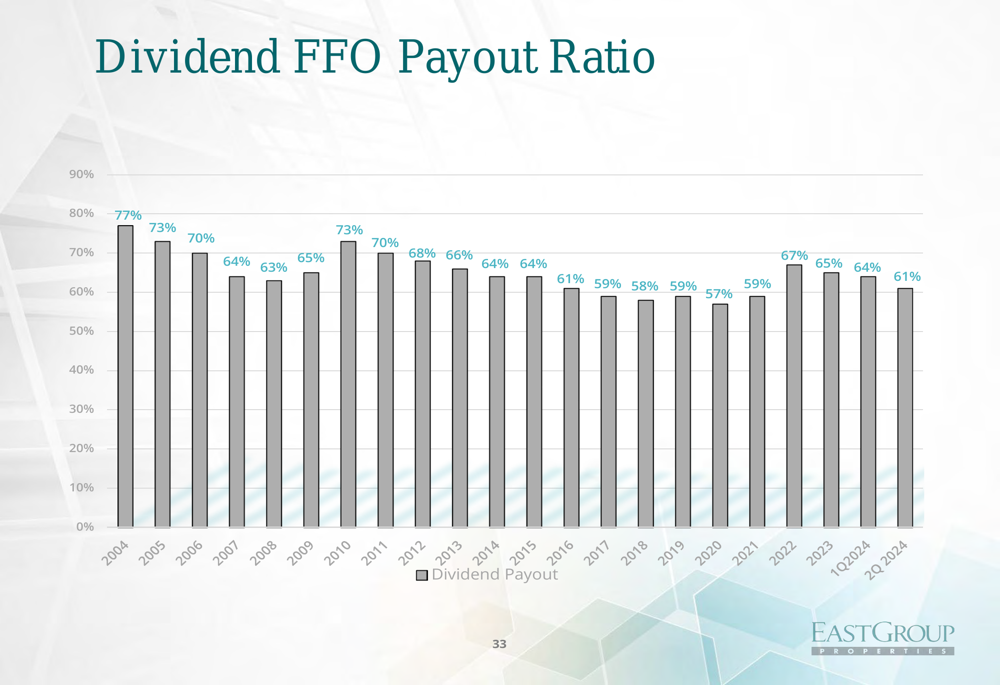

O dividendo é bem suportado pelos fundos de operações, com o índice de distribuição de FFO melhorando de 77% em 2004 para 61% no 2º tri de 2024, como mostrado no gráfico a seguir:

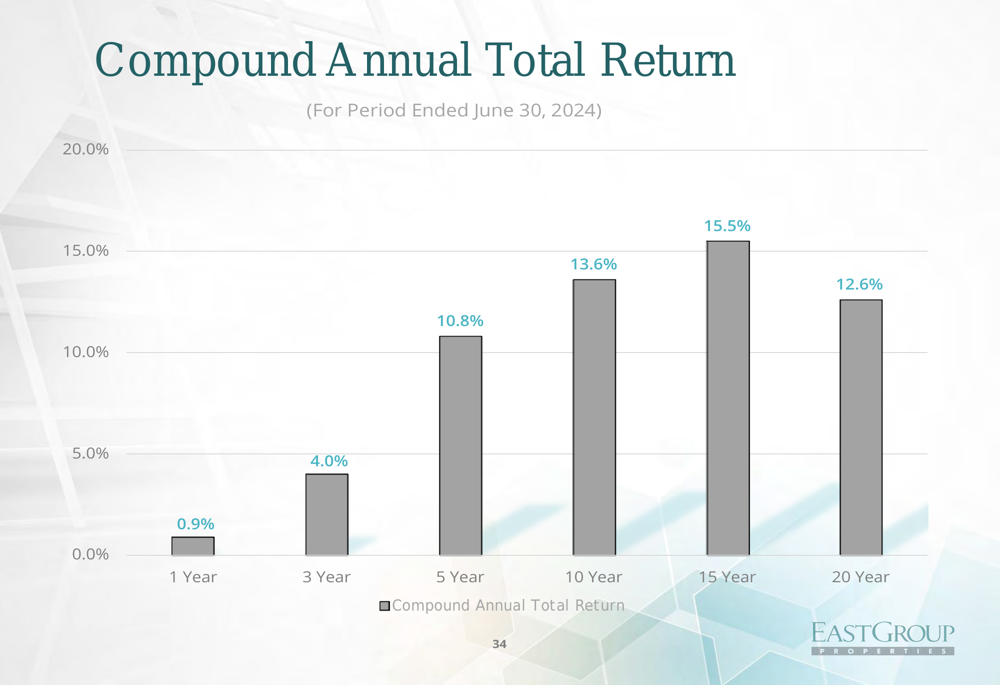

O desempenho de investimento da EastGroup tem sido forte no longo prazo, com retornos totais anuais compostos de 10,8% em cinco anos, 13,6% em dez anos e 15,5% em quinze anos até 30.06.2024:

Iniciativas ambientais e cultura corporativa

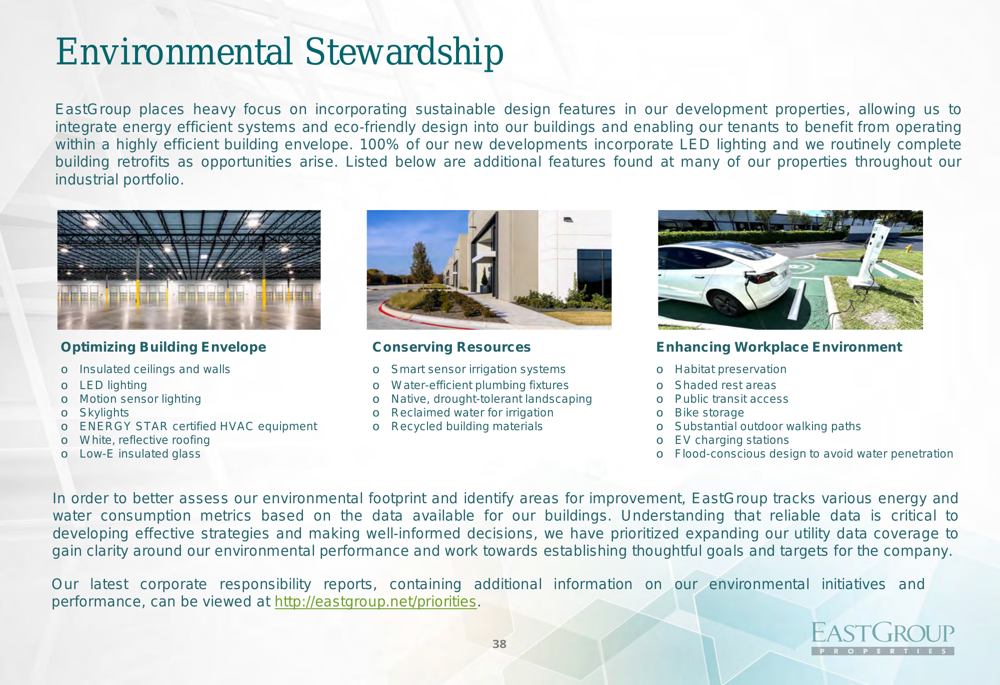

A apresentação também destaca o compromisso da EastGroup com a gestão ambiental, com foco na incorporação de características de design sustentável em suas propriedades de desenvolvimento. A empresa enfatiza a otimização de envelopes de construção, conservação de recursos e melhoria dos ambientes de trabalho.

Como mostrado na imagem a seguir, a EastGroup coloca ênfase significativa em iniciativas ambientais em todo o seu portfólio:

A empresa também enfatiza sua cultura corporativa, observando que 13% dos funcionários se identificam como membros de um grupo racial ou étnico minoritário. O tempo médio de permanência da força de trabalho é de 9 anos, com executivos com média de 13 anos, sugerindo forte retenção de funcionários.

Perspectivas futuras

Olhando para o futuro, a EastGroup parece bem posicionada para continuar sua trajetória de crescimento, aproveitando seu foco estratégico em propriedades industriais de baixa profundidade em mercados de alto crescimento do Sunbelt. A apresentação da empresa observa que os inícios de construção aumentaram no 2º tri de 2024, mas permanecem muito abaixo dos níveis de 2022, o que poderia beneficiar proprietários de imóveis existentes como a EastGroup, limitando a nova oferta.

O forte desempenho de locação da empresa, com renovações consistentemente representando mais de 30% do total de locações por sete trimestres consecutivos, sugere satisfação dos inquilinos e estabilidade em seu portfólio. Com uma base de inquilinos diversificada (os 10 principais clientes representando apenas 7,8% do aluguel base anualizado) e 75% da receita gerada por inquilinos que alugam menos de 100.000 pés quadrados, a EastGroup mantém um fluxo de renda resiliente.

Essa perspectiva está alinhada com o recente relatório de lucros do 1º tri de 2025 da empresa, que mostrou desempenho continuamente forte com um aumento de 7,1% no FFO por ação ano a ano para US$ 2,12 e taxas de ocupação permanecendo robustas em 96,5%. A orientação da EastGroup para o FFO do ano inteiro entre US$ 8,81 e US$ 9,01 por ação sugere confiança contínua em seu modelo de negócios e estratégia de crescimento.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: