Embraer dispara +20% em dois dias; não foi surpresa para esses modelos financeiros

WEST PALM BEACH, Flórida - A Elliott Investment Management L.P., um investidor significativo da Honeywell International Inc. (NYSE: NASDAQ:HON), pediu que a empresa se divida em duas entidades separadas, Honeywell Aerospace e Honeywell Automation. A firma de investimentos, que administra fundos com um investimento coletivo superior a 5 bilhões de dólares na Honeywell, acredita que essa medida poderia resultar em um aumento do preço das ações de 51-75% nos próximos dois anos.

A proposta da Elliott, detalhada em uma carta ao Conselho de Administração da Honeywell, sugere que a atual estrutura de conglomerado está ultrapassada e que uma simplificação poderia aumentar o valor para os acionistas. A firma aponta para resultados financeiros inconsistentes e preços de ações com desempenho inferior como indicadores de que uma mudança é necessária. Ao separar Aerospace e Automation, a Elliott postula que cada uma seria líder do setor com estratégias e gestão mais focadas, melhor desempenho operacional e alocação de capital aprimorada.

O comunicado de imprensa afirma que a carta da Elliott foi enviada em espírito de colaboração, visando trabalhar em conjunto com a Honeywell para desbloquear todo o potencial da empresa. A carta está disponível para visualização pública em ElliottLetters.com.

A análise da Elliott baseia-se em exemplos de outros conglomerados como General Electric e United Technologies, que se beneficiaram de reestruturações semelhantes. A firma de investimentos argumenta que entidades independentes geralmente desfrutam de melhor supervisão gerencial e uma narrativa de investimento mais clara, levando a avaliações superiores.

A Honeywell, com uma história de mais de 100 anos, tem sido um player significativo no cenário industrial americano. A carta da Elliott reconhece os sucessos passados da empresa, mas enfatiza a necessidade de uma mudança estratégica para abordar problemas de desempenho recentes. A firma de investimentos solicitou uma reunião com a Honeywell para discutir a proposta mais detalhadamente.

Este relatório é baseado em um comunicado de imprensa da Elliott Investment Management L.P. e não foi verificado independentemente.

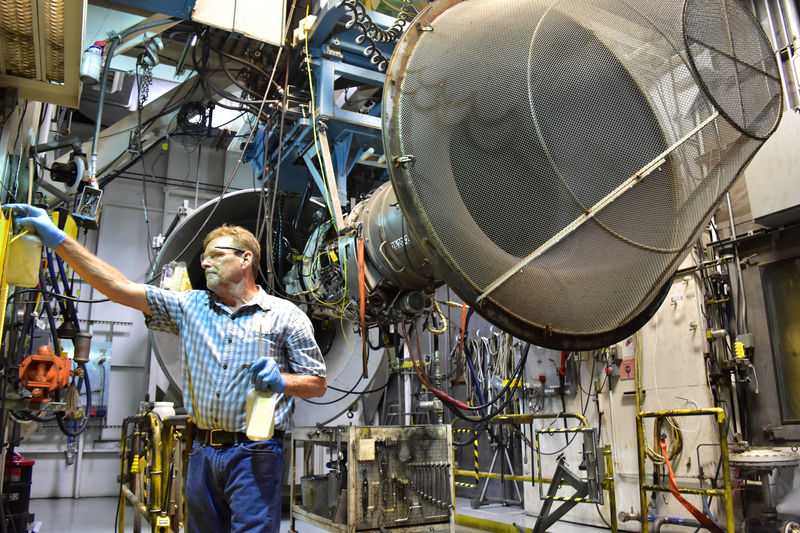

Em outras notícias recentes, a Honeywell International experimentou uma série de desenvolvimentos significativos. A empresa reportou resultados mistos no terceiro trimestre, com um aumento de 8% ano a ano no lucro por ação (EPS) ajustado, atingindo 2,58 dólares, apesar das vendas ficarem aquém devido a atrasos em projetos e interrupções na cadeia de suprimentos. O segmento Aerospace da Honeywell manteve seu forte desempenho, marcando o nono trimestre consecutivo de crescimento de dois dígitos.

A Goldman Sachs reiterou sua classificação de Compra para a Honeywell com um preço-alvo de 227,00 dólares, reconhecendo o leve aumento do EBIT do segmento da Honeywell no terceiro trimestre e a orientação de ganhos para o ano fiscal de 2024 mais estreita. No entanto, a empresa também revisou para baixo sua previsão de crescimento orgânico para o ano para 3-4% devido a atrasos em projetos de Oil & Gas.

Em uma mudança significativa, a Wolfe Research rebaixou as ações da Honeywell de Superar para Desempenho em Linha, encerrando um período de quase duas décadas de superação do mercado. Esta decisão foi influenciada por desafios operacionais e uma perspectiva menos otimista.

Em mudanças organizacionais, o CFO Greg Lewis está programado para fazer a transição para Vice-Presidente Sênior da Honeywell Accelerator, com Mike Stepniak assumindo como CFO em fevereiro de 2025. A Honeywell completou quatro aquisições em 2024, totalizando mais de 9 bilhões de dólares, e planeja separar sua divisão de materiais avançados. Esses desenvolvimentos recentes destacam o foco estratégico da Honeywell no crescimento futuro, apoiado por fortes tendências de pedidos e um backlog recorde de 34 bilhões de dólares.

Insights do InvestingPro

Enquanto a Elliott Investment Management pressiona por uma divisão da Honeywell International Inc. (NYSE: HON), dados recentes do InvestingPro lançam luz sobre a atual situação financeira e posição de mercado da empresa.

A capitalização de mercado da Honeywell é de impressionantes 146,46 bilhões de dólares, sublinhando sua presença significativa no setor industrial. A receita da empresa nos últimos doze meses até o terceiro trimestre de 2023 atingiu 37,85 bilhões de dólares, com um crescimento modesto de 3,96% no mesmo período. Este crescimento, embora positivo, pode apoiar o argumento da Elliott para potenciais melhorias através de reestruturação.

As Dicas do InvestingPro destacam o forte histórico de dividendos da Honeywell, tendo aumentado seus dividendos por 14 anos consecutivos e mantido pagamentos por 40 anos. Esta política de dividendos consistente provavelmente contribuiu para a confiança dos investidores, com as ações negociando perto de sua máxima de 52 semanas e mostrando um forte retorno de 22,61% no último ano.

No entanto, o índice P/L da empresa de 25,83 e o índice PEG de 3,5 sugerem que as ações podem estar sendo negociadas com um prêmio em relação ao seu crescimento de lucros. Esta avaliação pode ser um fator na pressão da Elliott por uma divisão, já que eles acreditam que isso poderia desbloquear valor adicional para os acionistas.

Para investidores que buscam uma compreensão mais profunda do potencial da Honeywell, o InvestingPro oferece 11 dicas adicionais que podem fornecer insights valiosos sobre as perspectivas da empresa e o potencial impacto de uma divisão.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.