O domínio das 7 Magníficas está com os dias contados?

Introdução e contexto de mercado

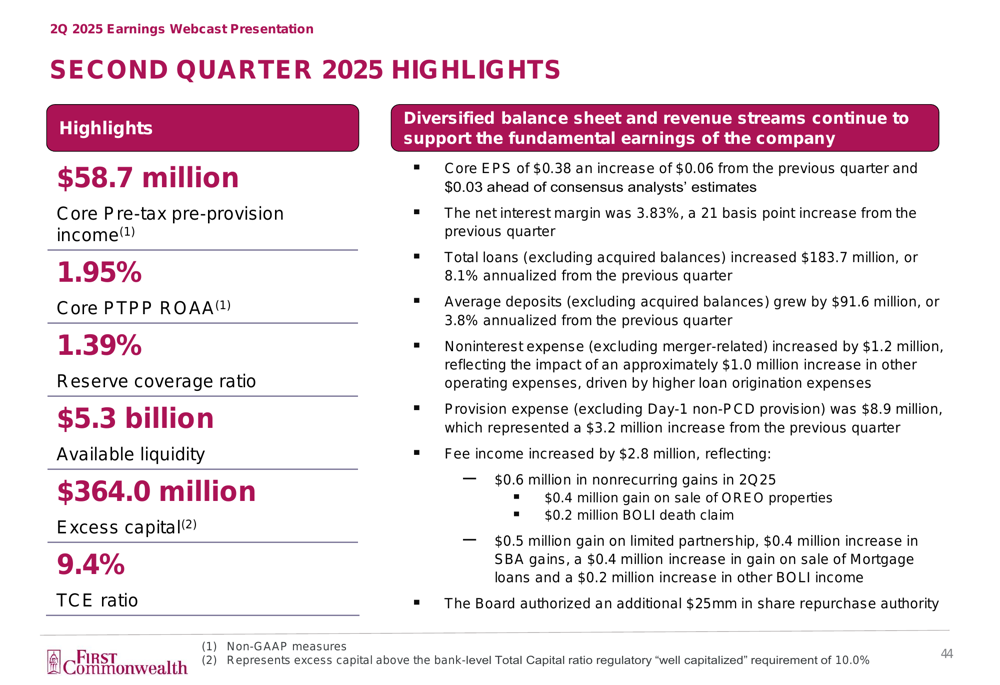

First Commonwealth Financial Corporation (Nova York:FCF) reportou resultados fortes no segundo trimestre que superaram as expectativas dos analistas, de acordo com a apresentação de resultados do 2º tri de 2025 divulgada em 30.07.2025. O banco regional registrou lucro por ação core de US$ 0,38, um aumento de US$ 0,06 em relação ao trimestre anterior e US$ 0,03 acima das estimativas de consenso.

As ações responderam positivamente à superação dos resultados, com alta de 3,64% no fechamento do mercado no dia do anúncio. Este desempenho continua a trajetória ascendente da empresa após os resultados do 1º tri, quando atingiu as expectativas de lucros com LPA de US$ 0,32.

Destaques do desempenho trimestral

O First Commonwealth apresentou melhoria substancial em métricas financeiras-chave no segundo trimestre, com notável expansão na margem líquida de juros e crescimento acelerado de empréstimos.

Como mostrado na seguinte visão abrangente do desempenho do trimestre:

O banco reportou lucro core antes de impostos e provisões de US$ 58,7 milhões e um retorno core PTPP sobre ativos médios de 1,95%. A margem líquida de juros expandiu significativamente para 3,83%, representando um aumento de 21 pontos-base em relação ao trimestre anterior e uma melhoria de 26 pontos-base na comparação anual.

Esta expansão de margem está alinhada com a orientação do 1º tri da empresa, que projetava que a margem líquida de juros alcançaria "o alto patamar de 3,70% até o final do ano". A trajetória atual sugere que o First Commonwealth está no caminho para atingir ou potencialmente superar esta meta.

Análise financeira detalhada

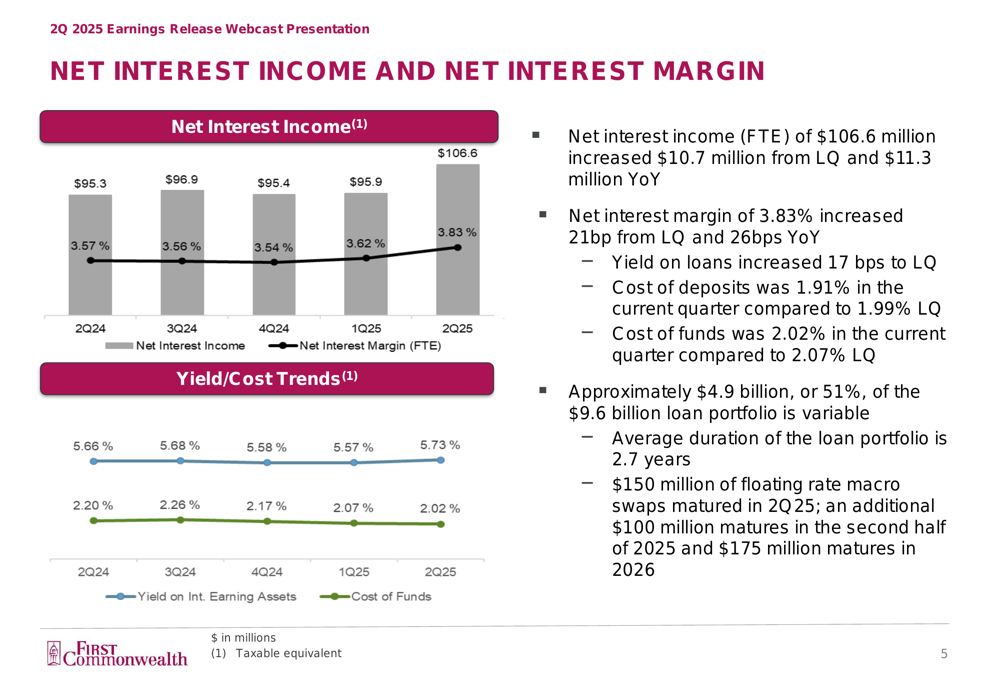

A receita líquida de juros do banco mostrou crescimento notável, aumentando US$ 10,7 milhões em relação ao trimestre anterior para US$ 106,6 milhões. Esta melhoria foi impulsionada tanto por volumes mais altos de empréstimos quanto por spreads melhores.

O gráfico a seguir ilustra a tendência positiva na receita líquida de juros e margem:

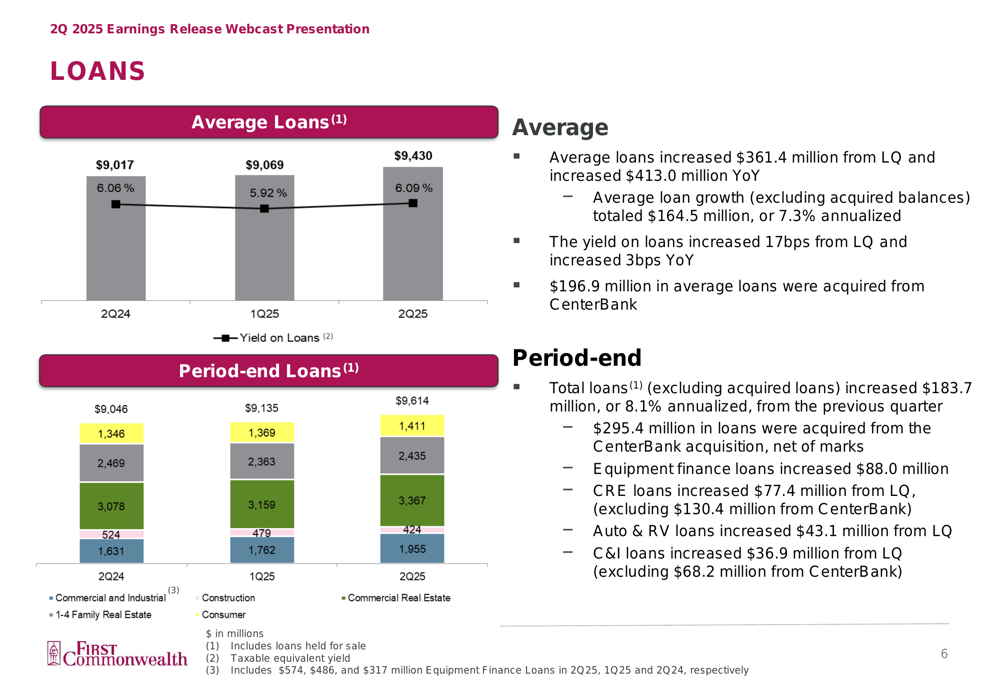

O crescimento de empréstimos foi particularmente forte no 2º tri, com o total de empréstimos aumentando US$ 183,7 milhões ou 8,1% anualizado, excluindo saldos adquiridos. Isso representa uma aceleração significativa em relação ao crescimento anualizado de 4,4% reportado no 1º tri de 2025. A aquisição do CenterBank contribuiu com US$ 295,4 milhões adicionais em empréstimos, fortalecendo ainda mais a carteira de crédito do banco.

A composição e o crescimento da carteira de empréstimos podem ser vistos no gráfico a seguir:

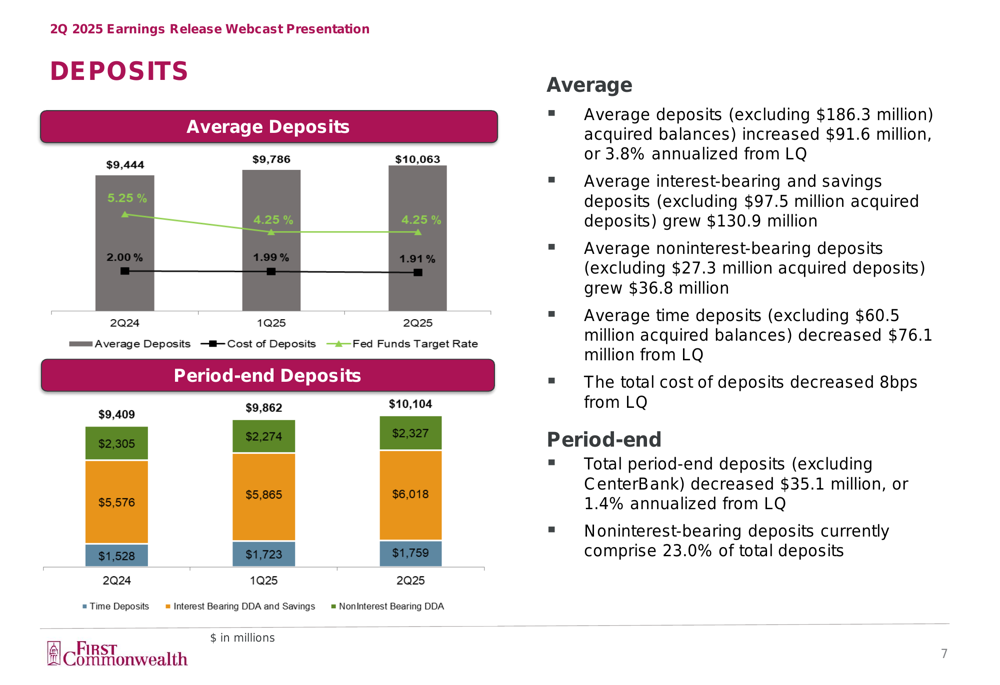

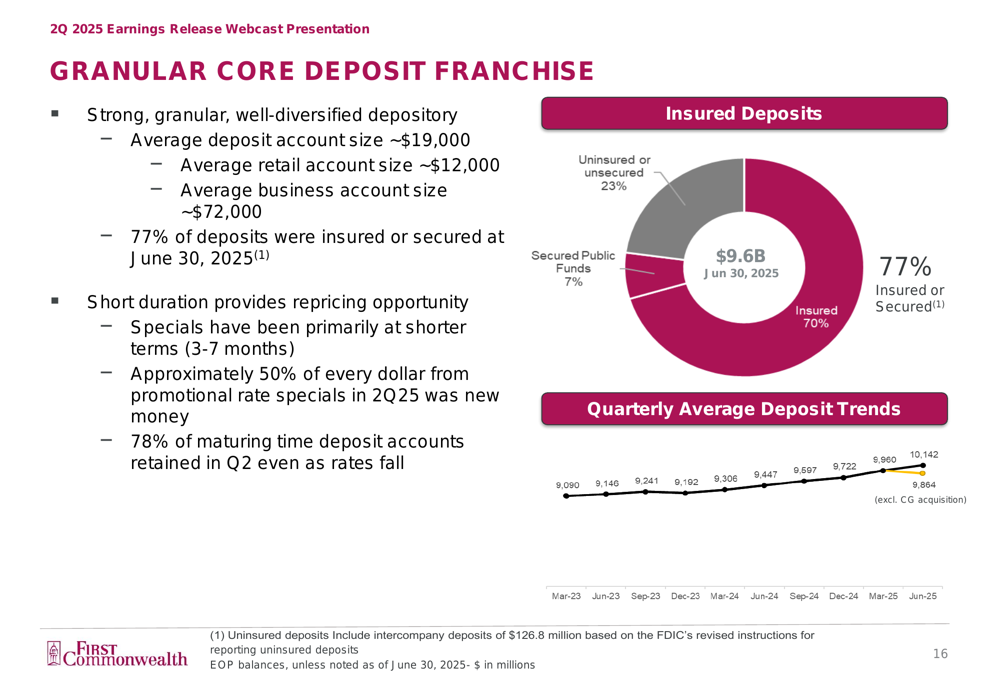

No lado do financiamento, os depósitos médios cresceram US$ 91,6 milhões ou 3,8% anualizado, excluindo saldos adquiridos. O banco também se beneficiou de uma redução nos custos de captação, com o custo de depósitos diminuindo para 1,91% de 1,99% no trimestre anterior.

O gráfico a seguir detalha a composição e tendências dos depósitos:

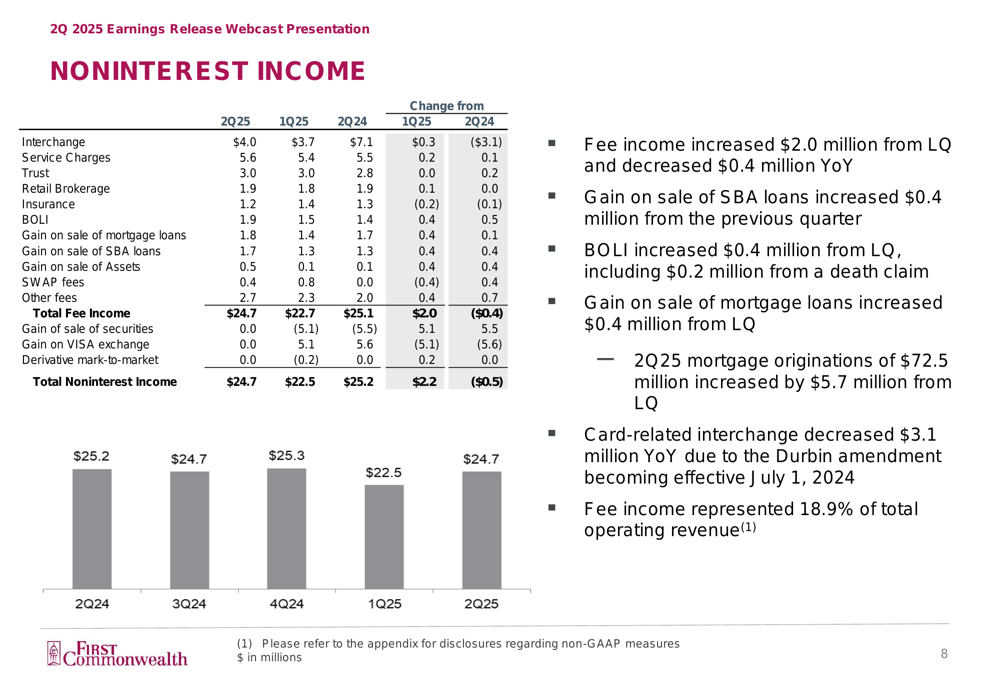

A receita de tarifas mostrou melhoria significativa, aumentando US$ 2,8 milhões em relação ao trimestre anterior. Este crescimento foi impulsionado por ganhos em múltiplas categorias, incluindo empréstimos SBA, vendas de hipotecas e receita BOLI.

A seguinte discriminação ilustra as fontes de receita não relacionada a juros:

Iniciativas estratégicas

O First Commonwealth concluiu a aquisição do CenterBank durante o trimestre, o que contribuiu significativamente para as métricas de crescimento do banco. A aquisição adicionou aproximadamente US$ 196,9 milhões em empréstimos médios e US$ 186,3 milhões em depósitos médios.

A posição de capital do banco permanece forte, com um índice de capital próprio tangível de 9,4% e capital excedente de US$ 364,0 milhões. Esta base de capital robusta permitiu ao First Commonwealth continuar retornando valor aos acionistas por meio de dividendos e recompras de ações.

Em 29.07.2025, o Conselho de Administração autorizou um programa adicional de recompra de ações de US$ 25 milhões, após a quase conclusão da autorização anterior. O banco tinha US$ 6,2 milhões restantes em seu programa atual em 30.06.2025, após recomprar 32.844 ações no 2º tri.

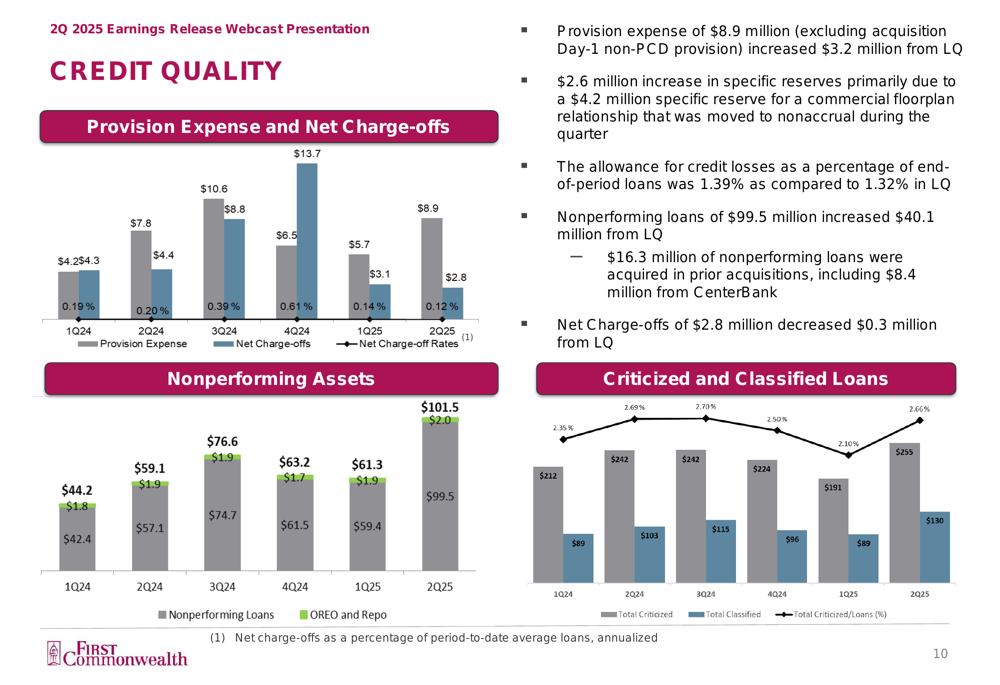

Qualidade de crédito e gestão de risco

Apesar do desempenho geral positivo, o First Commonwealth reportou um aumento nas preocupações de crédito durante o trimestre. Os empréstimos não performantes subiram para US$ 99,5 milhões, um aumento de US$ 40,1 milhões em relação ao trimestre anterior. Este aumento foi parcialmente atribuível a um relacionamento comercial de floorplan que foi movido para status de não acumulação, exigindo uma reserva específica de US$ 4,2 milhões.

O gráfico a seguir ilustra as tendências na qualidade de crédito:

A despesa de provisão do banco aumentou para US$ 8,9 milhões, alta de US$ 3,2 milhões em relação ao trimestre anterior. A provisão para perdas de crédito como percentual dos empréstimos de fim de período subiu para 1,39% comparado a 1,32% no trimestre anterior, refletindo a abordagem prudente do banco para gerenciar riscos de crédito emergentes.

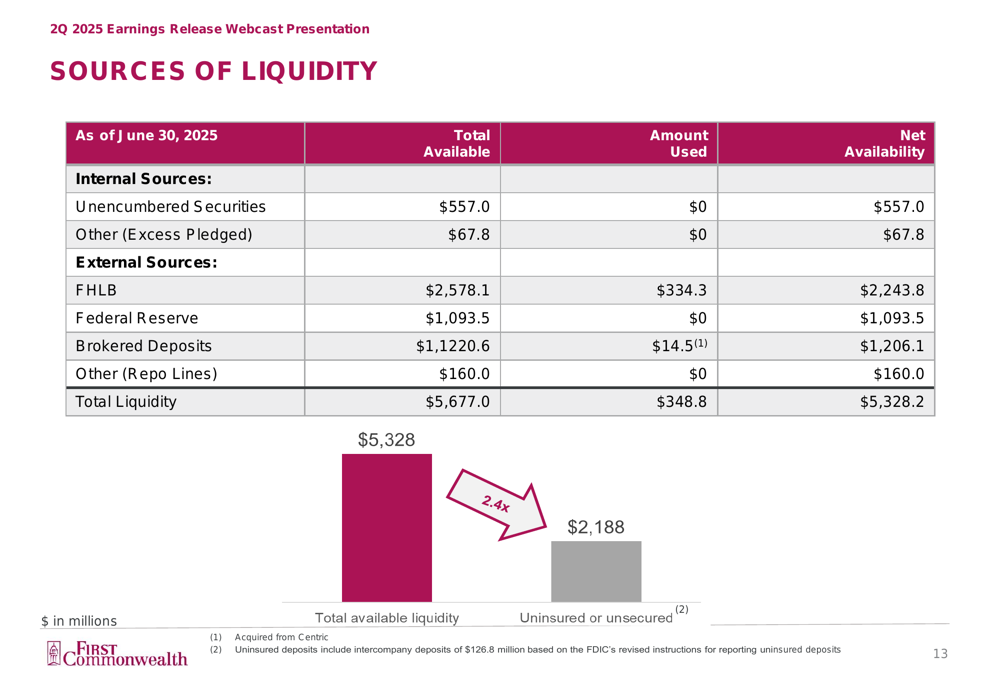

Apesar dessas preocupações de crédito, o First Commonwealth mantém uma forte posição de liquidez, com liquidez disponível de US$ 5,3 bilhões, representando 2,4 vezes os depósitos não segurados ou não garantidos.

O gráfico a seguir detalha as fontes de liquidez do banco:

Declarações prospectivas

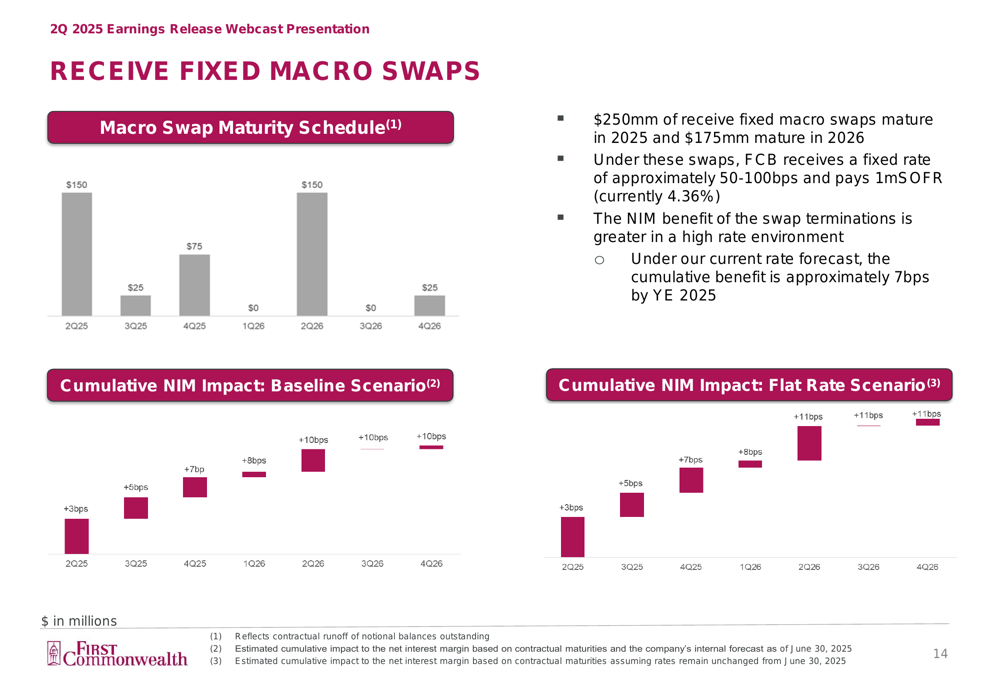

O First Commonwealth está bem posicionado para se beneficiar do atual ambiente de taxas de juros, particularmente à medida que seus swaps macro de recebimento fixo vencem. O banco tem US$ 250 milhões de swaps macro de recebimento fixo vencendo em 2025 e US$ 175 milhões vencendo em 2026.

O gráfico a seguir ilustra o impacto esperado na margem líquida de juros:

Sob a previsão atual de taxas do banco, espera-se que esses términos de swaps proporcionem um benefício cumulativo de aproximadamente 7 pontos-base à margem líquida de juros até o final de 2025, apoiando ainda mais a projeção do banco de expansão contínua da margem.

A carteira de títulos de investimento do First Commonwealth permanece conservadora, com 94% consistindo de títulos da Agência, CMO e MBS. Esta abordagem visa manter um pool de liquidez enquanto gerencia o risco de taxa de juros.

A base de depósitos do banco continua sendo uma fonte de força, com 77% dos depósitos segurados ou garantidos em 30.06.2025. O tamanho médio da conta de depósito é de aproximadamente US$ 19.000, refletindo uma base de financiamento granular e estável.

Como mostrado no seguinte gráfico das características de depósito do banco:

Com sua forte posição de capital, margem líquida de juros em melhoria e crescimento acelerado de empréstimos, o First Commonwealth parece bem posicionado para continuar melhorando seu desempenho no segundo semestre de 2025, apesar do aumento observado nas preocupações de crédito.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: