BNP Paribas reduz projeção de inflação para 2025 e 2026 e vê afrouxamento da Selic em março

Introdução e contexto de mercado

O Carlyle Credit Income Fund (NYSE:CCIF) divulgou sua apresentação de resultados do terceiro trimestre de 2025 em 19 de agosto, destacando o desempenho do fundo e o posicionamento da carteira. O fundo, que investe principalmente em tranches de capital e dívida júnior de obrigações de empréstimo colateralizado (CLOs), manteve seu dividendo mensal de US$ 0,105 por ação, apesar de enfrentar pressão sobre o valor patrimonial líquido (NAV).

As ações do CCIF fecharam a US$ 5,75 em 19 de agosto, representando um desconto significativo em relação ao NAV reportado de US$ 6,51 por ação. A ação caiu 3,13% durante o horário regular de negociação e recuou mais 1,74% nas negociações após o fechamento do mercado.

O fundo opera dentro da plataforma global de investimentos da Carlyle, avaliada em US$ 465 bilhões, com a divisão Global Credit gerenciando US$ 203 bilhões em ativos. O CCIF se beneficia dos mais de 25 anos de experiência da Carlyle no mercado de CLOs, onde a empresa investiu aproximadamente US$ 50 bilhões nos mercados dos EUA e da Europa.

Destaques do desempenho trimestral

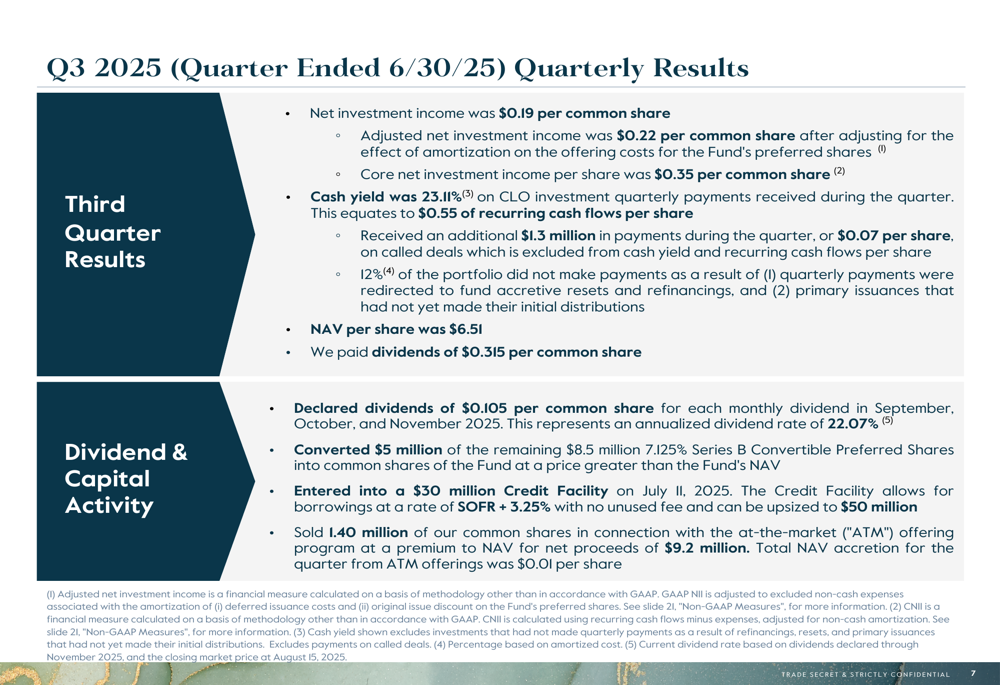

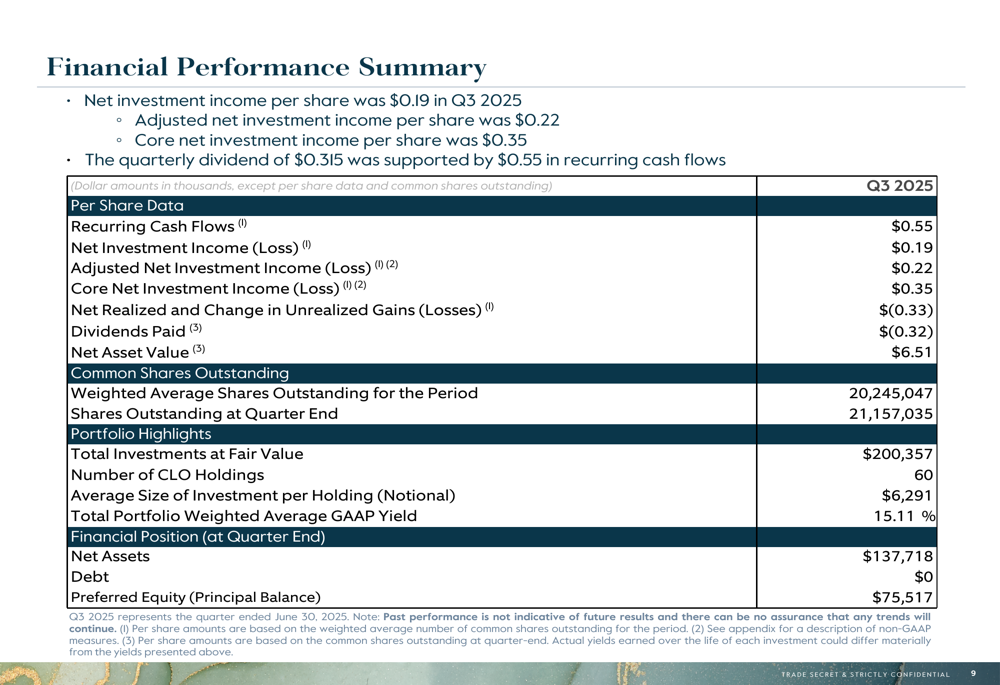

Para o 3º tri de 2025, o CCIF reportou uma receita líquida de investimentos (NII) de US$ 0,19 por ação ordinária, com NII ajustado de US$ 0,22 após contabilizar a amortização dos custos da oferta. A receita líquida de investimentos central, que ajusta a contabilidade do rendimento efetivo não monetário do capital de CLO, atingiu US$ 0,35 por ação.

O fundo gerou rendimento em caixa de 23,11% sobre os pagamentos trimestrais de investimentos em CLO, traduzindo-se em US$ 0,55 de fluxos de caixa recorrentes por ação. Isso incluiu US$ 1,3 milhão adicionais em pagamentos de negócios encerrados, embora a apresentação tenha observado que 12% da carteira não fez pagamentos devido a resets, refinanciamentos e emissões primárias.

Como mostrado no resumo dos resultados trimestrais:

O NAV por ação do fundo estava em US$ 6,51 em 30 de junho de 2025, após o pagamento de dividendos de US$ 0,315 por ação durante o trimestre. A apresentação revelou perdas líquidas realizadas e não realizadas de US$ (0,33) por ação, o que contribuiu para a pressão sobre o NAV.

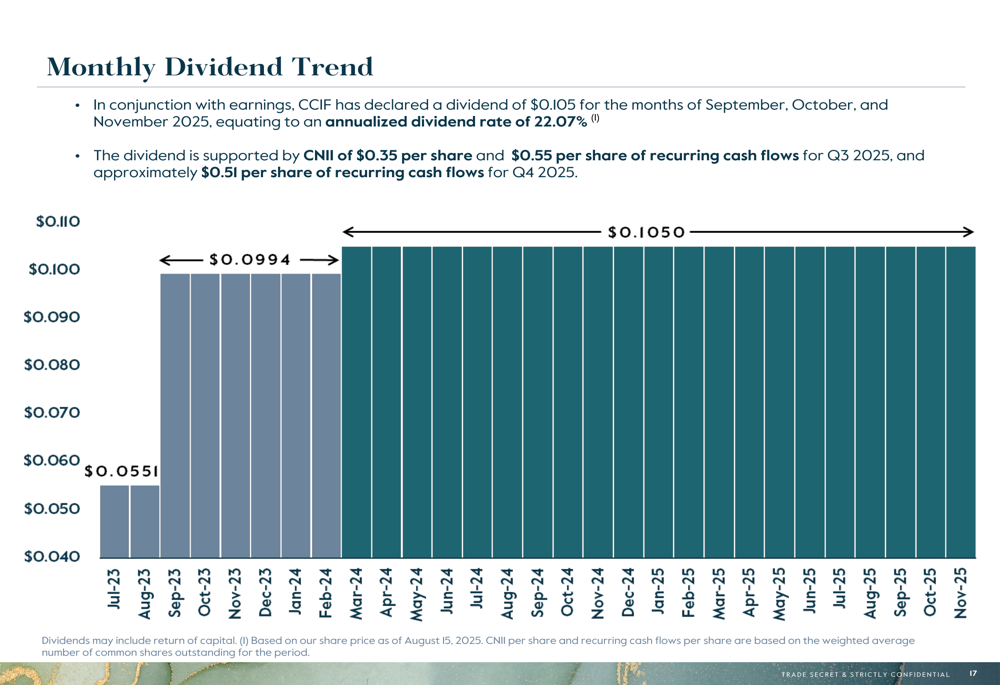

O CCIF declarou dividendos mensais de US$ 0,105 por ação ordinária para setembro, outubro e novembro de 2025, representando uma taxa de dividendo anualizada de 22,07% com base no preço atual da ação.

Análise financeira detalhada

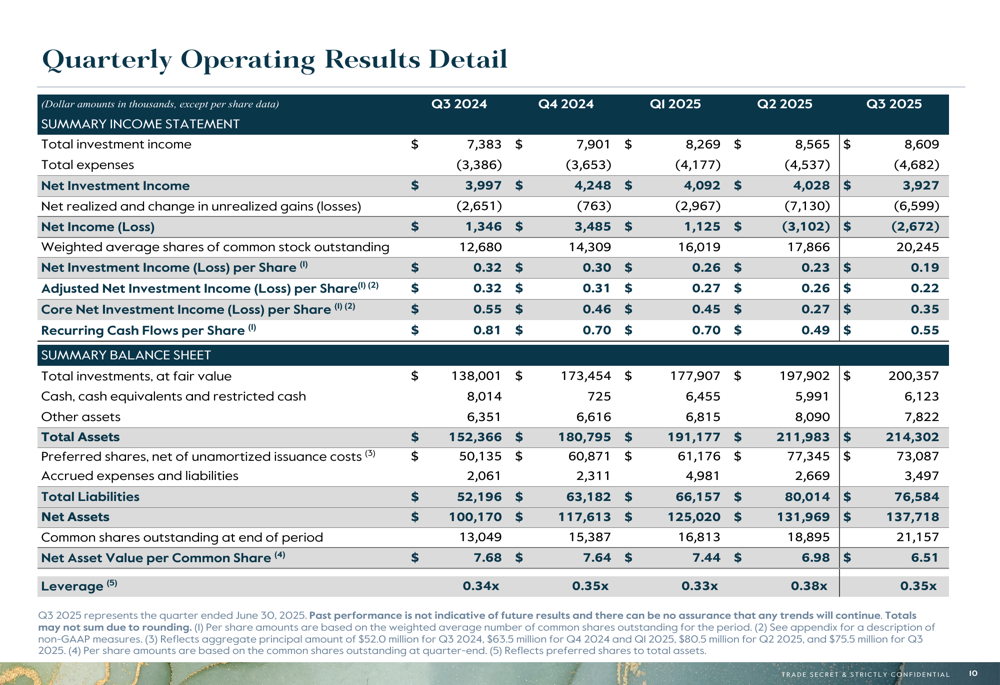

A carteira total de investimentos do fundo tinha um preço-justo de US$ 200,4 milhões no final do trimestre, excluindo caixa. Durante o 3º tri, o CCIF aplicou US$ 28,1 milhões em novos investimentos em CLO com um rendimento médio ponderado GAAP de 14,56%, enquanto gerou US$ 16,2 milhões com vendas.

A carteira total manteve um rendimento médio ponderado GAAP de 15,11%, sustentando a geração de receita do fundo. O resumo do desempenho financeiro fornece uma visão abrangente das métricas do fundo:

Observando a tendência trimestral, o CCIF manteve pagamentos de dividendos consistentes enquanto navegava por flutuações na receita de investimentos e nas avaliações da carteira. Os resultados operacionais do fundo nos últimos cinco trimestres mostram a evolução das principais métricas financeiras:

Análise da carteira

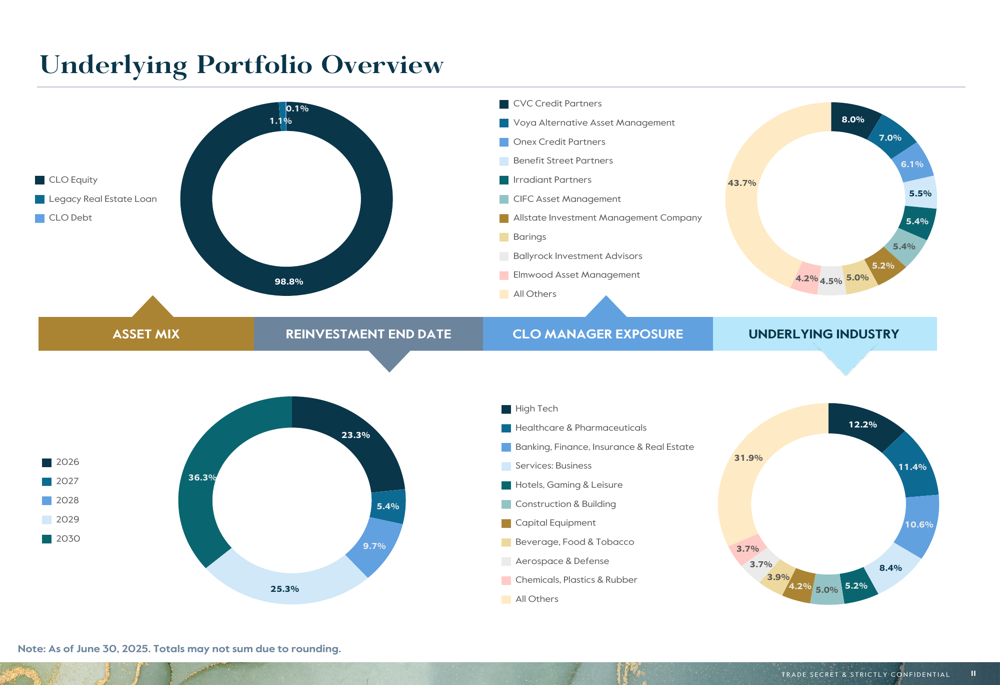

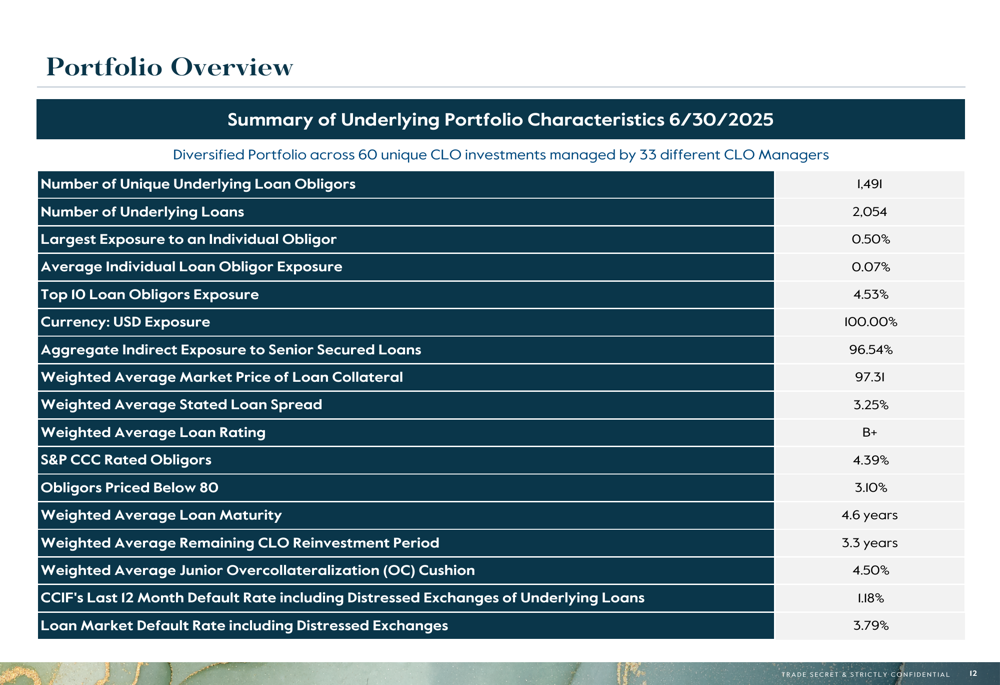

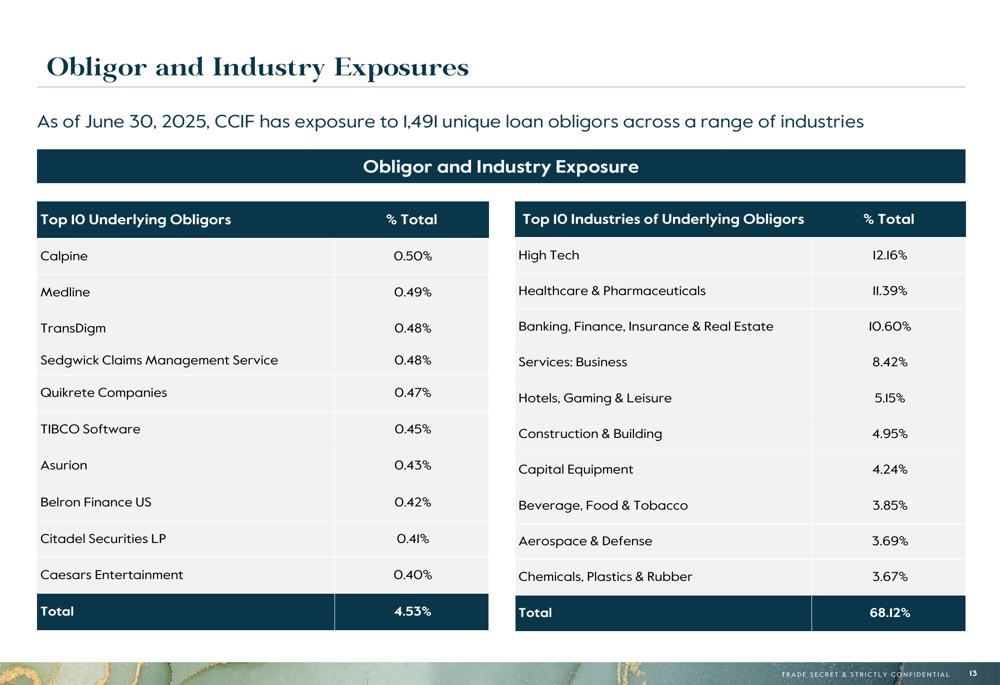

A carteira do CCIF proporciona exposição a 1.491 devedores subjacentes únicos em 2.054 empréstimos, com o maior devedor individual representando apenas 0,50% da carteira. Essa ampla diversificação ajuda a mitigar o risco de crédito, com os 10 principais devedores representando apenas 4,53% da carteira.

A visão geral da carteira subjacente mostra a distribuição entre tipos de ativos, períodos de reinvestimento, gestores de CLO e indústrias:

A carteira mantém métricas de crédito saudáveis, com uma classificação média ponderada de empréstimo de B+ e apenas 4,39% dos devedores classificados como CCC pela S&P. A margem média ponderada de sobrecolateralização júnior está em 4,50%, sem nenhuma posição tendo uma margem abaixo de 2,50%, indicando forte proteção estrutural.

As características detalhadas da carteira demonstram o foco do fundo em empréstimos seniores garantidos com risco de crédito moderado:

A diversificação industrial continua sendo um ponto forte, com a carteira distribuída em múltiplos setores. Alta Tecnologia lidera com 12,16% de exposição, seguida por Saúde e Farmacêutica com 11,39% e Bancos, Finanças, Seguro e Imóveis com 10,60%:

Sustentabilidade dos dividendos

A sustentabilidade dos dividendos do CCIF continua sendo um ponto focal para os investidores. O fundo manteve seu dividendo mensal em US$ 0,105 por ação desde novembro de 2024, após aumentos da taxa mensal inicial de US$ 0,0551 quando as distribuições começaram em julho de 2023.

O dividendo atual parece bem sustentado tanto pela receita líquida de investimentos central de US$ 0,35 por ação quanto pelos fluxos de caixa recorrentes de US$ 0,55 por ação para o 3º tri de 2025. A apresentação também projeta aproximadamente US$ 0,51 por ação de fluxos de caixa recorrentes para o 4º tri de 2025.

A tendência de dividendos mensais ilustra o histórico de distribuição do fundo:

Iniciativas estratégicas

Durante o 3º tri de 2025, o CCIF realizou várias iniciativas estratégicas de capital. O fundo converteu US$ 5 milhões de Ações Preferenciais Conversíveis Série B de 7,125% em ações ordinárias e firmou uma Linha de Crédito de US$ 30 milhões para aumentar a flexibilidade financeira.

Além disso, o CCIF vendeu 1,40 milhão de ações ordinárias por meio de seu programa de oferta no mercado (ATM), resultando em um acréscimo de US$ 0,01 por ação no NAV. Essas ações refletem os esforços da administração para otimizar a estrutura de capital enquanto apoia o crescimento da carteira.

A estrutura de capital do fundo inclui US$ 75,5 milhões em capital preferencial (saldo principal) sem dívidas no final do trimestre. As Ações Preferenciais a Prazo Série A (NYSE:CCIA) possuem classificação BBB+ com cupom de 8,75% e vencem em outubro de 2028, com data de resgate em 31 de outubro de 2025.

Declarações prospectivas

Olhando para o futuro, a administração do CCIF permanece focada em manter o nível atual de dividendos, que é sustentado pelos fluxos de caixa recorrentes do fundo e pela receita líquida de investimentos central. A apresentação enfatizou as margens saudáveis de sobrecolateralização dos CLOs subjacentes, sugerindo confiança na integridade estrutural da carteira.

O posicionamento do fundo dentro da plataforma de crédito mais ampla da Carlyle proporciona acesso a recursos significativos, incluindo mais de 30 analistas de pesquisa focados em indústrias que apoiam investimentos em CLO. Essa infraestrutura pode ajudar o CCIF a navegar por potenciais desafios do mercado de crédito à medida que o ciclo econômico evolui.

Embora a apresentação não tenha abordado explicitamente o desconto em relação ao NAV pelo qual as ações do fundo são negociadas, os pagamentos contínuos de dividendos a uma taxa anualizada de 22,07% podem atrair investidores focados em renda que buscam exposição ao mercado de CLO por meio de um gestor estabelecido.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: